اثر تنشهای منطقهای بر بازار مس

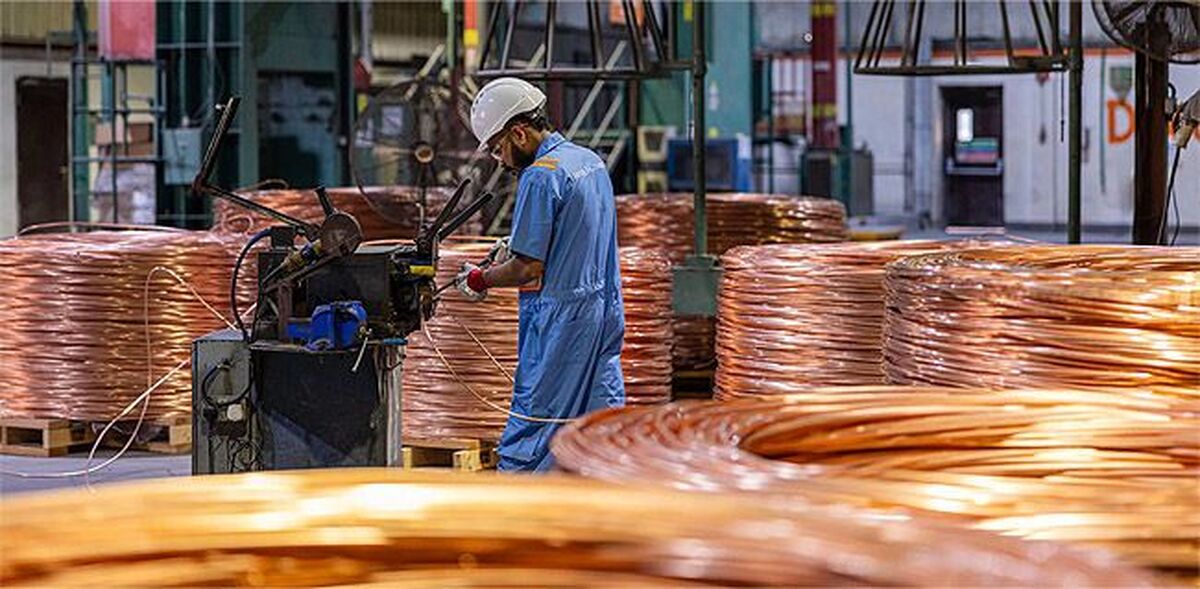

به گزارش میمتالز، بورس فلزات لندن شاهد افزایش قیمت مس سهماهه به ۹۷۶۰ دلار در هر تن بود و سپس به آرامی به ۹۷۴۳ دلار کاهش یافت. کاهش موجودی مس در انبارهای ثبت شده در بورس فلزات لندن (LME) نشاندهنده افزایش تقاضا برای مس است. این امر همچنان عرضه مس را برای استفاده فوری محدود میکند و قیمتها را برای تحویل کوتاهمدت در مقایسه با تحویل آینده افزایش میدهد.

از ماه فوریه، موجودی مس در این انبارها بیش از ۶۰ درصد کاهش یافته و به ۹۴۶۷۵تن رسیده است. این پایینترین سطح آنها از سال ۲۰۲۳ است، زیرا واسطهها و تجار به طور مداوم فلز را به آمریکا منتقل میکنند تا از حق بیمه معاملات آتی مس COMEX بهرهمند شوند. این پریمیومهای بالاتر، فروش مس در بازار آمریکا را نسبت به آسیا یا اروپا سودآورتر میکند.

یکی از معامله گران فاش کرد که قیمت مس در بورس فلزات لندن (LME) به طور قابلتوجهی پایینتر از بورس COMEX است و جذب محمولهها را دشوار میکند. این در حالی است که ایالات متحده در حال بررسی اعمال تعرفه بر واردات این فلز سرخ است.

چنین اقدامی میتواند پیامدهای گستردهای برای تجارت جهانی داشته باشد و به طور بالقوه بر قیمتهای مصرفکننده و هزینههای صنعتی تولید تاثیر بگذارد. در همین حال، آلومینیوم شاهد کاهش قیمت خود به ۲۵۸۱ دلار در هر تن بود، زیرا آتش بس بین اسرائیل و ایران نگرانیها در مورد اختلال در مسیرهای اصلی کشتیرانی مانند تنگه هرمز را کاهش داد. این تنگه یک گذرگاه کلیدی برای صادرات تولیدکنندگان در خاورمیانه، از جمله تولیدکنندگان آلومینیوم در بحرین و امارات متحده عربی است. این کاهش قیمت اندکی پس از آن مشاهده شد که این فلز به بالاترین سطح ۳ماهه خود یعنی ۲۶۵۴ دلار رسید و آتش بس نیز باعث کاهش قیمت نفت شد. تولید آلومینیوم بهویژه در کشورهایی که با سوختهای فسیلی کار میکنند، انرژی بر است.

قیمتهای پایینتر نفت، هزینههای تولید را کاهش میدهد که ممکن است فشار نزولی بر قیمت آلومینیوم وارد کند، زیرا به تولیدکنندگان اجازه میدهد عرضه را افزایش دهند. سرب در بورس فلزات لندن نیز پس از افزایش قیمت به ۲۰۲۵ دلار، با ۱.۱ درصد افزایش، به حدود ۲۰۲۴ دلار رسید. نیکل نیز با ۱.۳ درصد افزایش به ۱۴۹۹۰ دلار رسید، در حالی که قیمت قلع به ازای هر تن به ۳۲۶۷۰ دلار رسید. علاوه بر این، قیمت روی به ازای هر تن به ۲۷۱۱ دلار رسید که ۰.۹ درصد افزایش را نشان میدهد.

قیمت مس با ۰.۱۸ درصد کاهش احساسات بازار در بحبوحه عدمقطعیت ژئوپلیتیکی و سیگنالهای متناقض عرضه و تقاضا، شرایط را محتاطانه دنبال میکند. سرمایهگذاران به دقت تشدید درگیری اسرائیل و ایران را زیر نظر داشتند که بر ریسک پذیری گستردهتر تاثیر گذاشته است.

با این حال، عرضه محدود جهانی همچنان به عنوان یک عامل حمایتی اساسی عمل میکند. موجودی انبارهای ثبت شده در بورس فلزات لندن کاهشی بوده است؛ ۶۰ درصد کاهش از ماه مارس و در پایینترین سطح خود از ماه مه ۲۰۲۴. ذخایر موجود در سال ۲۰۲۴ به میزان خیره کننده ۸۰ درصد کاهش یافتهاند، که تا حدودی به دلیل افزایش واردات ایالات متحده پیش از تعرفههای پیشبینی شده است و تقاضای قوی کوتاه مدت را با وجود نگرانیهای کلان گستردهتر برجسته میکند. در حوزه پولی، فدرال رزرو، نرخ بهره را ثابت نگه داشت، اما لحن محتاطانهای را حفظ کرد و هشدار داد که تعرفههای پیشنهادی رئیسجمهور آمریکا میتواند تورم را دوباره شعله ور کند و به طور بالقوه تصمیمات سیاستگذاری آینده را پیچیده کند.

در حالی که این امر به عدمقطعیت در پیشبینیهای رشد جهانی میافزاید، به دلیل محدودیتهای عرضه، از کالاهایی مانند مس نیز پشتیبانی میکند.

از نظر تولید، پرو - دومین تولیدکننده بزرگ مس جهان - در ماه آوریل افزایش تولید سالانه ۷.۹۱ درصدی را ثبت کرد که ناشی از افزایش تولید در شرکت ساوترن کاپر و لاس بامباس بود. در همین حال، بازار جهانی مس در ماه مارس ۱۷هزار تن مازاد داشت که به طور قابلتوجهی نسبت به ۱۸۰هزار تن در فوریه کاهش یافته است و نشاندهنده بهبود تعادل در عرضه و تقاضاست. از نظر فنی، مس در حال نقد شدن طولانیمدت است و تعداد موقعیتهای باز با ۱۵.۶۹ درصد کاهش به ۲۷۶۳ رسیده است.

طبق گزارش UBS، واردات مس ایالات متحده در ماههای آینده با موجی از محمولههای آماده، پیش از اجرایی شدن تعرفه ۵۰ درصدی در ماه اوت، با موجودی اضافی در کشور مواجه خواهد شد. واردات مس ایالات متحده از ابتدای سال تاکنون تقریبا ۴۰۰هزار تن افزایش یافته است که ۱۳۰ درصد نسبت به سال گذشته افزایش نشان میدهد.

با توجه به اینکه تقاضای داخلی عمدتا ثابت مانده است، UBS تخمین میزند که ۵۰۰هزار تا ۷۰۰هزار تن از این حجم در انبارها باقی خواهد ماند - که تا ۴۰ درصد از نیازهای سالانه ایالات متحده را پوشش میدهد. به باور نگارنده این تحلیل، پس از اعمال تعرفه، انتظار میرود ایالات متحده به جای ادامه واردات، این موجودی اضافی را کاهش دهد.

ایالات متحده آمریکا کمتر از ۱۰ درصد از تقاضای جهانی مس را تشکیل میدهد، اما تعرفههای پیشبینی شده جریان تجارت جهانی را مختل میکنند. از آنجا که معامله گران به دنبال اختلاف قیمت بین قیمت مس در ایالات متحده و لندن بودهاند، مس از بازارهای اصلی مانند چین و اروپا منحرف شده و منجر به کاهش عرضه در این مناطق شده است.

انتظار میرود که بخشی از مس مازاد به Comex تحویل داده شود تا از این اختلاف قیمت بهرهمند شود، اگرچه بر اساس پیشبینیهای انتظاری از شکاف بین قیمتهای Comex و LME - که اکنون ۲۵ تا ۳۰ درصد است، متصور و محتمل است که پس از جذب موجودیها کاهش یابد. جریان ورودی مس به ایالات متحده از صادرکنندگان کلیدی مانند شیلی و کانادا - که اکنون بیش از ۲۰۰هزار تن در ماه است - احتمالا به بازارهای دیگر تغییر مسیر خواهد داد. در همین حال، موجودی قابل مشاهده جهانی، اگرچه در ماههای اخیر اندکی افزایش یافته است، اما در سطح عادی باقی مانده است.

کاهش تنشها بین ایران و اسرائیل و انتظارات کاهش نرخ بهره تقویت میشود، مس LME و SHFE با هم افزایش مییابند. احساسات ریسک گریزی بازار کاهش مییابد و بازار به طور کلی انتظار دارد که فدرال رزرو به زودی چرخه کاهش نرخ بهره خود را از سر بگیرد. شاخص قیمتی دلار آمریکا کاهش مییابد و از قیمت مس حمایت میکند. گشایش قیمت مس در بورس لندن در بیست و ششم ژوئن با قیمت ۹۶۹۲.۵ دلار در هر تن و رسیدن به بالاترین حد ۹۷۳۸.۰ دلار در هر تن و بعد پایینترین حد ۹۶۸۴ دلار در هر تن، قبل از اینکه با ۰.۶۵ درصد افزایش در ۹۷۲۷.۰ دلار در هر تن بسته شود، اتفاقات تازهای را در مورد آینده این بازار پس از مناقشات خاورمیانه در هفتههای گذشته خبر میدهد.

به هر روی، تحولات اخیر در عرصه جهانی، نوسانات قابلتوجهی را در بازارهای کالا ایجاد کرده است و مس به عنوان یک شاخص کلیدی برای احساسات ژئوپلیتیکی و انتظارات سیاست پولی ظهور کرده است. کاهش تنشها بین ایران و اسرائیل در کنار کاهش نرخ بهره پیشبینی شده، قیمت مس را افزایش میدهد و چشم انداز بازار پیچیدهای را برای سرمایهگذاران و فعالان صنعت ایجاد میکند.

اثر فوری کاهش تنش ها، تغییر قابلتوجهی در پوزیشنهای تجاری تجار را بهدنبال داشته است، به طوری که پوشش ریسک کاهش یافته و امکان حرکت قیمتی سازنده تری را فراهم کرده است. هنگامی که تنشهای ژئوپلیتیکی فروکش میکنند، مس معمولا نه تنها از کاهش حق بیمه ریسک، بلکه از بهبود احساسات در مورد فعالیتهای صنعتی جهانی و جریانهای تجاری نیز سود میبرد - عواملی حیاتی برای فلزی که عمیقا در تولید جهانی و توسعه زیرساختها ریشه دارد.

تاثیر تبعات مناقشه اخیر بر امنیت زنجیره تامین همچنان نگرانی مداوم فعالان بازار مس است. تنگه هرمز همچنان یک گلوگاه حیاتی برای زنجیرههای تامین جهانی فلزات است و سالانه حجم قابلتوجهی از کنسانتره مس و فلزات از این آبراه عبور میکند. در دورههای تشدید تنشهای منطقهای، هزینههای حملونقل از طریق کریدورهای آسیب پذیر میتواند به طور قابلتوجهی افزایش یابد، زیرا حق بیمه، هزینههای اضافی امنیتی و مسیرهای جایگزین همگی در افزایش هزینههای تحویل نقش دارند. این چالشهای لجستیکی میتوانند باعث قطع موقت ارتباط بین بازارهای مختلف منطقهای شوند، بر حق بیمههای فیزیکی تاثیر بگذارند و باعث تغییر موجودی شوند.

کاهش فعلی تنش ها، عادی سازی این حق بیمههای ریسک لجستیک را آغاز کرده است و به قیمتگذاری پایدارتر در مراکز تجاری جهانی کمک میکند. با این حال، فعالان بازار در مورد اختلالات احتمالی هوشیار هستند و در صورت شعله ور شدن مجدد تنش ها، برنامههای احتمالی برای پیکربندی مجدد زنجیره تامین را حفظ میکنند. چه چیزی باعث افزایش قیمت فعلی مس میشود؟

فراتر از عوامل ژئوپلیتیکی، چند عامل کلیدی در حال همگرایی برای حمایت از مسیر صعودی قیمت مس هستند. انتظارات سیاست فدرال رزرو بازار مس حساسیت بیشتری نسبت به تغییرات پیشبینی شده در سیاست پولی ایالات متحده نشان میدهد. طبق گزارش SMM، بازار به طور گسترده انتظار دارد که فدرال رزرو به زودی چرخه کاهش نرخ بهره خود را از سر بگیرد، با کاهش شاخص دلار آمریکا، که از قیمت مس حمایت میکند.

این انتظار پیامدهای متعددی برای مس دارد. به عنوان یک کالای مبتنی بر دلار، مس برای خریدارانی که ارزهای دیگر را در اختیار دارند، با تضعیف دلار، مقرون به صرفهتر میشود. کاهش نرخها معمولا با هدف تحریک فعالیت اقتصادی و به طور بالقوه افزایش تقاضای صنعتی برای مس انجام میشود. نرخهای پایین تر، هزینه فرصت نگهداری داراییهای بدون بازده مانند کالاها را کاهش میدهد.

تامین مالی ارزان تر، هزینههای نگهداری موجودی فلزات و پروژههای توسعه را کاهش میدهد. همبستگی بین ضعف دلار و قدرت مس به ویژه در جلسات معاملاتی اخیر مشهود بوده است، و مس با افزایش قیمت بازارهای ارز در موقعیتهای ملایمتر فدرال رزرو، شتاب بیشتری میگیرد.

فراتر از سیاستهای پولی، افزایش قیمت مس از تشدید شرایط بازار فیزیکی نیز حمایت میشود. وضعیت موجودیهای فعلی نشان دهنده تغییر قابلتوجهی نسبت به دورههای قبلی تخلیه موجودی است. تولیدکنندگان پایین دستی تا حد زیادی از موقعیتهای موجودی اضافی عبور کردهاند. انبارهای شرکتهای بازرگانی از کاهش تناژ موجودیهایشان خبر میدهند.

موجودیهای ثبت شده در بورس همچنان پایینتر از میانگینهای تاریخی قبلی هستند. فعالان بازار نقدی از افزایش دشواری در تامین مواد برای تحویل سریع خبر میدهند. پریمیوم کمیابی در معاملات بازار فیزیکی آشکار میشود، و قیمت برخی از منابع کمیاب افزایش خواهد یافت؛ زیرا خریداران برای مواد موجود رقابت میکنند. این محدودیت اساسی، پایه محکمی برای ادامه قدرت قیمت فراهم میکند، به ویژه اگر با الگوهای تقاضای فصلی که معمولا در نیمه دوم سال شتاب میگیرند، ترکیب شود.

کیوان پورشب

منبع: دنیای اقتصاد

پرده جدید نمایش اقتصادی

توسعه استفاده از انرژی خورشیدی مشکل تقنینی ندارد

طرح خط انتقال برق معادن ساردویه کلنگزنی شد

خبرهای خوش مدیرعامل «تجلی» در مجمع

بررسی مسائل شاغلین، بازنشستگان و ایثارگران مجتمع مس شهربابک

آگهی مزایده فروش کارمزدی ویژه مردادماه ۱۴۰۴

تدوین ۲۰ برنامه برای نجات صندوقهای بازنشستگی

کارخانه کنسانتره مس سرگز اسفندقه با حضور وزیر صمت و استاندار کرمان به بهرهبرداری رسید

اولین کارخانه تولید همزمان کنسانتره مس و روی کشور در جیرفت افتتاح شد

۶۰ درصد معادن استان قزوین در بویینزهرا مستقر هستند

۲۲۰ همت سرمایهگذاری در انتظار نقدینگی/ راه نجات پروژههای «ومعادن» کجاست؟

رشد ۳۸ درصدی درآمد "بوعلی" در سال ۱۴۰۳/ سو هر سهم "بوعلی" ۲۳ درصد افزایش یافت

یک انتصاب جدید در سازمان زمینشناسی؛ حضور بانوی متخصص در رأس دفتر ژئومتیکس

معامله ۱.۶ میلیون تن محصول در بورس کالا

برگزاری دوره آموزشی تخصصی تهیه نقشههای زمینشناسی و ژئوشیمی در مقیاس یک پنجاه هزارم به همت پژوهشکده علوم زمین

محدودیت شدید برق برای صنایع سرمایهگذار در احداث نیروگاه!

فولاد مبارکه بزرگترین فولادساز خاورمیانه و شمال آفریقا/ فولاد مبارکه در فهرست ۱۰۰ فولادساز برتر جهان

برگزاری دوره آموزشی تخصصی «زمینشناسی، سنگشناسی و تکتونیک آذربایجان» در سازمان زمینشناسی و اکتشافات معدنی کشور

تصویب تقسیم سود ۱۷۰ ریالی به ازای هر سهم در مجمع ومعادن

نگاه ویژه در جنوب کرمان؛ مسوولیتهای اجتماعی در خدمت آبادانی و پیشرفت منطقه

اولین کارخانه کنسانتره تیتانیوم کشور در جنوب کرمان افتتاح شد

اولین کارخانه تولید همزمان کنسانتره مس و روی کشور در جیرفت افتتاح شد

در مجمع کچاد چه گذشت؟

پیشبینی سودآوری قابل توجه جانجا برای چادرملو

تقسیم سود ۱۷ تومانی به تصویب سهامداران رسید/ پیشرفت قابل قبول پروژههای پیشران «ومعادن»

تولید اقتصادی از خاک کم عیار؛ نگاهی به ۲۷ سال فعالیت کارخانه لیچینگ سرچشمه

طرح خط انتقال برق معادن ساردویه کلنگزنی شد

رویکرد کلان توسعه آذربایجان شرقی مبتنی بر اقتصاد معدن تعریف شده است