چرا سهام عدالت یک میلیون تومانی آب رفت؟

به گزارش می متالز، اسماعیل غلامی، معاون اسبق سازمان خصوصی سازی در مقالهای به این پرسش که چرا با توجه به اینکه در دست مردم برگ سهام یک میلیون تومانی وجود دارد، اما چگونه ارزش سهام سهامداران به مبلغ ۵۳۰ هزار تومان کاهش یافته است؟

در خبرها آمده که مقام معظم رهبری با آزادسازی سهام عدالت موافقت کرده اند. در ابلاغیه آمده بود انتظار این بود که توسط مسوولین مربوط در دولتهای مختلف با اجرای دقیق مواد ۸ گانه ابلاغی ۱۳۸۵/۴/۱۲ هرچه سریعتر مقدمات لازم برای آزادسازی سهام عدالت و واگذاری تعیین قیمت آن به بورس فراهم گردیده و آییننامههای اجرایی تهیه و به اجرا درآید. در هر صورت با توجه به شرایط فعلی اقتصادی و عزم دولت برای عمل به تکالیفی که به عهده اوست، با آزادسازی سهام عدالت با رعایت امور زیر، موافقت میشود.

۱. دارندگان سهام عدالت مجازند در محدوده زمانی مشخص مالکیت مستقیم سهام شرکتهای سرمایهپذیر را انتخاب نمایند و به تناسب، نقش مدیریتی خود را ایفا کنند.

۲. مقررات مورد نیاز جهت انتقال سهام به صاحبان سهام عدالت توسط شورایعالی بورس تدوین و تصویب شود. این مصوبات برای کلیه دستگاههای اجرایی لازمالاجراست.

۳. نسبت به سهام باقیمانده در شرکتهای سرمایهگذاری استانی، شورایعالی بورس موظف است ضمن تشویق ماندگاری صاحبان سهام در شرکتهای مذکور، از طریق مبادی ذیربط هرچه زودتر زمینهی ورود آن شرکتها را در بورس فراهم نماید.

با توجه به تأخیری که در طول زمان نسبت به تحقق اهداف واگذاری این سهام پیش آمده است، و به دلیل ضرورت بهرهمندی هرچه سریعتر مردم از منافع سهام خود، لازم است دولت محترم هرچه زودتر اقدامات مقتضی در جهت تحقق موارد مذکور در بندهای سه گانه فوق را بهعمل آورد.

از ابلاغیه چنین استنباط میشود که انتظار آزاد سازی سهام زودتر ازاین بوده و شاید بعد از مهلت قانونی در تبصره ۳ ماده ۶ آئین نامه اجرایی توزیع سهام عدالت و تعیین تکلیف وضعیت و مبلغ سهام سهامدارن ۶ ماه بعد از دوره ۱۰ ساله (پایان دوره تقسیط) یعنی ۳ سال پیش به دلیل پرداخت مبلغ سهام واگذار شده میباید اجازه فروش سهام خود را داشته باشند. اما به دلیل عدم وجود ساز و کار لازم این فرصت برای سهامدارن میسر نشده که در این مقاله به این موانع و راهکارهای پیشنهادی در سایت سهام عدالت و تاثیر این آزاد سازی در بازار بورس اوراق بهادار خواهیم پرداخت.

قبل از ورود به اصل موضوع این سوال مطرح میشود با توجه به اینکه در دست مردم برگ سهام یک میلیون تومانی وجود دارد چگونه ارزش سهام سهامداران (غیر سهامداران دو دهک اول و چند میلیون نفری که مابه التفاوت مبلغ یک میلیون تومانی و مبلغ تسویه شده بعد از دوره ۱۰ ساله را پرداخت کرده اند) به مبلغ ۵۳۰ هزار تومان کاهش یافته است. آنجه پاسخ داده میشود این است که با توجه به مهلت ۶ ماهه بعد از دوره ۱۰ ساله نسبت به پرداخت مابه التفاوت تسویه نشده (به مبلغ در حدود ۴۳۰.۰۰۰ الی ۵۳۰.۰۰۰ تومان) اقدام نکرده اند. این موضوع جای بحث حقوقی خواهد داشت چرا که چگونه سهامی به فردی فروخته شده و مقرر شده بهای سهام ظرف مهلت ۱۰ سال از محل سود سهام تسویه شود، و اگر بعد از پایان دوره تقسیط، بهای سهام مورد واگذاری به طور کامل تسویه نشده باشد خریداران مکلفند حداکثر ظرف مدت ۶ ماه راسا نسبت به پرداخت بدهی و تسویه حساب سهام مورد خریداری اقدام کنند. در غیر اینصورت سازمان خصوصی سازی به میزان مبلغ بدهی تسویه شده سهام مورد وثیقه را آزاد کند و نسبت به وصول مطالبات خود از محل فروش سهام باقی مانده وفق مقررات اقدام خواهد کرد.

(تبصره ۳ ماده ۶ آیئن نامه اجرایی توزیع سهام عدالت). با این شرط در فروش سهام مقرر شده دولت از محل فروش سهام باقی مانده نسبت به وصول مطالبات خود اقدام نماید نه اینکه سهامی را که فروخته به همان قیمت ۱۰ سال قبل پس بگیرد. با اجرای این روش وصول مطالبات، تعداد شرکتهای واگذار شده از ۶۴ شرکت به ۴۹ شرکت و مبلغ سهام واگذار شده از ۴۹.۰۰۰ میلیارد تومان به مبلغی در حدود ۲۷.۰۰۰ میلیارد تومان کاهش یافته است.

اجرای آزاد سازی سهام ازآن تاریخ تاکنون در حدود ۳ سال میگذرد، اما چرا و به چه علت و با وجود قطعی شدن و پرداخت مبلغ سهام بر اساس روش اجراشده آزاد سازی سهام تا کنون میسر نشده است؟

موانع آزاد سازی سهام عدالت

شاید گفته شود چرا شما که میدانستد این موانع وجود دارد از اول در قانون و آئین نامهها این موانع را برطرف نکرده بودید. در این خصوص باید گفت، چه باید گفت و چه باید کرد چرا که از ما گفتن بود و همانا سازمان خصوصی سازی نتایج مطالعات و مشکلات اجرای سهام عدالت را توسط گروه تحقیقاتی خود در بهار ۱۳۸۶ تحت نام کتاب، آسیب شناسی طرح سهام عدالت، منتشر کرده و شاید هم بهتر باشد از آقای دکتر دانش جعفری وزیر وقت اقتصاد ودارایی سوال شود چرا در همان زمان هم قرار بود این طرحی که قرار است امروز اجرا شود در همان زمان با تغییرات جزئی توسط وزارت اقتصاد و دارایی اجرا شود. چرا وچگونه و دلیل و شاهد آن همین را باید بگویم چرا ما مجبور شدیم اوراق سهام عدالت را ظرف یک روز تعویض نماییم.

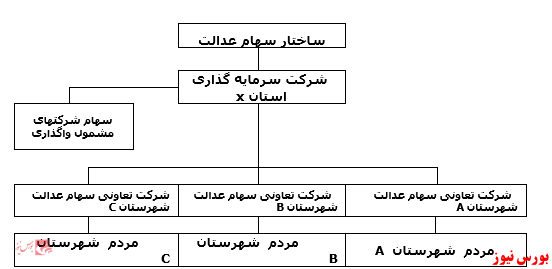

موانع آزاد سازی سهام عدالت ناشی از ساختار تشکیلاتی سهام عدالت بوده که در نمودار زیر ارائه میشود. فرض میشود استان مربوطه دارای سه شهرستان A , B , C باشد.

همانطوریکه مشاهده میشود مردم مستقیما سهامدار شرکت سرمایه گذاری استانی و یا سهامدار شرکتهای سرمایه گذاری استانی نبودند بلکه سهامدار یکی از شرکتهای تعاونی سهام عدالت شهرستان بودند و شرکتهای تعاونی خود دارای قانون مخصوص به خود بوده و امکان پذیرش آنها در بورس اوراق وجود ندارد، لذا بازاری رسمی برای انتقال سهام آنها وجود نداشت و حتی پیشنهاد شد بازاری خاص برای آنها بوجود بیاید که میسر نشد.

با توجه به ساختار موجود تنها راهی که وجود داشت برای آزاد سازی سهام عدالت و امکان نقل و انتقال در یک بازار رسمی سهام، میباید مردم خود مستقیما سهامدار شرکتهای سرمایه گذاری استانی و یا مستقیما سهام شرکتهای قابل واگذاری (از قبیل فولاد مبارکه و ..) که در پرتفوی سهام شرکتهای سرمایه گذاری استانی قرار گرفته واگذار شده و شرکتهای تعاونی سهام عدالت شهرستانها حذف شوند. طرحی که با تغییراتی جزئی در سایت سهام عدالت پیشنهاد شده که به مزایا و معایب و ابهامات هر یک از روشهای پیشنهادی خواهیم پرداخت. بر اساس ماده ۷ آیئن نامه اجرایی توزیع سهام عدالت آمده است، سازمان بورس و اوراق بهادار و سازمان خصوصی مکلفند با همکاری شرکت بورس اوراق بهادار و سایر دستگاههای ذیربط حداکثر تا پایان سال ۱۳۸۸ تمهیدات لازم برای پذیرش شرکتهای سرمایه گذاری استانی را در بورس فراهم کنند. متاسفانه معلوم نشد چرا حداقل این پذیرش و تبدیل شرکتهای سرمایه گذاری استانی به سهای عام (به استثنای یک استان) و پذیرش آنها در بورس اوراق بهادار صورت نگرفته است. شاید باز هم به دلیل وجود سهامدار بودن شرکتهای تعاونی عدالت شهرستانها و سایر قوانین و مقررات مربوط به شرکتهای سهامی عام این اتفاق صورت نگرفته است چرا که اگر شرکتهای سرمایه گذاریهای استانی به سهامی عام تبدیل و در بورس اوراق بهادار و یا فرابوس پذیرفته شده بودند و نیازی هم به موافقت مقامات بالاتر نبود، زیرا در بند ۶ ابلاغیه ۸ مادهای مورخ ۱۲/۴/۱۳۸۵ مقام معظم رهبری گفته شده بود خرید و فروش سهام شرکتهای سرمایه گذارس استانی در بورس به میزانی که اقساط آن پرداخت و یا مورد تخفیف واقع شده مجاز است، امروز حداقل در اجرای ابلاغیه جدید جندین قدم جلوتر بودیم

روشهای پیشنهادی در سایت سهام عدالت

الف- استفاده از روش سهامداری مستقیم

در صورت انتخاب آزادسازی سهام عدالت به روش مستقیم، مالکیت و مدیریت سهام عدالت بهصورت مستقیم و بدون واسطه با لحاظ مراتب ذیل به سهامدار تخصیص و انتقال مییابد:

۱-به میزان سهام تخصیصیافته به هر فرد در شرکتهای سرمایه پذیر سهامعدالت و بهتناسب ارزش مقطع واگذاری، تعدادی از سهام ۳۶ شرکت بورسی به شما تخصیص خواهد یافت. علاوه بر آن، این دسته از سهامداران سهام عدالت، به ازای سهام شرکتهای غیر بورسی سرمایهپذیر سهام عدالت، سهام شرکتهای سرمایهگذاری استانی را نیز دریافت خواهند کرد.

۲ - در این حالت مسوولیت حفظ، نگهداری و مدیریت سهام اختصاصیافته به عهده سهامدار بوده و در راستای حفظ ارزش سهام تخصیصیافته، قابلیت نقلوانتقال سهام مزبور به غیر و فروش آن بر اساس محدودیتهای زمانی و مقداری تعیینشده توسط شورای عالی بورس صورت خواهد گرفت.

۳- مطابق قانون تجارت شما سهامدار محسوب شده و از مزایای سهام تخصیصیافته ازجمله سود و … بهرهمند خواهید شد.

۴- خاطرنشان میسازد دو ماه پس از تاریخ انتخاب روش مذکور میتوانید با مراجعه به سامانه جامع اطلاعات مشتریان (سجام) از تعداد سهام تخصیصیافته نزد شرکتهای سرمایهپذیر سهام عدالت مطلع شوید.

۵- شایانذکر است بهرهمندی از خدمات قابلارائه ازجمله ایجاد امکان معامله پذیری سهام تخصیصیافته در آینده منوط به مراجعه به سامانه سجام، ثبتنام و احراز هویت در مراکز تعیینشده میباشد.

ب-استفاده از روش سهامداری غیرمستقیم

در صورت انتخاب آزادسازی به روش غیرمستقیم، مالکیت و مدیریت سهامعدالت شما با لحاظ مراتب ذیل از طریق شرکتهای سرمایهگذاری استانی ساماندهی خواهد شد و شما حق انتقال به غیر و دخل و تصرف در آن را نخواهید داشت.

۱- با این تفویض اختیار، سهام شرکتهای سرمایه پذیر سهامعدالت متعلق به شما توسط شرکتهای سرمایهگذاری استانی ساماندهی خواهد شد.

۲- سهام مزبور در قالب صندوقهای سرمایهگذاری قابل معامله (۷۰ درصد) و صندوقهای سرمایهگذاری پروژه استانی (۳۰درصد) ساماندهی خواهد شد.

مزایا و معایب روش اول

صرف نظر از اینکه این اقدام موجب میشود که بورس ایران بزرگترین بورس جهان بشود، اما بورسی خواهد شد که خود ریسکهایی هم خواهد داشت که اگر به نحو صحیح مدیریت نگردد و دچار حباب گردد با توجه به اینکه بیشتر سهامداران کسانی نیستند که پول مازاد خود را به نوعی پس انداز کرده باشند بلکه کسانی هستند که به اجبار و یا در اثر توهم ناشی از افزایش شاخص بورس سهامدار شده اند آنگاه بزرگترین بورس جهان دچار بحران خواهد شد. شاید نمونه آن را سرمایه گذاری در موسسات مالی و اعتباری در چند سال اخیر بتوان مشاهده کرد و یا در روش اول نحوه آزاد سازی (روش مستقیم) امید است سهامداران جدید به سرنوشت بعضی از سهامداران شرکتهای سازمان گسترش مالکیت صنعتی سابق دچار نشوند. در سهیم کردن کارگران در سود کارخانهها بعضی از کارگران بعد از اتمام دوره اقساط خود سهام شرکتهای فاقد ارزش را داشتند و بعضی صاحب مال و منال شدند من کارگران گروه یک را که ارزش سهام آنها صفر شده بود به چشم خود دیده ام.

در خصوص روش اول آنجه مسلم است از بندهای یک الی ۵ آن برداشت میشود با یک مثال ساده بهتر بیان میشود. در این حالت تعداد سهام یک شرکت مثلا تعداد سهام بانک ملت در پرتفوی سهام شرکت سرمایه گذاری استان به تعداد نفرات سهامدار شرکتهای تعاونی عدالت شهرستانهای آن استان تقسیم (شرکتهای تعاونی عدالت شهرستان نخواهیم داشت) و مشخص میشود چه تعداد سهام بانک ملت متعلق به هر نفرخواهد بود. در این خصوص باید توجه داشت مبلغی که به ازای آن سهام تعلق میگیرد یا سهامداران بین ۴۸۰.۰۰۰ تومانی تا ۵۳۰.۰۰۰ هستند یا سهامداران یک میلیون تومانی هستند. سهام تعلق گرفته بر اساس قیمت سهم در تاریخی خواهد بود که به شرکت سرمایه گذاری استانی واگذار شده است و نه به قیمت مقطع واگذاری از سرمایه گذاری استانی به سهامدار سهام عدالت. وصرف نظر از محدودیتهای زمانی و مقداری تعیین شده توسط شورای عالی بورس سهامدارن جدید حقوقی مشابه سهامداران غیر سهامدار عدالت خواهند بود.

البته باید توجه داشت با توجه به شرایط اقتصادی مردم و افزایش شخص بورس اوراق بهادار و نیاز به نقدینگی، مردم این روش را انتخاب میکنند، زیرا زودتر به پول خواهد رسید و شرکتهای سرمایه گذاری استانی از سهام ۳۵ شرکت مشمول واگذاری بورسی تهی میشوند، شرکتهایی که ۸۶ درصد پرتفوی سهام آنها را تشکیل داده اند. از طرف دیگر موضوع نقدینگی که به دست اقشار کم درآمد میرسد مشکل دیگری خواهد بود و این معنی تورم افسارگسیخته، معایب دیگر این روش وقتی شروع میشود که سهامدارنی که اطلاعات و دانش بازار سرمایه را ندارند، چه بسا با نگهداری سهام خود روزی دچار حباب بازار سرمایه شوند و به سرنوشت سپرده گذاران موسسات مالی و اعتباری دچار شوند و شاید معایب دیگر برگزاری مجامع عمومی شرکتهای مشمول واگذاری است که خود کار هرکس نیست و اعصابی آهنی میخواهد که بتواند مجامع چند میلیون نفری آنها را برگزار کرد و مدیر انتخاب کرد.

مزایا و معایب روش دوم

در روش دوم سهام مربوط به هر سهامدارعدالت از شرکتهای مشمول واگذاری در پرتفوی شرکت سرمایه گذاری استانی باقی میماند و مردم که تا دیروز سهامدار سهام شرکتهای تعاونی شهرستان بودند امروز سهامدار شرکت سرمایه گذاری استانی میشوند. اقبال انتخاب این روش توسط سهامدارن به دلیل عدم دسترسی به نقدینگی لازم در این شرایط اقتصادی کشور بسیار کم است. ضمنا تبدیل این شرکتها به صندوقهای سرمایه گذاری قابل معامله و یا پروژه استانی تغییر چندانی در ماهیت فعالیت این شرکتها نخواهد داشت.ای کاش همانطوریکه قبلا اشاره گردیده بود کلیه سهامداران سهام عدالت مستقیما سهامداران شرکتهای سرمایه گذاری میشدند و شرکتهای سرمایه گذاری استانی تبدیل به شرکتهای سهامی عام و در بورس پذیرفته میشدند و با توجه به تعداد ۳۰ شرکت سرمایه گذاری استانی بر گزاری مجامع آنها و ریسک ناشی از حباب بازار سرمایه کاهش مییافت و امکان نگهداری سهام شرکتهای سرمایه گذاری استانی توسط سهامداران بیشتر بود.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه