چین محرک رشد کامودیتیها میشود؟

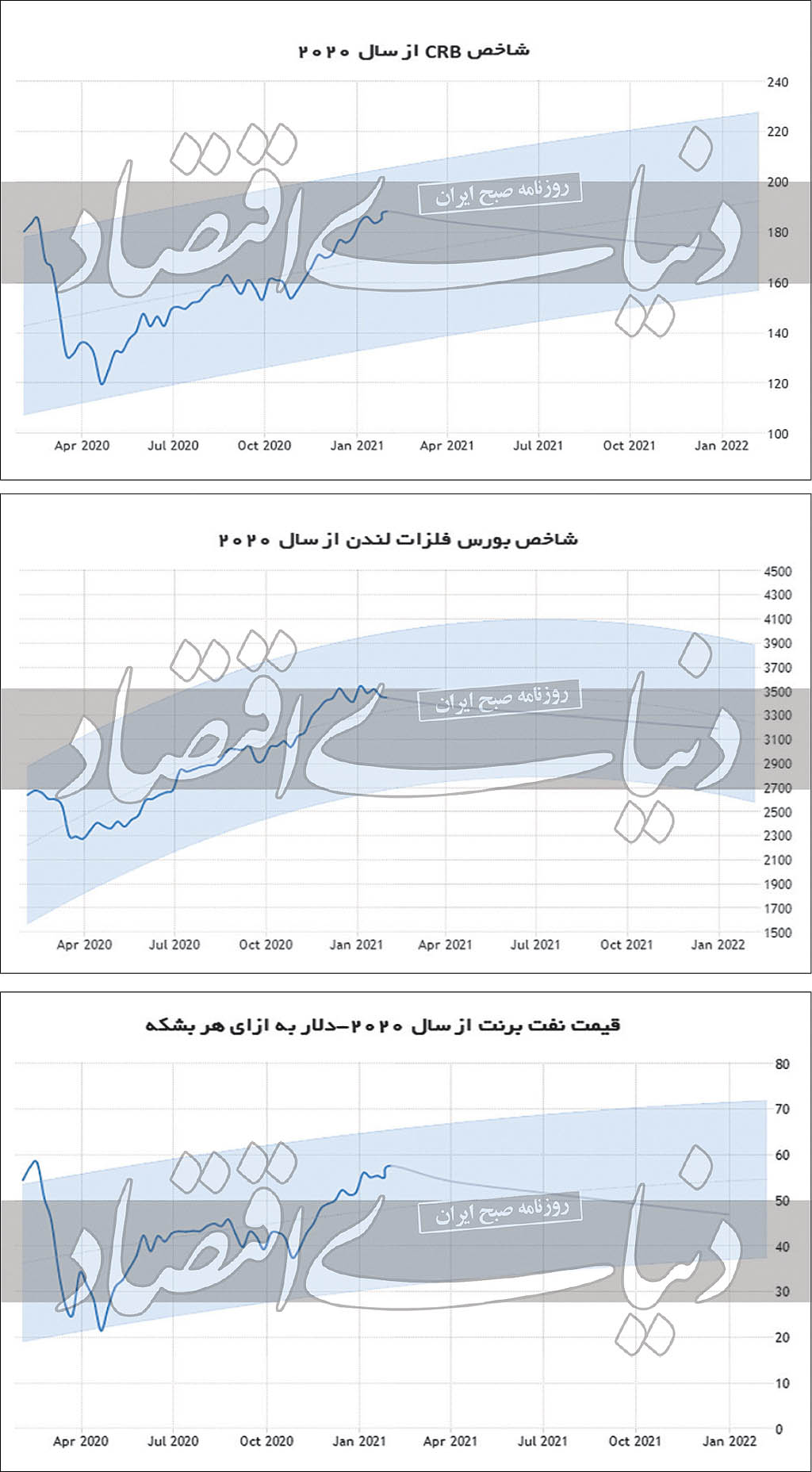

به گزارش می متالز، اگرچه تا هفته گذشته شواهد مهمی از احتمال رشد نرخ مخابره نشده بود ولی حرکت روز گذشته نفت خام و صعودی شدن آن و شکستن رکورد بالاترین قیمت یکسال اخیر و احتمال استمرار این روند صعودی نشان میدهد که پتانسیل رشد قیمتها را باید جدی گرفت ولی این ادعا در نرخهای بالای فعلی بیش از حد خوشبینانه و شجاعانه است و تحقق آن به معنی آغاز یک دوره جدید از رشد قیمتها در بازارهای کالایی خواهد بود. در این میان چین جایگاهی ویژه در تعیین روند بازارهای کالایی دنیا دارد. اگرچه تصمیمات توسعهای این کشور برای سالجاری میلادی که تاثیر بسزایی در بازار مصرف دنیا خواهد گذاشت در نشست سران کنگره خلق چین در ۵ تا ۱۰ ماه مارس تعیین میشود اما نشانهها بیانگر استمرار روند افزایشی مصرف در این کشور برای امسال بوده که این موضوعی سیگنالی محرک برای بازار کامودیتیها خواهد بود.

بازار در انتظار تصمیمات چین

چین بزرگترین بازار مصرف کامودیتیها در دنیا بهشمار میرود و از همین رو اتفاقات این کشور تاثیری بسزا در بازارهای جهانی این محصولات دارد. سهم این کشور از مصرف کامودیتیها ظرف سالهای گذشته افزایشی بوده به گونهای که براساس گزارش منتشر شده توسط موسسه مک کواری در ژانویه ۲۰۲۱؛ چین در سال ۲۰۲۰ میلادی ۵۷ درصد از کل مصرف فولاد دنیا را به خود اختصاص داد؛ این در حالی است که سهم این کشور از مصرف فولاد دنیا در سال ۲۰۱۹ میلادی حدود ۵۴ درصد بوده است. همچنین براساس گزارش این موسسه سهم این کشور از مصرف سایر فلزات اساسی نیز ظرف سالهای گذشته افزایشی بوده و در سال ۲۰۲۰ به ۵۵ درصد کل مصرف فلزات اساسی شامل مس، آلومینیوم، روی، سرب و قلع رسیده است.

میزان مصرف انواع کامودیتیها در چین ظرف سال ۲۰۲۰ میلادی رکوردی جدید را به ثبت رساند این در حالی است که این کشور مبدأ شیوع ویروس کووید-۱۹ بود و پیش از سایر نقاط دنیا با این بیماری درگیر شد؛ درگیری گسترده چند استان این کشور با این بیماری که به اعمال محدودیتهای قرنطینهای انجامید باعث شد تا افت قابلتوجهی در تقاضای انواع کامودیتیها در دنیا شکل گیرد که به افت محسوس بهای انواع این محصولات در بازارهای دنیا انجامید. با این وجود چین با اعمال محدودیتهای سختگیرانه قرنطینهای توانست این بیماری را در بازهای کوتاهمدت کنترل کند و برخلاف سایر نقاط دنیا به شرایط عادی بازگردد.

در ادامه سیاستهای حمایتی دولت چین به نحوی پیش گرفته شد که افت تولید این کشور ظرف چند ماه درگیری با شیوع ویروس کرونا و محدودیتهای قرنطینهای جبران شد و در نهایت میزان مصرف انواع فلزات اساسی در این کشور ظرف سال ۲۰۲۰ به رکورد تاریخی جدید رسید. این موضوع سیگنالی قدرتمند برای افزایشی کردن بازارهای جهانی بود و به وضوح نیز تاثیر خود را بر بازار کامودیتیها برجای گذاشت.

بنابراین هرگونه اظهارنظری نسبت به آینده بازار کامودیتیها در سال ۲۰۲۱ باید براساس برنامهریزیهای دولت این کشور باشد. ظرف روزهای آتی عید شکوفههای چین یا همان سال نوی چینی (۱۱تا ۱۷ فوریه مصادف با ۲۳ تا ۲۹ بهمن) برگزار میشود و این کشور با تعطیلات گسترده روبهرو خواهد بود که به احتمال قوی ضعف تقاضا و مسافرتها تا اسفندماه ادامه مییابد. همواره در بازه زمانی تعطیلات سال نوی چینی بازارهای جهانی با افت محسوس تقاضا روبهرو میشوند که این موضوع سیگنالی قدرتمند در جهت کاهش قیمتها در این بازه زمانی به شمار میرود.

با توجه به آنکه چین ظرف ماههای اخیر واکسیناسیون سراسری در این کشور را آغاز کرده بود، انتظار میرفت که تعطیلات سال نوی این کشور با سفرهای گسترده و تعطیلات طولانیمدت همراه باشد، اما خبرهایی مبنی بر مشاهده موارد مبتلا به ویروس کووید-۱۹ ظرف هفتههای اخیر باعث شد تا دولت این کشور مردم را تشویق کند که برای جلوگیری از موج جدید این ویروس تعطیلات خود را بهصورت محلی جشن گرفته و از رفتن به سفر خودداری کنند. این موضوع به مفهوم کوتاه شدن دوران تعطیلات در این کشور و بازگشایی پیش از موعد بازارها خواهد بود. به این ترتیب انتظار میرود که تاثیر تعطیلات چین بر بازار کامودیتیها کوتاهمدتتر باشد.

برنامههای توسعهای چین برای سالجاری میلادی اعلام نشده و هر گونه اظهارنظری نسبت به روند تقاضای این کشور نیازمند برگزاری نشست سران کنگره خلق چین است که عموما این نشست در ۵ تا ۱۰ ماه مارس هر سال برگزار میشود و مهمترین تصمیمات اقتصادی و توسعهای در این نشست گرفته میشود. البته انجمن فولاد این کشور که انجمنی دولتی است برنامه تولید فولاد چین در سال ۲۰۲۱ را اعلام کرده که در صورت تحقق میزان تولید فولاد این کشور در سالجاری میلادی به یک میلیارد و ۶۰ میلیون تن خواهد رسید و به این ترتیب میزان تولید فولاد این کشور در سالجاری میلادی رشدی ۶۰ میلیون تنی خواهد داشت؛ این موضوع میتواند بیانگر استمرار روند رو به رشد توسعه در این کشور در سالجاری میلادی نیز باشد و به این ترتیب انتظار میرود که بازارهای کالایی دنیا از منظر تقاضای چین نیز افزایشی شود.

اثرگذاری شاخص دلار بر بهای کامودیتیها

شاخص دلار آمریکا از دیگر فاکتورهای اثرگذار بر بازار کامودیتی بهشمار میرود؛ این شاخص ظرف هفته گذشته در مسیر افزایش، هرچند با شتابی اندک قرار گرفته است؛ به گونهای که در روز ۲ فوریه این شاخص به ۸۴/ ۹۰ رسید. این در حالی است که شاخص دلار آمریکا در روزهای ابتدایی سال ۲۰۲۱ تا ۳/ ۸۹ نیز افت کرده بود. اگرچه ظرف روزهای گذشته شاخص دلار آمریکا افزایشی شده و مجدد به کانال ۹۰ واحدی بازگشته اما همچنان این شاخص در کمترین سطح پس از آوریل ۲۰۱۸ قرار دارد. افت شاخص دلار آمریکا سیگنالی در جهت مثبت شدن قیمت کامودیتیهاست. اثرگذاری کاهشی شدن این شاخص بر بازار کامودیتیها در نیمه دوم سال ۲۰۲۰ به وضوح مشهود بود به گونهای که همراستا با افت این شاخص، قیمت کامودیتیها وارد مسیر رشد شد.

دادههای اقتصادی ایالات متحده آمریکا در روزهای پایانی سال ۲۰۲۰ از انتظارات بهتر بود، همچنین انتظار بهبود فعالیتهای اقتصادی در سه ماه اول و دوم سال ۲۰۲۱ وجود دارد. مجموع این عوامل به رشد شاخص دلار آمریکا منجر شده که خود عاملی در جهت تضعیف بازار کامودیتیها به شمار میرود. اگرچه شاخص دلار آمریکا ظرف هفتههای اخیر صعودی بوده اما استمرار این وضعیت کاملا وابسته به سیاستهای اقتصادی دولت جدید ایالات متحده آمریکا خواهد بود.

جو بایدن پیش از روی کار آمدن، وعده بسته حمایتی ۹/ ۱ تریلیون دلاری در جهت حمایت از مردم و کسب و کار این کشور در مقابل آسیبهای ناشی از شیوع ویروس کووید-۱۹ را داده بود، تحقق این وعده به مفهوم تزریق نقدینگی در اقتصاد این کشور بوده که میتواند عاملی در جهت تضعیف شاخص دلار آمریکا و رشد بهای انواع کامودیتیها باشد. اما ظرف روزهای گذشته ۱۰ سناتور آمریکایی در نامهای به رئیسجمهور جدید آمریکا، پیشنهاد جدیدی برای محرکهای اقتصادی دادند و خواستار تکمیل این بسته پیشنهادی از سوی جو بایدن شدند به نحوی که این بسته حمایتی جدید با موافقت هر دو حزب حاکم روبهرو شود. این بسته پیشنهادی شامل ۶۰۰ میلیارد دلار میشود و چارچوب کلی هزینهکرد، در آن مشخص شده است. در صورت موافقت رئیسجمهور آمریکا با این بسته حمایتی، انتظار میرود که افت کمتری در انتظار شاخص دلار آمریکا باشد و در نتیجه بهای کامودیتیها از محل این سیگنال رشد کمتری را تجربه خواهند کرد.

دو جریان غالب در بازارهای کالایی

در بازارهای کالایی در جهان دو جریان غالب مختلف را شاهد هستیم. یک جریان که بیشتر بازارهای فلزی از آن تبعیت میکنند پس از رشد جدی قیمتها در دو هفته گذشته، وارد فاز نزولی نرخ شده اگرچه در روزهای پیش از این روند کاهشی هم اندکی تعدیل شد. هنوز در بازارهایی همچون فولاد و برخی از فلزات نمیتوان گفت که یک روند صعودی جدید آغاز شده و میل به افت قیمتها مشاهده میشود مگر آنکه دادههای اخیر در بازارهای جهانی همچون تکانههای مثبت رشد بهای نفت خام بتواند این ذهنیت غالب را تغییر دهد. این در حالی است که تعطیلات نزدیک به دو هفتهای چین که به احتمال قوی تا اسفندماه ادامه خواهد داشت سرعتگیر برجستهای در برابر رشد تقاضا به شمار رفته و بازارهای کالایی در جهان را با یک عقبگرد نسبی همراه ساخته است. اینکه بازارها پس از نزدیک به یک سال روند صعودی به اوج رسیده و کمی عقبگرد را تجربه کرده است نگرانکننده به شمار میرود آنهم در وضعیتی که رشد قیمتها هرگاه به تعطیلی در چین منجر شده یک نگرانی ناخواسته را به همراه داشته است تجربه آگوست ۲۰۰۸ و برگزاری بازیهای المپیک در چین وقتی به یک افت تقاضا منتهی شد اولین تکانههای کاهش نرخ در بازارهای کالایی را به خود اختصاص داد که خروجی آن در نهایت به بحران اعتبار در سال ۲۰۰۸ منتهی شد که سالها جهان را با رکود به ورطه سقوط آمارها کشانید. این ذهنیت اگرچه بسیار بدبینانه است اما نمیتوان از آن غافل شد آن هم در شرایطی که روند نزولی قیمتها در وضعیت فعلی توجیهپذیر بوده و هیچ بعید نیست که روند کاهشی نرخ بزرگتری را شاهد باشیم. اینکه ارتباط تجاری بین چین و آمریکا چگونه خواهد بود و بازی بایدن با رهبران چینی برای حفظ سطح اشتغال در واحدهای صنعتی چه آیندهای را برای دو کشور به همراه خواهد آورد؛ نگرانی استراتژیک عمیقی است که سایه آن بر بازارها سنگینی میکند بهعنوان مثال آغاز جنگ تجاری بین چین و آمریکا موجب شد دورهای از کاهش حجم تجارت و تضعیف بازارهای کالایی تجربه شود و اگر وضعیت فعلی استمرار روند گذشته باشد آن هم در شرایطی که شیوع انواع جدید ویروس کرونا نگرانیهای برجستهتر و جدیدتری را به همراه داشته و دارد؛ بعید نیست که بازارها با هر تکانهای وارد فاز نزولی شوند آن هم در وضعیتی که کمتر تحلیلگری برآورد میکرد که مس در هفتههای گذشته ۲ مرتبه سقف ۸ هزار دلاری را بشکند یا فولاد و سنگآهن افزایش قیمتهای اخیر را تجربه کنند بنابراین در نرخهای فعلی یک گام به عقب؛ تعدیل و سپس تثبیت بازارها یک امر منطقی و محتمل به شمار میآید، بنابراین در وضعیت فعلی که شاخص دلار نیز به کمک بازارهای کالایی بهصورت گسترده نیامده و افت انتظارات با تکیه بر بستههای حمایتی آمریکایی محقق نشده است هیچ بعید نیست که کالاییها با یک گام به عقب؛ در مسیر بازسازی و خودسازی خود قرار گیرند تا تقاضای بیشتری را به خود جلب کرده و با افزایش حجم معاملات سیگنال جدیدی به بازارها ارسال کنند. تمامی موارد فوق از احتمال تعدیل نرخ حکایت دارد اما در دل این بدگمانیها جرقههای مهمی از تغییر را میتوان مشاهده کرد. بهعنوان مثال صعود قیمتها در بازار جهانی نفت خام همچنین افزایش بهای نفتا بهعنوان مهمترین خوراک مایع در صنایع پتروشیمی در جهان در کنار کاهش بهای طلا که از احتمال آرامش بیشتر در اقتصادها حکایت داشته و رشد ارزش سهام در اقصی نقاط جهان جمعا نشان میدهد که امیدواری جدیدی به بازارهای کالایی تزریق شده که شاید برجستهترین سیگنال آن رشد بهای نفت خام باشد. این روند صعودی به مرور بر بازارهای کالایی اثر گذاشته و میتواند جریان جدیدی از رشد قیمتها را آغاز کند اما اثرگذاری آن بر بازارهای مختلف متفاوت خواهد بود بهعنوان مثال بازارهای فلزی برای صعودی شدن به محرکهای بسیاری نیاز دارد اما بازار محصولات پتروشیمی که با روند صعودی گام به گام رشد بهای تمام شده روبهرو هستند؛ در صورت ورود تقاضا سریعتر از بازارهای مشابه نوسان خواهند کرد مخصوصا در شرایطی که ارزش دلار آمریکا بتواند به کمک بازارهای کالایی آمده و با افت ارزش سیگنال افزایشی قرارگیری برای این بازارها به همراه آورد.

امید به سوخترسانی نفت خام به بازارهای جهانی

در لحظه تنظیم این گزارش بهای هر بشکه نفت خام سبک آمریکا با بیش از یک درصد رشد روزانه به بیش از ۵۴ دلار رسید که از افزایش ۳ درصدی این قیمت به نسبت مدت مشابه در هفته قبل حکایت دارد. بهای هر بشکه نفت خام برنت نیز با ۶۴ سنت افزایش به نزدیکی ۵۷ دلار بر هر بشکه رسید که از رشد نزدیک به ۲ درصدی در یک هفته گذشته خبر میدهد آن هم در شرایطی که به نسبت مدت مشابه در یک ماه قبل ۵/ ۱۱ درصد افزایش نرخ دارد. این در حالی است که این دو شاخص نفت در جهان به نسبت مدت مشابه در سال قبل بین ۱۰ تا ۶/ ۱۱ درصد رشد را نشان میدهد که حکایت از آن دارد که بهای نفت خام در حال بازپس گرفتن موقعیتهای قدرتمند پیشین خود است اگرچه هنوز مسیر برای استمرار رشد قیمتها به نسبت هموار است.

اینکه بهای نفت خام در بالاترین میزان در یک سال اخیر قرار گرفته و حتی انتظار رشد کوتاهمدت آن هم در بین بسیاری از تحلیلگران از طرفدارانی برخوردار شده؛ نشان میدهد که سیگنال افزایشی اخیر بازار نفت خام که با کاهش یک میلیون بشکهای تولید عربستان آغاز شده و با خوشبینیها به افزایش تقاضا در شرق آسیا تقویت شده است هنوز هم نقشآفرینی گستردهای داشته تا جایی که میتواند رنج مثبت قدرتمندی را در بازار نفت خام به ثبت برساند. هم اکنون بهای هر بشکه نفت خام به بالاترین میزان از فوریه سال گذشته یا دقیقتر ۲۰ فوریه پارسال تاکنون افزایش یافته است و اگر روند رو به رشد فعلی ادامه یابد میتواند به بالاترین سطوح از ژانویه سال قبل تاکنون بالغ شود. عددی که به معنی تقویت بهای نفت خام به بالای ۶۰ دلار در هر بشکه خواهد بود که در صورت ثبت این رکورد، بازار نفت باید خود را برای ۶۵ دلاری شدن یا دقیقتر شکستن رکورد قیمتی سال ۲۰۱۹ آماده کند. این ادبیات به معنی آن است که بهای نفتخام به یک رشد نزدیک به ۲۰ درصدی نیاز دارد که اظهارنظر قاطعانه در این خصوص در شرایط فعلی چندان هم ممکن نیست اما واقعیت آن است که بهای نفت خام به نسبت سایر بازارهای کالایی از یک عقب افتادگی برجسته برخوردار شده که با توجه به رونق شیلهای نفتی و افزایش حجم تولید در اقصی نقاط جهان منطقی به نظر میرسد. در هر حال ابعاد بازار نفت در حال تغییر سریع است و این تغییر تاکنون برای نوسان قیمتها جذاب و مفید بوده است.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

ثبت رکورد تولید برق خورشیدی در کشور

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد