سودسازی معدنیها در بلندمدت

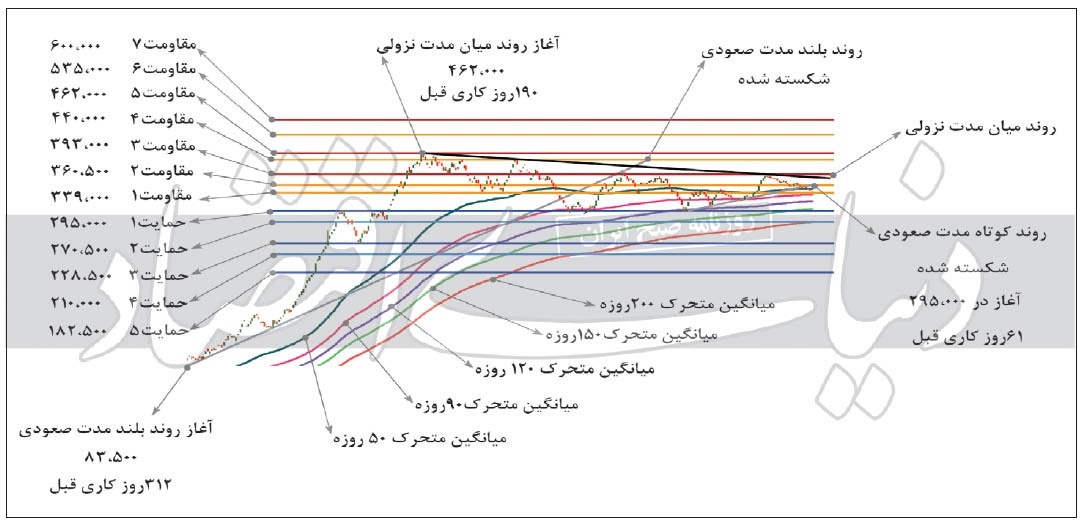

به گزارش میمتالز، شاخص این صنعت در بالای سه میانگین متحرک بسیار مهم ۱۲۰، ۱۵۰ و ۲۰۰ روزه با میانگین متحرک ۹۰ روزه درگیر است. حضور در بالای این سه میانگین متحرک باعث شده است که سرمایهگذاران با افق بلندمدت با خیالی آسوده منتظر فصل مجامع و دریافت سود نقدی خود باشند. محدوده میانگین متحرک ۹۰ روزه میتواند حمایت مناسبی در برابر ریزش قیمتها باشد و شکستهشدن میانگین متحرک ۵۰ روزه به سمت پایین، برخی از معاملهگران ریسکگریز را از این صنعت خارج کرد و بسیاری از سرمایهگذاران با ریسک معمولی تا سطوح میانگین متحرک ۱۲۰ روزه نیز صبوری به خرج خواهند داد.

میانگینهای متحرک در دورههای زمانی متفاوت، یک ابزار تعقیبکننده محسوب میشوند، چون این اندیکاتور دنبالهروی اطلاعات است، بنابراین باید این موضوع را همیشه در ذهن داشت که به هیچعنوان نمیتوان از میانگینهای متحرک برای پیشبینی آینده بازار استفاده کرد. بیشترین کاربرد میانگینهای متحرک استفاده از آنها به عنوان سطوح حمایتی و مقاومتی است.

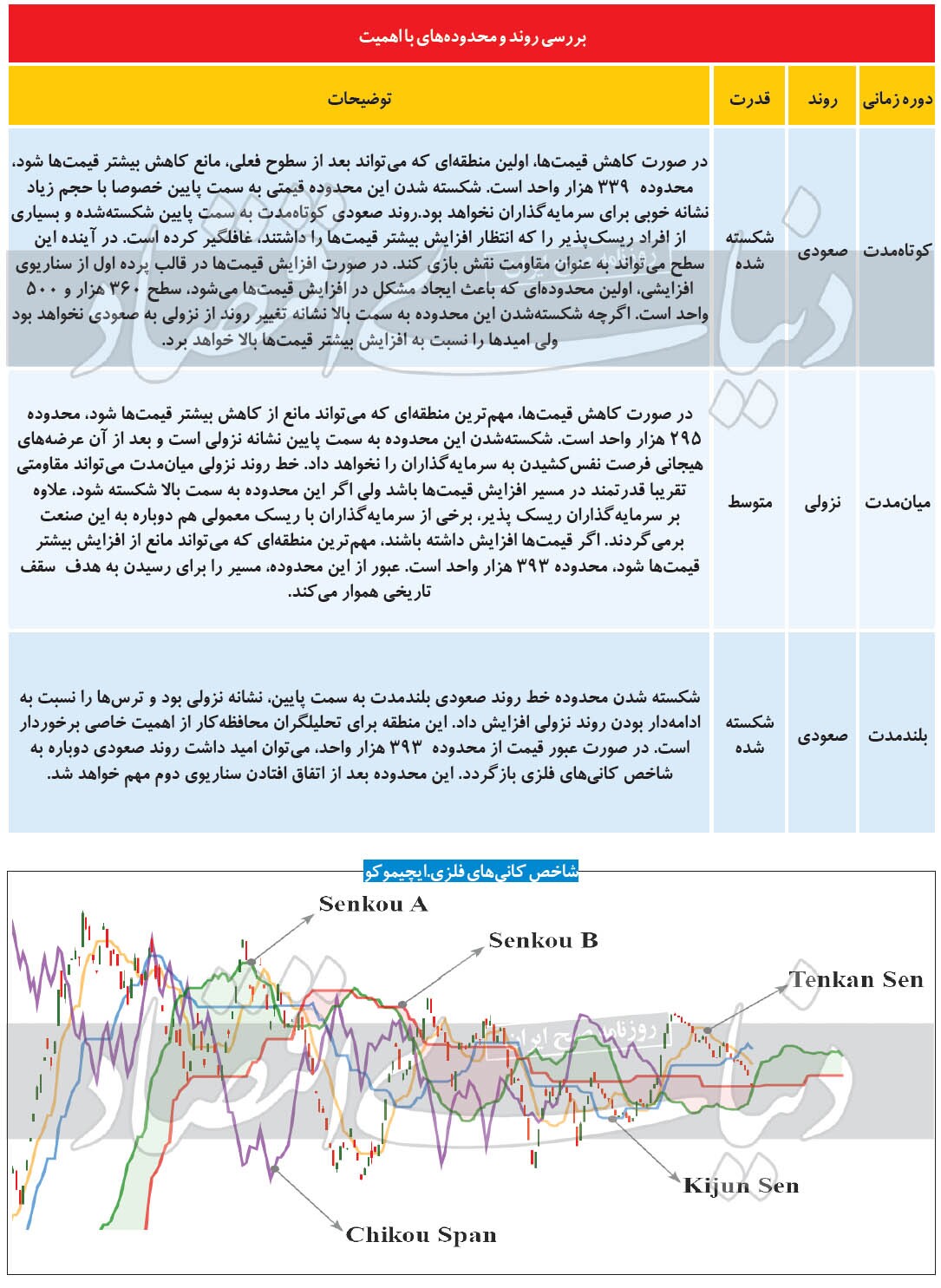

شاخص کانیهای فلزی در بالای ابر ایچیموکو در حال حرکت بود و در روز کاری قبل در نزدیکی آن به کار خود خاتمه داد. دو نوسان نمای سنکو A و سنکوی B بدنه اصلی ابر ایچیموکو را میسازند که اطلاعات خوبی به تحلیلگران میدهند. ابر آینده برای این صنعت صعودی است، ولی قدرت این صعود را بسیار کم پیشبینی میکند. به هر ترتیب سرمایهگذاران بسیار ریسکپذیر و همچنین فعالانی که نظارهگر بازار هستند، به این صنعت چندان احساس بدی نداشته و آن را در بلندمدت سودساز میدانند. بیشتر شرکتهای بزرگ در وضعیت بنیادی مناسبی قرار دارند. از طرفی بعضی از شاخصهای تکنیکال احتمال افزایش قیمت را هم نشان میدهند. در این شرایط و با توجه به دامنه نوسان نامتقارن و افزایش ریسک نقدشوندگی در بازار همانطور که قبلا هم گفته شد احتمال حرکت در روندی خنثی بیش از افزایش یا کاهش شاخصکل است.

ابر ایچیموکو مجموعهای از شاخصهای تکنیکال است که سطوح حمایت و مقاومت و همچنین حرکت و جهتگیری بازار را نشان میدهد. ابزار ایچیموکو این کار را با گرفتن چندین میانگین و رسم آنها روی نمودار انجام میدهد. همچنین از این ارقام برای محاسبه «ابری» استفاده میکند که سعی در پیشبینی محل حمایت یا مقاومت در آینده دارد. اگرچه این ابزار در نگاه اول پیچیده به نظر میرسد، اما افرادی که با چگونگی خواندن نمودار آشنا هستند، معمولا میتوانند با استفاده از آن، تحلیلهای خوبی از آینده بازار داشته باشند. ابر قسمت اصلی شاخص است؛ وقتی قیمت زیر ابر است روند نزولی است. وقتی قیمت بالاتر از ابر باشد، روند صعودی است و هنگامی که قیمت درون ابر قرار دارد بازار در حالت بیتصمیمی قرار دارد.

اگر به هر دلیلی بازار حرکتی صعودی به خود گرفت، میتوان در فاز اول سناریوی افزایشی، انتظار داشت شاخص کانیهای فلزی تا منطقه ۳۹۳ هزار واحد افزایش داشته باشد. در این فاز علاوه بر محدوده ۳۶۰ هزار و ۵۰۰ واحد، خط روند صعودی کوتاهمدتی که بهتازگی به سمت پایین شکسته شده میتواند مشکلاتی برای حرکت افزایشی ایجاد کند. در پرده دوم از سناریوی افزایشی شاخص به دنبال فتح قله قبلی یعنی محدوده ۴۶۲ هزار واحد است. در این مسیر شاخص باید از محدوده خط روند نزولی میانمدت به سمت بالا گذشته و بعد از آن با محدوده مقاومتی ۴۴۰ هزار واحد دست و پنجه نرم کند. در مورد سطوح بالاتر از سقف تاریخی فعلا نمیتوان اظهارنظر کرد، چون چگونگی رسیدن شاخص به این منطقه و حجم معاملات در آن زمان بسیار مهم است. محدودههای مقاومتی، سطوحی از قیمت هستند که در آن احتمالا عرضهکنندگان سهام زیاد میشوند و ممکن است نقطه پایان روند صعودی یا افزایش قیمتها باشند.

هنوز جریان پول خاصی وارد بازار سرمایه نشده و از طرفی افزایش بیاعتمادی به بورس اوراق بهادار، مانع بزرگی برای ورود افراد حقیقی شده است. از طرفی مقاومتهای بسیار قدرتمندی پیشروی شاخص قرار دارند. همچنین ارادهای برای رونق گرفتن بازار سرمایه دیده نمیشود، بنابراین با شکستهشدن میانگین متحرک ۹۰ روزه به سمت پایین احتمال کاهش قیمتها نیز افزایش خواهد یافت. به هر ترتیب هدف پرده اول از سناریوی کاهش قیمتها محدوده ۲۹۵ هزار واحد است که البته میانگینهای متحرک ۱۲۰ و ۱۵۰ روزه میتواند مانع این کاهش قیمت شود. در صورت شکستهشدن این محدوده دوباره شاهد فروشهای هیجانی خواهیم بود و پرده دوم از سناریوی کاهشی میتواند تا سطوح ۲۲۸ هزار و ۵۰۰ واحد ادامه پیدا کند. منطقه حمایتی ۲۷۰ هزار و ۵۰۰ واحد، حمایتی بسیار قدرتمند است که میتواند مانع تکمیل این مرحله از ریزش قیمتها شود. مناطق حمایتی، سطوحی از قیمت هستند که در آن احتمالا تقاضاکنندگان سهام زیاد میشوند و ممکن است نقطه پایان روند نزولی یا کاهش قیمتها باشند.

شکور علیشاهی / تحلیلگر بازار سرمایه

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه