مقاصد اصلی وامهای بانکی

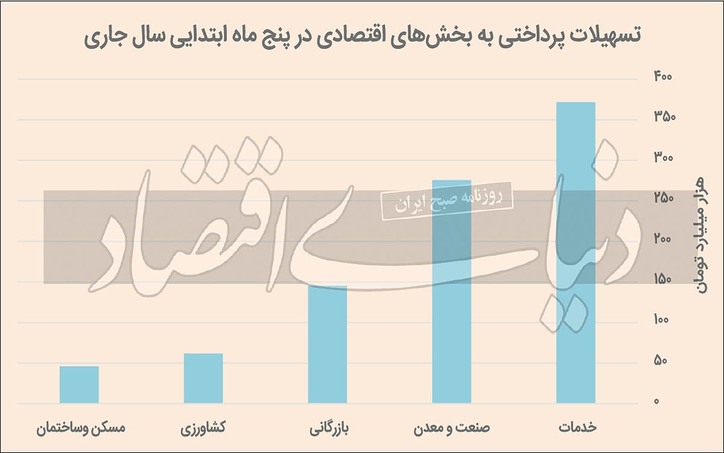

به گزارش میمتالز، آمارها حاکی از آن است که پرداخت تسهیلات برای تامین سرمایه در گردش ۸/ ۶۷درصد از کل این تسهیلات را به خود اختصاص داده است. خدمات، صنعت و معدن و بخش بازرگانی سه فعالیت اقتصادی اصلی هستند که به ترتیب بیشترین میزان تسهیلات در این مدت را دریافت کردهاند. با وجود این حجم از تسهیلاتدهی، این سوال پیش میآید که آیا اثر این کار در اقتصاد ایران منعکس میشود و خود را در رشد اقتصادی نشان میدهد؟

مقصد وامها در پنجماه

روابط عمومی بانک مرکزی در گزارشی اطلاعات مربوط به تسهیلاتدهی در پنج ماه ابتدایی سال جاری را منتشر کرد. براین اساس در پنج ماه ابتدایی سال ۱۴۰۰، شبکه بانکی کشور بیش از ۹۰۰ هزار میلیارد تومان تسهیلات، با اهداف مختلف به بخشهای مختلف اقتصادی اعطا کرده است که نسبت به مدت مشابه سال گذشته بیش از ۵۰ درصد رشد در تسهیلاتدهی را نشان میدهد. طبق این آمار تسهیلات اعطایی بیش از ۳۰۵ هزار میلیارد تومان نسبت به مدت مشابه سال گذشته رشد کرده است. آمار و ارقام حاکی از آن است که ۶۱۰ هزار میلیارد تومان، معادل ۸/ ۶۷ درصد از کل تسهیلات اعطایی بابت تامین سرمایه در گردش فعالیتهای مختلف اقتصادی پرداخت شده است. بیش از یکصدهزار میلیارد تومان، معادل ۳/ ۱۱ درصد کل این تسهیلات صرف ایجاد یک فعالیت اقتصادی جدید شده است، حدود ۷۳ هزار میلیارد تومان، معادل ۱/ ۸ درصد کل این تسهیلات برای توسعه فعالیتهای اقتصادی پرداخت شده است و بیش از ۵۵ هزار میلیارد تومان، معادل ۱/ ۶ درصد صرف خرید کالاهای شخصی شده است. این سه مورد، پس از تامین سرمایه در گردش بنگاههای اقتصاد به ترتیب اصلیترین اهدافی بودهاند که شبکه بانکی براساس آنها وام اعطا کردهاند. لازم به ذکر است این ۴ هدف بیش از ۹۳ درصد از کل تسهیلات را به خود اختصاص میدهد.

سهم بخشهای مختلف اقتصادی

آمار تسهیلات پرداختشده توسط بانکها بر اساس بخشهای مختلف اقتصادی نیز دستهبندی میشود. اطلاعاتی که روابط عمومی بانک مرکزی منتشر کرده است شامل بخشهای اقتصادی کشاورزی، صنعت و معدن، مسکن و ساختمان، بازرگانی، خدمات و سایر فعالیتهای متفرقه میشود. آمار هر یک از این بخشهای اقتصادی بر اساس اهداف دریافت وام به شکل دقیق اعلام شده است. بر همین اساس سهم بخش کشاورزی از کل تسهیلات در پنج ماه ابتدایی امسال ۶/ ۴ درصد بوده که از این مقدار بیش از ۴۴ هزار میلیارد تومان معادل ۷۱ درصد از کل تسهیلات پرداختی به این بخش با هدف تامین سرمایه در گردش پرداخت شده است. بیش از ۱۱ هزار میلیارد تومان معادل ۳/ ۱۸ درصد از کل این تسهیلات برای ایجاد فعالیتهای جدید اقتصادی در بخش کشاورزی اعطا شده و در نهایت حدود ۴ هزار میلیارد تومان تسهیلات با هدف توسعه به این بخش اقتصادی پرداخت شده است. دومین بخش اقتصادی مورد بررسی صنعت و معدن است.

این فعالیت اقتصادی در پنج ماه ابتدایی سال جاری حدود ۲۷۵ هزار میلیارد تومان، معادل ۵/ ۳۰ درصد از وامهای شبکه بانکی را دریافت کرده است. جزئیات بیشتر نشان میدهد از این میزان تسهیلات نزدیک به ۸۰ درصد آن، معادل ۲۱۹ هزار میلیارد تومان صرف تامین سرمایه در گردش این بخش شده است. همچنین بیش از ۳۴ هزار میلیارد تومان از این تسهیلات با هدف ایجاد واحدهای صنعتی و معدنی جدید و حدود ۵/ ۱۶ هزار میلیارد تومان، معادل ۶ درصد از کل تسهیلات اعطایی به بخش صنعت و معدن به توسعه واحدهای صنعتی و معدنی اختصاص داده شده است. سومین فعالیت اقتصادی مورد توجه در این گزارش بخش مسکن و ساختمان است. این بخش حدود ۱/ ۵ درصد از کل تسهیلات پرداختی از سوی شبکه بانکی را دریافت کرده است که از این مقدار بیش از ۱۶ هزار میلیارد تومان، معادل ۴/ ۳۵ درصد از کل تسهیلات این بخش به موضوع تامین سرمایه در گردش اختصاص پیدا کرده است. از طرفی بیش از ۹ هزار میلیارد تومان، معادل ۶/ ۲۰ درصد به بحث ایجاد فعالیتهای اقتصادی جدید در بخش مسکن و ساختمان اختصاص یافته است. همچنین توسعه فعالیتهای اقتصادی موجود در این بخش در حدود ۷/ ۴ هزار میلیارد تومان تسهیلات دریافت کرده است. فعالیت عمده بعدی بخش بازرگانی است که با دریافت بیش از ۱۴۵ هزار میلیارد تومان تسهیلات سهمی ۱/ ۱۶ درصدی از کل تسهیلات پرداختی در پنج ماه ابتدایی امسال را دارد. از این مبلغ حدود ۵/ ۷۶ هزار میلیارد تومان، معادل ۷/ ۵۲ درصد از کل تسهیلات پرداختی به این بخش برای تامین سرمایه در گردش واحدهای فعال در رشته بازرگانی اعطا شده است.

از طرفی دیگر، برخلاف دیگر رشتههای اقتصادی، دومین هدف اصلی برای اعطای وام در بخش بازرگانی نه ایجاد فعالیت جدید بلکه خرید کالای شخصی است. بر این اساس حدود ۵۲ هزار میلیارد تومان، معادل ۶/ ۳۵ درصد از تسهیلات اعطایی به خرید کالاهای شخصی اختصاص یافته است. از سوی دیگر توسعه واحدهای فعال در بخش بازرگانی سومین دلیل عمده اعطای تسهیلات به این بخش است؛ بهطوریکه در پنج ماه ابتدایی سال جاری بیش از ۱۰ هزار میلیارد تومان معادل ۱/ ۷ درصد از کل تسهیلات این بخش، به موضوع توسعه فعالیتهای بخش بازرگانی اختصاص پیدا کرده است.

در نهایت آخرین گروه مورد بررسی بخش خدمات است که بیشترین سهم را در بین گروههای اقتصادی مختلف از کل تسهیلات پرداختشده از شبکه بانکی را به خود اختصاص داده است. بر این اساس در پنج ماه ابتدایی سال جاری بخش خدمات حدود ۳۷۱ هزار میلیارد تومان تسهیلات از شبکه بانکی کشور دریافت کرده است که حدود ۲/ ۴۱ درصد از کل تسهیلات پرداختشده در این مدت است. جزئیات حاکی از آن است که ۲۵۴ هزار میلیارد تومان، معادل ۴/ ۶۸ درصد از کل تسهیلات پرداختشده به بخش خدمات به موضوع تامین سرمایه در گردش اختصاص یافته است. همچنین بیش از ۴۰ هزار میلیارد تومان، معادل ۸/ ۱۰ درصد از این تسهیلات برای ایجاد فعالیتهای جدید خدماتی پرداخت شده است. در نهایت بیش از ۳۷ هزار میلیارد تومان، معادل ۱۰ درصد از کل تسهیلات پرداختشده به بخش خدمات با هدف توسعه فعالیتهای خدماتی اعطا شده است.

اثرات اقتصادی اعطای وام

به نظر میرسد اصلیترین وظیفه تعریفشده در نظام بانکی، مشارکت در فرآیند تولید و تسهیل آن برای افزایش اندازه کیک اقتصادی کشور باشد. بر همین اساس توقع میرود درصورت آنکه شبکه بانکی به ارائه تسهیلات گسترده میپردازد، نمود خارجی آن در آمارهای رشد تولید خود را نشان دهد، با این معیار تا حد زیادی میتوان به این سوال پاسخ داد که آیا این تسهیلات به شکل موثری کار کرده است یا خیر. همچنین باید توجه داشت که رابطه تسهیلاتدهی و تولید یک رابطه جبری نیست و ملاحظات مربوط به کنترل تورم را نیز در نظر گرفت و همواره مراقب قدرت گرفتن پتانسیل تورمی ناشی از فشار تقاضای کل در اقتصاد نیز بود. بر همین اساس ضروری است به افزایش توان مالی بانکها از طریق افزایش سرمایه و بهبود کفایت سرمایه بانکها، کاهش تسهیلات غیرجاری و بازگرداندن آنها به مسیر صحیح اعتباردهی بانکها، افزایش بهرهور بانکها در تامین سرمایه در گردش تولیدی، پرهیز از فشارهای مضاعف بر دارایی بانکها و ترغیب بنگاههای تولیدی به سمت بازار سرمایه بهعنوان یک ابزار مهم درتامین مالی طرحهای اقتصادی توجه ویژهای کرد.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

ثبت رکورد تولید برق خورشیدی در کشور

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد