۴ راهکار اساسی برای کنترل اضافه برداشت بانکها/ در پرداخت تسهیلات کلان نظارت دقیق شود

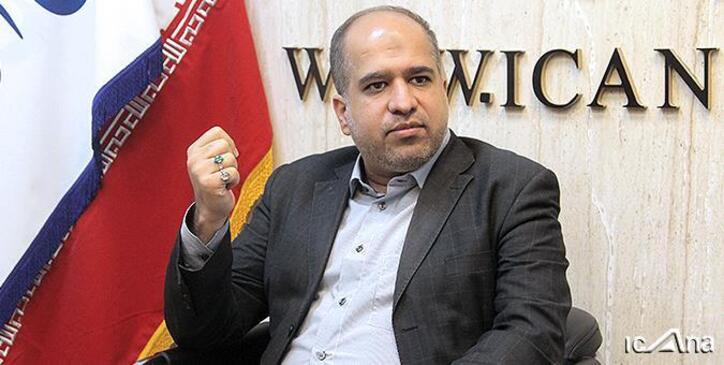

به گزارش میمتالز، محمد ربیعزاده؛ کارشناس مسائل پولی و بانکی درباره اضافه برداشت بانکها از بانک مرکزی به شرط وثیقهگذاری، اظهار کرد: بانکها اصولا به عنوان واسطه وجوه و به منظور مدیریت ریسک نقدینگی خود برای تخصیص منابع، از روشهای حرفهای تامین منابع مانند سرمایه، سپردههای مردمی، بازار بین بانکی و تامین منابع خارجی استفاده میکنند.

وی اضافه برداشت از بانک مرکزی توسط بانکها را غیرحرفهایترین روش تامین منابع برای تجهیز منابع و مدیریت ریسک نقدینگی دانست و گفت: این برداشت دارای پشتوانهای مبتنی بر داراییهای واقعی نیست و منشاء واقعی ندارد که به افزایش پایه پولی نیز منجر شده و در نهایت موجب تورم و تخریب اقتصاد کشور و اخلال در نظام پولی و مالی کشور میشود.

ربیعزاده افزود: درباره اینکه به چه نحوی میتوان این اضافه برداشت بانکها را اداره کرد و اجازه نداد بانکها از منابع بانک مرکزی اضافه برداشت کنند و به اصطلاح رایج حساب بانکها نزد بانک مرکزی قرمز شود؛ تنها از طریق اوراق خزانه اسلامی و یا آنچه وعده داده شده در آینده نزدیک وثایقی دیگر با درجه نقدینگی بالاتر، مشکل را به صورت ریشهای حل نخواهد کرد.

این کارشناس بانکی با اشاره به چهار راهکار اساسی که میتوان با استفاده از آنها اضافه برداشت بانکها را مدیریت کرد، تاکید کرد: روش اول این است که تسهیلات تکلیفی به بانکها از طریق قوانین و یا دستورات دولتی به حداقل ممکن خود برسد و در حد توان هر بانک باشد. برای اجرای این تکالیف، ابتدا باید منبع تامینکننده آن مشخص شود و اگر این نگاه همچنان وجود داشته باشد که سیاستگذاریهای اقتصادی، اجتماعی و تحقق اهداف دولت از طریق بانکها و منابع سپردههای مردمی اجرایی شود؛ این اضافه برداشتها هم همچنان وجود خواهد داشت.

وی با اشاره به روش دوم گفت: موضوع دیگر کنترل منظم و جدی قوانین و مقررات ناظر بر ذینفع واحد و تسهیلات کلان بانکهاست که تحت هیچ عنوان نباید اجازه داده شود که یک بانک فراتر از قوانین و مقررات به اشخاص ذینفع واحد، تسهیلات بیش از حد معین پرداخت کند. همچنین نباید اینگونه باشد که در رقابت بین بانکها و اشخاص، بدون اینکه اطلاعات آنان در همه بانکها لحاظ شود از تسهیلات اکثر بانکها بدون رعایت حد کلان و ذینفع واحد استفاده کنند.

ربیعزاده موضوع بعدی که میتواند مشکل نقدینگی بانک را تا حدود زیادی حل کند را کمک به بانکها برای وصول مطالبات کلان و همچنین مطالبات یک بانک از بانک دیگر دانست که این مهم از طریق قراردادهای لازم الاجرای در اختیار بانکها قابل حل است.

کارشناس مسائل پولی و بانکی ادامه داد: آخرین راهکار مدیریت اضافه برداشت بانکها، تعیین تکلیف مطالبات بانکها از دولت است. با استفاده از این روش که اضافه برداشت بانکها از طریق اخذ وثایق توسط بانک مرکزی اعمال شود، بانک مرکزی میتواند تا حدودی با فروش این وثایق با درجه نقدینگی بالا، نقدینگی را از جامعه جمع آوری کرده و کمک به کاهش نرخ تورم کند؛ اما راهکار موقتی است و مشکل را به صورت ریشهای حل نخواهد کرد.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

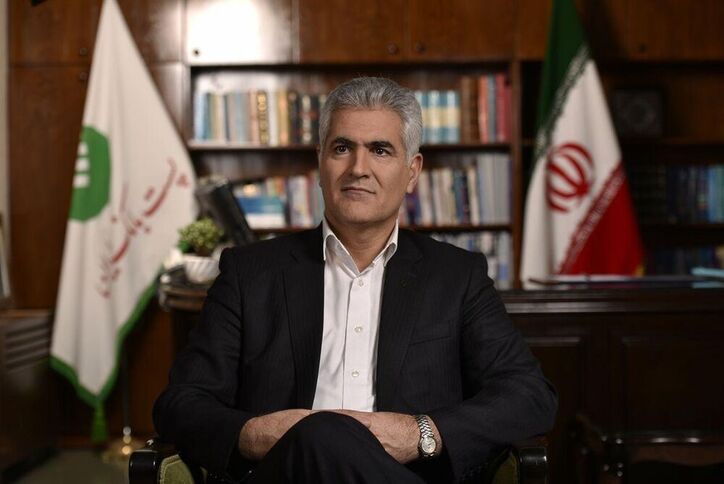

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه