تسهیل دریافت وام ارزان

چرا وام خرد؟

به گزارش میمتالز، مطالعات نشان داده است که برقراری عدالت اجتماعی از راه کاهش نابرابریهای مادی و توزیع متعادل درآمدها صورت میگیرد بنابراین کاهش نابرابریها و توزیع عادلانهتر درآمدها از راه سازوکارهای مناسب در سطح کلان اقتصادی و اجتماعی موفقتر خواهد بود؛ بنابراین استفاده از سیاستهای مناسب دستیابی به عدالت اجتماعی را بر اساس جریان وابستهای که کلیه محورها و موضوعات با هم ارتباط نزدیک و تنگاتنگ دارند، تسهیل میبخشد. در مباحث عدالت اجتماعی، برابری فرصتها نقش مهمی در تحقق کاهش ناعادلانه امکانات خواهد داشت. از جمله راهکارهای تحقق این رسالت برای گروههای خاص جامعه، گروههای کمدرآمد و فقیر که همواره دولتها برآن تاکید دارند، برنامههای اعتبارات خرد است. این برنامهها با هدف بهبود وضعیت اقتصادی، کاهش بیکاری و به وجود آمدن فرصتهای شغلی در چارچوب برنامههای خوداشتغالی، کارآفرینی و محو شدن نابرابریهای اجتماعی وکاهش فقر و همچنین افزایش مشارکت زنان در بازار کار تدوین شده است. در سه دهه اخیر تجربه بسیاری از کشورها در جهان نشان داده است که تامین مالی خرد، راهکار مناسبی برای ایجاد فرصتهای جدید شغلی، کاهش فقر و توانمندسازی افراد در مناطق کمدرآمد بوده است.

نکته قابل اشاره در این رابطه این است که تمامی این تجربیات موفق مبتنی بر روشهای متداول و مرسوم تامین مالی یا به عبارتی روشهای تامین مالی ربوی بوده است. این در حالی است که در تمامی جوامع مسلمان از جمله ایران، اکثریت گروههای کمدرآمد جامعه ترجیح میدهند که منابع مالی موردنیاز خود را بر اساس روشهای منطبق با موازین شرعی و اسلامی تامین کرده و از پرداخت هرگونه وجهی به صورت ربا در این فرآیند پرهیز کنند. به هر حال تامین مالی گروههای کمدرآمد و فقیر در مقیاسهای خرد کوچک با ابزارهای مالی منطبق با قوانین شرعی به همراه کمکهای فنی و آموزشی از طریق موسسات و نهادهای منسجم میتواند زمینههای لازم را برای بهرهمندی مسلمانان از هوش و استعداد خود و ایجاد بسترهای مناسب برای توسعه اقتصادی، اجتماعی جامعه فراهم آورد؛ بنابراین جستوجو و معرفی ابزارها و سازوکارهای لازم تامین مالی خرد و همچنین معرفی ساختار سازمانی مناسب در جوامع اسلامی میتواند از اولویتهای برنامههای بخش پولی و اعتباری کشور در برنامههای اقتصادی دولت با تاکید بر اهداف فقرزدایی و ایجاد عدالت اجتماعی قرار گیرد.

مدلهای تامین مالی خرد

پیشینه تامین مالی خرد مقدم بر بانکداری مدرن است، زیرا تامین مالی خرد مستلزم تامین مالی غیررسمی از طریق وامدهندگان غیررسمی، بنگاههای وام دهنده، استقراض از دوستان، خویشاوندان و منابع اعتباری عرضه شده از طرف بازرگانان و مالکین بوده است. اکثریت این روشهای تامین مالی مستلزم اعطای اعتبار در مقابل ایجاد بدهی برای وامگیرندگان است که اغلب آنها به دلیل وجود ریسک مربوط به عدموصول وثیقه و تضمینهای لازم بسیار گرانقیمت محسوب میشوند. این چنین روشهای تامین مالی در بعضی شرایط به دلیل وجود وامدهندگان فرصتطلب زمینههای بهرهکشی و استثمار وام گیرندههایی را که به دنبال تامین نیازهای ضروری و فوری خود بودهاند، فراهم میآورد و در نهایت به ایجاد و گسترش فقر در جامعه و حتی انتقال آن از نسلی به نسل دیگر در میان جوامع کمدرآمد منجر میشود.

چنین شرایط غیرمنصفانهای حتی امروزه بهرغم رشد بسیار بالای بانکداری مدرن هنوز در بعضی از کشورها برای گروههای کمدرآمد جامعه که امکان دسترسی به منابع بانکی را نداشته و مجبور به استفاده از منابع پولی بازارهای غیررسمی هسند، ملاحظه میشود. حال با عنایت به شکست و ناتوانی سیستمهای بانکی در تامین نیازهای اعتباری فقرا و گسترش تامین مالی غیررسمی که نتیجهای جز تعمیق فقر در این جوامع نداشته است، ابداع سازمان جدیدی در قالب موسسات غیردولتی اعتباری به عنوان فراهمکنندگان اعتبارات و تسهیلات مالی خرد برای فقرا و قدرت بخشیدن به آنها در جهت کمک به رشد اقتصادی جامعه مدنی و همچنین سهیم کردن آنها در مشارکتهای اقتصادی جایگاه ویژهای دارد.

با عنایت به این مهم، در گوشه و کنار جهان، در کشورهای در حال توسعه، دولتها به منظور ایجاد وضعیت مناسبتر برای گروههای کمدرآمد و در چارچوب برنامههای فقرزدایی، به تدوین برنامههای تامین مالی خرد و ایجاد موسسات تامین مالی خرد اقدام کردند.

تجربه مالزی در تامین مالی خرد

در میان کشورهایی که اقدام به ایجاد موسسات تامین مالی خرد کردند، میتوان به مالزی اشاره کرد. با اجرای برنامههای جدید اقتصادی در مالزی طی سالهای ۱۹۸۵ تا ۱۹۹۵ بهرغم گستردگی فقیران در مناطق روستایی، میزان جمعیت فقیر از ۴۵درصد به ۱۵درصد کاهش یافت. دو عامل مهم در گسترش اعطای ترکیبات مالی به فقیران به وسیله این طرح شامل حمایتهای چشمگیر و تامین مالی دولت و استفاده از راهنماییهای کاربردی بانکهای جهانی است. تجربه نظام پرداخت خرد به وسیله موسسات و سازمانهای غیردولتی در مالزی نشان میدهد که مانند گرامین بانک (بانک معروف بنگلادشی در زمینه بانکداری خود)، افراد فقیر در قالب گروههایی تقسیم شدند و هر گروه بر وام پیشنهادی، نحوه هزینه وام، نظارت بر وام گیرندگان و مسائل خرد و رفاه عمومی اعضا بررسیهایی انجام میدهند. با توجه به اینکه وامها بدون هیچ وثیقه، ضامن و بهره و پیگرد قانونی پرداخت میشود.

تسهیلات ۷/ ۳۲هزار میلیارد تومانی

بانک رسالت یکی از دو بانک قرضالحسنهای است که وزیر اقتصاد خبر از حذف کارمزد وامهای خرد زیر ۱۰میلیون تومان داده است. اما حذف کارمزد این وامها بر بدنه بانکهای قرضالحسنه که اتفاقا از بانکهای خوب کشور به حساب میآید ضربهای وارد نمیکند؟

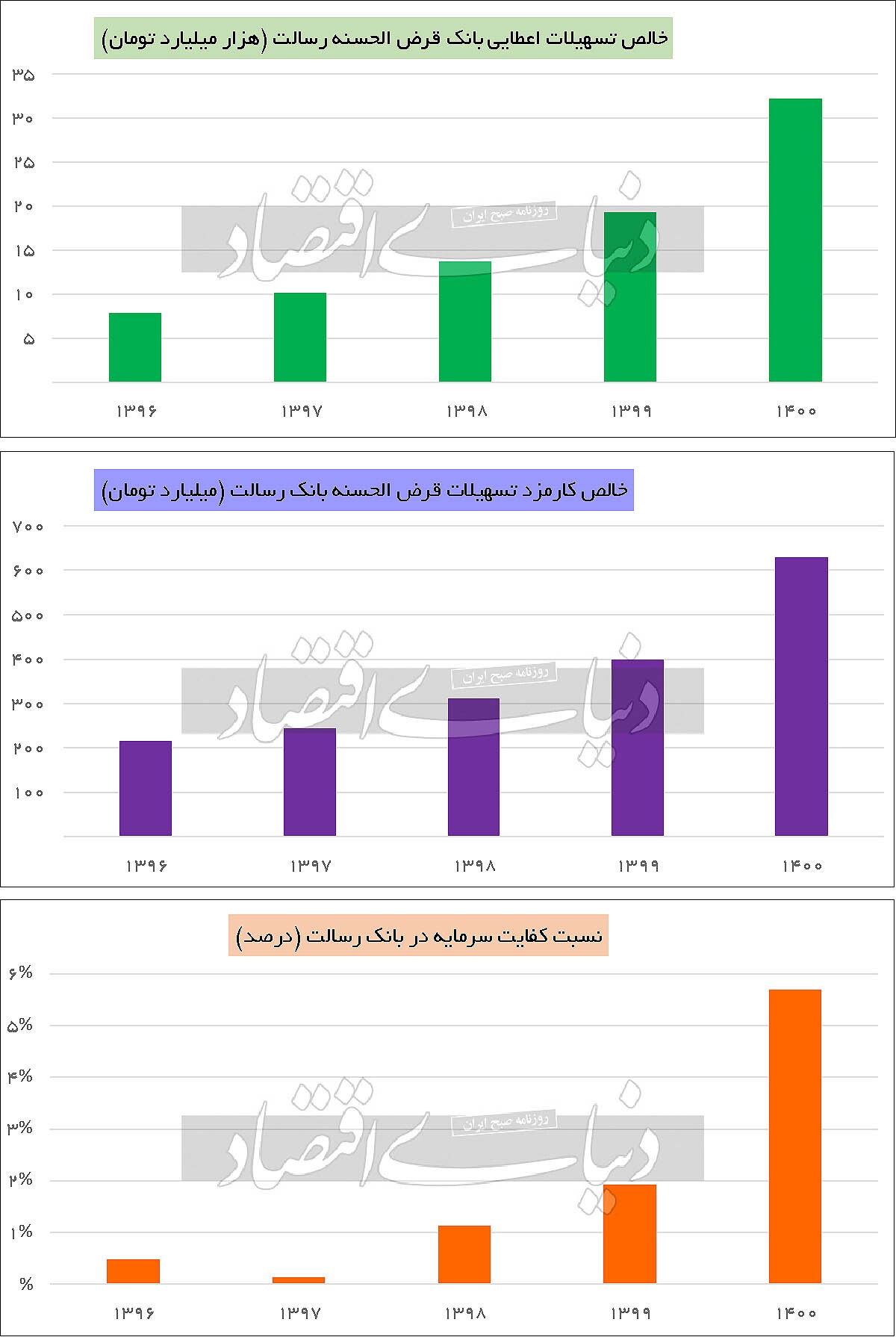

نگاهی به صورت مالی بانک رسالت منتهی به سال مالی ۱۴۰۰ نشان میدهد که تسهیلات اعطایی طی سال ۱۴۰۰ بیش از ۲/ ۴۳هزار میلیارد تومان بوده که با احتساب ۳۰هزار میلیارد تومان تسهیلاتی که طی سال وصول شدهاند و مانده تسهیلاتی که تا پایان سال ۱۳۹۹ محاسبه شده، ۷/ ۳۲هزار میلیارد تومان بوده است. به عبارت دیگر، در سال ۱۳۹۹ خالص تسهیلاتی که توسط این بانک داده شده، ۳/ ۱۹هزار میلیارد تومان و خالص تسهیلات داده شده در سال ۱۴۰۰ حدود ۲/ ۳۲هزار میلیارد تومان بوده است؛ که افزایش ۶۷درصدی تسهیلات را در پایان سال گذشته نشان میدهد. آمار رسمی بانک قرضالحسنه رسالت نشان میدهد که در سال مالی ۱۴۰۰، رقم سپردهها حدود ۵۵هزار میلیارد تومان بوده که به نسبت سال مالی ۱۳۹۹ رشد ۵۹درصدی داشته است.

بر اساس آمار منتشر شده در صورت مالی بانک قرضالحسنه رسالت، ۸/ ۲۹هزار میلیارد تومان از تسهیلات داده شده در سال ۱۴۰۰ قرضالحسنه عادی بوده و ۴/ ۲هزار میلیارد تومان نیز از نوع تسهیلات تکلیفی بوده است. این در حالی است که در سال ۱۳۹۹، ۸/ ۱۷هزار میلیارد تومان از ۳/ ۱۹هزار میلیارد تومان تسهیلات داده شده از نوع عادی و ۵/ ۱هزار میلیارد تومان تسهیلات تکلیفی بوده است. علاوه براین، تمام تسهیلات داده شده به اشخاص حقوقی بوده است.

از سوی دیگر، آمارها نشان میدهد که بانک قرضالحسنه رسالت تا پایان سال مالی ۱۴۰۰ حدود ۶۲۸میلیارد تومان از تسهیلات داده شده کارمزد دریافت کرده است که به نسبت سال مالی ۱۳۹۹ که کل کارمزد دریافتی ۳۹۸میلیارد تومان بوده رشد ۵۸درصدی را ثبت کرده است.

کفایت سرمایه در بانک رسالت

کفایت سرمایه بیانگر مقدار سرمایهای است که بانکها و موسسات مالی باید متناسب با داراییهای خود نگهداری کنند و میزان آن توسط مقرراتگذاران بازار مالی تعیین میشود. هدف از آن اطمینان از کفایت سرمایه برای جذب زیانهای احتمالی است. طبق ماده ۳ آیین نامه کفایت سرمایه سال ۱۳۸۲، حداقل نسبت کفایت سرمایه برای کلیه بانکها و موسسات اعتباری (اعم از دولتی و غیردولتی) ۸درصد تعیین میشود. این میزان بر اساس مقررات کمیته بال ۱ تدوین شده است؛ اما در کمیته بال ۳، نسبت کفایت سرمایه در دنیا باید بیش از ۱۲درصد باشد؛ بنابراین یکی از نسبتهای مهم در سلامت بانکی به حساب میآید. بر اساس صورت مالی منتشر شده روی سایت کدال از بانک رسالت، نسبت کفایت سرمایه این بانک در پایان سال مالی ۱۴۰۰ حدود ۷/ ۵درصد گزارش شده است. این در حالی است که این نسبت در سال مالی ۱۳۹۹، حدود ۹/ ۱درصد بوده است؛ بنابراین به نظر میرسد اگرچه در مقایسه با ۸درصد تعیین شده توسط بانک مرکزی فاصله دارد، اما به نسبت سال مالی قبل افزایش چشمگیری داشته است.

حذف کارمزد از وام خرد؟

در بند دوم اصل چهل و سوم قانون اساسی آمده است: «تامین شرایط و امکانات کار برای همه به منظور رسیدن به اشتغال کامل و قرار دادن وسایل کار در اختیار همه کسانی که قادر به کارند، ولی وسایل کار ندارند، در شکل تعاونی، از راه وام بدون بهره یا هر راه مشروع دیگر که نه به تمرکز و تداول ثروت در دست افراد و گروههای خاص منتهی شود و نه دولت را به صورت یک کارفرمای بزرگ مطلق درآورد؛ این اقدام باید با رعایت ضرورتهای حاکم بر برنامهریزی عمومی اقتصاد کشور در هر یک از مراحل رشد صورت گیرد.» البته به نظر میرسد این در شرایطی است که تورم بالای ۴۵درصد در جامعه وجود نداشته باشد. در شرایط تورم بالا، نرخ بهره منفی است و تسهیلات دهی برای مردم سودمند است. از آنجا که بانکها بخشی از نرخ بهره دریافتی از تسهیلات را برای امور جاری خود در نظر میگیرند، به نظر میرسد حذف نرخ سود در این شرایط کاملا به ضرر بانکها به حساب میآید. هرچند که این بانکها به صورت قرضالحسنه وام پرداخت کنند. البته باید در این خصوص مسوولان بانکها اظهارنظر کنند که حذف کارمزد، چه اثری در منابع بانکها خواهد داشت؟

رعنا رضوی

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

«علی رسولیان» سکاندار «فولاد سنگان» شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه