شوخی بانک پاسارگاد با قانون رفع موانع تولید!

به گزارش می متالز، گفته میشود این اقدام به منظور اجرای مواد ۱۶ و ۱۷ قانون رفع موانع تولید رقابتپذیر (خروج بانکها از بنگاهداری) صورت گرفته است. این در حالی است که شرایط این عرضهها به نحوی اعلام شده است که احتمالا خریداری برای آن اعلام آمادگی نکند.

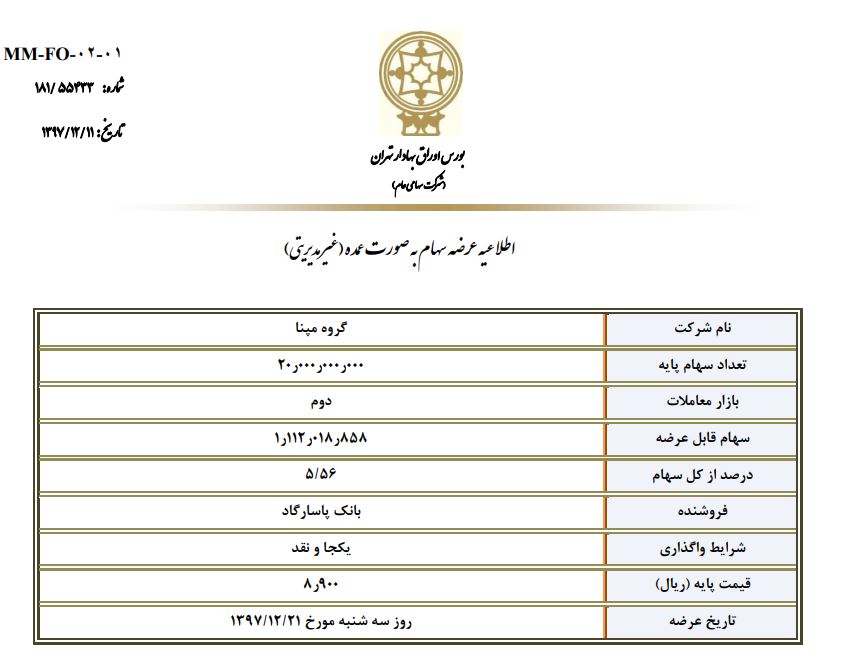

روز یکشنبه بانک پاسارگاد دو اطلاعیه را مبنی بر فروش دو بلوک 5درصدی از سهام شرکتهای توسعه معادن و فلزات و مپنا منتشر کرد. در این دو اطلاعیه آمده است که بانک پاسارگاد قصد دارد بلوک 5.4درصدی سهام شرکت سرمایهگذاری توسعه معادن و فلزات و همچنین بلوک 5.56درصدی از سهام مپنا را در تاریخ 21 اسفندماه جاری و از طریق کارگزاری بانک پاسارگاد به فروش برساند.

گفته میشود این اقدام به منظور رعایت مواد 16 و 17 قانون رفع موانع رقابتپذیر (موادی که بانکها را ملزم به خروج از بنگاهداری میکند) صورت گرفته است.

بانکها برای رعایت مواد 16 و 17 قانون رفع موانع تولید، مبنی بر لزوم خروج بانکها از بنگاهداری موظف هستند به سرعت شرکتهای مصداق بنگاهداری خود را واگذار کنند. اگرچه این قانون در سال 94 تصویب و ابلاغ شد، اما هنوز به مرحله اجرای واقعی نرسیده است. دستکم میتوان ادعا کرد که سرعت اجرای این قانون بسیار پایینتر از آنچه در نظر گرفته شده است.

طبق نص قانون، مقرر شده بود بانکها از زمان لازم الأجرا شدن قانون (سال 94) به مدت سه سال داراییهایی که از نظر شورای عالی پول و اعتبار مازاد اعلام میشود را واگذار کنند و سود ناشی از آن را برای افزایش سرمایه بانک مورد استفاده قرار دهند. بر این اساس همچنین مقرر شده بود که بانکها هر سال 33درصد از داراییهای مازاد خود را (داراییهایی که مصداق بنگاهداری بودند) به فروش برسانند.

همچنین در ماده 17 قانون رفع موانع تولید آمده بود که چنانچه بانکها تا پایان مهلت قانونی این قانون را اجرا نکنند، سود بانکها و مؤسسات اعتباری که منشأ آن فعالیتهای غیربانکی شامل بنگاهداری و نگهداری سهام با نرخ بیست و هشت درصد %28 مشمول مالیات میشود. پس از آن، هر سال سه واحد به درصد نرخ مذکور افزوده می شود تا به پنجاه و پنج درصد %55 برسد.

اما در ابتدای تصویب این قانون هم به نظر میرسید که بانکها تمایلی چندانی به اجرای این قانون نداشته باشند. بدون قضاوت درباره درست با نادرست بودن این قانون و لزوم خروج بانکها از بنگاهداری لازم است به بانکها یادآوری شود که نمیتوان قانون را به صورت گزینشی اجرا کرد.

حالا و در پایان مهلت سه ساله قانون، هنوز بسیاری از بانکها به طور کامل از بنگاهداری خارج نشدهاند. در برخی موارد هم که قانون اجرا شده، به صورت ظاهری و اصطلاحا این جیب به آن جیب انجام شده است. در همین حال تقریبا 10 روز پیش، چهار بانک شناخته شده دیگر بخشی از داراییهای مهم خود را به صورتی آگهی کردهاند که به نظر میرسد از پیش شکست خورده است. در واقع به نظر میرسد شرایط این عرضهها به گونهای طراحی شده که منجر به واگذاری نشود.

«ومعادن» 50درصد بالاتر از NAV

طبق اطلاعیههای مذکور، بانک پاسارگاد اعلام کرده است که قصد دارد یک میلیارد و 846 میلیون سهم از سهام شرکت سرمایهگذاری توسعه معادن و فلزات را به فروش برساند. قیمت پایه برای هر سهم «ومعادن» در این آگهی 850 تومان در نظر گرفته شده است. این در حالی است که قیمت «ومعادن» روی تابلوی عادی معاملات، این روزها در محدوده 420 تومان قرار دارد.

علاوه بر آن بررسیها نشان میدهد خالص ارزش داراییها (NAV)ی «ومعادن» به ازای هر سهم، در بهترین حالت از 560 تومان فراتر نمیرود. ضمنا به نظر میرسد این بلوک 5درصدی هیچ ارزش مدیریتی قابل توجیهی ندارد. به طور معمول سهامداران عمده میتوانند ارزشی اضافی به عنوان سرقفلی یا پریمیوم برای سهام مدیریتی خود در نظر بگیرند و از خریداران احتمالی طلب کنند.

اما در حالی که 40 درصد سرمایهگذاری توسعه معادن و فلزات در اختیار شرکت فولاد مبارکه قرار دارد و عملا کنترل شرکت در اختیار فولاد است، نمیتوان سهام 5درصدی متعلق به بانک پاسارگاد را دارای ارزش مدیریتی یا قابلیت سهام طلایی (golden share) را در نظر گرفت.

در شرایط عادی این بلوک میتواند خریدار داشته باشد. از آنجا که بلوک 40درصدی متعلق به فولاد مبارکه معارض دارد، اگر قیمت بلوک منطقی در نظر گرفته میشد، احتمال آن وجود داشت که فولاد مبارکه خریدار این بلوک باشد. اما در نظر گرفتن قیمت 850 تومانی برای سهامی که در بهترین حالت 560تومان ارزش دارد عجیب به نظر میرسد.

نکته عجیب دیگر این عرضه، شرایط پرداختی است که برای آن در نظر گرفته شده است. بانک پاسارگاد قصد دارد وجه معامله را به صورت نقد و یکجا دریافت کند. به عبارت دقیقتر بانک پاسارگاد قصد دارد یک دارایی را که در بهترین حالت هزار میلیارد تومان ارزش دارد را هزار و 500 میلیارد تومان به فروش برساند و وجه معامله را به صورت نقد و یکجا دریافت کند. این در حالی است که به طور معمول، معاملاتی چنین سنگین به صورت نقد و اقساط انجام میشوند.

«رمپنا»، 78درصد بالاتر از قیمت تابلو

بانک پاسارگاد برای فروش بلوک غیرمدیتی 5درصدی «مپنا» هم شرایط مشابهی را در نظر گرفته است. در حالی که قیمت هر سهم مپنا روی تابلو این روزها در محدوده 500 تومان قرار دارد، بانک پاسارگاد قیمت پایه هر سهم را برای عرضه بلوک 5 درصدی 890 تومان (78درصد بالاتر از قیمت تابلو) در نظر گرفته است. این در حالی است که بلوک 5درصدی «رمپنا»، درست مانند بلوک 5 درصدی «ومعادن» ارزش مدیریتی ندارد و golden share هم نیست.

در این آگهی نیز (درست مانند آگهی ومعادن) دریافت وجه معامله به صورت نقد و یکجا در نظر گرفته شده است. به عبارت دقیقتر، بانک پاسارگاد انتظار دارد وجه نقد هزار حداقل هزار میلیارد تومانی معامله بلوک مپنا را به صورت یکجا و نقد دریافت کند.

نکته دیگر این دو آگهی تاریخ در نظر گرفته شده برای معامله است. انتخاب آخرین روزهای اسفند که به طور سنتی نیمهتعطیل محسوب میشوند نیز از جنبههای جالب این دو آگهی است. پیشتر چهار بانک بزرگ نیز چند دارایی مهم خود را به همین شیوه آگهی کرده بودند.

برخورد سرسری و رفع تکلیفی در اجرای قانون

به نظر میرسد در این آگهیها شرایطی در نظر گرفته شده است که عرضهها از پیش شکستخورده باشند. احتمالا هدف از فروش داراییها به این روش، بهانهگیری در اجرای قانون باشد. با این روش بانک پاسارگاد در آینده میتواند ادعا کند که با وجود آنکه برای خروج از بنگاهداری تلاش میکند، اما خریداری برای اموال بانک داوطلب نمیشود.

هرچند در قانون رفع موانع تولید تبصرهای برای عدم موفقیت بانکها در فروش داراییهای مازاد در نظر گرفته نشده است و قانون صراحتا اعلام میکند که بانک تحت هر شرایطی باید از بنگاهداری خارج شوند و در غیر این صورت مالیات سنگین آن را بپردازند. گفتنی است که این مالیات به حدی بالا در نظر گرفته شده است که صرفه نگهداری داراییهای مازاد را به حداقل میرساند. اما بانکها تلاش دارند با اقدامات سرسری، ارزش داراییهای خود را بالاتر از حد واقعی نشان دهند و به طور ضمنی اعلام کنند کسی مایل به خرید دارایی بانکها نیست.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

«علی رسولیان» سکاندار «فولاد سنگان» شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه