فینتک؛ آینده صنعت مالی

فینتک یا fintech چیست؟

به گزارش میمتالز، با هر چه بیشتر دیجیتالی شدن جهان، تعامل بخش فناوری و مالی برای ارائه خدمات مالی و بانکی افزایش پیدا خواهد کرد. دیجیتالی شدن روندی است که در سراسر جهان نفوذ کرده است. امروزه دیگر بهسختی میتوان فردی را پیدا کرد که در یک محیط شهری ساکن باشد، اما از مظاهر دنیای دیجیتال مانند گوشی، اینترنت یا رایانه استفاده نکند. هنگامی که این فناوریهای نوین بهسوی صنعت مالی میروند فینتک معادل صنعتی در (Financial technology: fintech) شکل میگیرد. فینتک به کمپانیهایی اشاره دارد که با کاربرد تکنولوژی تلاش میکنند خدمات مالی را کارآمدتر کنند. شرکتهای فعال در زمینه فناوریهای مالی عموماً استارتآپهایی هستند که میکوشند خود را در سیستمهای مالی جا بیندازند و شرکتهای سنتی را به چالش بکشند. مرکز ملی تحقیقات دیجیتال (National Digital Research Centre) در دوبلین ایرلند فینتک را اینگونه تعریف میکند: نوآوری در خدمات مالی. این عنوان برای نامیدن گستره وسیعی از اپلیکشنهای فناورانه به کار میرود که در بخش زیادی از ابتدا تا انتهای زنجیره ارزش محصولات مصرفی کاربرد دارند؛ همینطور برای نامیدن پارادایمهای جدیدی مانند بیتکوین استفاده میشود.

بهطور گسترده، اصطلاح تکنولوژی مالی میتواند به هر نوآوری در مورد نحوه تعامل مردم با کسبوکار، از اختراع پول دیجیتال تا حسابداری دوگانه اعمال شود. به دلیل انقلاب اینترنت و همچنین انقلاب اینترنت تلفن همراه و تلفن هوشمند، تکنولوژی مالی شدیداً رشد یافته است و فینتک که در ابتدا به تکنولوژی رایانه مربوط به پشتصحنه بانکها یا شرکتهای تجاری اشاره میکرد، در حال حاضر انواع مختلفی از مداخلات تکنولوژیکی را به اموال شخصی و تجاری توصیف میکند، فناوریهایی که برای بهبود و خودکارسازی و استفاده از خدمات مالی استفاده میشوند.

با ظهور فینتک در قرن ۲۱، این اصطلاح ابتدا به فناوری بهکاررفته در سیستمهای پشتیبان مؤسسات مالی اطلاق شد؛ اما امروزه بخشها و صنایع مختلفی مانند آموزش، بانکداری خردهفروشی، جمعآوری سرمایه، امور غیرانتفاعی و مدیریت سرمایهگذاری را شامل میشود. فینتک همچنین شامل توسعه و استفاده از ارزهای رمزنگاریشده مانند بیتکوین است. در حالی این مفاهیم نوین فینتک ممکن است بیشترین توجهها را به خود جلب کنند، سرمایه کلان هنوز در صنعت بانکداری سنتی جهانی و ارزش بازار چند تریلیون دلاری آن نهفته است.

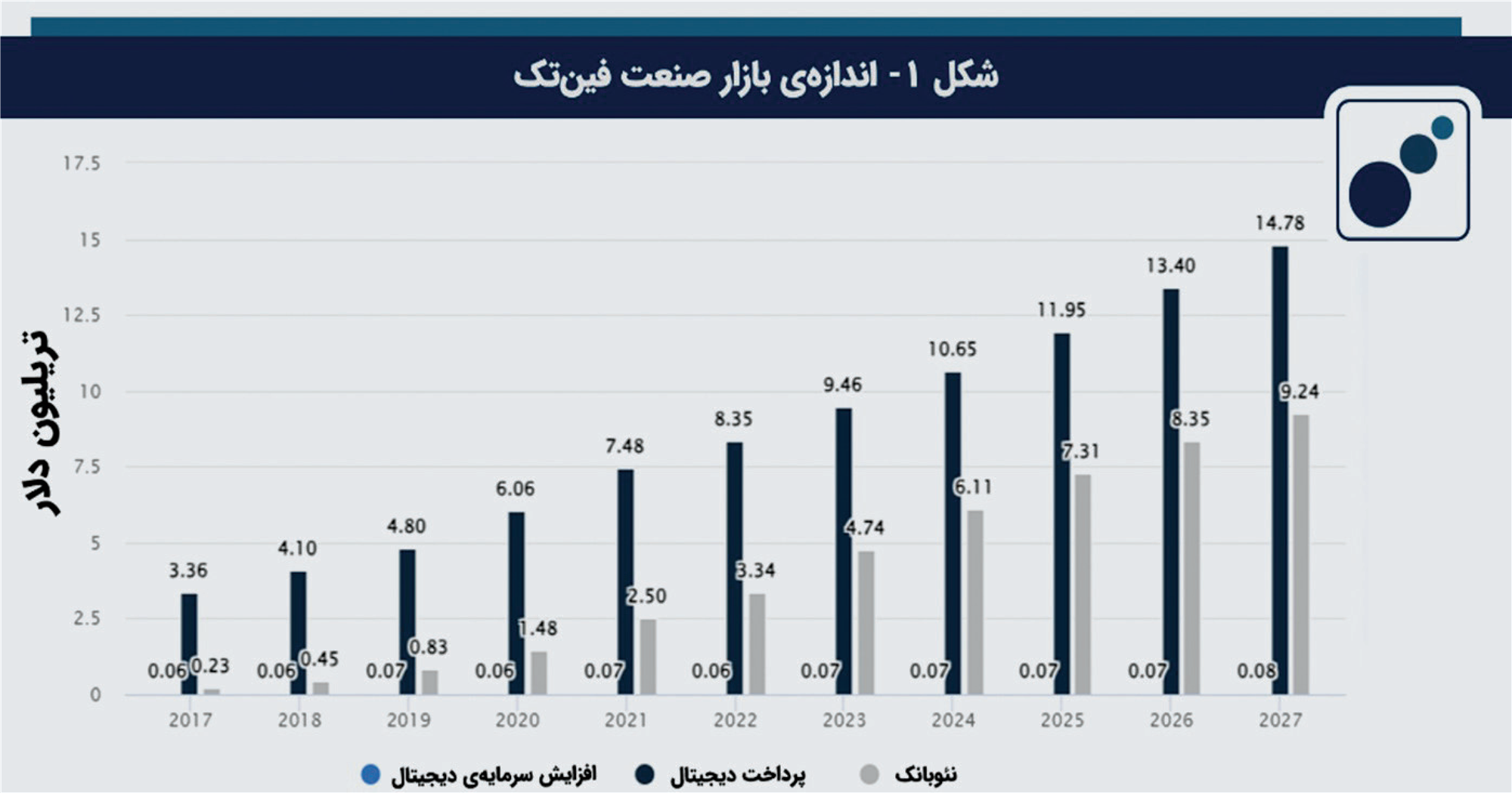

کارتهای اعتباری اولیه در دهه ۱۹۵۰ میلادی را میتوان از اولین محصولات فینتکِ در دسترس عموم به حساب آورد. پس از آن نیز فینتک تکامل یافت و سیستمهای مرکزی بانک و خدمات معاملات آنلاین سهام را هم در بر گرفت. در سال ۱۹۹۸ میلادی، PayPal تأسیس شد که یکی از اولین شرکتهای فینتک بود که عمدتاً بر روی اینترنت فعالیت میکرد؛ اینترنتی که با فناوری تلفن همراه، رسانههای اجتماعی و رمزگذاری دادهها، بیشازپیش منقلب شد. انقلاب فینتک منجر به اپلیکیشنهای پرداخت موبایلی، شبکههای بلاکچین و گزینههای پرداخت در رسانههای اجتماعی شده است که امروزه بهطور مرتب از آنها استفاده میکنیم. با گسترش اقدامات مالی در بستر اینترنت، بازار صنعت فینتک با رشد همراه خواهد بود.

شکل شماره ۱- رشد این بازار را از سال ۲۰۱۷ تا سال ۲۰۲۷ میلادی نشان میدهد.

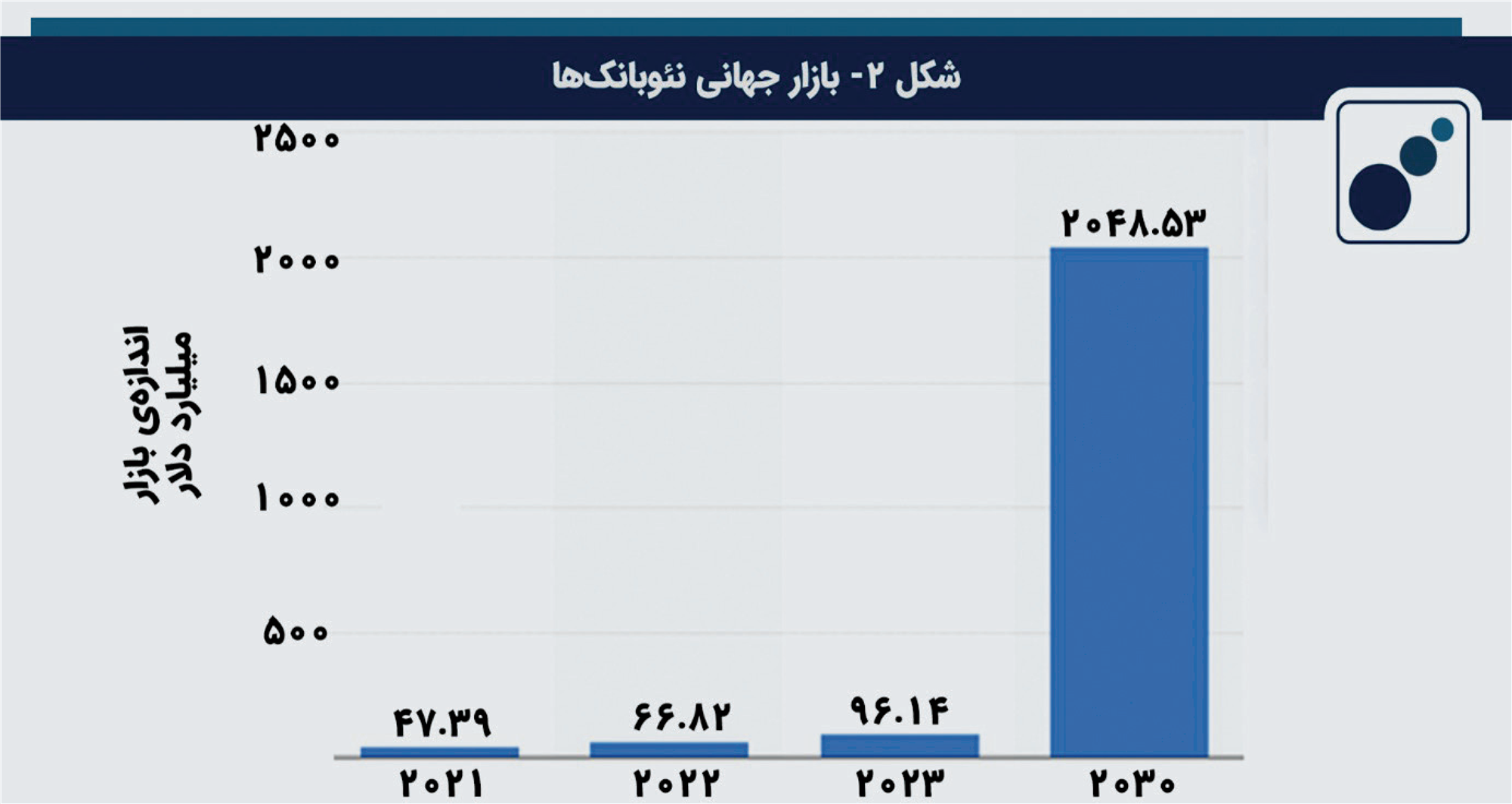

اگر فینتک را آینده صنعت مالی بنامیم، در این صورت نئوبانک آینده فینتک است. با شنیدن بانک، آنچه در ذهن تداعی میشود، کاغذبازیهای حسابرسی، باجههای شلوغ و دستگاههای خودپرداز هستند. بااینحال، گروه جدیدی از استارتآپهای غیربانکی فینتک که بهعنوان نئوبانک شناخته میشوند، در حال برهمزدن این کلیشهها هستند. این پلتفرمهای بانکی دیجیتالی نوید تجربههای آنلاین یکپارچه و خدمات کم یا بدون کارمزد را میدهند. نئوبانکها معمولاً از مدل کسبوکار متفاوتی نسبت به مؤسسات بانکی متداول استفاده میکنند. آنها بخش قابلتوجهی از درآمد خود را از مبادله به دست میآورند، یعنی از کارمزدهای خرید مشتریان با کارت بانک. روزبهروز بیشتر به طرفداران این نوع از بانکداری افزوده میشود.

شکل شماره ۲- اندازه بازار نئوبانکها را از سال ۲۰۲۱ تا ۲۰۲۳ میلادی به همراه تخمین آن در سال ۲۰۳۰ میلادی نشان میدهد.

ویژگیهای ذاتی این بانکهاست که باعث شده است اینچنین جذبهای برای مشتریان داشته باشند. نئوبانکها میتوانند کارمزد کمتر و نرخهای بهره بیشتری را برای حسابها ارائه دهند تا بانکداری هر چه بیشتر مقرونبهصرفه شود. مشتریان میتوانند بدون نیاز به مراجعه به شعبه و بهصورت ۲۴ ساعته و در هفت روز هفته از خدمات نوین این بانکها بهرهمند شوند. دیگر دوره صفهای شلوغ بانکها به پایان میرسد. شخصیسازی، یکی دیگر از سلاحهای قدرتمند این بانکهاست؛ این شخصیسازی میتواند موارد بسیاری را، از طراحی صفحه پروفایل گرفته تا اعطای وام به میزان و مدتزمان بازپرداخت نسبت به شرایط مشتری شامل شود. همچنین از نظر ایمنی و شفافیت نیز، نئوبانکها با روشهای مختلفی مانند تشخیص با اثر انگشت، اطمینان خاطر مشتریان را به دست بیاورند. خبرنامهها و نوشتههای وبلاگی که به مشتریان نمایش داده میشود نیز میتواند در آموزش برای افزایش سطح سواد سایبری آنها مفید واقع شود. در آیندهای که همه فرآیندها (یا حداقل اکثر آنها) دیجیتالی شدهاند، صنعت مالی و فینتک نیز از این بازار بیبهره نخواهند بود. صعود روندهای بانکداریهای نوین و خدمات مالی بر خط، گواهی بر این ادعاست.

منابع: investopedia/ bootcamp/ statista/ forbes/ unit21/ fingerprint

منبع: فولاد مبارکه

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه