سال درخشان بورسهای جهانی

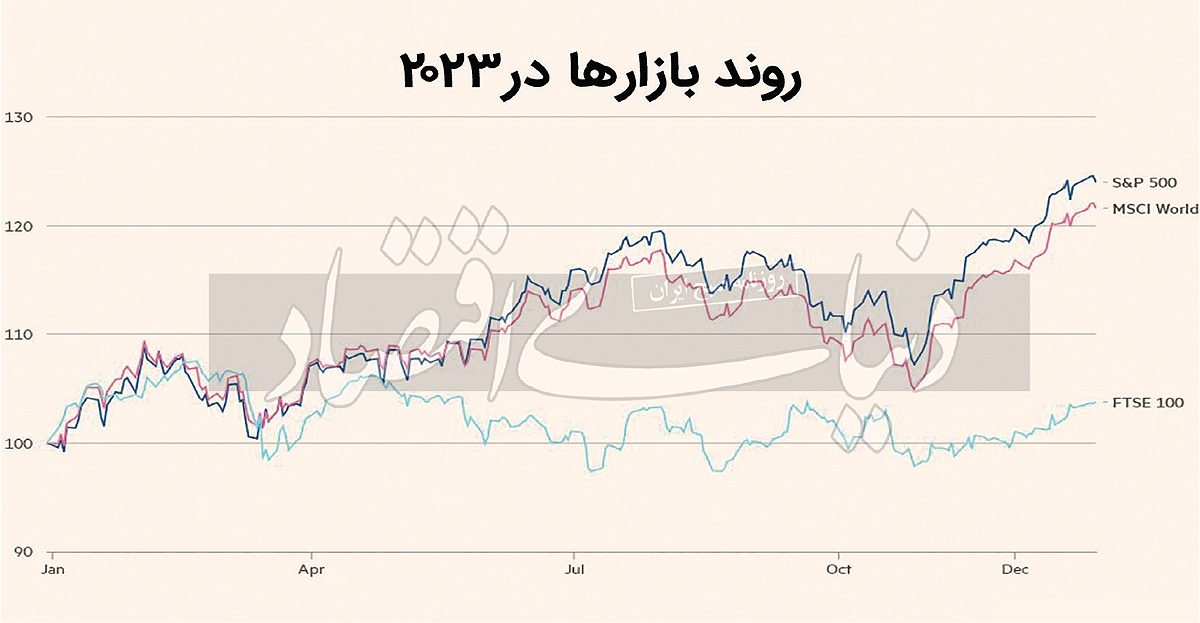

به گزارش میمتالز، رشد ۱۴ درصدی شاخص S&P ۵۰۰ از اکتبر و رشد سالانه ۲۴ درصدی این نماگر معیار والاستریت، سوخت اصلی صعود چشمگیر شاخص بورس جهانی را فراهم کرده است. این شاخص روز جمعه آخرین روز معاملاتی خود در سال ۲۰۲۳ را در نزدیکی اوج تاریخی خود به پایان رساند. براساس گزارش تحلیلی فایننشالتایمز، چرخش انتظارات سرمایهگذاران بعد از انتشار دادههایی که نشانگر افت سریعتر از انتظار نرخ تورم در اقتصادهای غربی است، محرک حرکت صعودی بازارهای سهام بوده است. اجماع فعالان بازار درمورد افت شدید هزینههای استقراض در سال ۲۰۲۴ نیز منجر به رشد قیمت و درنتیجه کاهش بازدهی اوراق بدهی شده و سرمایهگذاران را تشویق به ورود به بازار سهام برای کسب بازده بالاتر کرده است.

فدرال رزرو نیز در میانه دسامبر با صدور سیگنال آغاز کاهش نرخ بهره در سال آینده، این روند را تقویت کرد. به گفته یک استراتژیست ارشد بازار، چرخش مهم و «غیرمنتظره» موضع فدرال رزرو ذهنیت سرمایهگذاران را مثبت کرده است. شاخص S&P ۵۰۰ سال را در ارتفاعی نزدیک به اوج تاریخی خود که آن را در ژانویه ۲۰۲۲ فتح کرده بود، به اتمام رساند. این نماگر با رشد هفتگی ۰.۳ درصدی، برای نهمین هفته متوالی در محدوده سبز قرار گرفت و طولانیترین رالی هفتگی خود از آغاز سال ۲۰۰۴ را ثبت کرد. در همین حال و همزمان با افت نرخ تورم، بازده اوراق خزانه دهساله آمریکا به عنوان معیار ارزشگذاری داراییهای مالی جهانی، از بیش از پنجدرصد در ماه اکتبر به ۳.۸۷ درصد کاهش پیدا کرده است. شاخص قیمت مصرفکننده نیز در ۱۲ ماه منتهی به نوامبر ۳.۱ درصد رشد کرده است، درحالیکه این شاخص در سال منتهی به ژوئن ۲۰۲۲ بیش از ۹ درصد افزایش یافته بود. همچنین تورم منطقه یورو به ۲.۴ درصد تقلیل پیدا کرده است، که کندترین رشد تورم از ژوئیه ۲۰۲۱ محسوب میشود.

تغییر محاسبات

معاملهگران اکنون در محاسبات خود شش مرحله کاهش نرخ بهره توسط فدرال رزرو و بانک مرکزی اروپا تا آخر ۲۰۲۴ را لحاظ کردهاند. این امر نشاندهنده چرخش کامل در انتظارات سرمایهگذارانی است که قبلا نگران بودند بالاماندن هزینههای استقراض برای مدت طولانی باعث ریزش قیمت اوراق بدهی و درنتیجه افزایش بازده آنها در پاییز شود. برخی تحلیلگران معتقدند انتظار بازارها نسبت به کاهش سریع تورم آمریکا بدون ورود اقتصاد این کشور به رکود، بیش از حد خوشبینانه است. مدیرارشد سرمایهگذاری شرکت PGIM که بر داراییهای با درآمد ثابت متمرکز است، انتظار دارد هیجان بازار در مورد احتمال کاهش نرخ بهره با شروع سال جدید فروکش کند.

وال استریت در سال ۲۰۲۳ تا حد زیادی با تکیه بر افزایش قیمت سهام هفت غول فناوری آمریکا (اپل، مایکروسافت، آلفابت، آمازون، تسلا، متا و انویدیا) رشد کرد، البته روند صعودی هفتههای اخیر بازار شامل سهام سایر شرکتها نیز شد. شاخص تکنولوژیمحور نزدک کامپوزیت با جهش ۳ درصدی در این سال، بهترین عملکرد خود در دو دهه گذشته را ثبت کرد. در مقابل، شاخص فوتسی ۱۰۰ بورس لندن تنها با ۴ درصد رشد در ۲۰۲۳، پشتسر بازار سهام آمریکا و کشورهای اروپایی قرار گرفت. وزن بالای شرکتهای معدنی که از کندشدن رشد اقتصادی چین لطمه دیدهاند و همچنین شرکتهای انرژی که به نوسانات قیمت نفت حساس هستند، مانع مهمی برای رشد نماگر معیار لندن بوده است. از طرف دیگر، مقاومت نرخ تورم بریتانیا سرمایهگذاران بورس لندن را نگران کرده است، چرا که بالاماندن تورم ظرفیت بانک مرکزی بریتانیا برای کاهش نرخ بهره را محدود میکند.

گزارش بورس این هفته بلومبرگ به پیشبینیهای اشتباه تحلیلگران وال استریت در ابتدای سال گذشته پرداخته است و اشاره میکند که این اشتباهات ناشی از متقاعد شدن کارشناسان نسبت به وقوع حتمی رکود اقتصادی در ۲۰۲۳ بوده است. توصیه کارشناسان در آن زمان فروش سهام شرکتهای آمریکایی و خرید اوراق خزانه آمریکا و سهام شرکتهای چینی بود. اما این اجماع در مورد وقوع رکود اقتصادی نادرست بود و داراییهایی که قرار بود رشد کنند، افت کردند و برعکس بازارهایی که انتظار میرفت بیرمق باشند، بازده چشمگیری را نصیب سرمایهگذاران کردند.

تابآوری بیش از انتظار اقتصاد بهرغم تهاجمیترین سیاست پولی فدرال رزرو در چند دهه اخیر، گواهی است بر پیچیدگی دینامیک نیروهای اقتصادی (از جمله افزایش همزمان نرخ تورم و رشد اقتصادی به دلیل تقاضای قدرتمند مصرفکننده) که در دوران همهگیری کووید بروز کردند و کماکان بهترین و باهوشترین تحلیلگران مالی و درنتیجه محافل سیاستگذاری در واشنگتن و سایر پایتختها را سردرگم میکنند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

ثبت رکورد تولید برق خورشیدی در کشور

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد