سود دلاری بورس ۱۴۰۲

به گزارش میمتالز، علی قاسمی: بورس تهران، طی سالهای اخیر وابستگی بالایی به نرخ دلار نشان داده است و آنقدر که از نرخ ارز تبعیت میکند، به سیاستهای تضعیف کننده اقتصاد توجه نشان نداده است. نحوه سیاستگذاری در خصوص تامین انرژی صنایع، افزایش نرخ تامین مالی آنها و دخالت در نحوه قیمتگذاری شرکتهای بزرگ و دولتی و سرکوب مصنوعی نرخ دلار سبب شده است تا بورس تهران طی یکی دو سال اخیر نمایانگر خوبی برای تضعیف اقتصاد باشد. البته اگر به رشد مطلق شاخص کل توجه نشود و همه چیز با عینک دلار ارزیابی شود، احتمالا اعداد و ارقامی از بورس و نماگرهای بورسی استخراج خواهد شد که واقعیتر به نظر میرسند.

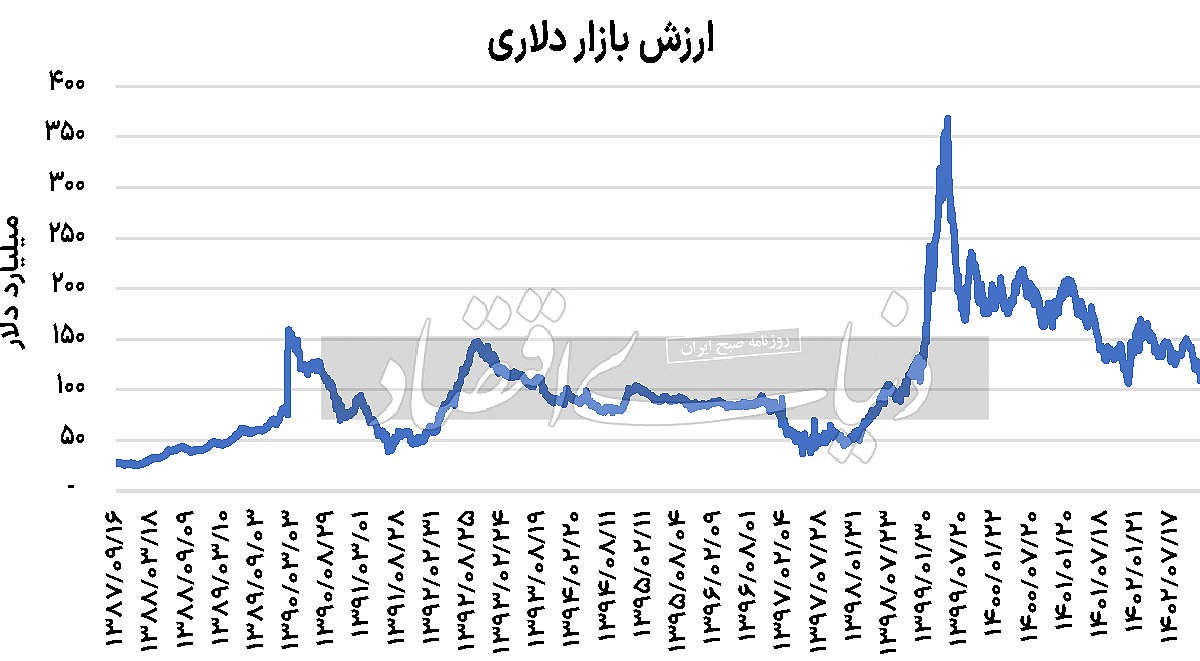

نمونه بارز این موضوع، ارزش بازار سهام است. ارزش بورس تهران که اکنون به بیش از ۷ هزار همت رسیده، نسبت به سالهای قبل خود، رشد خوبی را تجربه کرده است. اما اگر این ارزش بازار با واحد دلار سنجیده شود، ارزش بازار حدود ۱۴۲ میلیارد دلار است. با گذر از پایین بودن این عدد نسبت به بورسهای کشورهای منطقه میتوان به این موضوع پرداخت که چرا با تورم بسیار بالا و رشد نرخ ارز همچنان بورس تهران، نمیتواند سود خوبی را نصیب سهامداران کند. چرا با وجود رشد نرخ ارز، همچنان ارزش دلاری بازار سهام، در محدودههای کف تاریخی است. دو دلیل، این مهم را رقم زده است.

اول دخالت دولت و افزایش ریسک تصمیمگیری در خصوص نرخ خوراک و انرژی صنایع است که هزینه گزافی را به آنها تحمیل میکند. دوم، کاهش قابلتوجه قیمتهای جهانی است. به نظر میرسد همه ریسکهای یادشده، در صورتهای مالی نمایان شده است و کاهش سود دلاری بازار، دلیل خوبی برای کاهش بازدهی دلاری سهامداران است.

در این گزارش ضمن سنجش ارزش بازار با سود دلاری، سعی شده است پیشبینی واقعی تری از بازار سهام ارائه شود. بررسیها نشان میدهد با وجود رشد مطلق عدد شاخص کل، رشدهای شبیه به سالهای ۹۹ و ۹۷ تکرار نخواهد شد.

تغییر کانال ارزش در بورس

طی سالهای گذشته، بورس تهران با ورود شرکتهای بزرگ و رشد ارزش دلاری بازار مواجه بود، به طوری که میزبانی بورس تا اواخر دهه ۹۰ با عرضه اولیه «شستا» تقویت شد. نگاهی به ارزش دلاری بازار سهام نشان میدهد که از سال ۸۷ تا اوایل سال ۹۹، ارزش دلاری بازار، حدود ۵۰ تا ۱۵۰ میلیار دلار و به طور میانگین نیز حدود ۱۰۰ میلیارد دلار بوده است. اما در سال ۹۹، دو اتفاق عجیب کانال ارزش دلاری بورس را تغییر داد. اول حمایت دولت از بورس و ورود سرمایه حقیقی سنگین به بورس تهران بود. در سالهای ۹۸ و ۹۹ در مجموع، ۴ میلیارد و ۴۰۰ میلیون دلار پول حقیقی وارد بازار سهام شد، به طوری که تعداد سهامداران فعال به اعداد قابلتوجهی رسید. دوم آنکه عرضههای اولیه بسیاری در سال ۹۹ وارد بورس شدند که احتمالا بازار را وارد کانال جدیدی از ارزش خواهند کرد. در سال ۹۹ اوج ارزش بازار دلاری در بورس رقم خورد و ارزش بازار بورس تهران به ۳۵۰ میلیارد دلار رسید. انتظار میرود کانال جدید ارزش دلاری بازار عددی بین ۱۰۰ تا ۲۰۰ میلیارد دلار باشد؛ چرا که ارزش بازار ۹۹، احتمالا دستنیافتنی خواهد بود.

تبعیت ارزش از سود

بازار سهام، اهمیت زیادی برای سود شرکتها قائل است؛ بهویژه آنکه شرکتهای فعال در بازار سرمایه که اکنون بخش بزرگی از ارزش بازار را تشکیل میدهند، عمدتا شرکتهای بالغ هستند و بازار به سودآوری این شرکتها اهمیت میدهد و انتظار رشد حقیقی چندانی از آنها ندارد. بخشی از بازار نیز به تقسیم سود بالای شرکتها اهمیت میدهد که آن هم تابعی از سود خالص و نقدینگی در اختیار شرکت است؛ بنابراین بازار سعی دارد P/E را بر اساس ریسک و بازده به شرکتها اختصاص دهد و با این شاخص به معامله بپردازد.

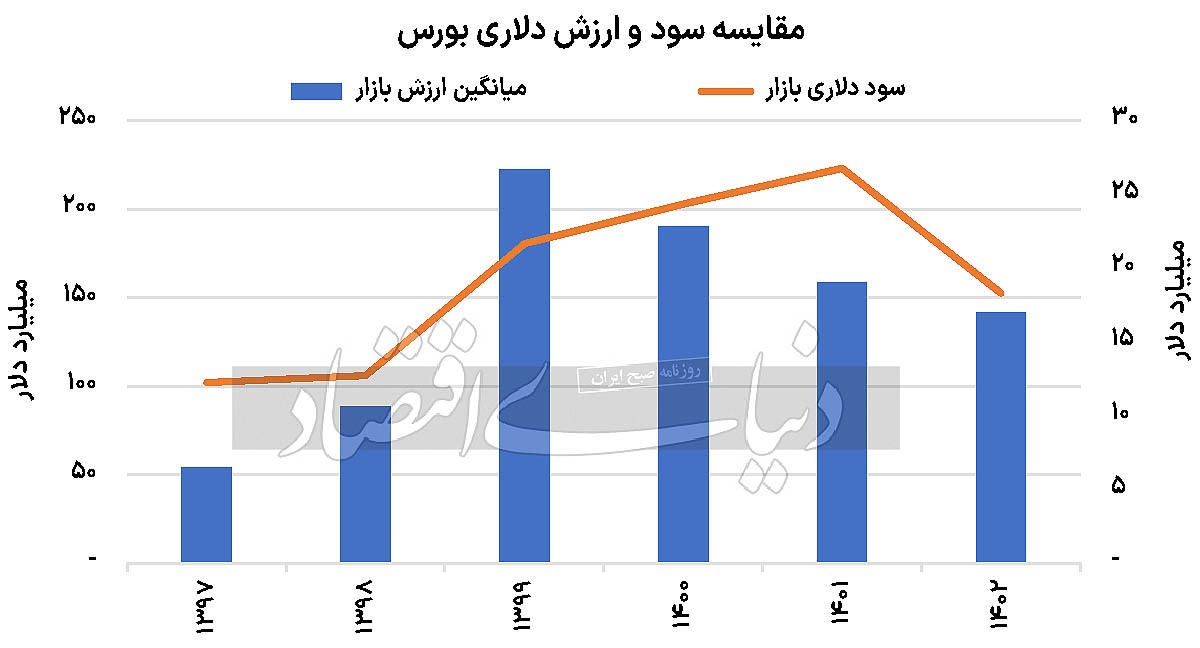

اگر از رشد شگفتانگیز سود ریالی شرکت بگذریم، احتمالا سود دلاری آنها طی سالهای اخیر جذاب نخواهد بود. سود ریالی شرکتها تا ۷۲۴ همت در سال ۱۴۰۱ رسیده است.

همچنین، سود ریالی صنایع، در سالجاری تا پایان پاییز، ۷۰۰ همت بوده است. اگر شرکتها با دلار نیما جزئیات صورتهای مالی خود را تهیه کنند، سود دلاری بازار در سال ۱۴۰۱ به ۲۶ میلیارد دلار رسیده است. این درحالی است که طی سالجاری، تا پایان پاییز، سود دلاری به یکمیلیارد و ۸۰۰ میلیون دلار رسیده است. احتمالا سود دلاری بازار نیز در سالجاری کاهش چشمگیری خواهد داشت.

دلیل رشد سود ارزی شرکتها عمدتا مربوط به رشد قیمتهای جهانی از سال ۹۷ و رشد نرخ دلار بوده است. همچنین دولت نسبت به خوراک شرکتها حساسیت چندانی نشان نمیداد. اما پس از فروکش کردن جنگ روسیه و اوکراین و کاهش شاخص کامودیتی، سود دلاری شرکتها نیز کاهش چشمگیری داشته است؛ بنابراین دلیلی ندارد که بازار و بزرگان بورسی بخواهند نسبت به سرمایهگذاری در این بازار پرریسک که هر روز با مصوبات جدید نوسانات و تعدیلات فراوانی را در سود شرکتها ایجاد میکند، اقدام کنند؛ بنابراین باید با لحاظ کردن ریسکهای بازار، به پیشبینی آن پرداخت.

بازدهی دلاری در انتظار بورسیها

صنایع بورسی در حال حاضر با ریسکهای متعددی، هم از سمت زنجیره تامین و هم عرضه محصولات مواجه هستند.

با نگاه بنیادی به بازار و در نظر گرفتن سود حقیقی شرکتها باید انتظار داشت که ارزش بازار دلاری نیز تغییر بهخصوصی نداشته باشد. هرچند ریسکها در صنایع ریالی به مراتب کمتر است، اما داستان بورس در صنایع دلاری به گونه دیگری است.

کاهش قیمتهای جهانی موجب شده است تا شاخصهای کامودیتی در جهان، کاهش یابند، به طوری که میانگین شاخص کامودیتی داوجونز از هزار و ۸۴ در سال ۱۴۰۱ به ۹۷۹ در سالجاری برسد. علاوه بر این، صنایع از طرف دریافت نرخ خوراک و فروش برخی از محصولات با ریسکهایی همراه هستند.

خوراک پتروشیمیها و دخالت دولت در آن، رویکرد غیرحرفهای در قبال نرخ و فرمول گذاری پالایشیها و عقبنشینی سریع از مصوبات عوارض صادراتی و سایر موارد سبب شده است تا این ذهنیت در بازار ایجاد شود که احتمالا بازار سهام، به مخزن پولی برای جبران کسریهای دولت تبدیل شده است؛ بنابراین تا زمانی که دولت با ناترازی بالایی همراه باشد، احتمال آنکه بازار سهام با نوسانات و کاهش سود دلاری همراه شود، بسیار بالاست و به نظر میرسد نمیتوان توقع داشت بورس تهران روندهای مثبتی نظیر سال ۹۹ را دنبال کند. هرچند رشد مطلق شاخص کل، سقف جدیدی را برای آن رقم خواهد زد؛ اما به نظر میرسد، ارزش دلاری بورس نهایتا تا سقف ۱۷۰ میلیارد دلار خواهد رسید؛ مگر آنکه رویکرد دولت نسبت به بورس تغییر کند یا قیمتهای جهانی دوباره پرواز کنند؛ وگرنه سریال ۹۹ بورس تکرار نخواهد شد.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه