بورس صعود میکند؟

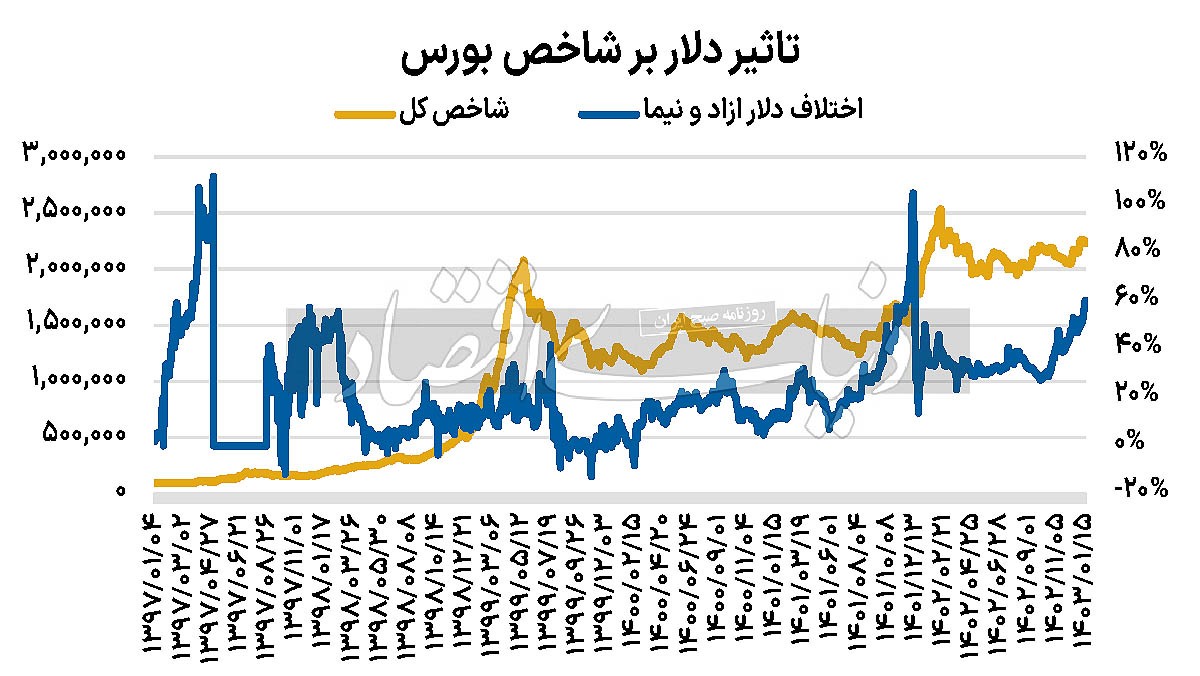

به گزارش میمتالز، بورس تهران طی سالهای اخیر نشان داده است که وابستگی زیادی به نرخ دلار دارد. از اینرو، هر زمان نرخ دلار روند رو به رشدی را آغاز کرده، احتمالا شاخص بازار سهام نیز با افزایش ارتفاع همراه شده است؛ هرچند زمان واکنش بورس به دلار کمی با تاخیر است.

به نظر میرسد دلیل این تاخیر تصمیم سیاستگذار ارزی در خصوص رشد قیمت دلار نیما، یعنی دلار موثر بر شرکتهاست. از سال ۹۷ تاکنون بازار به طور قابلتوجهی در دو مرحله با پدیده اختلاف بالای دلار آزاد و نیما مواجه شده است. اول سال ۹۷ بود که در تابستان با تغییر نرخ دلار موثر بر شرکتها، از ۴ هزار و ۲۰۰ تومان به حدود ۹ هزار تومان بازار سهام با رشد بسیار خوبی مواجه شد. در سال ۱۴۰۱ نیز اختلاف دلار آزاد و نیما مانند تابستان ۹۷ به بالای ۱۰۰ درصد رسیده بود، به طوری که در تاریخ ۷ اسفند ۱۴۰۱، قیمت دلار در بازار آزاد حدود ۵۷ هزار تومان و دلار نیما ۲۸ هزار و ۵۰۰ تومان بود. با تغییر رویکرد بانکمرکزی و تغییر این نرخ به محدوده ۳۹ هزار تومان، شاخص کل بورس از اوایل اسفندماه که در منطقه متعادلی قرار داشت تا اردیبهشتماه حدود ۷۰۰ هزار واحد رشد را تجربه کرد و سقف جدیدی را در بالای قله ۹۹ به ثبت رساند. اکنون نیز اختلاف این دو شاخص دلاری به حدود ۶۰ درصد رسیده است. به نظر میرسد مانند گذشته با کاهش سطح درگیریهای خاورمیانه و احتمال بالای رشد قیمت دلار، این تفاوت قیمت در دو نماگر دلاری بیشتر نیز خواهد شد و اگر بانک مرکزی تصمیم بگیرد این اختلاف را مانند میانگین تاریخی خود به ۱۰ تا ۲۰ درصد برگرداند، احتمالا بازار سهام، روند رو به رشد خود را شروع خواهد کرد و سقف جدیدی را به ثبت خواهد رساند. بازار به محرک جدیدی نیاز دارد. پرشدن گپ قیمتی این دو شاخص، بازار را وارد فاز رونق خواهد کرد.

تاثیر عملکرد شرکتها در بورس

همه فعالان بازار سرمایه سال ۱۴۰۲ را سال رکود مینامند. رکود در بازار ارز، مسکن، طلا و همچنین بورس سبب شده است تا قیمتها تحرک خاصی نداشته باشند. کاهش قیمتهای جهانی و تثبیت قیمت دلار در محدوده ۵۰ هزار تومان سبب شده است تا بازار سهام، دوران رکودی را در صورتهای مالی و تابلوی قیمتی نشان دهد. در روزهای پایانی سال، رشد قیمت دلار بازار آزاد این انتظار را در بورسیها ایجاد کرد که احتمالا شاخص کل بورس رشد خوبی را تجربه کند. اما به نظر میرسد تا تصمیم بانک مرکزی در خصوص رشد قیمت دلار نیما قطعی نشود، احتمالا بازار سهام سقفشکنی نخواهد کرد. در اوایل سال ۹۷ که دلار بازار آزاد، حدود ۹ هزار تومان بود و دلار نیما در ۴ هزار و ۲۰۰ تومان تثبیت شده بود، رانت قیمتی ۱۰۰ درصدی برای سرمایهگذاران ایجاد شد، به طوری که بازار سرمایه و شاخص کل طی بهار ۹۷، در محدوده ۹۳ تا ۹۶ هزار واحد نوساناتی را به ثبت رساندند. در تابستان ۹۷، این اختلاف جبران شد و حتی در مقاطعی قیمت دلار نیما بالاتر از دلار بازار آزاد بود. بورس تهران در این مدت موفق شد شاخص کل را به بالای ۱۰۰ هزار واحد برساند و بازدهی خوبی را در تابستان نصیب شاخص کل کند. نماگر اصلی بورس تهران رشد ۴۷ درصدی و نماگر هموزن رشد ۵۰ درصدی را در تابستان داغ ۹۷ تجربه کردند. دوباره فاصله شاخصهای دلاری در اردیبهشت ۹۸ به ۵۶ درصد رسید.

هرچند در آن مقطع بازار سرمایه روزهای پررونقی را تجربه میکرد، اما پرشدن این اختلاف، بورس تهران را به دوران پرنوسان ۹۹ رساند. هرچند در سال ۹۹ متغیرهای دیگری نیز به کمک بازار آمدند. پس از سال ۹۹، اختلاف دلار آزاد و نیما در محدوده صفر تا ۲۰ درصد بود. روی کارآمدن دولت بایدن و دولت سیزدهم در ایران با شعار کنترل تورم، سبب شد تا بازار ارز دوران باثباتی را تجربه کند. فاصله دلار آزاد و نیما در آبان ۱۴۰۱ به بالای ۲۰ درصد رسید و تا اوایل اسفندماه به ۱۰۵ درصد افزایش یافت. در این میان، دوباره رونق به بازار برگشت. بورس تهران از مقطع مذکور، تا اردیبهشت امسال ۶۰ درصد رشد کرد. اکنون این اختلاف به ۶۰ درصد رسیده است.

بهنظر میرسد بانک مرکزی تمایلی به پرکردن این فاصله ندارد. نهایتا قیمت دلار نیما با رشد اندک به ۴۰ هزار و ۶۰۰ تومان رسیده است. در گذشته نیز شاخص کل نسبت به رشد قیمت دلار تاخیر زمانی نشان میداد. سال ۱۴۰۱ رشد قیمت دلار بازار را در محدوده یکمیلیون و ۸۰۰ هزار تومان نگه داشت. در آن زمان با دلار ۲۸ هزار و ۵۰۰ تومانی واقعا بازار یکمیلیون و ۸۰۰ هزار واحد میارزید. اما رکوردزنی شاخص کل زمانی آغاز شد که این اختلاف جبران شد. اکنون نیز بازار در محدوده ۲ میلیون و ۱۵۰ هزار تا ۲ میلیون و ۲۵۰ هزار واحد قرار دارد و احتمالا تا روشن شدن تکلیف دلار نیما در همین محدوده باقی میماند. شاخص کل بورس برای عبور از سقف ۲ میلیون و ۵۰۰ هزار واحدی به محرک جدیدی به نام رشد دلار نیما احتیاج دارد. در این صورت با فرض اینکه به طور متوسط ارزش دلاری بازار ۱۸۰ میلیارد دلار باشد، شاخص کل پتانسیل آن را دارد تا با ثبت قله جدید به ۳ میلیون واحد برسد.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

خروجیها و نتایج همایش به بخش دولتی ارائه شود/ ما در پساجنگ نیاز به افزایش صادرات داریم/ اجرای مکانیسم ماشه (اسنپبک) در بازار ایران و تورم کشور تاثیر خواهد داشت

بهرهبرداری از فاز دوم و نهایی جاده اختصاصی فولاد آلیاژی ایران

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

آگهی تجدید مناقصه عمومی یک مرحلهای "خرید ۱۳.۰۰۰ (سیزده هزار) عدد بست پلی آمید نگهدارنده کابلهای صنعتی شرکت جهان فولاد سیرجان" - شماره مناقصه: ۵۵-۰۴-ک-م

«علی رسولیان» سکاندار «فولاد سنگان» شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد