رفتار دوگانه بورس و دلار

به گزارش میمتالز، شاخصکل بورس، طی دومین روز هفته با افت ۲۰ هزارواحدی به ۲ میلیون و ۲۸۴ هزار واحد رسید. نماگر اصلی بورس تهران، پس از ۵ روز متوالی دوباره به کانال ۲ میلیون و ۲۰۰ هزار واحد بازگشت. شاخص کل بورس که آن را میتوان به نوعی پرتفوی میانگین بازار دانست از ابتدای سال حدود ۴ درصد بازدهی داشته است. نماگر هموزن نیز بازدهی ۲.۰۱ درصدی را از ابتدای سال تجربه کردهاست. ریزش حدود یک درصد این شاخص، موجب شد تا شاخص هموزن به ۷۵۷ هزار واحد برسد.

بورس تهران، به واسطه ریزش دلار بهنظر میرسد به رشد دلار نیما امیدی نداشتهباشد و در کوتاهمدت احتمالا بازار ارز به کنترل بانکمرکزی درخواهد آمد. سوال اصلی که عموما بین بازاریها و فعالان مطرح میشود، این است که چرا با رشد دلار بازار رشد نمیکند و با کاهش ارتفاع این نماگر ارزی، همچنان بورس روندی رکودی یا ریزشی را پیشمیگیرد. بهنظر میرسد بازار روند هیجانی خود را با دلار آزاد شروع میکند، اما در نهایت برای عبور از سقفهای قبلی به بازار نیما نگاه ویژهای دارد. اکنون بازار منتظر آن است که دلار نیما رشد کند و تاثیر آن بر درآمد شرکتها دیده شود. علاوهبر این منشأ رشد دلار نیز اهمیت دارد. اگر منشأ افزایش قیمت دلار، تنش باشد، با واکنش منفی بورس همراه میشود و اگر منشأ دلار تورمی بوده و تعدیل قیمتی صورت گیرد، بورس واکنش خوبی به دلار خواهد داشت. این درحالی است که امسال نرخ بهره ۳۰ درصدی یکی از موانع بورس است.

بی اهمیتی بورس به دلار

در روزهایی که به واسطه تنشها، قیمت دلار رشد میکرد، سهامداران بورس در زیان بودند. این درحالی است که با افت دلار نیز همچنان بورسیها قربانی تحولات هستند. سوالی که عموما در بازار مطرح میشود این است که چرا با افت دلار، بورس افت میکند و با رشد آن نیز بازار فاز رکودی دارد؟ اول آنکه بورس بازار پرریسکی است که به تنشها واکنش منفی نشان میدهد. بازار در روزهای تنش، قطعا با هیجاناتی همراه خواهد شد، اما اینکه چرا با رشد دلار، سرما بر بورس تهران حاکم میشود، ۲ دلیل اصلی دارد. اول آنکه دلار موثر بر بورس، دلار نیماست. از ابتدای دهه۹۰، هر زمانیکه دلار نیما، وارد کانالهای جدید شده، سقف جدیدی نیز توسط شاخص بهثبت رسیدهاست. دوم آنکه دلار نیما به دلار آزاد وابسته است و نوسانات بازار ارز نیز تحتتاثیر دو عامل است. اول رشد دلار در نتیجه رشد تورمی و به واسطه تعدیل نرخ دلار بر اساس ارزش ذاتی آن است. دوم بر اثر تنشهای منطقهای، دلار دچار نوسان خواهد شد.

در هفتههای اخیر دولت مقاومت زیادی نسبت به تعدیل نرخ نیما نشان میدهد. بهنظر میرسد، دولت سیزدهم در سالپایانی سعی دارد تا فاصله دلار نیما و آزاد حفظ شود. در اینصورت نمیتوان انتظار داشت که شاخص بهسادگی رکورد جدیدی را ثبت کند؛ درحالیکه پیشبینیها از نرخ انرژی در سالجاری نویدبخش نیست. بسیاری از نمادهای بنیادی بازار با P/E میانگین ۶واحدی و سودهایی که پیشروی آنها است، به قیمت معامله میشوند و چندان هم ارزنده نیستند، ضمن آنکه قیمتهای جهانی نیز از بازار حمایت نمیکنند.

همچنین رشد نرخ دلار منشأ تورمی نداشته و عموما به دلیل تنشها با افزایش قیمت همراه شدهاست. هرچند که دلار باید با تورم تعدیل شود، اما فعلا اقدامات بانکمرکزی مانع از رشد بیش از حد دلار خواهد شد و بازار سهام نیز بهطور تاریخی نشان دادهاست که رشد کمتر از ۸۰ درصدی دلار را به رسمیت نمیشناسد و واکنش چندانی نشان نمیدهد. سال۱۴۰۱ با وجود ناآرامیهای داخلی، برخی بازار ارز را متشنج کردند، اما در نهایت دلار بر اساس تورم و انتظارات تورمی تعدیلشد و پس از فروکشکردن ناآرامیها بورس نیز فورا به دلار واکنش نشانداد. اگر دلار بهطور منطقی و نه بر اثر هیجانات رشد کند، بورس نیز به واسطه کامودیتیمحوربودن بر اساس دلار خود را تعدیل خواهد کرد. اکنون عامل پولی نرخ بهره مانع از رشد بیش از حد دلار خواهد شد و سود یکسال آینده با بهره ۳۰ درصدی تعدیل میشود. سالپایانی دولت با انقباض پولی و مالی همراه خواهد بود و سود صندوقهای درآمد ثابت همچنان جذابیت خود را دارند، ضمن اینکه رویکرد دولت در قبال نرخ انرژی صنایع ثبات رویه ندارد و ممکن است تعدیل منفی شامل حال سود صنایع شود.

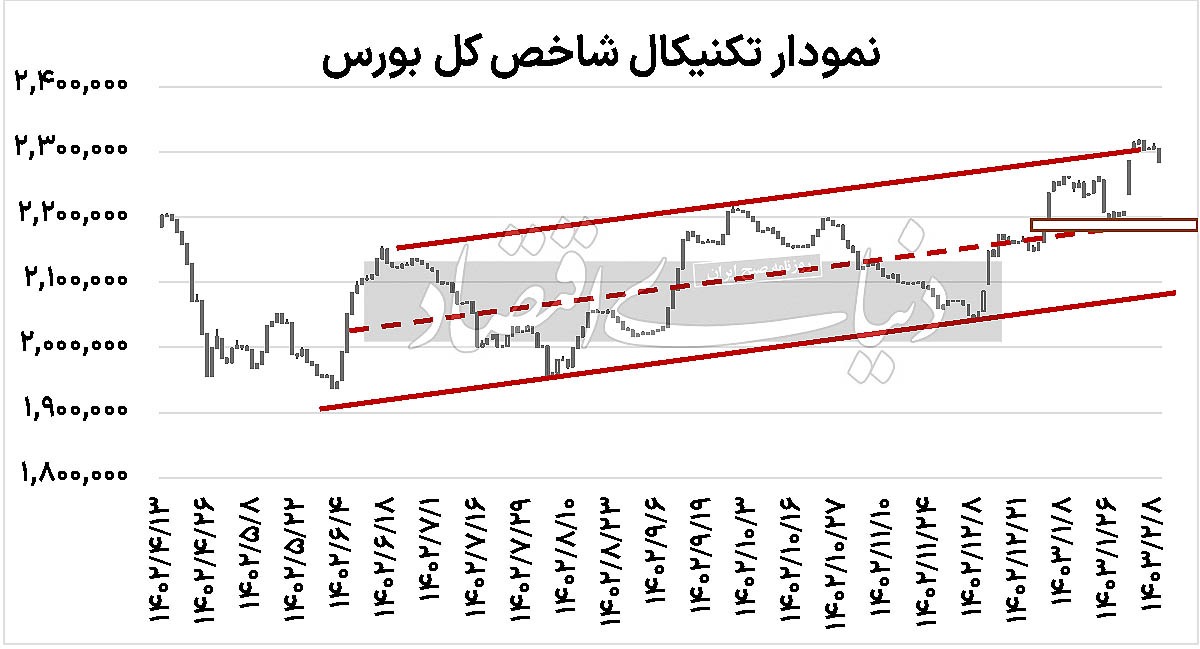

چارت شاخص چه میگوید؟

شاخصکل بورس با برخورد به سقف کانال صعودی میانمدت خود، واکنش منفی را نسبت به ۲ میلیون و ۳۰۰ هزار واحد نشان دادهاست. با وجود آنکه بورسیها فکر میکردند که پایینتر از ۲ میلیون و ۳۰۰ هزار واحد را نبیند، اما کاهش نرخ دلار در نهایت بهضرر بورس تمام شد. پس از ۵ روز معاملاتی بورس دوباره به کانال ۲ میلیون و ۲۰۰ هزار واحد بازگشت. احتمالا در صورتیکه نرخ دلار در محدوده ۶۰ هزارتومان باقیبماند، شاخص بورس تا میانه کانال صعودی میتواند اصلاح کند، در غیر اینصورت با رشد دلار آزاد و نزدیکشدن دلار نیما به بازار آزاد، شاخصکل از سقف کانال عبور خواهد کرد و برای رسیدن به سقف ۲ میلیون و ۵۰۰ هزارواحدی مانعی نخواهد داشت.

با فرض ثبات دلار، بورس تا کف کانال ۲ میلیون و ۲۰۰ هزار واحد اصلاح میکند، پس از آن شاخص به سمت سقف کانال صعودی حرکت خواهد کرد و تا ۲ میلیون و ۴۰۰ هزار واحد پتانسیل رشد خواهد داشت. اگر شرایط مساعد باشد، نماگر اصلی با پولبک به ۲ میلیون و ۳۰۰ هزار واحد، به سمت سقف جدید حرکت خواهد کرد. این اتفاق احتمالا زمانی خواهد افتاد که دلار نیما حداقل تا ۴۸ هزار تومان رشد کند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه