بورس در منگنه انتخابات

به گزارش میمتالز، بورس تهران پس از اعلام نتایج انتخابات آمریکا استراتژی ویژهای خواهدداشت، بهطوریکه با رشد قیمت دلار در بازار آزاد و عبور آن از ۷۰ هزار تومان، سطح انتظارات تورمی نسبت به چند ماه گذشته افزایش یافته است. ممکن است با تصمیمات بحرانی ترامپ، سطح نااطمینانی در دنیا و بهخصوص خاورمیانه وارد مرحله جدیدی شود، ضمن آنکه این ریسکهای سیاسی بر تصمیمات دولت و تحقق وعدههای آن نیز موثر واقع خواهدشد.

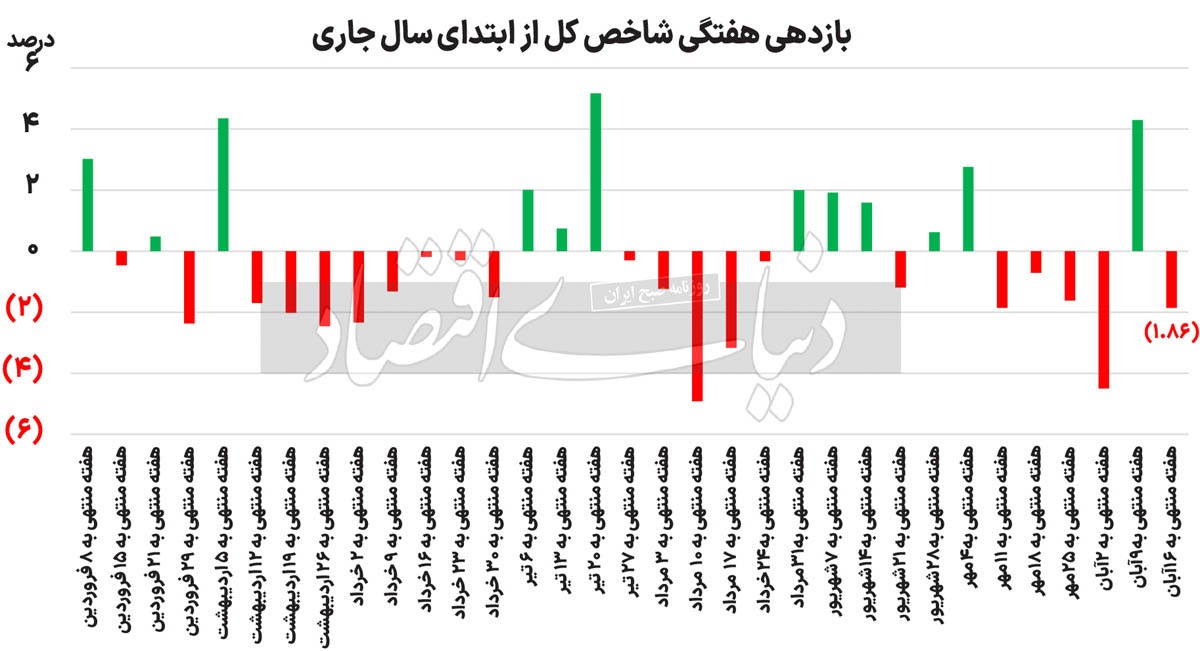

محتمل بودن افزایش انتظارات تورمی، میتواند دولت را درخصوص عرضه خودرو در بورسکالا، حذف کامل قیمتگذاری دستوری و سیاست تک نرخی شدن ارز محتاط کند، با اینحال دولت میتواند با کنترل دلار نیما شکاف ۴۱ درصدی دلار نیما و آزاد را به زیر ۱۵ درصد برساند. بهنظر میرسد شرایط منطقه و مسائل مربوط به بودجه، دولت چهاردهم را به سمت افزایش نرخ بهره سوق دهد. همزمانی افزایش نرخ بهره در کنار سیاست پرشدن شکاف دو شاخص ارزی اثرگذار بر بورس، احتمالا بازار را به کما خواهد بود. عوامل سیستماتیک یادشده موجب خواهدشد پول حقیقی بهطور پایدار وارد بازار نشود، بهطوریکه برخلاف ورود ۷۲۴ میلیارد تومانی پول در دو هفته قبل، بازار سهام ۹۳۱ میلیاردتومان را طی هفتهجاری از دست داد. این درحالی است که مهمان جدید کاخ سفید بر بازارهای جهانی و تصمیمات فدرال رزرو نیز موثر واقع شده و روند قیمت کامودیتیها در هفتههای قبل را معکوس کردهاست.

بورس در هفته حساس

نماگر اصلی بورس با وجود نوسانات متعدد در روزهای منتهی به انتخابات آمریکا موفق شد تا حضور خود را در کانال ۲ میلیونواحدی تثبیت کند، با اینحال برخی از شاخصهای بازار سهام خبر از وخامت اوضاع میدهند. ارزش دلاری بورس در حالی به کف تاریخی ۱۰۰ میلیارد دلار نزدیک شدهاست که فضای بازار سرمایه، به لحاظ تعدد و فعالیت شرکتهای بزرگ، انتظار چنین افت ارزشی را نداشت. همچنین سایه تنشها چنان بر بازار سهام سنگینی میکند که P/E بورس تهران بهطور پایداری در طول سه هفته زیر مرز حساس ۶ واحد قرار دارد و بهنظر میرسد در آن محدوده تثبیت شدهاست. این درحالی است که بهطور باثباتی صندوقهای درآمد ثابت میزبان خوبی برای پول افراد حقیقی بودهاند و هر هفته بهطور میانگین هزارمیلیاردتومان وارد این ابزار کم ریسک بازار میشود. صندوقهای طلا نیز بهعنوان پناهگاه امن پولهای خارج شده از بازار سهام، تنها ۲۲ روز میزبانی پولهای حقیقی را از دست دادهاست.

همچنین حضور سرمایه حقیقیها در بازار سهام نیز بهطور پایدار نبودهاست. فضای اقتصادی و کسبوکار در دوران ترامپ نیز میتواند به سمتی هدایت شود که پول حقیقی بهطور مقطعی و در زمان کوتاه وارد بازار شده و پس از یک دوره رشد یکهفتهای یا نهایتا دوهفتهای از گردونه دادوستدهای بورسی خارج شود.

کاهش ۰.۲۵ واحد درصدی نرخ بهره در آمریکا

فدرال رزرو در نشست پنج شنبه، مطابق با انتظارات نرخ بهره را از ۵ تا ۴.۷۵ درصد کاهش داد تا به سطح فوریه ۲۰۲۳ نزدیک شود؛ مقطع زمانیکه فدرال رزرو در سالمیلادی گذشته نرخ بهره را از ۴.۵ تا ۴.۷۵ افزایش دادهبود. تشدید سیاستهای انقباضی که سطح قیمتهای جهانی را به کفهای تاریخی خود رساند. نشست بعدی بانکمرکزی آمریکا احتمالا در ماه دسامبر برگزار خواهدشد. بهنظر میرسد با وجود آنکه تورم آمریکا و نرخ بیکاری بهطور ملایمی به هدفهای فدرال رزرو نزدیک شدهاست، اما همچنان توجه بانکمرکزی آمریکا بر فضای اقتصادی خواهد بود تا تصمیمات متناسبی را در ماه آینده اتخاذ کند. یکی دیگر از عواملی که بر نرخ بهره فدرال رزرو اثرگذار خواهد بود، حضور ترامپ در کاخ سفید است.

با اعلام نتایج انتخابات، نرخ اوراق ۱۰ ساله به بالاترین سطوح گذشته خود رسید و همین امر موجب افت قابلتوجه قیمتهای جهانی در روز پس از انتخابات شد. احتمالا با سیاستهای ترامپ که خود، سوخت قوی برای افزایش تورم خواهد بود، انتظارات درخصوص تسریع روند کاهشی نرخ بهره تضعیف میشود، از اینرو شاخص دلار به رغم تضعیف نسبی در ساعات پس از کاهش نرخ بهره، همچنان در سطوح قیمتی بالایی قرار دارد. با تقویت شاخص دلار، نفتبرنت تا ۷۴ دلار کاهشیافت. طلا، مس و آلومینیوم نیز کاهش نسبی را در چند روز اخیر تجربه کردند.

بورس پس از ترامپ

همانطور که حضور ترامپ در تصمیمات آینده روسای بانکمرکزی آمریکا موثر بودهاست، بهنظر میرسد بحران حضور او در کاخ سفید، سطح جدیدی از تنش و فشار سیاسی را در خاورمیانه بههمراه داشتهباشد. فضای اقتصادی ایران نیز با رشد قیمت دلار آزاد از ۷۰ هزار تومان با افزایش انتظارات تورمی همراه خواهد بود. احتمالا این موضوع تا حدودی بر تصمیمات دولت چهاردهم، مبنیبر عرضه خودرو در بورسکالا، حذف کامل قیمتگذاری دستوری و تک نرخی شدن ارز موثر واقع خواهدشد. این درحالی است که با وضعیت مالی دولت در بودجهو شرایط منطقه، وعده وزیر اقتصاد مبنیبر کاهش نرخ بهره تا حدودی عملیاتی نیست. پرشدن شکاف بیش از ۴۰ درصدی دلار نیما و آزاد نیز به تقویت درآمد و سود شرکتها منجر میشود. طناب کشی تقویت دلار نیما و رشد نرخ بهره، احتمالا بورس را در وضعیت خنثی فرو خواهد برد. بهنظر میرسد شاخص بازار انگیزهای برای حضور در محدوده بالای کانال ۲.۲ میلیونواحدی نداشتهباشد. در این بین نمادهایی بازدهی خوب خواهند داشت که با ریسک بسیار پایین کارنامه سبز بنیادی و رشد سودآوری خوبی را نسبت به کل بازار به اهالی بازار ارائه دهند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

ثبت رکورد تولید برق خورشیدی در کشور

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد