تازهترین وضعیت افزایش سرمایه بورسیها

به گزارش می متالز، در برخی مجامع فوقالعاده، تصویب افزایش سرمایه بهصورت دو مرحلهای (و ندرتا بیشتر) برگزار میشود. در این موارد معمولا مرحله اول بهصورت قطعی تصویب میشود تا روال انجام آن و پذیرهنویسی اولیه پس از مجمع شروع شود. مرحله (مراحل) بعدی هم در اختیار هیات مدیره قرار میگیرد تا در زمانی که سهامدار عمده و مدیران شرکت مناسب میدانند، اجرایی شود. یکی از عللی که سبب دو مرحلهای شدن افزایش سرمایه میشود، ملاحظات مربوط به مقام ناظر یعنی سازمان بورس است.

سازمان بورس با توجه به طرح پیشنهادی هیات مدیره و برآورد منابع مورد نیاز یا هر دلیل دیگر صلاح میبیند بخشی از افزایش سرمایه در مرحله اول انجام و ثبت شود و بقیه پس از آن صورت گیرد. گاهی هم سازمان بورس با افزایش سرمایه در یک مرحله موافقت میکند، اما سهامداران در مجمع بهخاطر ملاحظاتی مانند وضعیت بازار سهام یا جلب موافقت همه سهامداران عمده، بخشی از فرآیند را به مرحله دوم موکول میکنند.

مرحلهای از افزایش سرمایه که در اختیار هیات مدیره قرار میگیرد معمولا باید در فاصله ۲ سال پس از تصویب با دریافت مجوز مجدد از سازمان بورس انجام شود. افزایش سرمایه دراختیار نیازی به برگزاری مجمع فوقالعاده نداشته و در جلسه هیاتمدیره شرکت قابل تصویب است. سهامداران خرد از دو مرحله «قطعی» و «دراختیار» افزایش سرمایه به شوخی بهعنوان «نقد» و «نسیه» یاد میکنند و معمولا روی انجام مرحله دراختیار حساب چندانی باز نمیکنند.

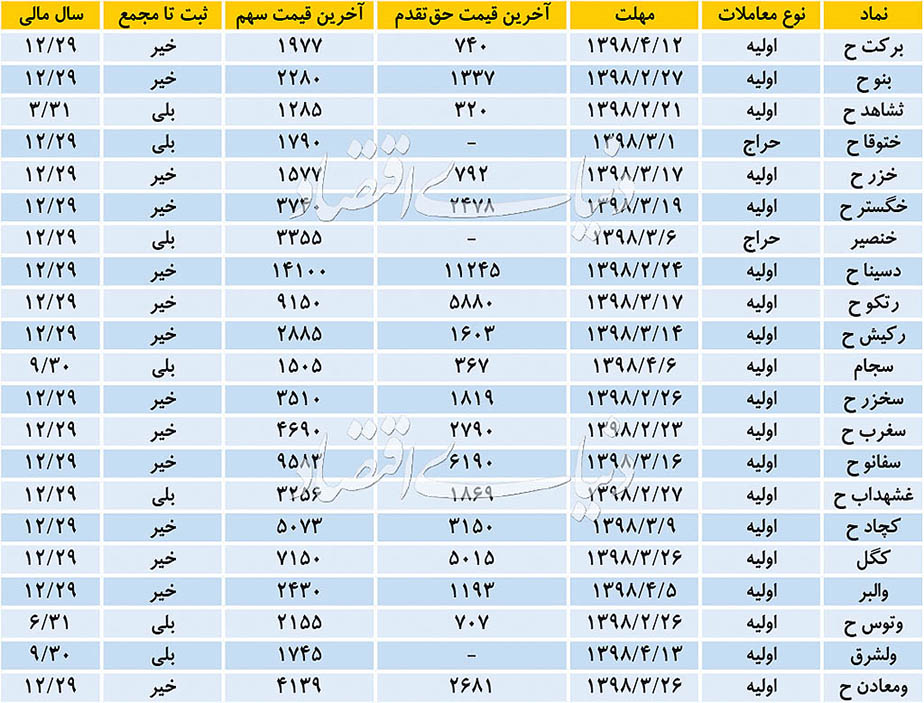

تجربه هم نشان داده که در موارد قابل توجهی افزایش سرمایه در اختیار یا هرگز تصویب نمیشود یا به همان صورت که تصویب شده، اجرایی نمیشود. در هفته گذشته چهار شرکت که مجوز اجرای افزایش سرمایه دراختیار را پیش از این در مجمع فوقالعاده گرفته بودند، زمان تشکیل جلسه هیات مدیره را اعلام کردند. در این گزارش به وضعیت هفتگی افزایش سرمایهها از مرحله صدور مجوز توسط سازمان بورس تا ثبت آن در اداره ثبت شرکتها پرداخته میشود. حرف «ح» پس از نمادهای بورسی به معنی «حقتقدم» و حرف «ج» به معنی «سهام جایزه» است.

برکت ح: «گروه دارویی برکت» در مجمع فوقالعاده اواخر فروردین، سرمایه خود را از ۳۴۰ میلیارد تومان به ۵۸۰ میلیارد تومان یعنی حدود ۷۱ درصد از مطالبات و آورده نقدی بهصورت قطعی افزایش داد. مجمع همچنین اجرای یک افزایش سرمایه ۱۰۰ میلیارد تومانی از همین محل را هم در اختیار هیات مدیره قرار داد تا طی دو سال آینده اجرا شود. اصلیترین دارایی برکت که در حال حاضر سود عمده آن را میسازد، مالکیت بیش از ۵۰ درصد «سرمایهگذاری البرز» (والبر) است.

داراییهای دیگر این شرکت شامل چند پروژه داروسازی پیشرفته که بهزودی به بهرهبرداری خواهند رسید و نیز شهرک دارویی است که قرار است بسیاری از کارخانههای داروسازی فعلی یا جدید در آن مستقر شوند. بازگشایی نماد برکت همزمان با روزهای خوب بازار با رشد مناسبی نسبت به قیمت تئوریک انجام شد. قیمت سهم پس از یک هفته از بازگشایی توانست (با درنظر گرفتن دو سود تقسیمی سالانه و تعدیل افزایش سرمایه) به قیمت عرضه اولیه سهم در بهمنماه سال ۱۳۹۵ برسد.

در آنزمان بازار از قیمت عرضه اولیه برکت استقبال نکرد و بخشی از معاملات در قیمت سقف (۲۴۲۰ ریال) و بقیه تا نزدیکی کف قیمت (۲۲۰۰ ریال) صورت گرفت.

فردای عرضهاولیه هم حدود یکسوم سهام عرضه شده معامله شد اما قیمت از سقف روز عرضه بالاتر نرفت و روزهای بعد هم بازار شاهد کاهش پیاپی قیمت سهم بود. در آن روزها جملهای به مزاح در بین سهامداران گفته میشد که عرضه اولیه برکت، برکتی برای سهامداران نداشت! در ماههای پس از عرضه اولیه، این سهم قیمت حدود ۱۱۵ تومان را هم به خود دید.

جالب اینجاست که در حاشیه جلسه معارفه برکت، برخی از فعالان بازار درباره قیمت احتمالی عرضه سهم با یکی از افراد اثرگذار در فرآیند عرضه که در آنزمان مدیرعامل «سرمایهگذاری البرز» بود، صحبت میکردند و خواستار قیمتگذاری سهم در محدودهای پایینتر از ارزش ۲۵۰ تومانی مورد نظر سهامدار عمده بودند.

یکی از افراد حاضر به ایشان گفت قیمت ۲۵۰ تومان با توجه به اینکه طرحهای در دست اجرای شرکت هنوز به بهرهبرداری نرسیدهاند، برای عرضه اولیه نرخ مناسبی نیست و بهتر است پس از عرضه اولیه و رشد ۳۰ تا ۴۰ درصدی به این قیمت برسد.

البته در همان ایام برخی از کارشناسان با استفاده از اطلاعات کدال، «خالص ارزش داراییهای» (NAV) برکت را بین ۲۲۰ تا ۲۴۰ تومان محاسبه کرده بودند. در هرصورت با این نظر موافقت نشد و شد آنچه شد. البته شاید آن عرضه اولیه تجربهای شد برای موارد بعدی، کمااینکه مدیرعامل آنزمان والبر اینک در جایگاه مدیریت «سرمایهگذاری تامین اجتماعی» (شستا) قرار گرفته و از افراد کلیدی در عرضه اولیه شرکت «سرمایهگذاری صدرتامین» (تاصیکو) بود که چند روز پیش عرضه شد.

اما حقتقدم برکت، دوشنبه گذشته و در روز منفی بازار در قیمت حدود ۷۰ تومان گشایش، و روزهای بعد هم در همین محدوده معامله شد. گرچه افزایش سرمایه برکت تا مجمع سالانه آتی که احتمالا در اوایل تیرماه برگزار میشود، به ثبت نخواهد رسید، اما با توجه به اینکه عمده سود برکت پس از تقسیم سود زیرمجموعههای دارویی تعیین میشود، برآورد دقیقی از سود امسال نداریم.

فولاژ ج: افزایش سرمایه ۵۱ میلیارد تومانی «فولاد آلیاژی ایران» در مجمع ۲۸ فروردین امسال در شهر یزد تصویب و ۲۰ روز بعد به ثبت رسید. در واقع سرمایه فولاژ از ۴۹۹ میلیارد تومان به ۵۵۰ میلیارد تومان رسید تا به هرسهامدار حدودا به ازای هر ۱۰ سهم یک سهم جایزه داده شود. با این حساب در مجمع سالانه که احتمالا در تیرماه برگزار میشود، سود به سهام جدید تعلق خواهد گرفت.

البته در همان مجمع افزایش سرمایه از ۵۵۰ میلیارد تومان به ۶۰۰ میلیارد تومان تصویب شد اما اجرای آن در اختیار هیاتمدیره قرار گرفت. هدف از هر دو مرحله افزایش سرمایه جلوگیری از خروج وجه نقد از شرکت و نیز کم کردن هزینههای مالی عنوان شده است.

خنصیر ح: «مهندسی نصیر ماشین» در مجمع فوقالعاده آذرماه سال قبل، سرمایه حدود 12.7 میلیارد تومانی خود را ۸ میلیارد تومان افزایش داد تا شرط حداقل سرمایه برای حضور در بازار دوم بورس را فراهم کند. ۴ میلیارد تومان (حدود ۳۱ درصد) از این مبلغ از سود انباشته و ۴ میلیارد تومان دیگر از مطالبات و آورده نقدی تامین شد.

از ۴۰ میلیون حقتقدم منتشر شده حدود نیمی از آن پذیرهنویسی شد و حدود 19.5 میلیون استفاده نشد که با توجه به شناوری بالای سهم قابل انتظار بود. حراج خنصیرح در قیمت ۲۵۰ تومان شروع شد و چهارشنبه گذشته هم در همین قیمت خریدار چندانی نداشت، گرچه خود سهم در قیمت بالای ۳۷۰ تومان صف خرید بود که شاید نشاندهنده این باشد که خریداران سهم بیشتر به دنبال دریافت سود ناشی از رشد قیمت سهم یا «سود سرمایهای» (Capital Gain) هستند، نه سهامداری و دریافت سود نقدی (Dividend). شرکت تعهد کرده تا زمان مجمع سالانه این افزایش سرمایه را به ثبت برساند.

خنصیر تولیدکننده میللنگ و میلسوپاپ خودرو برای محصولات «ایران خودرو»، «سایپا» و «زامیاد» است و در دوره ۹ ماهه منتهی به ۳۰/ ۹/ ۱۳۹۷ بهازای هر سهم ۱۳۹ ریال با سرمایه جدید ساخته که نسبت به مدت مشابه سال قبل حدود ۴۰ درصد رشد نشان میدهد. البته در اسفندماه گذشته، شرکت طی شفافسازیهایی افزایش نرخ فروش دو محصول پرفروش خود را برای ۹ ماه پایانی سال ۱۳۹۷ اعلام کرد که در صورتهای مالی ۱۲ ماهه اثر خود را نشان خواهد داد.

سجام ح: «سیمان غرب آسیا» که در ابتدا به «سیمان تربتجام» مشهور شد، از پروژههای دولت نهم بود که در اردیبهشت سال گذشته به بهرهبرداری رسید. سجام که در بازار پایه فرابورس معامله میشود در فروردین امسال مجمع سالانه منتهی به ۳۰/ ۹/ ۱۳۹۷ را برگزار و صورتهای مالی خود را با حدود (۲۴) تومان زیان به ازای هر سهم به تصویب رساند. البته این عملکرد را باید با فرض فعالیت کارخانه در اولین سال تولید و با بخشی از ظرفیت تولیدی درنظر گرفت. بلافاصله پس از مجمع سالانه، مجمع فوقالعاده برای افزایش سرمایه حدود ۳۳ درصدی تشکیل شد و سرمایه سجام از حدود ۱۵۰ میلیارد تومان به بیش از ۲۰۰ میلیارد تومان رسید.

منابع حاصل صرف تسویه بدهیها و در نتیجه اصلاح ساختار مالی شرکت خواهد شد. سجام یکی از چند کارخانه نزدیک به مرز افغانستان است که درصورت فروش صادراتی با نرخهای مناسب میتواند شاهد تحولی در سودآوری خود باشد، موضوعی که البته در نرخهای فروش گزارش ۳ ماهه منتهی به ۲۹/ ۱۲/ ۱۳۹۷ هنوز دیده نمیشود. براساس این گزارش، زیان انباشته هر سهم با سرمایه جدید حدود (۲۵) تومان است که احتمال تقسیم سود را برای مجمع سالانه آتی کم میکند. در آخرین روز هفته قبل، سهم در قیمتهای متعادل و مثبت معامله میشد و حقتقدم با تفاوت قیمت حدود ۱۲ تومان (با درنظر گرفتن ۱۰۰ تومان واریزی) در صف خرید بود.

در معاملات هفته گذشته قیمت حقتقدم «بیمه تجارتنو» (بنو) و «فنرسازیزر» (خزر) با درنظر گرفتن ۱۰۰ تومان واریزی از قیمت سهم بیشتر شد که شاید ناشی از هیجان در بخشی از بازار باشد. قیمت سهام و حقتقدم «توسعه شهری توسگستر» (وتوس) حدود ۱۰ درصد رشد داشتند که سبب افزایش فاصله بین سهم و حقتقدم شد. بنابراین دور از انتظار نیست که برخی از دارندگان سهم که قصد سهامداری داشتند در هفته گذشته سهام خود را فروخته و تبدیل به حقتقدم کرده باشند تا در افزایش سرمایه شرکت کنند.

در هفته گذشته مجوز افزایش سرمایه شرکت بورسی «کارخانههای داروپخش» (دارو) و سه شرکت فرابورسی «داروسازی شهید قاضی» (دقاضی)، «بیمه سرمد» (وسرمد) و «بازرگانی و تولیدی مرجانکار» (کمرجان) از سوی سازمان بورس صادر شد. بر این اساس دارو ۲۰درصد از مطالبات و آورده نقدی جهت تامین سرمایه در گردش، دقاضی ۲۰۰ درصد از مطالبات و آورده نقدی برای اجرای طرح توسعه و نوسازی، وسرمد ۴۰ درصد از مطالبات و آورده نقدی جهت اصلاح ساختار مالی و کمرجان ۷۵ درصد از مطالبات و آورده جهت اصلاح ساختار مالی میتوانند بر سرمایه خود بیفزایند. از شرکتهای بالا دو شرکت کارخانجات داروپخش و مرجانکار در مجامع قبلی خود افزایش سرمایه را در اختیار مدیران شرکت قرار داده بودند، بنابراین در روز ۲۸/ ۲/ ۱۳۹۸ جلسه هیاتمدیره برای تصویب آن تشکیل خواهند داد.

در همین روز، یعنی شنبه هفته آینده دو شرکت «داروسازی دکتر عبیدی» (دعبید) و «افست» (چافست) هم در جلسه هیات مدیره خود افزایش سرمایه را بررسی خواهند کرد. افزایش سرمایه حدود ۲۲ درصدی «تامین سرمایه امید» (امید) که ۱۱۰ میلیارد تومان به سرمایه ۴۹۰ میلیارد تومانی آن افزود، در هفته گذشته به ثبت رسید. معاملات اولیه حقتقدم «بیمه اتکایی امین» (اتکام) و «سیمان سفید نیریز» (سنیر) و همچنین حراج حقتقدم «صنعتی کیمیدارو» (دکیمی) در هفته گذشته به پایان رسید.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه