چهار ضلعی نوسانساز بورس

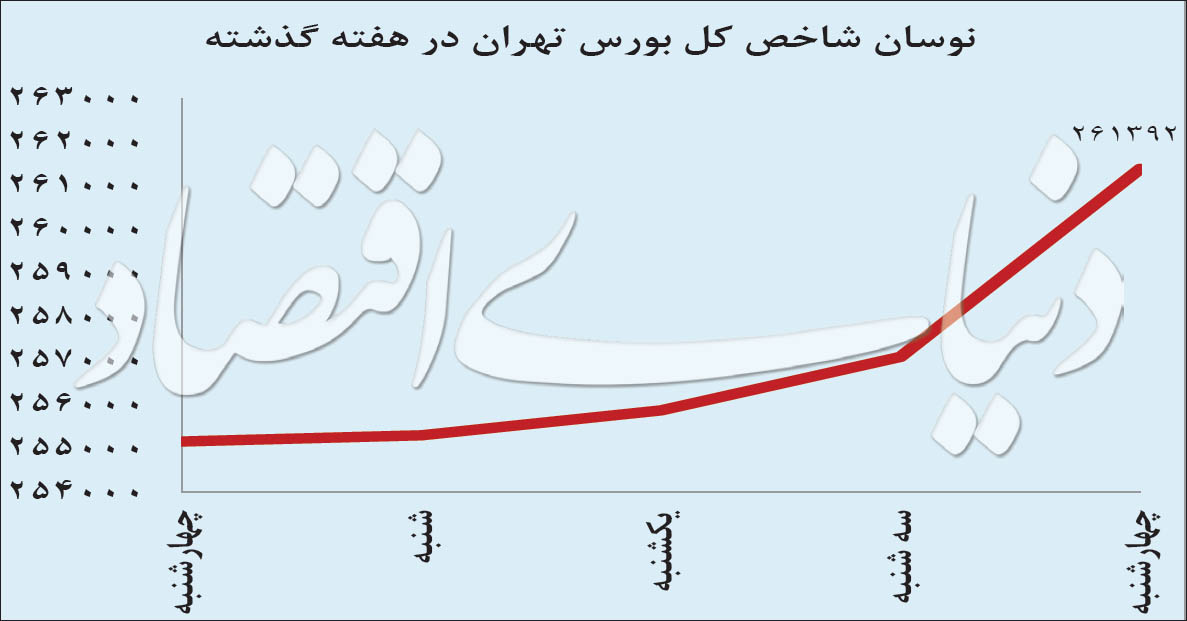

به گزارش می متالز، شاخص کل بورس تهران در هفته گذشته بازدهی 2.4درصدی را به ثبت رساند. در معاملات چهارشنبه نشانهها از تقویت دوباره قیمت کالاها در بازار جهانی رشد قیمتی سهام را به دنبال داشت. اما همچنان هراس از بازارهای کالایی و همچنین اقتصاد جهانی معاملهگران را محتاط نگه داشته است. نکته جالب توجه از نوسان قیمتها در بازارهای کالایی برای اقتصاد کشور، اثر آن بر متغیرهای کلان اقتصادی از جمله نرخ ارز و تورم است.

در چنین شرایطی سرانجام دلار ۴۲۰۰ بهصورت کامل مشخص نیست و با وجود شائبهها از احتمال حذف این دلار اما همچنان اخباری از ادامه این سیاست رانتزا منتشر میشود. این سیاست میتواند رکود زنجیره تولید در بخشهای مختلف را به دنبال داشته باشد و گرچه دولت با چنین موضوعی موافق نیست، اما اجبار ناشی از کسری بودجه و کاهش درآمد صادراتی به دنبال احتمال کاهش قیمت کالاهای پایه در بازار جهانی میتواند دولت را به سمت حذف دلار دولتی و همچنین یارانههای انرژی سوق دهد.

یارانههای انرژی یکی از مواردی است که سالهای طولانی بهعنوان زهری پنهان به بدنه اقتصاد کشور تزریق میشود. در شرایط کنونی فشارها به آستانه حداکثری خود نزدیک میشوند و این موضوع میتواند دولت را به سمت حذف یارانههای انرژی بهعنوان یک توفیق اجباری پیش برد. موارد بالا میتواند اثرات متفاوتی بر سودآوری شرکتهای مختلف بورسی داشته باشد.

در کنار این موارد نمیتوان اثرات موجهای سفتهبازی به بهانههایی مانند افزایش سرمایه از تجدید ارزیابی داراییها را نادیده گرفت. در نتیجه چهاربازیساز بورس برای ادامه سال ۹۸ را میتوان موارد بالا عنوان کرد. البته سناریوهای پایین با فرض عدم تغییر در وضعیت سیاسی ارائه میشود؛ زیرا هرگونه تغییر وضعیت سیاسی و بینالمللی کشور میتواند بهصورت کامل معادلات چه در بازار جهانی و همچنین بازار داخلی را تحت تاثیر قرار دهد؛ ولی به نظر میرسد در شرایط زورگویی ترامپ و ناتوانی اروپا نمیتوان انتظار بهبود را داشت و از سوی دیگر نیز عقلانیت حاکم مانع از تشدید تنشها میشود.

پیام هراس اقتصاد جهانی برای بورس و دلار

ضعف قیمتی کالاها در بازار جهانی با وجود شرایط مناسب سایر عوامل بنیادی اما از رشد قیمتی سهام ممانعت میکند. افت قیمتها در بازار جهانی و هراس از رکود فراگیر همانطور که معاملهگران در بازار جهانی را محتاط نگه داشته است، اثرات خود را در رفتار معاملهگران سهام در بورس تهران نیز نشان میدهد. در این خصوص لازم است به چند نکته توجه شود.

نخست اینکه افت قیمتی نفت و سایر کالاها برای اقتصاد کشور میتواند ضعف دوباره ارزش پول ملی را به دنبال داشته باشد. در این خصوص البته نباید به کنترل قابل توجه بانک مرکزی بر بازار ارز بیتوجه بود؛ با این حال وابستگی قابل توجه اقتصاد کشور به صادرات کامودیتیها نیز ریسک نوسان دوباره و خارج از کنترل ارز را در شرایط تحریمی میتواند به دنبال داشته باشد.

در شرایطی که آمار دقیقی از صادرات نفت کشور در دست نیست و آمار متناقض از آن در شرایط تحریمی به گوش میرسد، قطعا نوسان شدید قیمت نفت میتواند اثرات محسوسی را در شرایط کنونی بر اقتصاد کشور داشته باشد. تشدید فشار بر بودجه دولت به دنبال افت قیمت نفت میتواند دولت را به سمت تامین مالی مورد نیاز خود از سایر ابزارهای جایگزین سوق دهد.

این موضوع میتواند در کوتاهمدت (فشار بر بانک مرکزی برای جبران کسری بودجه) یا برای بازه یکساله (با توجه به انتشار حجم قابل توجهی از اوراق خزانه برای تامین کسری بودجه) فشار بر ارزش پول ملی را به دنبال داشته باشد. به غیر از بخش نفتی درآمدهای ارزی باید به بخش غیرنفتی درآمدهای ارزی کشور نیز توجه داشت. درآمدهای غیرنفتی در شرایط کنونی نقش مهمتری را ایفا میکنند.

در حالیکه عمده اقلام صادراتی کشور در دسته کالاهای پایه مانند محصولات پتروشیمی، فلزات و سایر موارد اینچنینی جا میگیرد، اگر سبد کالایی وارداتی کشور افت همگامی را با قیمت کالاهای پایه در بازار جهانی تجربه نکند این موضوع میتواند به فشار بر تراز تجاری کشور منجر شود و در نتیجه جبران کاستی ارز برای واردات میتواند افت ارزش ریال را به دنبال داشته باشد.

البته این موضوع باید با دقت بیشتری بررسی شود. در چنین شرایطی اگر افت درآمد غیرنفتی (برای شرکتهای بورسی مانند فلزات و پتروشیمیها) را شاهد باشیم، احتمال تضعیف ارزش ریال وجود خواهد داشت. بر این اساس پیام ریزش ادامهدار قیمت کالاهای پایه در بازار جهانی در وضعیت کنونی اقتصاد کشور میتواند بار دیگر تضعیف ریال یا پایداری در سطوح کنونی و تورم برای اقتصاد کشور باشد.

بلاتکلیفی ارز ۴۲۰۰ تومانی؟

همچنان اخبار قطعی از سرنوشت دلار دولتی برای واردات کالای اساسی در دست نیست. اما نشانههای رانت این موضوع را میتوان در اقتصاد کشور مشاهده کرد. مواردی که به نام حمایت از مصرفکننده اما در واقع رانت سنگینی برای دلالان و ضربه مهلکی را به تولید کشور به دنبال دارد و در نهایت نیز ضربه شدیدتری را به مصرفکننده نهایی وارد خواهد کرد.

در بخش قبل به فشار افت قیمت نفت و دیگر کالاهای پایه بر اقتصاد کشور اشاره شد. این موضوع بهخصوص در شرایطی که دولت اصرار دارد بخش قابل توجهی از منابع ارزی خود را با اختلاف ۶۰ درصدی نسبت به نرخ واقعی عرضه کند، وخیمتر نیز میشود.

اگر بنا باشد افت قیمت نفت و دیگر کالاهای پایه ادامهدار باشد (تحلیلهای متفاوتی را میتوان در این خصوص ارائه کرد) فشار بیشتری بر دولت برای حذف دلار ۴۲۰۰ وارد خواهد شد.

میتوان گفت این سیاست اشتباه در ماههای گذشته ضربه قابل توجهی را با توزیع رانت سنگین در اقتصاد کشور و همچنین ارزانفروشی منابع عمومی به نفع رانتخواران را به دنبال داشته است و وضعیت را به نقطه بحرانی نزدیک کرده است.در شرایطی که تردید بسیاری درباره مقدار صادرات نفت کشور برای تامین نیازهای دولت وجود دارد، افت بیشتر قیمت نفت میتواند فشار بر دولت را برای پایان سیاست رانتی ۴۲۰۰ تشدید کند.

البته در شرایط کنونی نیز از صنایع مختلف اخبار ضد و نقیضی مبنی بر پایان اختصاص دلار دولتی شنیده میشود، اما این اخبار قابل اتکا نیست. در این شرایط حذف دلار ۴۲۰۰ برای صنایعی که همچنان گرفتار این رانت هستند، میتواند رشد سود اسمی و جبران اثرات تورمی در زنجیره تولید را به دنبال داشته باشد.

اجبار دولت به حذف یارانههای انرژی؟

در شرایطی که احتمال کسری بودجه بیش از گذشته است باید به سناریوهای محتمل برای جبران کسری بودجه نیز توجه داشت. درمانهای موقت مانند انتشار اوراق یا برداشت از صندوق توسعه ملی از مواردی هستند که میتوانند در آینده نزدیک ضربه سنگینتری را به اقتصاد کشور به خصوص در شرایطی تحریمی وارد کنند. در این میان احتمال اصلاح و حذف یارانههای پنهان انرژی وجود دارد. این موضوع میتواند از صنایع آغاز شود و به جبران کسری بودجه دولت کمک کند. در این خصوص بررسیها از یارانه حدود ۹ هزار میلیارد تومانی صنعت سیمان و یارانه حدود ۲۰ هزار میلیارد تومانی صنعت فولاد خبر میدهد.

این انتظار وجود دارد که اجبار کسری بودجه دولت را به تلاش برای جبران وادارد. بر این اساس لازم به نظر میرسد که تحلیلگران در کنار بازار جهانی به ریسک ناشی از حذف احتمالی یارانههای انرژی بر سودآوری شرکتها توجه داشته باشد.

بهانه «تجدید ارزیابی» برای داغ کردن سهام

بهانهها برای داغ کردن قیمت سهام کم نیستند و در این میان تجدید ارزیابی یکی از دم دستیترین بهانههاست. تعداد نمادهایی که به واسطه انتظار برای افزایش سرمایه از تجدید ارزیابی داراییها طی یک سال اخیر داغ شدهاند، کم نیستند. میتوان نمادهای مختلفی را نام برد که به هرگونه اخبار از این حوزه واکنش نشان میدهند. برخی از کارشناسان با عنوان دلایل منطقی انجام چنین افزایش سرمایهای در شرکتها را برای ساختار اقتصادی کشور لازم میدانند.

«تجدید ارزیابی» احتمالا همچنان بهانهای داغ برای سهام باشد و این در حالی است که اثر بنیادی واقعی برای سهام را نمیتوان به دنبال این عمل انتظار داشت. با این حال بار دیگر لازم است به نکتهای جالب توجه برای معاملهگران سهام اشاره کرد؛ به خصوص اینکه برای شرکتهای بزرگ نیز بعضا شایعاتی از احتمال افزایش سرمایه از تجدید ارزیابی داراییها مطرح است.

تقریبا عمده شرکتهای بورسی با توجه به اینکه مدت زمان زیادی از ثبت داراییها آنها در دفاترشان میگذرد، پتانسیل افزایش سرمایه چند صد درصدی را دارند که میتواند قطعا معاملهگران بورسی را غافلگیر کند. اگر معافیت انجام افزایش سرمایه از تجدید ارزیابی داراییها اجرایی شود در این شرایط دیگر این بهانه چندان رنگی ندارد. بر این اساس شاید بد نباشد معاملهگران این سناریو را مورد توجه قرار دهند که اگر تمام شرکتهای بورسی افزایش سرمایه از تجدید ارزیابی را در دستور کار قرار دهند آیا همچنان شایعات پیرامون این موضوع خبری داغ برای سهام خواهد بود یا خیر؟

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

ثبت رکورد تولید برق خورشیدی در کشور

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد