فریب سهامداران خرد با تکیه بر دادههای تاریخی

به گزارش می متالز، در سال 82 شاهد یکی از بزرگترین حبابهای تاریخ بورس تهران بودیم. ارزش سهام برخی شرکتها به راحتی تا 10-15 برابر شد و موج ورود نقدینگی با توجه به ساختارهای دست و پا گیر ورود به سهام و به روز نبودن ساختار قیمتگذاری و در دسترس نبودن زیرساخت معاملات برخط، بعضا اعداد مافوق تصوری را برای ارزش بازار سهام شرکتها به ثبت میرساند. مشتریان خرید سهام از طریق ثبت سفارشات به صورت حضوری و در موارد خاص تلفنی، با کارگزاریها در تماس بودند و عطش ورود به سهام و عدم دسترسی مستقیم سرمایهگذاران به معاملات شخصی، معاملهگران خرد را در موضع ضعف شدیدی قرار میداد. برای خرید سهام در دوران رونق و هیجان، سفارشات به صورت کتبی یا تلفنی به کارگزاریها ارسال میشد و در صف خرید با محدودههای فراوان قرار میگرفت.

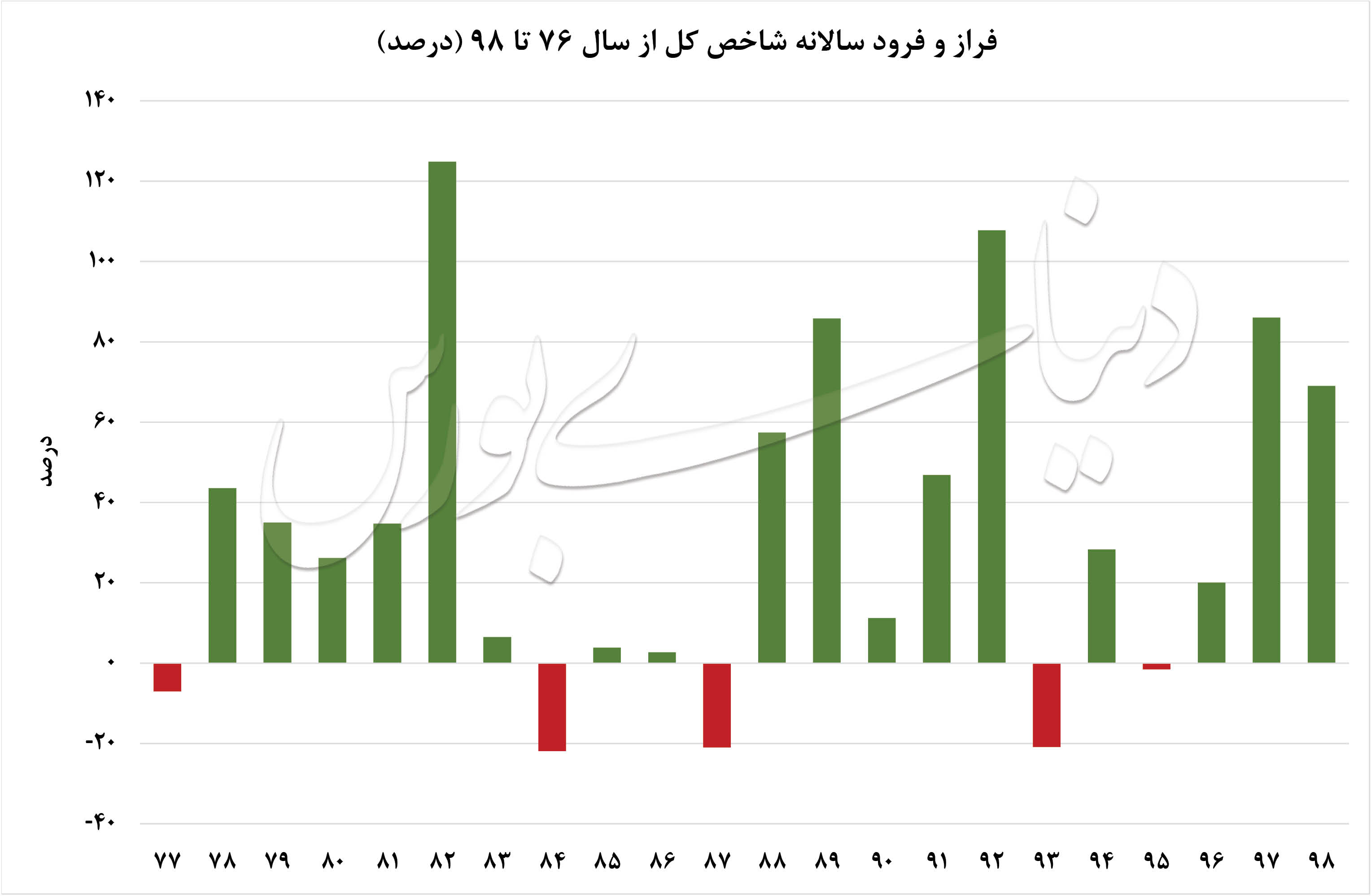

از آنجایی که در دوره یاد شده خریدار در موضع ضعف و هیجان شدید قرار داشت، سفارشهای خرید به صورت آزاد و تا وقتی که فرصت ورود به سهام برای کارگزار فراهم شود، اختیارات را به طور تمام و کمال در محدوده قدرت کارگزار قرار میداد و بعضا خرید یک سهم روزهای متمادی به تعویق میافتاد و در قیمتهای بسیار بالاتر محقق میشد. در چنین شرایطی و با توجه به در دسترس نبودن امکانات تبادل نظر و انتشار به موقع اخبار و اتفاقات شرکتها، شاخص بورس تهران یکی از بزرگترین جهشهای تاریخی خود را تجربه کرد. دادههای تاریخی موجود از سال 76 تاکنون نشان میدهد که بزرگترین رشد سالانه شاخص کل در بازه 22 ساله مربوط به سال 82 بودهاست. شاخص کل در بازاری که تعداد نمادهای آن بسیار محدودتر از مختصات فعلی بازار سهام بود، رشد 124.8 درصدی را در سال 82 به ثبت رساند.

در خصوص وضعیت سفارشگیری، سفارشگذاری و محدودیتهای ساختاری مربوط به آن دوره توضیحاتی ارائه شد. در ادامه به بررسی ارزش بازار برخی از نمادهای بورسی در اوج سال 82 خواهیم پرداخت.

سایپا

یکی از نمادهای مورد توجه اهالی بازار سهام در آن روزهای، نماد «سایپا» بود. این نماد در اوج ارزش خود در سال 82 به رقم خیره کننده 28 هزار و 670 میلیارد تومان رسید. ارزش هر سهم این شرکت در اوج سال 82 به عدد 2800 تومان رسید. با توجه به نرخ دلار 800 تومانی در آن سال، معادل ارزش دلاری شرکت سایپا در بورس تهران در آن سال به 35.8 میلیارد دلار رسیده بود. برای روشنتر شدن میزان حباب موجود در ارزشگذاری آن روزهای شرکت سایپا، نگاهی به ارزش دلاری تولید ناخالص داخلی ایران در سال 2003 (معادل سال 82 شمسی) میاندازیم. ارزش دلاری GDP ایران در آن سال چیزی در حدود 175 میلیارد دلار بودهاست. مقایسه این دو عدد نشان میدهد که ارزش بازار سهام سایپا در سال 82 بیش از 20 درصدی تولید ناخالص داخلی را شامل میشود و همین قیاس ساده نشان از کیفیت ابرحباب تشکیل شده در بورس تهران در آن سالها میدهد. حبابی که طی سالهای بعد به شدت تخلیه شد و بسیاری از سرمایهگذاران آن دوران را به ورشکستگی و از دست رفتن سرمایه رهنمون ساخت.

سیمان شاهرود

ارزش بازار سیمان شاهرود با تولید 19 میلیارد تومانی (23.7 میلیون دلاری) در آن روزها به 1420 میلیارد تومان (1.7 میلیارد دلار) رسیده بود. یعنی ارزش بازار شرکت 60 برابر ارزش فروش شرکت بود. با توجه به سود 11.8 میلیارد تومانی شرکت در پایان سال 82، نسبت P/E این سهم در آن روزها به رقم غیر قابل باور 120 رسید که اوج رفتار هیجانی بازار در خرید سهام را منعکس میکند.

صنعتی دریایی ایران

سهامداران بورسی قدیمی، خاطرههای تلخ و شیرینی از «خصدرا» در ذهن خود دارند. هرچند سودهای بسیار خوب و رشد بیش از 10 برابری قیمت سهم صدرا در سالهای 81 و 82 را شاهد بودیم، اما بسیاری پس از ورود به سهام صنعتی دریایی ایران در سال 82 متحمل ورشکستگیهای جبران ناپذیری شدند. ارزش بازار این شرکت در سال 82 به رقم 955.6 میلیارد تومان (1.2 میلیارد دلار) رسید. سود خالص هر سهم این شرکت در آن سالها که اوج شکوفایی این شرکت به شمار میآمد، به رقم 60 میلیارد تومان نزدیک بود. که در همان دوران نسبت P/E بیش از 15 واحدی را نشان میداد.

طی سالهای بعد این شرکت با توجه به مشکلات تحریمی و مسائل متعدد دیگر مواجه شد و از تابلوی بورس اخراج و به بازار پایه فرستاده شد. زیان خالص شرکت در سال 90 به رقم 218 میلیارد تومان رسید. این زیان خالص در سال 92 تقریبا 2 برابر شد و به رقم 414 میلیارد تومان رسید. هرچند طی سالهای بعد با توجه به افزایش سطح فعالیتهای شرکت شاهد کاهش زیان سالانه بودیم اما زیان انباشته 1000 میلیارد تومانی «خصدرا» در پایان سال 97 هنوز پابرجاست. این شرکت اگرچه دارای اهرم بالای سودآوری در صورت تداوم و بهبود فعالیتهای خود است اما ارزش فعلی 3300 میلیارد تومانی آن هنوز فاصله زیادی با پر کردن گپ سودآوری دارد و در حال حاضر موضوع افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها به عنوان اصلیترین محرک رشد قیمت این سهم عمل میکند.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه