کارنامه بزرگان فلزی در دومین ماه از پاییز

به گزارش می متالز، در این گزارش به عوامل بازگشت توجهات به نمایندگان فلزی بورس و عملکرد شرکتهای این صنعت در ماه آبان پرداخته شده است.

گروه فلزات اساسی در هفتههای اخیر روند کمتحرک و رخوتناکی را در پیش گرفته بود. در شرایطی که نمادهای کوچک بازار توفیق زیادی در جذب نقدینگی بازار داشتند و رشدهای محسوس قیمتی را تجربه کردهاند، نمادهای شاخصساز این گروه عمدتا ثبات قیمتها را تجربه کردهاند.

در خصوص عوامل سکون این گروه 3 عامل اساسی را میتوان مطرح کرد: روند بازار جهانی، نرخ دلار و رفتار بازیگران بزرگ. این عوامل در دیدهبان امروز «دنیای بورس» بیشتر شرح داده شد. با این حال نمادهای این گروه در معاملات امروز، یکشنبه 10 آذر، بار دیگر در مسیر رشد قرار گرفتند و در این میان نمادهای بزرگی همچون «فملی» و «فاسمین» تا سقف روزانه قیمت پیشروی کردند.

محرکهای صعود فلزات اساسی

در رابطه با صعود این دسته از نمادهای بازار چندین نکته واضح است: اول آن که این قسمت از بازار سهام (نمادهای کامودیتیمحور) معدود گروههایی را شامل میشود که معیار ارزندگی برای آنها همچنان قابلیت کاربرد دارد. در رابطه با دیگر گروههای بازار به سختی میتوان به نسبتهای قیمت به درآمد به عنوان سندی برای ارزندگی و صعود بیچون و چرای قیمت سهم اشاره کرد؛ در حالی که در این گروهها میتوان نمادهایی را یافت که همچنان در قیاس با سود بدون ریسک ارزنده به نظر میرسند. در این میان موانع موجود، متغیرهایی است که امکان تدوام سودآوری در سالهای بعد را با علامت سوال مواجه میکند.

وضعیت بازار جهانی به عنوان یکی از کلیدیترین عوامل همچنان مبهم و پیچیده است. در مقابل قرار گرفتن دوباره نرخ ارز در مسیر صعودی میتواند محرک قدرتمندی برای رشد سودآوری شرکتهای کالایی و همچنین صادراتمحور باشد. در عین حال ریسک دیگری که در ماههای اخیر حول این صنعت شدت گرفت، ریسک افزایش هزینههای مرتبط با انرژی مصرفی (حذف یارانههای سوخت) بود. بیشک حذف یارانههای پنهان تولید، اثرات مثبت متعددی بر اقتصاد کشور خواهد داشت؛ با این وجود این مسیر از کاهش مقطعی سود برخی صنایع از جمله تولیدکنندگان فلزات اساسی رد میشود.

برخی اخبار منتشر شده در رابطه با جزئیات بودجه 99 حاکی از آن است که تدابیر خاصی برای افزایش نرخ انرژیهای مصرفی این صنایع در نظر گرفته نشده و این مساله میتواند در کوتاهمدت یکی از ریسکهای حاکم بر این گروه را کمرنگ کند.

در رابطه با نرخ دلار و اثرات آن بر سودآوری شرکتهای بزرگ چندین مورد را باید در نظر داشت: سادهترین مساله به شناسایی سود تسعیر در صورتهای مالی فصلی باز میگردد. همانطور که پیشتر اشاره شد برخی از شرکتهای بزرگ در پایان تابستان و با توجه به کاهش نرخ نیمایی ارز، زیان ناشی از تسعیر ارز شناسایی کردند و در برخی موارد این موضوع اثر قابلتوجهی در میزان سودآوری این شرکتها داشته است. در حالی که ثبات نرخ ارز در محدودههای فعلی و یا صعود بیشتر آن به معنای شناسایی سود از این محل در صورتهای مالی 9 ماهه است. در رابطه با اثرات کوتاهمدت رشد نرخ ارز بر شرکتهای کامودیتیمحور باید به جنب و جوش دادوستدهای کالایی در بورس کالا اشاره کرد. بعد از مدتها تقاضا برای کالاها در این بستر قوت گرفته و بعضا رقابت در رابطه با برخی کالاها به رشد قیمت پایانی نسبت به قیمت پایه منجر شده است. محصولات فولادی از جمله مصادیق مشخص این موضوع هستند.

عملکرد آبان ماه شرکتهای فلزی

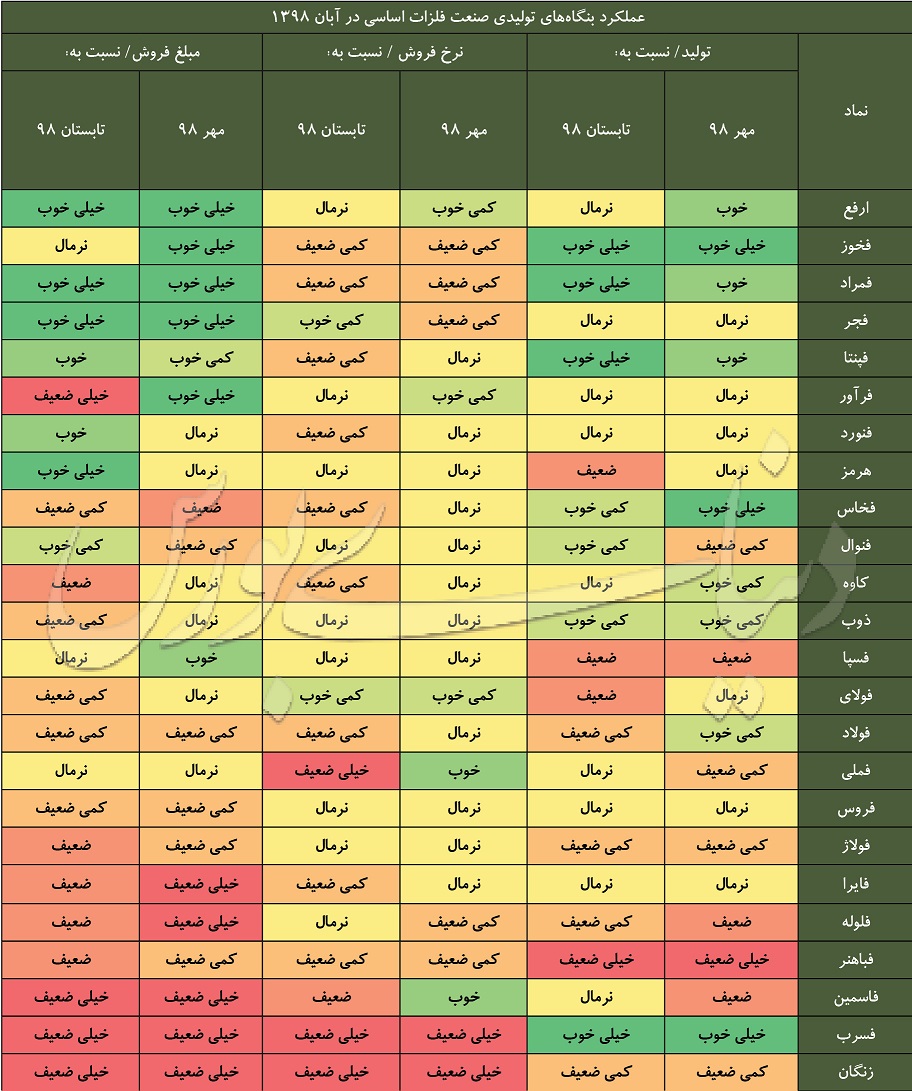

جدول زیر عملکرد نمادهای گروه فلزات اساسی را در ماه آبان و در قیاس با ماه مهر و تابستان نشان میدهد. با توجه به ارائه صورتهای مالی تابستان و مشخص شدن ساختار هزینهها، این برهه از سال میتواند معیار قابلاتکایی برای سنجش کیفیت عملکرد بنگاههای بورسی باشد. در عین حال لازم به ذکر است در شرایطی که رفتهرفته به پایان فصل سوم سال نزدیک میشویم انتظار میرود عملکرد شرکتها در زمینه تولید و فروش به ثبات نسبی رسیده باشد. در رابطه با نرخهای فروش باید به متغیرهایی همچون نرخ دلار و قیمت کالاهای مرتبط در بازار جهانی نظر داشت. در رابطه با شرکتهایی که سودآوری قابلقبولی در تابستان و نیمه نخست سال داشتهاند عملکرد «نرمال» و معمول، میتواند به اندازه کافی مطلوب ارزیابی شود. عملکرد «فولاد» را میتوان بر این اساس سنجید.

لازم به تاکید است که این جدول تنها ارزیابی کیفی در رابطه با عملکرد ماهانه شرکتها را نشان میدهد و به خودیخود فاقد محتوایی برای تصمیمگیری است. در مقابل دادههای این جدول میتواند معاملهگران را راهنمایی کند که عملکرد کدام شرکتها ارزش مطالعه و بررسی بیشتر دارد.

توضیح: وضعیت نرمال به شرایطی گفته میشود که اختلاف عملکردی در بازه 5- تا 5 درصد قرار گرفته باشد. در مرحله بعد در وضعیت کمی خوب و کمی ضعیف قرار میگیریم. این صفت کیفی به اختلاف عملکرد بین 5 تا 15 درصد در بازه مثبت و منفی اطلاق میشود. بازه 15 تا 30 درصد مثبت را با صفات خوب و بازه 15- تا 30- درصد را با صفت کیفی ضعیف مشخص کردهایم و در نهایت بازه تغییر بیشتر از 30 درصد و کمتر از 30- درصد با توصیفات خیلی خوب و خیلی ضعیف مشخص شدهاست.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

ثبت رکورد تولید برق خورشیدی در کشور

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد