«فملی» و «فاسمین» در انتظار نشانهها

به گزارش می متالز، در بین صنایع فلزات رنگی، دو صنعت مرتبط با فلزات «مس» و «روی» بیشتر مورد تمرکز فعالان بازار سهام قرار دارد. در رابطه با صنایع آلومینیوم و سرب محدودیتهای تولیدی و عدم برخورداری از مزیتهای فوقالعاده تولیدی سبب میشود تا نگاه به این گروهها در پی جهشها و اخبار خاصی جلب گردد.

صنعت مس

«فملی»، مطرحترین نماد مرتبط با صنعت تولید مس در بورس تهران، از جمله اولین شرکتهای بزرگ کشور است که با سد تحریمی روبرو شد. ضعف داخلی تقاضا و ورود اقتصاد کشور به فاز شدید رکود نیز مزید بر علت شد تا کاتد مس، به عنوان محصول اصلی این شرکت با مشکل قابلملاحظه در فروش همراه باشد.

باید توجه داشت که نزدیک شدن نرخ ارز آزاد و نرخ نیمایی دلار نیز باعث شد تا تقاضای کاذب برای این محصول در دادوستدهای بورس کالایی عقب بنشیند؛ در این بین محدودیتهای وزارت صمت و نوسانهای پردامنه و بیثبات قیمتها در بازار جهانی نیز ضربه آخر را بر پیکره تقاضای این محصول وارد کرد.

علیرغم مشکلات برجسته «فملی» در بخش فروش، این شرکت از ماههای پایانی سال گذشته و در پی تغییر تکنولوژی کوره ذوب مورد استفاده، در زمینه تولید قدرتمندانه پیش میرود. همان طور که در گزارش تداوم فشار تحریمی بر ملیمس اشاره شد موجودی کاتد این شرکت در پایان دی ماه به بیش از 76 هزار تن میرسد که معادل 54 درصد کل فروش این محصول در سال مالی گذشته و همچنین برابر با 60 درصد از مقدار فروش کاتد در بازه 10 ماهه سال جاری است. بر اساس آخرین قیمت مس در بازار فلزات لندن (6142 دلار در هر تن) و نرخ نیمایی دلار (حدود 8500 تومان) ارزش فروش این موجودی به نزدیکی 4 هزار میلیارد تومان میرسد که در مقایسه با فروش 6952 میلیارد تومانی «فملی» از ابتدای سال رقم قابلتوجهی است.

محرکهای «فملی» برای استارت صعود کدامند؟

مهمترین مسالهای که در رابطه با بازگشت «فملی» به مدار رشد قیمتی میتوان مطرح کرد بازگشایی مجاری فروش محصول است. از جمله امیدواریهایی که در رابطه با کانال مالی 3 قدرت اروپایی و ایران وجود دارد امکان فروش محصولاتی از این دست است؛ با این حال همانگونه که تمامی اخبار نشان میدهند به نظر نمیرسد این مهم در کوتاهمدت محقق شود؛ با این حال وجود چشمانداز از فروش پرقدرت «فملی» در میانمدت میتواند نقش یک عامل حمایتی ارزشمند را برای سهم ایفا کند.

از سوی دیگر در آمار روزانه گمرک کشور، به صادرات بیش از 10 هزار تن کاتد مس در تاریخ دوم بهمنماه اشاره شده است. موضوعی که در چند ماهه اخیر رخ نداده بود. در صورتی که «فملی» مجرایی برای فروش متوالی محصول خود بیابد باید در انتظار گزارش ماهانه خیرهکننده این شرکت بود. از این زاویه رصد کردن آمار روزانه گمرک میتواند نشانههای ارزشمندی از گزارش آخر ماه این شرکت به دست بدهد.

از جمله دیگر عواملی که میتواند تقاضا برای محصول ملیمس را تقویت میکند باید به قیمتهای جهانی این فلز اشاره کرد. رشد قیمت این محصول (که میتواند در سایه پایان جنگ تجاری اتفاق افتد) حتی در صورتی که موانع صادراتی پابرجا باشند میتواند تقاضای صادرکنندههای کوچکتر این محصول را پررنگ سازد و رونقی نسبی به معاملات در بستر بورس کالا ببخشد.

حالت آخر میتواند به ایجاد شکاف دوباره قیمتی بین نرخهای آزاد و نیمایی ارز بازگردد که به نظر میرسد سیاستهای اخیر بانک مرکزی تا اینجا توانسته است در حذف این فاصله نسبتا موفق باشد.

صنعت روی

در گروه تولیدکنندگان فلز روی، سه نماد «فاسمین»، «فرآور» و «فسرب» مطرحترین نمادهای بورسی هستند که شمش روی را در سبد تولیدی خود دارند. پیش از این دربررسی عملکرد ماهانه شرکت کالسیمین طی دیماه به این موضوع اشاره شد که این صنعت تحت فشارهای وزارت صمت فصل پاییز را تحت فشار حداکثری پشت سر گذاشت. منوط کردن امکان صادرات به عرضه محصول در بورس کالا، آن هم زمانی که خریدار چندانی برای این محصول وجود نداشت سبب شد تا درآمد و سودسازی این شرکتها در فصل پاییز به شدت محدود شود.

اهمیت بیشتر این موضوع خود را در سطوح موجودی مواد اولیه «فاسمین» و میزان تولید این شرکت در دی ماه نشان میدهد. بر اساس گزارش 9 ماهه، موجودی خاک معدنی کالسیمین در انتهای آذر ماه به اتمام رسیده و در این بین عدم صادرات محصول (احتمالا به ترکیه) سبب شده است تا این شرکت امکان تامین خاک از این مقاصد را در بازه کوتاهمدت به دست نیاورد.

با این حال عملکرد دیماه نمادهای مذکور نشان میدهد که اصلاح سیاستگذاریها، که در آغاز فصل زمستان در دستور کار قرار گرفت، مجاری فروش این شرکتها را گشوده است؛ همچنین به نظر میرسد این شرکتها چندان تحت فشار تحریمها نباشند(حداقل در قسمت فروش محصول). نرخ تسعیر درآمدهای ارزی این گروه نیز همچنان جالب توجه است. بر اساس وضعیت موجود میتوان انتظار جهش قیمتی نمادهای این گروه را در حالات زیر داشت:

فروش پرحجم از موجودی: موجودی شمش روی «فاسمین» در انتهای دی ماه به بیش از 19 هزار تن میرسد؛ این در حالی است که حجم فروش این محصول در بازه 10 ماهه نخست سال 15221 تن است. قیمت روی در آخرین معاملات هفته گذشته بازار لندن در سطح 2760 دلار قرار گرفت؛ بر اساس این قیمت و نرخ تسعیر ارز 11 هزار تومان به ازای هر تن دلار، ارزش فروش این موجودی به بیش از 575 میلیارد تومان میرسد که 60 درصد بیشتر از مبلغ فروش این شرکت طی سال مالی جاری است. بر این اساس فروش قدرتمند این شرکت در گزارش بهمن ماه میتواند از محرکهای قدرتمند صعود سهم باشد.

با این حال به نظر میرسد علاوه بر فروش پرحجم، شرط کافی برای اطمینان از عملکرد «فاسمین» بازگشت به روند معمول تولید است. در صورتی که نقدینگی و جریان وجوه نقد یا امکان تهاتر محصول و ماده اولیه معضل اصلی تولید شرکت در دی ماه باشد میتوان انتظار داشت که این مشکل در عملکرد بهمن ماه مرتفع شود. با این حال برای داشتن چشماندازی روشنتر از روند میان مدت سهم توجه به حجم تولید کالسیمین ضروری است. در شرایط خاص، میتوان تولید قدرتمند «فاسمین» را به تنهایی شرط کافی صعود در کوتاهمدت دانست.

نکته آخر در رابطه با نمادهای این گروه نیز به نرخ روی در بازار فلزات لندن باز میگردد. در پایان هفته گذشته نرخ این محصول به سقف 6 ماهه خود بازگشت و پس از این باید در انتظار بود که قدم بعدی، در راستای نزدیک شدن به سطح 3 هزار دلاری است و یا آنکه شاهد بازگشت به سطح حمایتی 2500 دلار خواهیم بود. اخبار مرتبط با کاهش سطح تولید فلز روی در چین، به همراه اخبار مرتبط با موجودی انبارها در نوع خود عامل حمایتی از قیمت این فلز پایهاند؛ با این حال نشانههای بیشتری از پایان جنگ تجاری میتواند محرک قدرتمند صعود این محصول باشد.

در راستای انتظارات از آینده قیمتی فلز روی نگاه کنید:

خیز بلند عربستان برای تبدیلشدن به قطب فلزات کمیاب با کمک روسیه

پرده جدید نمایش اقتصادی

توسعه استفاده از انرژی خورشیدی مشکل تقنینی ندارد

طرح خط انتقال برق معادن ساردویه کلنگزنی شد

خبرهای خوش مدیرعامل «تجلی» در مجمع

آگهی مزایده فروش کارمزدی ویژه مردادماه ۱۴۰۴

بررسی مسائل شاغلین، بازنشستگان و ایثارگران مجتمع مس شهربابک

کارخانه کنسانتره مس سرگز اسفندقه با حضور وزیر صمت و استاندار کرمان به بهرهبرداری رسید

تدوین ۲۰ برنامه برای نجات صندوقهای بازنشستگی

از بازارهای جهانی فولاد چه خبر؟

معامله ۱۷۵ هزار تن محصول در بورس کالای ایران

رشد مثبت سرمایهگذاری داخلی در انرژیهای تجدیدپذیر/ ۲ میلیارد و ۷۰۰ میلیون تن ذخیره قطعی سنگ آهن داریم

ورود فولادسازان روس به بازار عراق/ ازسرگیری صادرات پس از توقف سه ساله

جدال بیپایان بر سر قیمت سنگ آهن

ورود میلیاردی متینوست به نورد شمالی

سنگ آهن بالاخره سبز شد!/ افزایش تقاضا و رشد قیمت سنگ آهن پس از چند هفته کاهشی

خلاصه تصویری اخبار «ومعادن» در هفتهای که گذشت

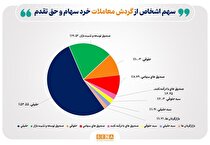

تعداد سهامداران فعال بورس از مرز ۳۴۰ هزار کد فراتر رفت

تشریح آخرین اقدامات انجام شده برای پایداری خدمات بانک سپه

اولین کارخانه کنسانتره تیتانیوم کشور در جنوب کرمان افتتاح شد

نگاه ویژه در جنوب کرمان؛ مسوولیتهای اجتماعی در خدمت آبادانی و پیشرفت منطقه

اولین کارخانه تولید همزمان کنسانتره مس و روی کشور در جیرفت افتتاح شد

پیشبینی سودآوری قابل توجه جانجا برای چادرملو

تولید اقتصادی از خاک کم عیار؛ نگاهی به ۲۷ سال فعالیت کارخانه لیچینگ سرچشمه

طرح خط انتقال برق معادن ساردویه کلنگزنی شد

۴ طرح بزرگ صنعتی و معدنی در جنوب کرمان افتتاح و کلنگزنی میکند

گزارش صداوسیما از پیشرفت پروژه فولاد آرتاویل

در مجمع کچاد چه گذشت؟