روایتهای اشتباه از علت تورم

به گزارش می متالز، در کشور ما و طی ماههای اخیر مانند بسیاری مقاطع تاریخی قبلی، حرکتهای به ظاهر غیرقابل توضیحی در سطح قیمت ارز، طلا، املاک و سهام ظاهر شده و بازارها به شدت دچار بیثباتی و تلاطم بودهاند. در این مورد نظرات مختلفی توسط مسوولان و برخی کارشناسان مطرح شده است که در توضیح شرایط کفایت نمیکند.

اتفاقهای رخداده در اقتصاد کشور طی ماههای اخیر را میتوان با توسل به اصول و روابط علم اقتصاد تبیین کرد. افزایش شدید تحریمها، شیوع کرونا و از همه مهمتر کاهش درآمد نفتی باعث تضعیف قدرت مانور پولی برای مقامات کشور شد. این عوامل در کنار روند افزایش مداوم حجم پول و نقدینگی آنچه در سالجاری اتفاق افتاد را رقم زدند. با وقوع این شرایط و همچنین بروز نااطمینانیهای حاصل از پاندمی، انتظارات تورمی مردم نسبت به آینده به شدت افزایش یافت. در این شرایط مردم هنگامی که تصور کنند اقتصاد در آینده با تورمهای بالا مواجه خواهد بود سعی میکنند پول را در دست خود نگه ندارند. همین مساله باعث تشدید معاملات در بازارها شده و تا جایی ادامه پیدا میکند که دیگر سطح قیمتها با انتظارات تورمی عوامل اقتصادی متناسب باشد و این روند تا متعادل شدن سطح قیمتها با نقدینگی موجود تداوم خواهد داشت. آخرین آمارهای ارائهشده از سوی بانک مرکزی در مهرماه نشان میدهد رشد کلهای پولی به بیشترین سطح تاریخی رسیده بهنحویکه رشد نقدینگی به ۲/ ۳۷ درصد رسیده، حجم پول ۶/ ۸۸ درصد رشد کرده و میزان پایه پولی نیز رشد ۹/ ۳۱ درصدی را ثبت کرده است.

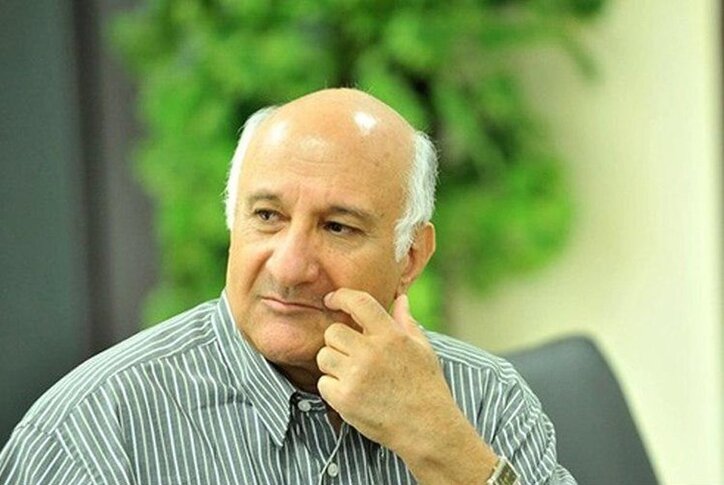

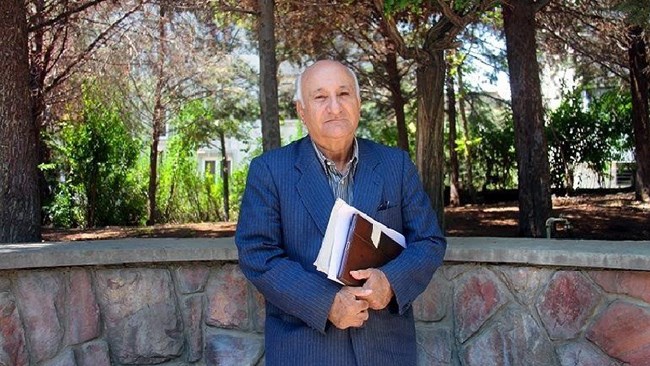

در هفتههای اخیر درخصوص عوامل تورمی اقتصاد کشور مطالبی منتشر شده که بحث اصلی را به حاشیه رانده است. برخی این افزایش تورم را به قیمت سهام مرتبط میدانند، برخی آن را به درونزایی یا برونزایی ارتباط میدهند، برخی عامل بالا رفتن تورم را افزایش قیمت ارز یا افزایش نرخ بهره عنوان میکنند. محمد طبیبیان، اقتصاددان در مطلبی با بهرهگیری از مولفههای اثرگذاری بر تورم، اشتباهات و تصورات نادرست درخصوص عوامل تورمزا در اقتصاد را تشریح کرد. در کشور ما و طی ماههای اخیر مانند بسیاری مقاطع تاریخی قبلی، حرکتهای به ظاهر غیرقابلتوضیحی در سطح قیمت ارز، طلا، املاک و سهام ظاهر شده و بازارها به شدت دچار بیثباتی و تلاطم بودهاند. در این مورد نظرات مختلفی توسط مسوولان و برخی کارشناسان مطرح شده که در توضیح شرایط کفایت نمیکند. هدف متن حاضر توضیح پیرامون این رخداد است. به سادگی میتوان این تلاطمها را با استفاده از نظریه اقتصاد توضیح داد و درک کرد. ابتدا اشارهای به زمینههای نظری و تئوری مربوط خواهیم کرد.

دستاوردهای فکری آلفرد مارشال (اقتصاددان اواخر قرن نوزدهم و اوایل قرن بیستم) حیطههای وسیعی از اقتصاد را پوشش میدهد. در این بحث به توضیح در مورد یک حیطه خاص از کار او که بعدا توسط دیگران تکمیل شد، یعنی بحث پول و تورم میپردازیم. رابطه مقداری پول ابتدا توسط دیوید هیوم در قرن هجدهم مطرح شد و مورد توجه اقتصاددانان کلاسیک نیز قرار گرفت. بهطور خلاصه این رابطه به این شکل است: P.Q = v.M

در این رابطه P سطح عمومی قیمتها و Q میزان تولید ملی حقوقی (مثلا در یک سال) را نشان میدهد؛ بنابر این طرف چپ معادله میزان تولید اسمی (یعنی ریالی به قیمت روز) است. این در واقع بهصورت اتحاد برابر است با حجم پول M ضربدر تعداد دفعاتی که پول در مدت معین (مثلا طی یک سال) به چرخش درمیآید. برای مثال اگر کل تولید ملی حقیقی یک اقتصاد در سال تولید ۱۰۰ عدد سیب باشد و قیمت هر عدد سیب ۱۰ ریال باشد، تولید ملی اسمی این اقتصاد ۱۰۰۰ ریال خواهد بود. اگر کل حجم پول در این اقتصاد ۵۰ ریال باشد هر واحد پول بهطور متوسط ۲۰ بار گردش کرده است. به این کمیت سرعت گردش پول گویند. در رابطه فوق سرعت گردش پول در واقع براساس سایر کمیتهای برابری تعیین میشود و موجودیت رفتاری خاص خود را ندارد. تا زمان مارشال این برابری کم و بیش به همین نحو و بهعنوان رابطه مقداری پول شناخته میشد.

آلفرد مارشال از مفاهیم عرضه و تقاضا استفاده و در واقع این رابطه را بهصورت اولیه تقاضا برای پول تبدیل کرد (بعدا توسط میلتون فریدمن تکمیل شد). عرضه پول را فعلا یک کمیت تابع سیاست پولی و داده شده تلقی میکنیم. مارشال رابطه فوق (رابطه مقداری پول) را به ترتیب زیر با تغییر شکلی ساده اما یک تغییر محتوایی قابلملاحظه تغییر داد: Md = k. Y.

در این رابطه Md میزان تقاضا برای پول است و Y میزان درآمد اسمی، گرچه k در این رابطه عکس سرعت گردش پول را نشان میدهد، اما در این معادله k یک کمیت منفعل، مانند سرعت گردش پول، نیست بلکه متغیری است که با عوامل و انگیزههای رفتاری جامعه ارتباط دارد. مارشال حداقل هشت مجموعه متغیر را در تعیین این کمیت دخیل میداند (شامل مطلوبیت نهایی نگهداری پول و سایر داراییها، نهادهای پرداخت بانکی، بازده انتظاری انواع داراییها، انتظارات تورمی، برداشت مردم از وضعیت اقتصاد، نگرانی از جنگ و بحران...). این کمیت در نظریه پولی مارشال و بعدا کینز و خصوصا فریدمن نقش مهمی ایفا میکند.

از نظر مارشال، مردم در سطح کلان میزانی پول برای انجام معاملات خود نگهداری میکنند که متناسب با درآمد اسمی است. چنان که گفته شد این نسبت را با k نشان میدهد. در مثال قبل که درآمد ملی اسمی را ۱۰۰۰ ریال و حجم پول را ۵۰ ریال فرض کردیم این نسبت برابر ۰۵/ ۰ یا ۵ درصد است. مارشال استدلال میکرد که در هر زمان متناسب با نهادها و عادتهای معامله و پرداخت، بازده داراییهای مختلف مثل اوراق قرضه و سهام و دیگر داراییها و شرایط درآمد و نگرانی و امیدواری در مورد اوضاع اجتماعی و سیاسی، مردم نیازمند هستند حجم خاصی از پول را در اختیار داشته باشند. تا مادام که شرایط مزبور تغییر نکند این نسبت کم و بیش ثابت میماند.

بنابر این بر حسب معادله فوق مثال مورد نظر بهصورت زیر نوشته میشود: ۵۰=۰/ ۰۵×۱۰۰۰.

از طرف دیگر در هر حال عرضه پول برابر تقاضا خواهد بود. چون هرچه پول توسط دولت یا بانک مرکزی ایجاد شود در دست مردم ریخته خواهد شد. مثلا اگر در مثال قبل بانک مرکزی ۱۰ واحد پول اضافی ایجاد کند و عرضه پول به ۶۰ ریال افزایش یابد برابری بالا به هم میخورد:۶۰>۰/ ۰۵×۱۰۰۰.

در این صورت مردم متوجه میشوند که میزان پول در دسترس آنان بیش از آن چیزی است که درآمد آنان ایجاب میکند. در این حالت شروع به جایگزینی پول با سایر داراییها میکنند. در این حالت هر کس پول را مانند سیب زمینی داغ به دست نفر دیگری پرتاب میکند. عدهای ملک میخرند، فروشنده ملک طلا میخرد، فروشنده طلا ارز میخرد، فروشنده ارز وسایل منزل و عتیقه میخرد، آن دیگری کالاهای جهیزیه دختر را از خردسالی تدارک میبیند... نتیجه اینکه در هر گردش پول، قیمتها افزایش مییابد تا وقتی حاصل Y= P×Q افزایش یابد و به ۱۲۰۰ ریال برسد. لازم به توجه است که در رابطه بالا افزایش پول اثر قابلملاحظهای بر تولید حقیقی، در این مثال تعداد سیب، اعمال نمیکند چون تولید حقیقی نیازمند منابع حقیقی است.

افزایش حجم پول به معنی افزایش امکانات حقیقی تولید نیست و فقط منجر به افزایش قیمتها میشود. حتی اگر دلایلی بیابیم که افزایش نقدینگی اثری کوتاهمدت نیز بر تولید حقیقی داشته باشد باز هم همین استدلال ساری خواهد بود، یعنی جابهجایی پول با سایر داراییها تا جایی ادامه مییابد که برابری فوق برقرار شود. این جابهجایی پول با دارایی تا کجا ادامه مییابد؟ تا جایی که دوباره همان نسبت برقرار شود یعنی تا حد درآمد اسمی ۱۲۰۰ ریال.

۶۰=۰۵/ ۰×۱۲۰۰

چنان که گفته شد این توضیح مارشال در مورد تقاضا برای پول بعدا توسط کینز و فریدمن گسترش یافت. تکملهای که میتوانیم اضافه کنیم این است که مطالعات آماری نشان داده ضریب k در رابطه تراز نقدی، خود تابعی از متغیرهای مختلف است شامل بازده انواع داراییها مانند اوراق قرضه و نرخ بهره و از همه مهمتر تورم انتظاری و سطح درآمد دائمی حقیقی. منظور از درآمد دائمی تصویری است که جامعه از درآمد خود در یک افق زمانی بلندمدت دارد (مثلا میانگین بازده داراییها در طول عمر آنان).

بهعنوان عامل تعیینکننده و حرکتدهنده عمده، طی سالهای اخیر نقدینگی یا حجم پول مداوم با نرخ رشد حدود ۲۰ درصد افزایش یافته است، همزمان بهصورت ناگهانی و گسترده تحریم و شرایط بینالمللی خصمانه نیز تشدید شده و درآمد نفت که عامل اصلی حیات اقتصاد و ابزار عمده بخش سیاسی برای اعمال حاکمیت بوده، به شدت تنزل یافته است. این رخدادها تصور مردم از درآمد دائمی حقیقی را کاهش داده و تصور از نرخ تورم انتظاری را افزایش و ابعاد جدیدی از عدم اطمینان نسبت به آینده را فراروی مردم قرار داده است. در این شرایط مردم به این نتیجه میرسند که با توجه به این تغییرات میزان نقدینگی متورم در دست آنان بیش از آن نسبتی است که با واقعیتهای اقتصادی (یعنی آن تصوری که از درآمد دائمی و نرخ تورم انتظاری و سایر شرایط حاصل شده) همخوان باشد. پس شروع به از دست دادن نقدینگی برای کسب دارایی، یا جابهجایی پول با دارایی میکنند، این پول از یک بازار دارایی مثل طلا و ارز به بازار دیگر مثل ملک و اتومبیل و کالا منتقل میشود و در هر گردش قیمتها را بالا میبرد. این افزایش قیمتها وقتی متوقف میشود که قیمتها به حدی برسد که درآمد اسمی در نتیجه افزایش سطح قیمتها با حجم موجود نقدینگی همخوان شود. ملاحظه میشود ادعاهای اقدامات ثباتبخش دولتی هم اگر بر تورم انتظاری و درآمد دائمی اثر نداشته باشد که معمولا ندارد، این جابهجایی پول و دارایی تا برقراری تعادل تراز نقدی ادامه خواهد یافت و آنگاه است که آرامشی تا دور بعد ظهور میکند.

حال اجازه دهید، براساس این درک از تقاضا برای پول و معادله تراز نقدی، به صحت چند گزاره که این روزها مطرح است توجه کنیم؛

آیا گزارههای زیر صحیح هستند؟

«بهدلیل افزایش سرعت گردش پول نرخ تورم افزایش یافته است.»

«قیمت سهام افزایش یافته و نسبت حجم پول به شبهپول افزایش یافته، چون شبهپول به پول تبدیل شده سرعت گردش پول افزایش یافته موجب تورم شده است.»

«نقدینگی درونزا است و افزایش نرخ تورم سبب و زمینهساز افزایش نقدینگی شده است.»

«افزایش قیمت ارز سبب شده که سایر قیمتها نیز افزایش یابد و تورم ایجاد کند.»

«بانک مرکزی نرخ بهره را افزایش داده، هزینه تولید افزایش یافته و تورم ایجاد شده است.»

تمام این گزارهها اشتباه هستند. ممکن است بهدلیلی قیمت یک کالا نسبت به کالای دیگر افزایش یابد مثلا قیمت طلا در بازار بینالمللی افزایش یابد. این افزایشِ یکباره قیمت یک دارایی به سایر داراییها تورم نیست. ممکن است تولید مسکن کاهش یابد و عرضه کاهش یافته قیمت مسکن افزایش یابد این نیز تورمزا نیست، فقط قیمت نسبی یک دارایی به داراییهای دیگر تغییر کرده.

افزایش سرعت پول تورمزا نیست؛ بلکه بر عکس است. افزایش انتظارات تورمی یا وقوع حوادثی که به مردم بفهماند درآمد دائمی آنان کاهش یافته و نگرانی از آینده، اینها متغیرهایی هستند که سرعت گردش پول را تغییر میدهند. سرعت گردش پول یک معلول است نه علت. حجم نقدینگی درونزا نیست و کنترل و سررشته آن فقط در اختیار مقام پولی است.

در دنیای امروز رسم است، هر پژوهشگر که بخواهد در مورد تاثیر عامل پول اظهارنظر سنجیدهای مطرح کند باید از ابزار نظری و کاربردی خاص این حیطه استفاده کند. این ابزار نیز تابع تقاضا برای پول است که بهوسیله ابزارهای اقتصادسنجی برآورد میشود و تاثیر متغیرهای مختلف بر تقاضا برای پول، ازجمله چگونگی تاثیر پول بر سطح قیمتها را نشان میدهد. در گذشته در کشور ما هم مطالعات آماری متعددی در این باب انجام شده (از جمله توسط دکتر داود سوری، دکتر ناصر خیابانی و اینجانب و دیگران) که جهت تاثیر متغیرهای اقتصادی را در همان جهت عمومی که تئوری پیشبینی میکند نشان میدهد، اما اندازههای تاثیرانگیزی کمیتهایی مثل تورم انتظاری و درآمد دائمی متفاوت است. در چند سال اخیر و خصوصا سالجاری عدهای به اظهارنظرهایی میپردازند مانند موارد ردیف شده در بالا که برای آن بررسی خاصی انجام ندادهاند و مبنایی بهدست نمیدهند و شاید این اظهارنظرها به کاهش سردرگمی در مورد شرایط اقتصادی کمکی نکند.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه