«گاز» و «ترمز» دلار ۲۰۲۱

به گزارش می متالز، حال که سال ۲۰۲۰ میلادی رو به پایان است، گمانهزنیها درباره چشمانداز ارزش دلار در سال آینده هم آغاز شده است. تحلیلگران بر این باورند که در فصل اول سال آتی، دلار شانس جبران ضررهای ماههای پیش را تا حدودی داراست. افزایش تعداد مبتلایان به کرونا در آمریکا، احتمال وضع قرنطینه بهدلیل وخامت اوضاع پاندمی و اختلال در روند ریکاوری اقتصادی در فصل اول ۲۰۲۱ از جمله عواملی هستند که میتوانند در فصل اول سال آینده موجب صعود موقتی ارزش دلار آمریکا شوند. اما تصویر کلی روند دلار در سال آینده، با اجماع تحلیلگران اقتصادی، روندی نزولی است. چاپ قابلتوجه پول، تورم احتمالی، ریکاوری اقتصاد جهانی، افزایش تمایل به ریسک سرمایهگذاران و سیاستهای پولی انبساطی فدرال رزرو عواملی هستند که در کنار هم تحلیلگران را به این باور رسانده است که در سال آینده روند نزولی دلار آمریکا ادامه خواهد داشت.

دو روند متفاوت در ۲۰۲۰

تحلیلگران بر این باورند که روند ارزش دلار آمریکا در سال ۲۰۲۱ میلادی، نزولی است. دو عامل اصلی سبب شده است تا از نظر کارشناسان اقتصادی، دلار همچنان به روند نزولی خود در سال آینده ادامه بدهد. در حالی که دلار در سالجاری میلادی بیش از ۶ درصد از ارزش خود را از دست داده است، در سال پیشرو بهدلیل ریکاوری اقتصاد جهانی و تمایل بیشتر سرمایهگذاران به سرمایهگذاری در بازارهای با ریسک بالاتر فشار بیشتری را متحمل خواهد شد. از سوی دیگر با توجه به اینکه پیشبینی میشود که فدرال رزرو همچنان سطح نرخ بهره خود را در سطح صفر درصد ثابت نگه دارد، این اقدام انبساطی نیز فشارها بر پول آمریکا را افزایش خواهد داد. بسیاری از تحلیلگران در ابتدای سال ۲۰۲۰ انتظار داشتند که روند نزولی دلار بهدلیل خاصیت پناهگاه امن بودنش متوقف شود. این باور در ماههای ابتدایی سال ۲۰۲۰ با رسیدن شاخص دلار آمریکا به قله ۹۹/ ۱۰۲ واحدی افزایش پیدا کرد، اما پس از آن روند ارزش دلار معکوس شد تا شاخص دلار در هفتههای اخیر با سقوط به زیر مرز ۹۰ واحدی به پایینترین ارزش خود در ۳۰ ماه اخیر خود برسد.

فروکش تقاضای اضطراری

با اینکه برخی از تحلیلگران احتمال صعود ارزش دلار در فصل اول سال آینده را رد نمیکنند، اما اغلب این تحلیلگران باور دارند که روند کلی سال آینده برای دلار آمریکا روندی نزولی است. مارک چندلر استراتژیست ارشد بازارها در Bannockburn Global Forex در این مورد گفت: برخی از ویژگیهای پاندمی کرونا تا کنون مانع از سقوط بیش از حد دلار آمریکا شده بود. از سویی در بحبوحه همهگیری کرونا، بسیاری از سرمایهگذاران برای حفظ ارزش داراییهای خود به تقاضای دلار روی آورده بودند و از سوی دیگر بسیاری از سرمایهگذاران بهویژه در بازارهای نوظهور برای خرید داراییهای با بازده بالاتر سبب افزایش تقاضای دلار شده بودند. چندلر در ادامه صحبتهای خود گفت اکنون که این تقاضای اضطراری که ویژه شرایط کرونایی بوده است، فروکش کرده است، روند نزولی شاخص دلار میتواند ادامه داشته باشد.

کسری دو گانه در آمریکا

این کارشناس بازار همچنین افزود که سومین رالی صعودی قابل توجه دلار از پایان برتون وودز تاکنون به پایان رسیده است. بهنظر میرسد دیدگاه دلار نزولی اکنون به اجماع میان کارشناسان تبدیل شده است. علاوهبر موضوعات مطرح شده، کسری دوگانه در اقتصاد آمریکا نیز به احتمال زیاد به این روند نزولی در سال آینده دامن بزند. با اینکه همواره کسری حساب جاری و کسری بودجه بزرگ، منجر به کاهش ارزش دلار نمیشود، اما از نظر تحلیلگران در این نوبت احتمالا منجر به فشار بر دلار خواهد شد. انتظار نمیرود در شرایط کنونی اقتصاد آمریکا توسط ابزار نرخ بهره یا اختلاف رشد اقتصادی بتواند سرمایههای وسیعی را از سرتاسر جهان به سوی خود جذب کند و به همین دلیل فشار این کسریها بر دلار وارد خواهد شد. بهطور کلی میتوان عوامل نزولی دلار در سال آینده را چاپ قابلتوجه پول، تورم، ریکاوری اقتصاد، افزایش تمایل به ریسک سرمایهگذاران و سیاستهای پولی انبساطی برشمرد.

صعود موقتی در فصل اول ۲۰۲۱

لی گوئرینگ تحلیلگر اقتصادی در Goehring & Rozencwajg درباره عوامل نزولی دلار گفت: دلار به وسیله حجم عظیمی از بدهیها و چاپ پول در آمریکا تضعیف خواهد شد. همچنین تحلیلگران TD Securities در یادداشتی عنوان کردند که در افق زمانی کوتاهمدت دلار همچنان توانایی بهره بردن از یکسری عوامل موقتی را دارد؛ افزایش تعداد مبتلایان به کرونا در ایالاتمتحده، قرنطینههای احتمالی بهدلیل وخامت اوضاع پاندمی و اختلال در روند ریکاوری اقتصادی در فصل زمستان از جمله عواملی هستند که میتوانند در فصل اول سال آینده موجب صعود موقتی دلار آمریکا شوند. این تحلیلگران در یادداشت خود افزودند با توجه به اینکه ما انتخابات آمریکا و اخبار مربوط به واکسن را پشتسر گذاشتیم، مجددا توجهات به سوی عوامل کلان اقتصادی و واقعیت ناگوار وضعیت پاندمی کرونا در سرتاسر جهان جلب خواهد شد. اما نکته قابل توجه این است که کارشناسان بازار پیشبینی میکنند این عوامل صعودی، نهایتا عمری به اندازه چهار ماه خواهند داشت و پس از آن انتظار این تحلیلگران آن است که مجددا روند نزولی که بازتابدهنده آغاز واکسیناسیون و اقدامات حمایتی بانکهای مرکزی است بر دلار آمریکا مسلط شود.

کاهش قدرت خرید دلار

عامل تهدیدکننده دیگر پول آمریکایی، تورم بالقوهای است که در سال آینده انتظار آن را میکشد. ترکیبی از ریکاوری اقتصادی و چاپ پول بیشتر به احتمال زیاد سبب جهش ناگهانی تقاضای مصرفکنندگان خواهد شد و همین موضوع احتمالا ماشه تورم را خواهد کشید؛ موضوعی که میتواند سبب کاهش قدرت خرید دلار آمریکا شود. افزایش جذابیتها و موقعیتهای سرمایهگذاری در دیگر کشورهای جهان در عصر پساکرونا، همچنین احتمالا باعث کاهش تقاضای دلار خواهد شد و در نیمه دوم سال ۲۰۲۱ با توجه به افزایش تقاضا و همچنین عرضه تضعیف شده در دوره کرونا، احتمالا تورم افزایش خواهد یافت.

سیاستهای فدرال رزرو و کاخ سفید

مهمترین نهادی که ارزش دلار مستقیما تحت تاثیر سیاستهای آن قرار میگیرد، بانک مرکزی آمریکا است. با توجه به سیاست جدید فدرال رزرو مبنی بر نرخ تورم هدف شناور این نهاد، احتمالا تورم با آزادی بیشتری در سال آینده افزایش خواهد یافت. ارزش دلار همچنین از وقایع سیاسی نیز متاثر خواهد شد و اقتصاددانان انتظار دارند که دولت دموکرات جو بایدن پس از به روی کار آمدن فشارهای زیادی به کنگره برای اجرای اقدامات انبساطی بیشتر وارد کند. یکی از مهمترین اولویتهای جو بایدن ایجاد شغل برای ۱۰ میلیون آمریکایی است، که در طول دوره پاندمی از کار خود بیکار شدهاند و هنوز موفق به بازگشت به بازار کار نشدهاند. این موضوع مستلزم اقدامات محرک بیشتر به خصوص در زیرساختها و بخش انرژی است. ترکیبی از نرخ بهره پایین، تصمیم فدرال رزرو برای عدم تغییر نرخ بهره هدف تا زمان مورد نیاز، افزایش احتمالی شاخصهای سهام و همچنین افزایش تمایل به ریسکپذیری سرمایهگذاران سبب شده است تا تحلیلگران افق روند نزولی دلار را بیش از یک سال پیشبینی کنند.

خیز بلند عربستان برای تبدیلشدن به قطب فلزات کمیاب با کمک روسیه

آب دریای عمان به اصفهان رسید

تدوین ۲۰ برنامه برای نجات صندوقهای بازنشستگی

خبرهای خوش مدیرعامل «تجلی» در مجمع

آگهی دعوت به مجمع عمومی عادی سالانه میدکو در تاریخ ۳۰ تیر ۱۴۰۴

«رسول صادقی» سرپرست شرکت «فولاد جهانآرا اروند» شد

ساخت داخل باید از نظر کیفیت و قیمت با نمونههای خارجی رقابت کند

مجمع عمومی فولاد اکسین برگزار شد/ تأیید سهامداران بر مسیر رشد، خودکفایی و توسعه صنعتی

شرکت ملی صنایع مس ایران؛ سومین شرکت معدنی کشور در صرفهجویی ارزی ناشی از بومیسازی

اتصال کامل مجوزهای معدنی به درگاه ملی مجوزها از اول مرداد

استخراج ۷۶۰ هزار تُن مواد معدنی از معادن بروجرد

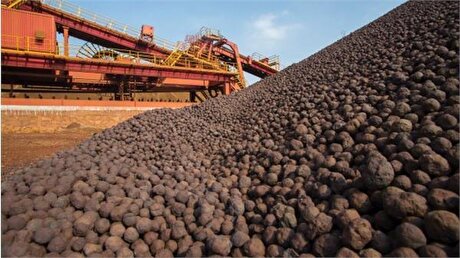

افزایش صادرات جهانی سنگ آهن

اولین کارخانه تولید همزمان کنسانتره مس و روی کشور در جیرفت افتتاح شد

افزایش تولید سنگ آهن هند در نیمه اول سال

تاثیر تعرفههای جدید ترامپ بر واردات قراضه آمریکا

افت قیمت بیلت در چین

کاهش ۳ درصدی تولید فولاد خام چین در نیمه اول سال

روند صعودی قیمت استنلس استیل با وجود مصرف پایین

رکورد جدید ظرفیت فولاد هند

تجلی به ازای هر سهم ۲۲ ریال سود تقسیم کرد/ حرکت سرمایهگذاری تجلی از زنجیره آهن به سمت مس و طلا

گزارش صداوسیما از پیشرفت پروژه فولاد آرتاویل

در مجمع کچاد چه گذشت؟

توضیحات «وامید» در مورد مجمع چادرملو

ارزش واقعی «تجلی» بالاتر از تابلوست

پیشبینی سودآوری قابل توجه جانجا برای چادرملو

مرگ یک معدنچی در معدن زغال سنگ گلتوت زرند

ورود تجهیزات استراتژیک فولاد اندیمشک در بحبوحه جنگ، نشان از عزم ملی برای خودکفایی صنعتی دارد

سرمایهگذاری ٢٨ هزار میلیاردی برای ایجاد صنایع معدنی جدید در کهنوج