تامین مالی SMEها به سبک توسعه نهاد ضمانت اعتبار

چگونگی تامین مالی، برای بنگاههای کوچک و متوسط دغدغهای جدی است؛ نیاز مالی این بنگاهها از طریق منابع خانوادگی و داخلی قابل تامین نیست اما بانکها و موسسات اعتباری به دلایل مختلف مثل فقدان سازوکار مناسب و تضمین بازگشت تسهیلات اعطایی، تمایلی به تامین مالی آنها ندارد. مرکز پژوهشهای مجلس، در جدیدترین گزارش خود این مسئله را مورد توجه قرار داده است. «الگوی تامین مالی بنگاههای کوچک و متوسط» موضوع گزارشی است که مرکز پژوهشهای مجلس روی آن تمرکز کرده است. در این گزارش آمده است: «سرمایهگذاری یکی از مهمترین نیازهای اقتصاد برای رشد و توسعه است، لذا عواملی که در جهت تسهیل و افزایش سرمایهگذاری باشد تأثیر مستقیمی بر بهبود شرایط اقتصادی خواهد داشت.»

در این گزارش به راهکارهای متعددی برای تامین مالی بنگاهها اشاره شده است: «یکی از راهکارهای تسهیل دسترسی به منابع مالی، ضمانت بازپرداخت تسهیلات است، امری که در اقتصادهای پیشرفته سبب افزایش دسترسی بنگاههای کوچک و متوسط به منابع مالی شده است.» در این گزارش آمده است: «در حوزه ضمانت تقسیم کاری میان بانکها و مؤسسات اعتبارسنجی و صندوقهای ضمانت صورت گرفته، در این تقسیم کار مؤسسات اعتبارسنجی، گزارش اعتباری افراد را تهیه کرده و صندوقهای ضمانت، ضمانتنامهای بهمنظور تضمین بازپرداخت تسهیلات برای بانک صادر میکنند و بانکها براساس آن تسهیلات را در اختیار متقاضیان قرار میدهند. این تقسیم کار سبب میشود که مسئولیت تشخیص امکان بازپرداخت تسهیلات از عهده بانک برداشته شود که نتیجه آن تسهیل دسترسی بنگاهها و مؤسسات (خصوصاً در ارتباط با بنگاههای کوچک و متوسط که ریسک ادراک شده زیادی در بانک دارند)به منابع مالی است.

موفقیت این روش موجب شده است تا بهعنوان یک روش حمایت غیرمستقیم از بنگاههای کوچک و متوسط بسیار مورد توجه سیاستگذاران قرار گیرد و بالغ بر 2250 برنامه ضمانت اعتبار در بیش از 100 کشور اجرا شود. در این گزارش تجربیاتی از کشورهای ژاپن، فرانسه، چین، آلمان، انگلستان، ایتالیا و صندوق سرمایهگذاری اروپا مورد بررسی قرار گرفته است. همچنین عملکرد بازیگران بازار تأمین اطمینان کشور اعم از بانکها، بیمهها، صندوقهای دولتی ضمانت سرمایهگذاری در حوزههای مختلف و صندوقهای غیردولتی پژوهش و فناوری، مورد بررسی و آسیبشناسی قرار گرفته است.»

مشکلات بنگاههای کوچک و متوسط کدام است؟

در گزارش اخیر مرکز پژوهشهای مجلس به مهمترین آسیبهای مطرح در ارتباط با صندوقهای ضمانت دولتی اشاره میشود: «عملکرد ضعیف صندوقهای حمایتی دولتی متناسب با منابع، فعالیت غیرتخصصی صندوقها و اتکا به منابع دولتی، عدم نظارت تخصصی بر فعالیت صندوقها، قابل قبول نبودن ضمانت صندوقها در بانکها.»

راهکار کدام است؟

در این گزارش متناسب با آسیبشناسی انجام شده، راهکارهایی برای رفع موانع پیشنهاد شده است: «خروج دولت از تصدیگری و اهتمام به قاعدهگذاری و حمایت هدفمند در حوزه ضمانت؛ ضرورت ایجاد ساختار تسهیم ریسک در ضمانت؛ ارزیابی تخصصی مبتنی بر وثیقه و استقرار نظام جامع اطلاعاتی و اعتبارسنجی.»

رویکرد توسعه متمرکز و توسعه غیرمتمرکز

برای رفع مشکلات بنگاهها، دو رویکرد توسعه متمرکز و غیرمتمرکز برای نهاد ضمانت مورد بررسی قرار گرفته است. منظور از توسعه متمرکز تعیین متولی واحد برای صدور مجوز و نظارت بر صندوقهای ضمانت غیردولتی است که مزیت آن امکان نظارت تخصصی بر ریسک عملکرد صندوقهای ضمانت است، ولی با توجه به اینکه نهادهایی که توانایی این نظارت تخصصی را دارند دغدغه حل مشکلات بنگاههای کوچک و متوسط را ندارند، بهنظر میرسد حداقل در مقطع فعلی رویکرد متمرکز انتخاب مطلوبی برای کشور نخواهد بود و بهتر است بهصورت غیرمتمرکز توسعه نهاد ضمانت در کشور دنبال شود.

در رویکرد غیرمتمرکز، کلیه وزارتخانههای تخصصی اعم از وزارت صنعت، معدن و تجارت، وزارت جهاد کشاورزی، وزارت نفت، وزارت نیرو، وزارت راه و شهرسازی، وزارت تعاون، کار و رفاه اجتماعی، وزارت ارتباطات و فناوری اطلاعات، وزارت علوم، تحقیقات و فناوری و نیز معاونت علمی و فناوری ریاستجمهوری و استانداریها امکان صدور مجوز صندوق ضمانت غیردولتی را داشته باشند و تلاش کنند که از طریق آنها از بنگاههای کوچک و متوسط حوزه خود حمایت غیرمستقیم نمایند. همچنین نهادهای صنفی و اتحادیهها، اتاقهای بازرگانی نیز میتوانند به کمک اعضای خود هستههای ضمانت متقابل تشکیل دهند و هریک از آنها با اعتبار جمعی آنها به بانک مراجعه و درخواست تسهیلات نمایند

در این گزارش پیشنهاد شده است: «به جهت پرکردن خلا نظارت تخصصی بر صندوقهای ضمانت غیردولتی، صندوقهای ضمانت دولتی موجود یا صندوق توسعه ضمانت که میتواند با هدف ضمانت مجدد صندوقهای ضمانت غیردولتی ایجاد شود، بیمهها، بانکها و بیمه مرکزی میتوانند در نقش ضمانتکننده مجدد یا بیمهگر اتکایی مبتنیبر ضمانت صندوقهای ضمانت غیردولتی ایفای نقش کنند.»

چرا عدم دسترسی به منابع؟

به نوشته گزارش مرکز پژوهشهای مجلس، مهمترین علل عدم دسترسی بنگاههای کوچک و متوسط به تسهیلات بانکی عبارت است از: «عدم تقارن اطلاعاتی و ضعف توان ارزیابی تخصصی، هزینههای اجرایی زیاد تسهیلات کم حجم بنگاههای کوچک و متوسط و ریسک ادراک شده زیاد و در نهایت کمبود وثیقهای که میبایست توسط این بنگاهها برای أخذ تسهیلات ارائه شود.»

سیاستهای حمایتی از بنگاههای کوچک و متوسط

مهمترین سیاستهای حمایتی اتخاذ شده توسط دولتها در حمایت از بنگاههای کوچک و متوسط، رفع موانع موجود تأمین مالی این نوع بنگاههاست. در گذشته این حمایتها مستقیم و از طریق پرداخت تسهیلات ارزان صورت گرفته است؛ که مهمترین نقاط منفی آن عبارتند از : «نرخ بهره سرمایهگذاری برای بنگاههای کوچک و متوسط بهصورت مصنوعی کاهش مییابد و باعث میشود بنگاهها بیشتر تمایل به بدهکار شدن داشته باشند. منجر به زنده ماندن بنگاههای غیرسودآور میشوند و به شدت امکان انحراف از هدف وجود دارد.»

این برنامه ها به جای از بین بردن محدودیت ها، یک بازار جدید ناکارآمد ایجاد کرده و افزایش بهرهوری در تخصیص منابع بانکها را نیز به همراه نداشته است. به همین دلیل در نیمه دوم دهه 1990 میلادی، دولتها بهدنبال ابزارهای حمایت غیرمستقیم از بنگاههای کوچک و متوسط بودند و پس از آن برنامههای ضمانت اعتبار بهعنوان ابزاری کارآ برای کمک به بنگاههای کوچک و متوسط در بازارهای اعتباری و تأمین منابع مالی توسط دولتها شناسایی شد. این برنامهها بهصورت خاص برای سیاستگذاران جذابیت داشت زیرا به آنها کمک میکرد از طریق جذب تسهیلات بزرگ بانکی، به بودجه خود خاصیت اهرمی بدهند. درمجموع تقریباً در 100 کشور بیش از 2250 برنامه ضمانت اعتبار انجام شده است .

یکی از مهمترین موانع دسترسی بنگاههای کوچک و متوسط به تسهیلات بانکی در همه کشورهای دنیا، فقدان وثائق و تضامین مورد قبول نظام بانکی است. در این گزارش، تجربه چند کشور در این زمینه بررسی شده است. در همه کشورهای بررسی شده شکلگیری نهادهای ضمانت به صورت حاکمیتی یا خودجوش توانسته بود تا حدی مشکل فوق را حل کند. همچنین تجربه نهادهای ضمانت در کشور بررسی و آسیبشناسی شد و نتیجه گرفته شد که نظام ضمانت در کشور نیازمند طراحی مجدد است. به همین منظور براساس آسیبشناسی وضع موجود و تجربیات بررسی شده سایر کشورها ضرورتهای اصلاحی برای توسعه نهاد ضمانت در کشور تشریح شده و دو رویکرد توسعه متمرکز و غیرمتمرکز مورد بررسی قرار گرفته و نقاط قوت و ضعف آن تبیین شده است.

در این گزارش تاکید شده که رویکرد توسعه غیرمتمرکز در شرایط فعلی کشور راهگشاتر است. توسعه نهاد ضمانت در اقتصاد از آنجایی که میتواند اعتماد را به معاملات و تعاملات بینالاثنینی بازگرداند و تسهیل دسترسی بنگاههای کوچک و متوسط به بازار اعتبار میتواند منشأ تحولات دیگری شود. شاید در این صورت مسئله تامین مالی بنگاهها کمتر شود و تقاضای تسهیلات بانکی کاهش یابد. در این صورت سرمایههای خرد و کلان آحاد اقتصادی در راستای توسعه کشور به حرکت درمیآید. همچنین در صورتی که بانکها صدور دسته چک را منوط به ارائه ضمانتنامه تعهد پرداخت نمایند، موضوع چک برگشتی هم به کلی از بین خواهد رفت و اعتماد به نظام معاملاتی کشور بازخواهد گشت.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

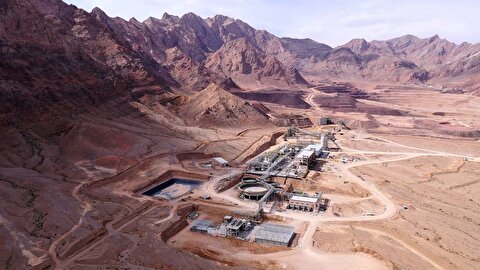

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

مس؛ فلز راهبردی قرن بیستویکم، پیشران توسعه پایدار ایران

کریدور زنگزور؛ مسیر راهبردی انتقال انرژی از جمهوری آذربایجان به ترکیه/ شناسایی نزدیک به ۶ هزار ذخیره معدنی جدید در عربستان

تکلیف افزایش حق العمل جایگاههای سوخت در سال ۱۴۰۳ توسط هیات وزیران مشخص شود

حجم ۴۸ میلیون دلاری صادرات ایران به لهستان در ۲۰۲۴ تثبیت شد/ افت ۲۰ درصدی تجارت دو کشور طی سه سال

یک فرصت برای افزایش حجم صادرات ایران به برزیل در نیمه دوم سال/ در زمینه تامین مواد اولیه پتروشیمی بازار خوبی در برزیل داریم

تجارت زمینی میان ایران و کویت بهزودی آغاز میشود

نشست همکاری "بلاز" با ایمیدرو برای انتقال دانش فنی ساخت دامپتراک در ایران

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۴ درصد

ایمیدرو؛ دستگاه برتر در بخش "اقدام برجسته و تحولآفرین" شد

رشد ۴۰ درصدی حفاریهای اکتشافی ایمیدرو تا پایان تیر/ حفاریهای اکتشافی این سازمان به ۲۳۵ هزار متر رسید

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

رکوردشکنی صبانور در تولید و فروش

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران

انتقال توربین و ژنراتور نیروگاه ۴۲ مگاواتی سیمیدکو در بحبوحه جنگ

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است