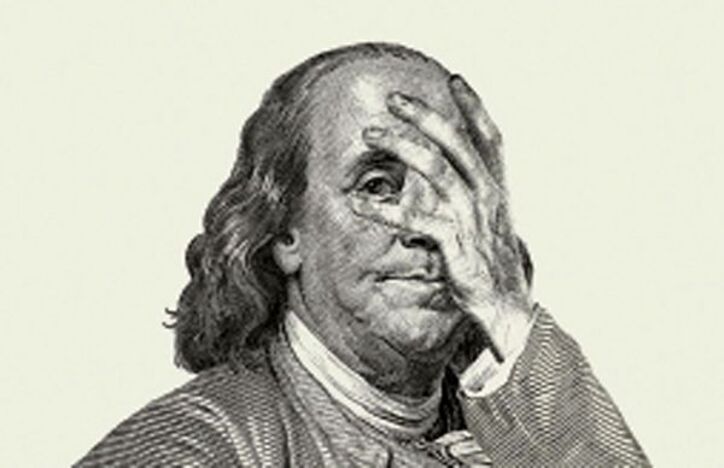

ریشه تورم بی سابقه آمریکا/ اشتباه تاریخی فدرالرزرو

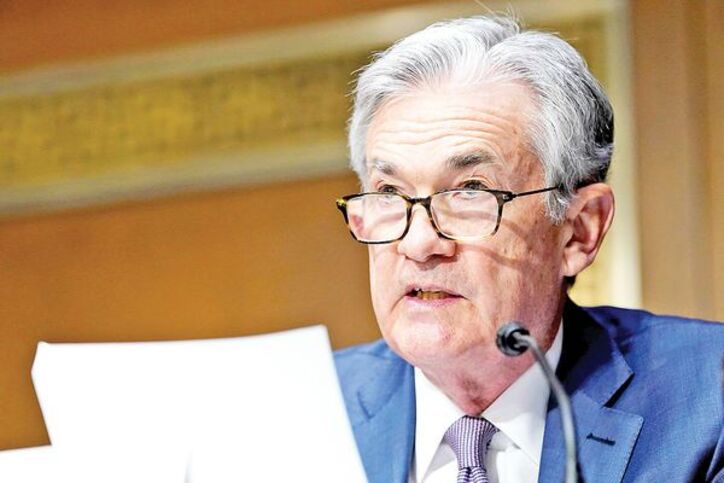

به گزارش میمتالز، نشریه اکونومیست سرمقاله شماره جدید خود را به مساله تورم آمریکا اختصاص داده است. این نشریه معتقد است بانکهای مرکزی باید با پایین نگه داشتن نرخ تورم و ایجاد ثبات در آن، در اقتصاد اعتماد ایجاد کنند. فدرالرزرو، اما بهطور نگران کنندهای کنترل خود بر تورم را از دست داده است.

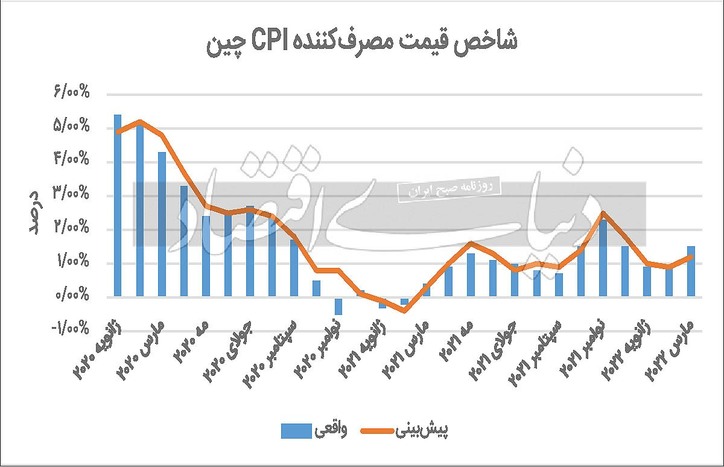

قیمتهای مصرف کننده در ماه مارس ۵/ ۸درصد نسبت به سال گذشته بالاتر بوده اند که این سریعترین رشد سالانه قیمتها از سال۱۹۸۱ بوده است. درحال حاضر حدود یک پنجم آمریکاییها میگویند تورم مهمترین مشکل کشورشان است؛ رئیس جمهور جو بایدن برای کنترل قیمت بنزین، دست به آزادسازی نفت از ذخایر استراتژیک کشور زده است و دموکراتها برای سرزنش به دنبال افراد خطاکار میگردند. اما این فدرال رزرو است که ابزارهای مهار تورم را در اختیار دارد و در استفاده به موقع از آنها شکست خورده است. نتیجه، رونق بیش از اندازه در یک اقتصاد بزرگ و ثروتمند و ایجاد تورم در طول عصر سی ساله بانکهای مرکزی شده که هدفشان کنترل تورم بوده است. خبر خوب این است که تورم بالاخره به قله خود رسیده است؛ ولی هدف تورم ۲درصدی فدرالرزرو بسیار دور است که میتواند بانک مرکزی را مجبور به اتخاذ تصمیمات سخت کند.

کسانی که به دنبال توجیه تصمیمات سیاستگذاران آمریکایی هستند، بهعنوان شواهدی از وجود یک مشکل جهانی به تورم سالانه ۵/ ۷ درصدی اروپا و ۷درصدی انگلستان اشاره میکنند که نتیجه افزایش قیمت کالاهای اساسی بهویژه از زمان شروع جنگ اوکراین است. نزدیک به سه چهارم تورم حوزه یورو میتواند به افزایش قیمتهای غذا و انرژی ربط داده شود. اما با توجه به سودبردن آمریکا از گاز فراوان شیل و درآمدهای بالاتر، کالاهای اصلی تاثیر کمتری بر متوسط قیمتها در این کشور دارند. اگر غذا و انرژی را حذف کنید، تورم حوزه یورو ۳درصد است؛ ولی تورم آمریکا ۵/ ۶ درصد خواهد بود. از سوی دیگر، بازار کار آمریکا، برخلاف اروپا، کاملا پررونق است؛ بهطوری که دستمزدها با متوسط نرخ ۶درصد درحال رشد هستند. کاهشهای اخیر در قیمتهای نفت، خودروهای دست دوم و هزینههای حمل، احتمالا به این معنی است که تورم در ماههای آتی کاهش خواهد یافت؛ ولی با توجه به وجود فشارهای فزاینده بر قیمت ها، تورم همچنان بالا باقی خواهد ماند.

عمو سام بهدلیل بسته محرک مالی ۹/ ۱هزار میلیارد دلاری که در مارس ۲۰۲۱ تصویب شد در مسیر منحصر به فردی قرار گرفته است. این امر به اقتصادی که پس از چندین دوره هزینه به سرعت در حال بهبود بود هیجان بیشتری وارد کرده و کل بسته محرک همه گیری کرونا را به ۲۵درصد تولید ناخالص داخلی رسانده است که درمیان کشورهای ثروتمند بالاترین میزان است. زمانی که کاخ سفید پدال گاز را فشار داد، بانک مرکزی باید ترمز را میگرفت؛ ولی این کار را نکرد. تردید بانک مرکزی تا حدی ناشی از دشواری پیش بینی مسیر اقتصاد در طول همه گیری و همچنین تمایل سیاستگذاران به استفاده از راهکارهای گذشته است. اقتصاد آمریکا دهه پس از بحران مالی ۲۰۰۹-۲۰۰۷ را عمدتا تحت تاثیر اثرات ناشی از این بحران و سیاست پولی انقباضی بوده است.

با این وجود شکست فدرالرزرو نشاندهنده تغییری آهسته در میان بانکهای مرکزی در سراسر جهان نیز هست. بسیاری از این بانکها از روند کند مدیریت چرخه تجاری ناراضی هستند و از مبارزه با تغییرات آب وهوایی گرفته تا تولید ارزهای دیجیتال، مایلند وظایف چشمگیرتری به عهده بگیرند. در فدرالرزرو این تغییر در وعدهها، در پیگیری بهبود همه جانبه و فراگیر نمود پیدا کرده است. این تغییر شعارگونه این واقعیت را نقض میکند که نرخ بیکاری که تورم در آن افزایش مییابد، چیزی نیست که بانکهای مرکزی بتوانند آن را کنترل کنند. در سپتامبر۲۰۲۰ فدرالرزرو دیدگاه جدید خود را تدوین کرد و وعده داد تا زمانی که اشتغال به بالاترین حد پایداری خود نرسیده باشد، نرخ بهره را افزایش نخواهد داد. این تعهد باعث شد که فدرالرزرو بسیار دچار عقب افتادگی شود.

نتیجه آشفتگی بود که حالا فدرالرزرو به دنبال پاک کردن آن است. این بانک در دسامبر یک افزایش ۷۵/ ۰درصدی در نرخ بهره را برای امسال پیش بینی کرد. امروز، اما افزایشی ۵/ ۲درصدی مورد انتظار است. هم سیاستگذاران و هم بازارهای مالی فکر میکنند که این میزان برای پایین آوردن تورم کافی است. اما پیش بینی شان احتمالا باز هم بسیار خوش بینانه است. راه عادی برای مهارکردن تورم، افزایش نرخها به بالای سطح خنثی آنها که گمان میرود بین ۲ تا ۳ درصد باشد، تا بیش از افزایش در تورم اصلی است. این مساله به معنای نرخ ۵ تا ۶درصدی صندوقهای فدرال است که از سال۲۰۰۷ بیسابقه بوده است.

نرخهایی تا این حد بالا، افزایش قیمتها را مهار میکنند؛ ولی سبب ایجاد رکود میشوند. در طول ۶۰ سال گذشته فدرال رزرو تنها در سه مورد توانسته است بدون ایجاد رکود، سرعت اقتصاد آمریکا را کاهش دهد و هرگز قبلا درحالی که تورم تا این اندازه بالا رفته باشد، این کار را انجام نداده است. سیاست انقباضی در آمریکا در نهایت بهعنوان یکی از ریسکهای سه گانه در کنار امنیت انرژی اروپا و تلاش چین برای مهار همه گیری کرونا، اقتصاد جهان را تحت تاثیر قرار خواهد داد. کشورهای فقیر و بادرآمد متوسط با خروج سرمایه و ضعیف شدن نرخ واحد پول ملی شان، از افزایش نرخ بهره آمریکا بسیار زیان خواهند دید؛ بهویژه اگر رکود جهانی تقاضا برای صادرات آنها را نیز تحت تاثیر قرار دهد.

آیا فدرالرزرو تحمل چنین فشار اقتصادی را دارد؟ بسیاری از اقتصاددانان از تورم بالاتر دفاع میکنند؛ چراکه در بلندمدت نرخهای بهره نیز همراستا با آن رشد خواهند کرد و از صفر بالاتر خواهند آمد. درحال حاضر تورم با کاهش ارزش واقعی بدهی، به دولت آمریکا کمک میکند. حدود سال۲۰۲۵ که فدرالرزرو چارچوب سیاستگذاری خود را بازبینی میکند، این شانس را خواهد داشت تا هدف خود را افزایش دهد. هیچ نکته خاصی درباره تورم ۲درصدی وجود ندارد؛ به جز این واقعیت که فدرال رزرو وعده آن را در گذشته داده است. تورمی که باثبات باشد و کمی بالاتر از ۲درصد میتواند برای اقتصاد حقیقی قابل تحمل باشد؛ اما هیچ تضمینی وجود ندارد که شرایط فعلی فدرالرزرو حتی بتواند تاب آن را بیاورد.

وعدههای شکستن این نرخ هم میتواند تبعات خود را داشته باشد؛ چون به دارندگان اوراق قرضه شامل بانکهای مرکزی خارجی و دولتهایی که بالغ بر ۴ تریلیون دلار اسناد خزانه دارند، آسیب میزند. (یکدهه تورم ۴درصدی به جای تورم ۲درصدی، برابری قدرت خرید پول را که در پایان آن دوره بازپرداخت میشود، تا ۱۸درصد کاهش میدهد.) این کار باعث میشود یک ریسک تورمی متوجه هزینههای استقراض شود و حتی اگر آمریکا در رابطه با وعدههای تورمی خود طی دوران سخت خلف وعده کند، ممکن است سرمایه گذاران نگران شوند که مبادا سایر بانکهای مرکزی هم همین کار را بکنند.

در دهه۱۹۸۰ رکودهایی که فدرال رزرو به ریاست پال ولکر باعث وقوع آن شد، زمینه ساز رژیمهای هدفگذاری تورم در سرتاسر جهان شدند. هر ماه، اما تورم به سرعت میتازد و بخشی از آن اعتبار سخت بهدست آمده، رنگ میبازد.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه