افت التهاب پولی

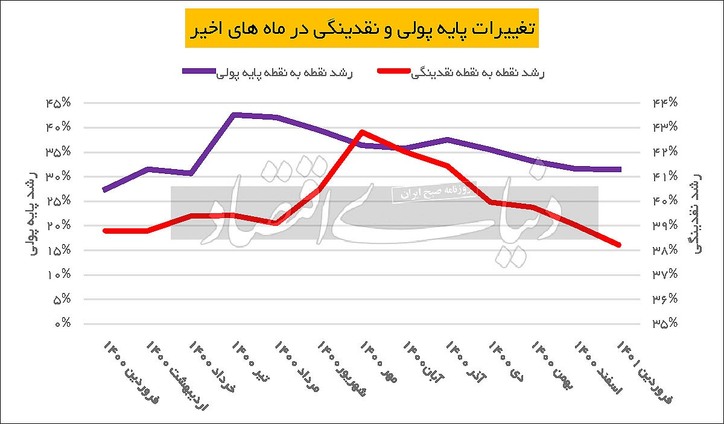

به گزارش میمتالز، نرخ رشد نقدینگی در هفت ماه اخیر به میزان ۶/ ۴واحد درصد کاهش یافته است. رشد پایه پولی نیز همسو با کاهش نرخ رشد نقدینگی، افت کرده و در فروردینماه سال جاری به رقم ۵/ ۳۱درصد رسیده است. این رقم نیز در ۹ ماه اخیر حدود ۱۰واحد درصد کمتر شده است. برخی این سوال را مطرح میکنند که چرا با وجود کاهش التهاب متغیرهای پولی، نرخ تورم روند صعودی را طی میکند؟ نخست اینکه با وجود کاهش رشد نقدینگی، هنوز این رقم در سطح بالایی است که برای مهار تورم نیاز است این رقم به سطوح کمتر از ۲۰درصد برسد. نکته دیگر اینکه در تورم ماههای اخیر، عوامل سمت عرضه ناشی از افزایش نرخ تورم خوراکی موثر بوده و افزایش قیمتهای جهانی از عوامل موثر بالا رفتن تورم بوده است.

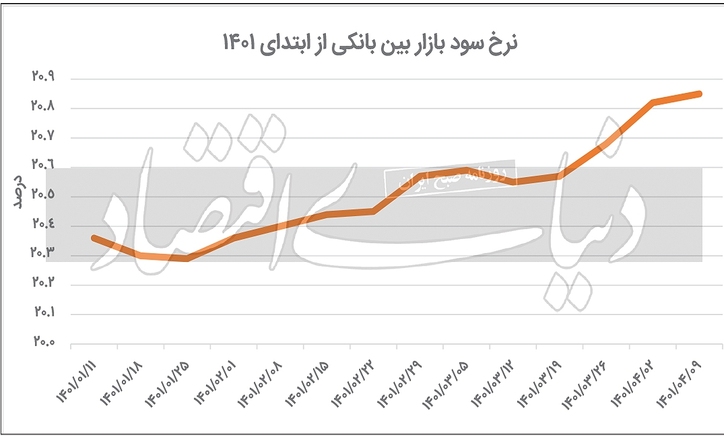

بررسی آمارهای پولی در فروردینماه نشان میدهد که التهاب پولی در ابتدای سال جاری نسبت به ماههای قبل کمتر شده است، اگر چه که هنوز رشد نقدینگی و پایه پولی در سطوح بالایی قرار دارند. رشد پایه پولی با طی کردن یک مسیر نزولی طی ۱۰ ماه اخیر به سطح ۵/ ۳۱ درصد رسید. آمارها نشان میدهد کانال داراییهای خارجی بانک مرکزی و سایر اقلام بانک مرکزی به ترتیب بیشترین تاثیر را در رسیدن آمار پایه پولی به سطح ۶۱۱ هزار میلیارد تومان داشته است. بررسی دقیقتر آمارهای مربوط به رشد پایه پولی و نقدینگی حاکی از آن است که رشد نقطه به نقطه ۵/ ۳۱ درصدی فروردینماه امسال پایینترین میزان از اردیبهشت سال گذشته به شمار میرود؛ از سوی دیگر رشد نقدینگی نیز با به ثبت رساندن رشد نقطه به نقطه ۲/ ۳۸ درصدی در پایینترین سطح از آبانماه سال ۹۹ قرار گرفته است. باید توجه داشت که این کاهش سرعت رشد متغیرهای پولی در نیمه دوم سال گذشته تحتتاثیر انتظارات مثبت ناشی از اخبار سیاسی بوده است و تغییر این وضعیت میتواند به تغییر روند متغیرهای پولی منتهی شود.

آمارهای پولی ۱۴۰۱

روز گذشته بانک مرکزی با انتشار گزیده آمارهای اقتصادی فروردینماه سال جاری، اولین تصویر از شاخصهای اقتصادی کلان در سال ۱۴۰۱ را منتشر کرد. بخشی از این گزیده آمارهای اقتصادی مربوط به مانده متغیرهای عمده پولی و اعتباری در پایان فروردین سال جاری است. بر این اساس دو متغیر کلیدی رشد پایه پولی و رشد نقدینگی در آغاز سال ۱۴۰۱ به پایینترین سطح در ماههای اخیر رسیدهاند. برخی معتقدند که این کاهش رشد نقدینگی و رشد پایه پولی به دنبال اجرای سیاست کنترل ترازنامهها اتفاق افتاده است. برخی نیز کاهش استقراض پولی دولت از بانک مرکزی را دلیل این موضوع میدانند. به نظر میرسد که افزایش درآمدهای نفتی دولت در سال گذشته، باعث شد این فشار کمتر به منابع ریالی وارد شود. البته این موضوع نیز مطرح میشود که در سال گذشته، انتظارات تورمی نیز به دلیل امیدواری به لغو تحریمها افزایش یافته است و این موضوع باعث شده نسبت شبهپول به پول در رشد نقدینگی کاهش یابد.

افت سرعت پایه پولی

بررسی دقیق آمارهای منتشرشده از سوی بانک مرکزی نشان میدهد پایه پولی در فروردین ۱۴۰۱ به سطح ۶۱۱ هزار میلیارد تومانی رسیده است. این عدد علاوه بر رشد ۵/ ۳۱ درصدی نسبت به سال گذشته، از رشد ماهانه ۳/ ۱ درصدی حکایت دارد. بررسی منابع پایه پولی حاکی از آن است که دو کانال اصلی افزایش پایه پولی در سال گذشته، افزایش داراییهای خارجی بانک مرکزی و سایر اقلام ترازنامه این نهاد بوده است. بر این اساس در دوازدهماهه منتهی به پایان فروردین، افزایش داراییهای خارجی بانک مرکزی، ۱/ ۲۰ واحد درصد از رشد ۵/ ۳۱ درصدی این شاخص را به خود اختصاص داده است. سایر اقلام ترازنامه نیز ۱۹ واحد درصد از رشد ۵/ ۳۱ درصدی را تشکیل میدهد. البته برخی از اقلام نیز اثر کاهشی بر رشد پایه پولی داشتهاند. به عنوان مثال، خالص مطالبات بانک مرکزی از بخش دولتی، به میزان ۶/ ۱۳ واحد درصد از سطح رشد پایه پولی کاسته است.

تغییر ترکیب در نقدینگی

بخش دیگری از آمارهای منتشرشده به جزئیات نقدینگی اختصاص پیدا کرده است. بر این اساس در فروردینماه سال جاری، سطح نقدینگی به بیش از ۴۸۲۳ هزار میلیارد تومان رسیده است. این عدد بدان معناست که نقدینگی نسبت به مدت مشابه سال گذشته ۲/ ۳۸ درصد افزایش پیدا کرده است. از مقایسه این عدد با رشد نقطه به نقطه ماههای گذشته میتوان دریافت که این عدد پایینترین میزان از آبانماه ۹۹ به شمار میرود. از سوی دیگر نقدینگی در فروردینماه با کاهش ۲/ ۰ درصدی نسبت به اسفندماه مواجه شده است. به بیان دیگر حجم نقدینگی در فروردین سال جاری نسبت به انتهای سال قبل کاهش یافته است.

نقدینگی خود از دو جزء مهم پول و شبهپول تشکیل شده است؛ پول به اسکناس و مسکوکات و سپردههای دیداری اطلاق میشود و منظور از شبهپول سپردههای غیردیداری است. به عبارت دیگر شبهپول نوعی از سپردههای مدتدار است که امکان نقد شدن و هزینه کردن آن به آسانی مقدور نیست. از جمله مثالهای شبهپول میتوان به اوراق قرضه، سپردههای بلندمدت، اسناد خزانه یا هرگونه اوراقی که نقد شدن آن به صرف زمان نیازمند است اشاره کرد. بررسی ترکیب نقدینگی نشان میدهد که سهم پول کاهش و شبهپول افزایش یافته است. بر این اساس حجم پول در فروردین ۱۴۰۱ با کاهشی ۵/ ۳ درصدی مواجه شد و به سطحی حدود ۹۵۲ هزار میلیارد تومانی رسید. رشد نقطه به نقطه پول در فروردینماه به ۱/ ۴۴ درصد رسیده است. کاهش حجم پول در طول فروردینماه سال جاری موجب شد سهم این متغیر از نقدینگی از ۴/ ۲۰ به ۷/ ۱۹ درصد کاهش یافت.

از سوی دیگر حجم شبه پول با افزایشی ۷/ ۰ درصدی در فروردینماه مواجه شد و به سطح ۳۸۷۱ هزار میلیارد تومانی رسید. از سوی دیگر رشد نقطه به نقطه شبهپول در فروردین ۱۴۰۱ به ۸/ ۳۶ درصد گزارش شد. این تغییرات موجب شد سهم شبهپول از نقدینگی با افزایش مواجه شود و از ۶/ ۷۹ درصد در اسفندماه به ۳/ ۸۰ درصد برسد.

سایه انتظارات تورمی

روند کاهشی رشد پایه پولی در نیمه دوم سال ۱۴۰۰، در سال ۱۴۰۱ نیز تداوم یافت. بر این اساس رشد نقطه به نقطه پایه پولی به کف یک سال اخیر رسیده است. نقدینگی نیز از شرایط مشابهی برخوردار است و رشد نقطه به نقطه آن از مهرماه سال گذشته روندی کاهشی را تجربه کرده است و از ۸/ ۴۲ درصد به ۲/ ۳۸ درصد در فروردین رسیده است. به گواه گزارشهای تحلیلی بانک مرکزی، این روند کاهش در نیمه دوم سال ۱۴۰۰ تحت تاثیر کاهش انتظارات تورمی بر اثر اخبار مثبت سیاسی ناشی از مذاکرات رقم خورده است و خود را در آمارهای پولی فروردین نیز منعکس کرده است. این تاثیرپذیری شاخصها از اخبار سیاسی به این معناست که خطر اخبار منفی میتواند این روند را منعکس کند و به افزایش سرعت رشد شاخصهای پولی و به دنبال آن، رشد نرخ تورم دامن بزند. اگر چه میتوان گفت کاهش استقراض از بانک مرکزی در کاهش سرعت رشد این شاخصها موثر بوده است، اما اگر سلطه بخش مالی بر پولی به خاطر افزایش هزینههای دولت بر اثر افزایش دستمزدها تداوم پیدا کند، میتواند بار دیگر به افزایش سرعت رشد این متغیرها و به تبع آن افزایش سطح تورم دامن بزند.

تورم خردادماه رکورد تورمهای ماهانه بعد از انقلاب را شکست و همین مسئله باعث شد نگرانیهایی بابت تداوم این تورم به وجود بیاید. کارشناسان بر این باورند از آنجا که این تورم به دنبال حذف ارز ترجیحی رقم خورده است با نام فشار هزینه شناخته میشود. این نوع تورم نمیتواند ماندگار باشد و بار تورمی آن به صورت مقطعی تخلیه خواهد شد. با این وجود تورم فشار هزینه میتواند اثرات رکودی داشته باشد. اگر سیاستگذاران برای خنثیسازی این پیامد رکودی به اقداماتی متوسل شوند که به رشد سرعت افزایش شاخصهای پولی کمک کند، افزایش سطح تورم میتواند تداوم پیدا کند؛ بنابراین اگر سیاستهای دولت برای کاهش نرخ رشد نقدینگی به سطوح زیر ۲۰ درصد تداوم یابد، میتوان امیدوار شد که موتور پولی تورم تنظیم شده و فشار تورمی کاهش یافته است.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه