نفع بانکها از حذف ارز ۴۲۰۰ تومانی

به گزارش میمتالز، در این گزارش سه دلیل کاهش نیاز نقدینگی بانکها به نسبت ماههای پایانی سال قبل، عدم برگزاری حراجهای دولتی و همچنین واریز یارانه مربوط به طرح مردمیسازی یارانهها، سبب افزایش نقدینگی در بازار بینبانکی شده و از سوی دیگر، بانک مرکزی حجم عملیات ریپو را کاهش داده است؛ به همین دلیل نرخ بازار بینبانکی با افزایش حدود ۲ دهم واحد درصدی به ۶/ ۲۰درصد رسیده است. به این ترتیب میتوان گفت با حذف ارز ۴۲۰۰تومانی و واریز یارانه نقدی به بیش از ۸۰ درصد جمعیت کشور، نقدینگی در بانکها افزایش پیدا کرده و آنها از این تغییر منتفع شدهاند.

رشد ۱۰برابری نقدینگی در طول ۱۰ سال

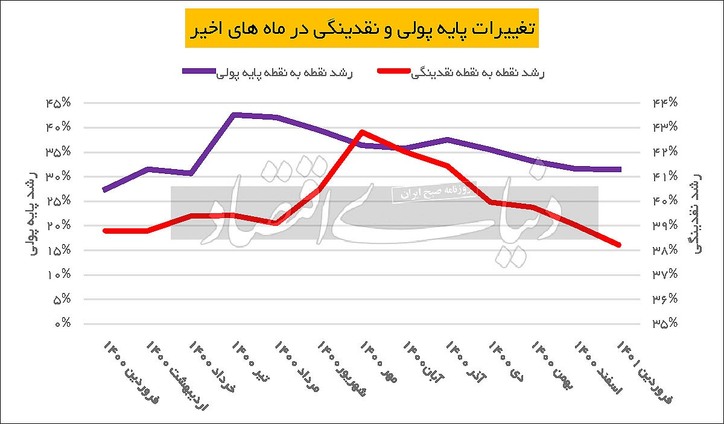

بانک مرکزی در گزارشی به تشریح تحولات اقتصاد کلان در اردیبهشتماه پرداخت. بر اساس این گزارش، نقدینگی طی یک ماه حدود ۱۲۰هزار میلیارد تومان که معادل ۳/ ۲درصد ماهانه است، افزایش داشته است. با این میزان افزایش، نقدینگی در آستانه رسیدن به رقم ۵۰۰۰هزار میلیارد تومان است. به این ترتیب نقدینگی در عرض ۱۰سال حدودا ۱۰ برابر شده است. همچنین در این گزارش اشاره شده که پایه پولی ۳۱هزار میلیارد تومان افزایش یافته است. اما از سوی دیگر در بازار بینبانکی حدود ۲دهم واحد درصد نرخ سود افزایش داشته که به دلیل سیاست انقباضی بانک مرکزی بوده است.

بانک مرکزی در این گزارش تحلیلی درخصوص تحولات نرخ سود بینبانکی در اردیبهشت میگوید: «درخصوص تحولات بازار بینبانکی در اردیبهشتماه باید توجه داشت که از ابتدای سال جاری، با توجه به کاهش نیاز نقدینگی بانکها به نسبت ماههای پایانی سال قبل، عدمبرگذاری حراجهای دولتی و همچنین واریز یارانه مربوط به طرح مردمیسازی یارانهها، وجوه قابلعرضه در بازار بینبانکی افزایش یافت.» بنابراین سیاستگذار پولی تایید کرده که با اعطای منابع حاصل از حذف ارز ۴۲۰۰تومانی، حجم نقدینگی در بازار بینبانکی افزایش پیدا کرده است. به همین دلیل بانک مرکزی در بازار ریپو موضع انقباضی در پیش گرفته و قاعدتا این امر باعث شده نرخ بازار بینبانکی در اردیبهشتماه افزایش یابد. براساس این گزارش، نرخ سود در بازار بینبانکی در اردیبهشتماه به ۶/ ۲۰درصد رسیده که نسبت به ماه قبل ۲دهم واحد درصد افزایش داشته است؛ بنابراین بررسی این روند نشان میدهد که اولویت بانک مرکزی جذب حجم مازاد منابع بازار بینبانکی بوده و در مواقع لزوم حاضر است جذب منابع را با افزایش نرخ ریپو نیز انجام دهد. از سوی دیگر میتوان گفت که بانکها از حذف ارز ترجیحی منتفع شدهاند، زیرا پیش از این ارز دولتی به کالاها اختصاص پیدا میکرد و پولی در بانکهای داخلی رسوب نمیکرد، اما پس از حذف این ارز و واریز یارانه نقدی به بیش از ۸۰درصد جامعه، بانکها با رشد نقدینگی همراه بودهاند. به عبارت دیگر حذف این ارز سبب بهبود وضعیت نقدینگی در بانکها شده است، بنابراین میتوان پیشبینی کرد که در آمارهای جدید بانک مرکزی، نشانهای از کاهش اضافهبرداشت بانکها از منابع بانک مرکزی دیده شود.

از دیگر اثرات افزایش نقدینگی در بانکها، میتوان به افزایش نرخ بازده اوراق دولتی اشاره کرد. در گزارش بانک مرکزی آمده است که «همانطور که عنوان شد هر چند که در اردیبهشت ماه سال ۱۴۰۱ اوراق مالی اسلامی دولتی جدیدی توسط دولت در بازار اولیه عرضه نشد، اما به دلیل کاهش تدریجی حجم عملیات بازار باز و متعاقب آن افزایش ملایم نرخ سود موزون بازار بینبانکی ریالی و نیز افزایش انتظارات تورمی ناشی از اعمال سیاستهای تعدیل قیمتی از سوی دولت، نرخهای بازده اوراق مالی اسلامی دولتی در این ماه نسبت به فروردینماه، روند صعودی ملایمی به خود گرفت. در این ماه متوسط ماهانه نرخ بازده اسناد مذکور با سررسیدهای یک، دو و سهساله، بهترتیب با ۲۵/ ۰، ۰۶/ ۰ و ۱۴/ ۰واحد درصد افزایش نسبت به ماه قبل بهترتیب به ۰۲/ ۲۲، ۶۹/ ۲۲ و ۰۳/ ۲۳ درصد رسید.» به این ترتیب میتوان انتظار داشت که در ماههای آتی نیز در صورت عدمتغییر شرایط این روند صعودی باشد.

ردپای سیاستگذار در افزایش نرخ بهره

تعییر نرخ بهره به عنوان یکی از ابزارهای سیاستگذاری پولی، باعث تغییر مقدار پایه پولی در اقتصاد میشود. بانکهایی که دچار کسری هستند برای تامین کسری خود در بازار بینبانکی از سایر بانکها وام دریافت میکنند. اگر نرخ بهره بینبانکی افزایش پیدا کند، در این صورت بانک میتواند نرخ سپردههای کوتاهمدت و میانمدت خود را افزایش دهد تا از مردم قرض گرفته و کسری خود را جبران کند. این اتفاق باعث میشود نقدینگی از سایر بازارها جمع و به سمت بانکها سرازیر شود. در شرایط تورمی، رسوب پول در سپردههای بانکی، میتواند از نوسانات در بازارهای دیگر جلوگیری کرده و تعادل را به اقتصاد بازگرداند. به نظر میرسد سیاستگذار بانک مرکزی کاملا با علم به اینکه نرخ سود بینبانکی در حال افزایش است، عملیات اجرایی سیاست پولی را تنظیم میکند، بهطوری که اگر در هفتههای اخیر میزان ریپوی بانکها بررسی شود، این عدد از حدود ۹۰هزار میلیارد تومان به حدود ۶۰هزار میلیارد تومان کاهش پیدا کرده است. درواقع نرخ سود بینبانکی در جهت یک سیاست کاملا مشخص بانک مرکزی درحال افزایش است. اگرچه این موضوع به صورت عمومی اعلام نشده، اما بالا رفتن نرخ بهره بینبانکی در کنار کاهش مانده ریپو کاملا خودخواسته درحال انجام شدن است. اگر هدف سیاستگذار پایینآوردن این نرخ باشد، نباید به صورت معکوس عمل کند و مانده ریپو را کاهش دهد. اتفاقا باید ماندهها را افزایش دهد، ولی درعمل این اتفاق نیفتاده پس سیاستگذار میخواهد این نرخ را بالا ببرد.

نقشه بانک مرکزی برای کنترل نقدینگی

علی صالحآبادی، رئیسکل بانک مرکزی پیشتر در اردیبهشتماه اعلام کرده بود که بانک مرکزی درصدد کنترل نقدینگی با پیشبرد برخی سازوکارهاست. محور این سازوکارها اصلاح نظام بانکی خواهد بود. به گفته صالحآبادی، اصلاح رابطه دولت با بانکها و بانک مرکزی، اصلاح رابطه بانک مرکزی با بانکها و بانکها با مشتریان از جمله محورهای اصلی این اصلاح است. موارد تاثیرگذار در رشد نقدینگی و پایه پولی، استقراض دولت از بانک مرکزی، بدهی بانکها به بانک مرکزی، خالص داراییهای خارجی بانک مرکزی و انتشار اوراق توسط دولت است که برای همه این موارد سازوکارهای لازم پیشبینی شده است. یکی از این سازوکارها کنترل ترازنامه بانکهاست که در چند ماه اخیر اجرا شده و توانسته تا حدی رشد نقدینگی را کنترل کند. البته کارشناسان انتقادهایی به نحوه اجرا و شیوه طبقهبندی بانکها توسط بانک مرکزی وارد میکنند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه