تبعات اقتصاد تکلیفی در صنعت فولاد

به گزارش میمتالز، بهعلاوه اینکه بورسکالا به کشف قیمت این فرآورده، کمک بسیاری کرده و قیمت معاملات، معمولا در نزدیکی قیمت جهانی و بازارهای داخل است؛ بنابراین با وجود نزدیکی قیمت در بازارهای مختلف، قیمتگذاری دستوری در این صنعت به چه دلیل است و چرا باید چنین مکانیزمی سبب ایجاد رانتهای عظیم برای دلالان و واسطه گران شود و مداخلات دولت، اینگونه بخشی از رفاه جامعه را نشانه بگیرد؟

اصلاحات در این دوره زمانی، هنگامی اهمیت بیشتری پیدا میکند که بدانیم صنعت فولاد در حال حاضر جزو ۱۰قدرت برتر فولاد دنیا محسوب میشود. از سوی دیگر در دوران بعد از همهگیری کرونا، افزایش فعالیتهای ساختمانی، بهبود بخش تولید و متعاقبا افزایش تقاضا و تولید انواع ماشین آلات، افزایش تولید محصولات فلزی و تجدید تقاضا در راستای بهبود اقتصاد جهانی اتفاق خواهد افتاد. این روند، تقاضا برای فولاد را افزایش خواهد داد؛ بنابراین برای حرکت در کنار سایر قطبهای فولاد جهان، باید اصلاح جدی در مداخلات دولت صورت گیرد تا از آسیبهای وارده به این صنعت جلوگیری شود. ایران حتی با شیوع کرونا در سطح دنیا، متوجه اختلالی در جایگاه فولاد نشده است. بهعلاوه، مشکلات قطعی برق و ایجاد وقفه در تولید را نیز باید به سدهای افزایش تولید اضافه کنیم.

قیمتگذاری دستوری در صنعت فولاد

خوشبختانه استفاده از مکانیزم بورس در صنعت فولاد ایدهای جاافتاده است. قبل از دولت یازدهم، بورس فلزات شکل گرفته بود. عرضه محصولات شرکتها بهخصوص شرکتهای بزرگ، به دلیل بحث ترک تشریفات و لابی گری در مزایده ها، از نظام حوالهای به بورس تغییر کرد؛ بنابراین قیمتگذاری دستوری از قالب حوالهای خارج شد و در بورسکالا قرار گرفت. تا سال ٩۶ شرکتهای فولادی محصولات خود را به صورت منظم و مستمر در بورسکالا عرضه میکردند. از اواخر سال ٩۶ و با بالا رفتن قیمت دلار، دولت دخالت دستوری در بازار را با هدف کاهش نرخ سایر کالاها از سرگرفت؛ جایی که تقریبا در اغلب بخشها با مازاد ظرفیت روبهرو هستیم. آمارها نشان میدهد که بیش از ٢٢میلیون تن کسری سنگآهن در افق ١۴٠۴ دیده میشود.

این مساله، زنگ خطر بزرگی برای تامین مواد اولیه زنجیره فولاد کشور است. دلیل اصلی آن هم سرمایهگذاری شرکتهای معدنی در حلقههای پاییندستی و فولادسازی بهجای اکتشاف و استخراج و تولید مواد اولیه معدنی است. در افق ١۴٠۴، علاوه بر سنگآهن، شاهد کمبود گندله و آهن اسفنجی هم خواهیم بود که تحقق اهداف تولید فولاد را با چالش جدی مواجه میسازد و قطعا بر روند قیمت فولاد موثر خواهد بود؛ بنابراین لازم است به اکتشاف و استخراج سنگآهن و تامین مواد اولیه فولادسازان، بهطور ویژه توجه شود. در صورت تولید ۵۵میلیون تن فولاد خام در افق ١۴٠۴ و تولید کامل مطابق برنامه واحدهای فولادی بیش از ۱/ ۱میلیارد تن سنگآهن مصرف میشود؛ بنابراین با استخراج سالانه ١۶٢میلیون تن سنگآهن، ذخایر کشور تقریبا تکافوی حدود ١۴سال بعد از افق ١۴٠۴ را دارد. در خصوص سوابق قیمتگذاری صنعت فولاد، تغییر نظام حواله ای، گام بزرگی در قیمتگذاری فولاد تلقی میشود؛ اما کماکان دستکاری قیمتی و دخالت در مکانیزم بازار در سالیان اخیر، سبب بروز مشکلاتی از جمله کمبود برخی محصولات، حتی محصولاتی که تولید آنها بیشتر از نیاز کشور است، شده است.

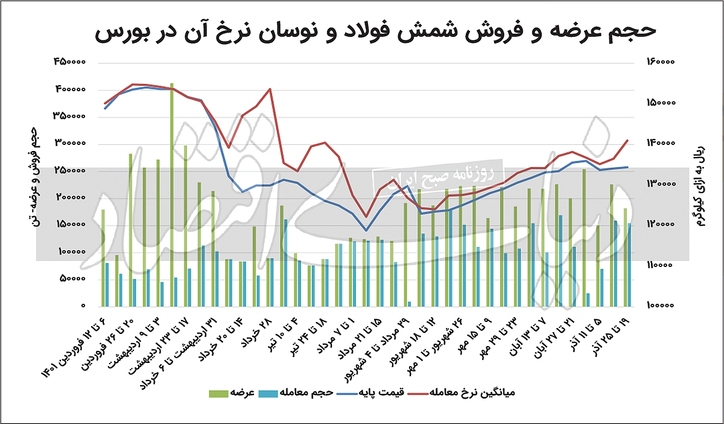

در سالهای اخیر، قیمت جهانی با قیمت داخلی کشور به یکدیگر همگرا شده اند و همین نکته سبب شده است تا طراحی بازاری بدون دخالت دولت در این صنعت بهمراتب آسانتر از سایر صنایع باشد. اما تاکنون، بازار شاهد دخالتهای اشتباه دولت و قیمتگذاری دستوری بوده و حتی در برخی موارد، قیمت داخلی از قیمت جهانی فراتر رفته است. بیشترین نوسانات در قیمت بورسکالا و بازار فولاد در سال ٩٩ رقم خورده که به دلیل عدماتخاذ سیاستهای هماهنگ، یکپارچه و بلندمدت در مدیریت بازار فولاد بوده است. دخالتهای بیمورد در مکانیزم بازار اولین بار نیست که رخ میدهد و متاسفانه کماکان با کوهی از تجربههای شکستخورده این سیاست پیش گرفته میشود.

آسیبهای قیمتگذاری دستوری

پس از آنکه دولت با هدف جلوگیری از رشد قیمتها و به دلیل افزایش نرخ ارز، اقدام به دخالت در بازار و اعمال قیمتگذاری دستوری و اتخاذ برخی سیاستها مانند جلوگیری از صادرات کرد، اتفاق مثبتی رخ نداد. این سیاستها نهتنها جلوی افزایش قیمتها را نگرفت، بلکه سبب پرشهای قیمتی متعددی نیز شد. در اواخر سال ٩۶، قیمت میلگرد ٣۵٠٠تومان بود، در حالی که این قیمت در شهریور ١۴٠٠ به حدود ۱۵هزار و ۷۰۰تومان رسیده است. همین مثال برای شکست پروژه قیمتگذاری دستوری به منظور جلوگیری از قیمتها کافی است تا به ناکفایتی این سیستم پی ببریم. سیاست قیمتگذاری که در خصوص جلوگیری از پرشهای قیمتی اعمالشده قیمت تمامشده به علاوه مقداری سود است که تمامی کارشناسان صنعت فولاد اتفاق نظر دارند، تاثیری بر رفع کمبودهای داخلی نخواهد گذاشت. بهمنظور ارائه شواهدی در خصوص ایجاد کمبودها در حالتی که قیمتگذاری دستوری اعمال شود، با تحلیل زنجیره فولاد شروع میکنیم.

در ابتدای زنجیره، ورق اسلب وجود دارد. ورق اسلب فولادی به ورق گرم فولادی و سپس ورق گرم به ورق سرد و نهایتا ورق سرد به ورق گالوانیزه تبدیل میشود. در کشور ما مازاد ورق گالوانیزه وجود دارد، بهطوری که در شهریور ١۴٠٠ حدود دوبرابر نیاز داخلی تولید شد. اما نکته عجیبتر قیمت محصولات این زنجیره است. قیمت ورق گالوانیزه در بازار ۳۲هزار تومان و قیمت ورق گرم ۳۱هزار تومان است. به دلیل تقاضای زیاد و عرضه کم، قیمت ورق سرد بالاتر و حدود ۳۴هزار تومان است؛ یعنی محصولی که یک پله فرآوری میشود باید با قیمت کمتری در بازار از محصول قبلی خود فروخته شود و این حاصل قیمتگذاری دستوری است که دولت در دستور کار قرار داده است. مشکل بعدی قیمتگذاری دستوری، خود را در نحوه تولید نشان میدهد.

حاملهای انرژی، سبب شده است تا گاز و برق را با قیمتی کمتر از قیمت تعادلی دریافت کنند و دولت در ازای این کار، شرکتها را موظف به استخدام نیروی کاری در حدود سهبرابر ظرفیت موردنیاز میکند. این درحالی است که فولاد جزو صنایع انرژی بر و سرمایه بر تلقی میشود و تحمیل نیروی کار بیش از نیاز، سبب افزایش هزینههای این شرکتها خواهد شد. مهمترین مشکل ایجادشده، رانت و لابیگری است که منافع آن برحسب اعمال قیمتگذاری دستوری، به دلالان میرسد. در چند سال اخیر همواره کسانی که از رانت اطلاعاتی افزایشهای قیمتی مطلع بوده یا با لابی گری از سهمیههای مختلف استفاده میکنند، سودهای هنگفتی بردهاند و از طرفی بسیاری از کارخانههایی که فرآوردههای فولادی، جزء نهادههای آنهاست و از رانت و لابی بهره نمیبرند، دچار ضررهای شدیدی شده اند.

متاسفانه قیمتگذاری دستوری بستر فسادهای سیستمی را فراهم کرده و تاثیر قیمتگذاری براساس مکانیزم بازار را بر از بین رفتن رانتهای اطلاعاتی نمیتوان کتمان کرد. هنگامی که قیمتگذاری دستوری اعمال میشود، با بروز هر تغییری در قیمتها شوکهای سنگینی به صنایع وارد میشود. این درحالی است که مکانیزم بازار اجازه شوکهای دفعی (یکباره) را به بازار نمیدهد و این فرآیند بهتدریج رخ خواهد داد. البته اصلیترین اقدامات دولت، باید در راستای ایجاد بستر باثبات اقتصادی و تمرکز آن بر رشد و توسعه اقتصادی باشد تا مکانیزم بازار نیز بتواند ایرادات ناشی از قیمتگذاری دستوری را جبران کند.

راهکارها

در گام اول مهمترین اقدام، تفکیک سیاستهای اتخاذشده در بخش فولاد تخت از طویل است. مکانیزم عرضه و تقاضا در این دو بخش با یکدیگر متفاوت بوده و نباید با یکدید به رفع مشکل این دو بخش نگاه کرد. در مقاطع طویل، مکانیزم بازار، به سبب مازاد عرضه، سبب تعادل بازار خواهد شد و تنها اقدام مهم دولت، دخالتنکردن در بازار و عرضه محصولات در بورسکالا، بدون شروط محدودکننده برای تولیدکنندگان و خریداران است. این امر سبب به تعادل رسیدن بازار خواهد شد. سپردن مقاطع طویل به بازار ممکن است این نگرانی را ایجاد کند که کارخانهها با انگیزه صادرات بیشتر، سبب کمبود این مقاطع در بازار داخل شوند؛ اما از آنجا که سهم ما از بازار جهانی مشخص است و با توجه به رقبایی که وجود دارند، کشور ما نهایتا قادر است سهم خود از بازار جهانی را یک تا ٢درصد افزایش دهد و توانایی صادرات بیشتر از این را ندارد؛ بنابراین مکانیزم بازار درست عمل خواهد کرد و تقاضای داخل بدون پاسخ نخواهد ماند. راهکار اصلی بلندمدت در مقاطع تخت، افزایش ظرفیت هاست.

بهموازات افزایش ظرفیتها باید حذف تدریجی سهمیهها صورت گیرد و این سیاست نباید به صورت دفعی اتفاق افتد و وجود شیب ملایم در اجرای آن ضروری است. در حوزه ظرفیت سازی با راه اندازی فولادسازیهای جدید تا حدودی این مشکل در سالهای آینده حل میشود، به علاوه بهتدریج با حذف سهمیهها مکانیزم بورسکالا تماما میتواند بازار فولاد را مدیریت کند؛ کمااینکه در حال حاضر هم شرکتهای فولادی بیشتر تولیدات خود را در آن عرضه میکنند. راهکار کوتاهمدت، نظام توزیع مناسب است. ایراد این مدل این است که در این بازار اعطای سهمیه با کارشناسی دقیق صورت نگرفته است؛ بنابراین بازار سیاهی با حجم انبوهی از رانت تشکیل شده است. راهکار بعدی، اصلاح قیمت برق و گاز است. اصلاح قاعده قیمتگذاری انرژی مهمترین رکن حذف قیمتگذاری دستوری است.

در صنعت فولاد نیز باید این اصلاح صورت پذیرد. بدون شک هر نوع سرمایهگذاری در زمینه احداث واحدهای فولادسازی نیازمند منابع لازم ارزی و ریالی است. روشهای تامین سرمایه در جهان فراوان و متنوع است. سرمایهگذاریهای مشترک، دریافت وامهای درازمدت یا کوتاهمدت، تامین سرمایه به روش بیع متقابل یا فروش سهام و تامین سرمایه لازم از طریق سهامداران یا وامهای داخلی از جمله این روشهاست. علاوه بر اینها، تامین سرمایه لازم از طریق درآمدهای عمومی دولتها یا سود شرکتهای تولیدکننده و توانمند در زمینه فولادسازی نیز میتواند در ایجاد واحدهای جدید تاثیرگذار باشد. البته استفاده از هریک از روشهای تامین سرمایه به دلیل هزینههای مرتبط با آنها، سبب افزایش قیمت تمامشده محصول نهایی میشود.

در حال حاضر در جهان سهم هزینههای مالی مانند نرخ بهره قیمتهای تمامشده فولاد حدود یک تا ٢درصد است، ولی متاسفانه در ایران این نسبت به دلیل استفاده از وامهای داخلی و تسهیلات بانکی یا استفاده از وامهای خارجی با نرخهایی بالاتر از نرخهای رایج در جهان، بسیار بالاست. عوامل موثر بر سرمایهگذاری و تولید فولاد خام عمدتا به موارد مختلفی بستگی دارد. هزینه نیروی انسانی یکی از مهمترین عوامل موثر بر قیمت تمامشده محصول است. هزینه هر ساعت نیروی کار تعیین کننده میزان و سهم هزینه نیروی انسانی در تولید است. در یک کشور، بهصرف پایین بودن دستمزدها نمیتوان گفت تولیدکننده از نظر نیروی انسانی در تولید آن محصول دارای مزیت است؛ زیرا کشورهایی از این مزیت برخوردارند که کمترین سهم هزینه نیروی انسانی در تولید را دارند.

میانگین جهانی سهم نیروی انسانی در هزینه تولید فولاد به روش کورهبلند ٢٨ تا ٣٠درصد و در تولید به روش احیای مستقیم حدود ٢٢ تا ۲۴درصد است. بقیه کارخانههای ایران همگی در بخش فولاد طویل کار میکنند و در حالی که در فولاد طویل حتی با مازاد تولید مواجهیم، نیاز مبرم به تولید ورق تخت وجود دارد. در فرآیند تبدیل سنگآهن به فولاد خام نیز در دنیا دو روش وجود دارد: روش کورهبلند به وسیله کربن و روش گاز طبیعی که در کورههای احیای مستقیم انجام میشود. در ایران برخی شرکتهای بزرگ با کک و کربن و باقی کارخانهها با گاز طبیعی کار میکنند. از دیگر عوامل تاثیرگذار بر قیمت تمامشده محصول نهایی، توان کشورهای مختلف در بهره برداری از ظرفیتها و سرمایهگذاریهای انجامشده است. اگرچه این توانایی تا حدودی در مساله هزینه و نقش نیروی انسانی در تولید نیز خود را نشان میدهد؛ اما علاوه بر آن، استفاده از ظرفیتهای ایجادشده با استفاده کامل و بهینه از تمامی امکانات و تواناییها از جمله این عوامل است. کشورهای توسعه یافته، از حداکثر ظرفیتها با حداقل هزینهها استفاده میکنند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه