برزخ بورس بازان

به گزارش میمتالز، در چند وقت اخیر روند حرکت بازار سهام بهطور کامل تابع حرکت دلار بوده و در حالحاضر باثبات قیمت دلار و بهنوعی کاهشیشدن بازار ارز، چنین روندی تقریبا متوقف شدهاست. حال مقداری در بازار دیدگاهی مبتنی بر اینکه سهامداران موفق به کسب سود میتوانند اقدام به شناسایی و خروج از گردونه معاملات سهام کنند و در شرایط مساعدتر بهطور مجددا وارد بازار سهام شوند نیز ایجاد شدهاست.

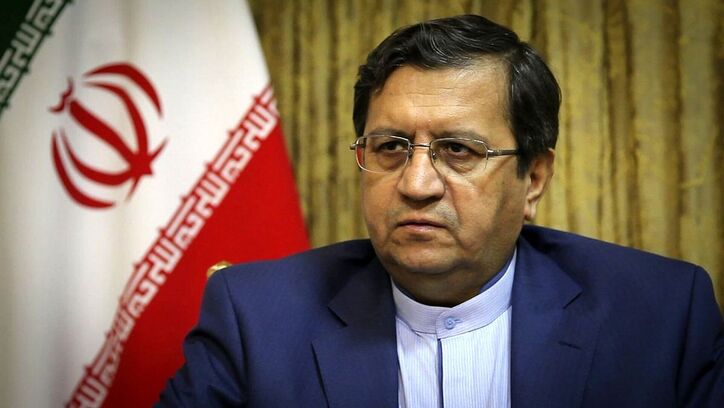

فارغ از چنین وضعیتی که در بازار وجود دارد، مشکل دیگر مرتبط بهصورتهای مالی زمستان میشود. در این فصل درگیریهایی پیرامون قطعی گاز و موضوع دیگر نظیر کاهش فروش کارخانهها به دلایل متفاوتی از جمله بارندگی (حملونقل و بهعبارتی ترددها کاهشی خواهند بود) همچنان پایدار ارزیابی میشوند. بنا بر چنین مفروضاتی حداقل دی ماه مطلوبی برای شرکتهای بورسی به لحاظ عملکرد و صورتهای مالی تصور نمیشود. این مهم در جای خود میتواند به تشدید پیچیدگی شرایط دامن بزند. مضاف بر عوامل فوق نگرانیهایی پیرامون برجام در بازار سرمایه نیز ایجادشده و اکنون عملا برنامه جامع اقداممشترک از هر دو طرف لغو شدهاست، از طرفی نیز چشماندازی برای گسترش مناسبات بینالمللی و موضوعات صادراتی وجود ندارد. حال برای برخی از معاملهگران این سوال مطرح میشود که بازار سهام در حال اصلاح بوده یا همچنان امکان ریزش بیشتر وجود دارد؟ به اعتقاد بنده بازار در حال درک شرایط است، به اینصورت نیست که شاخصهای سهامی یک جهت مشخص و خاص داشته باشند. آنطور که بهنظر میرسد بازار سرمایه در حال ارزیابی سیاستهای بانکمرکزی با روی کار آمدن رئیس جدید است. در سیستم بانکی نرخهای بهره بانکی بالایی صورتگرفته و بهتبع آن اوراق هم چنین شرایطی را خواهد داشت. نگاه بانکمرکزی به بازار سرمایه و سیاستهای پولی که اعمال میکند نیز مهم ارزیابی میشود تا بر اساس چنین مواردی بازار سهام هم بتواند ارزیابی دقیقتری از شرایط پیشرو داشته باشد. در عینحال بهنظر نمیرسد که بهسرعت بتوان اهداف بالاتری را در بورس تهران و فرابورس ایران شاهد بود. بازار همچنان به تحلیل اعداد و ارقام جدید و تحلیل شرایط موجود نیاز دارد تا بر اساس این عوامل برای گام بعدی مهیا شود. پولهای کوچک به دلیل اینکه رفتار بازار را بهطور کامل تابع بازار ارز میبینند، بنا بر چنین نگرشی، سرمایهگذاری روی معلول را خیلی جذاب ارزیابی نمیکنند. عمدتا سرمایهگذاری روی طلا و ارز در دستور کار قرار میگیرد. تصمیمات اشتباهی که در بازار سرمایه گرفته میشود نیز به این موضوع دامن میزند؛ از جمله ایجاد محدودیت برای دامنه معاملات گواهی سکه در صورتیکه زیرساخت بازار سرمایه بتواند تقاضا را از بازار فیزیکی خارج کرده و در چنین بازاری پاسخگوی این مهم باشد؛ بنابراین در بحث سرمایههای خرد مشکلاتی مبنیبر اینکه نمیتوان برای روند بلندمدت سرمایهگذاری کرد نیز وجود دارد.

از سویی ورودی اغلب سرمایههای خرد، سال۱۳۹۹ بوده و تجربه نامطلوبی از حضور در این بخش وجود دارد. در باب پولهای بزرگتر نیز باید توجه داشت که صاحبان آن عمدتا حقوقی هستند و عموما اواخر سالیا اوایل سالجدید را برای سرمایهگذاری درنظر میگیرند. شایعاتی پیرامون اینکه رئیس سازمان برنامه و بودجهدر آستانه جابهجایی است نیز به گوش میرسد. با فرض چنین موضوعی در حالحاضر نیاز به ارزیابی تیم جدید و نگاه تازه اقتصادی دولت است که احتمال تغییر در آن وجود دارد، بنابراین حقوقیهای بازار نیز کمی دستبهعصا حرکت خواهند کرد تا مشخص شود در چند هفته آتی شرایط جدید دولت چیست تا بر این اساس راهبرد معاملاتی خود را پیادهسازی کنند.

آنطور که بهنظر میرسد اکنون در موقعیتی از اقتصاد حضور داریم که متاسفانه کمترین توجه به بازار سرمایه میشود، به اینمعنا که اولویت دولت و بانکمرکزی بهبود شرایط بازار سرمایه نیست، بلکه سیاستهای بانکمرکزی و تمرکز این نهاد روی کنترل تورم و نرخ ارز بوده که از وضعیت نامساعدی برخوردارند. قاعدتا تصمیماتی که برای بهبود این شرایط گرفته میشود آسیبهای زیادی برای بازار سرمایه بههمراه خواهد داشت. هرچند اغلب فعالان بورسی با توجه به روندی که در بازار سهام ایجاد شد، امید داشتند که تا اواخر سالجاری سقف جدیدی برای شاخصکل بورس اوراقبهادار تهران (بیش از ۲میلیون و یک صدهزار واحد) تثبیت شود، اما به اعتقاد بنده چنین مهمی روی نخواهد داد و شاخصکل بورس نهایتا بین ارقامی همچون ۷/ ۱ و ۸/ ۱میلیونواحدی میتواند بهعنوان سقف در سالجاری تثبیت شود. پیشبینی میشود که نرخ دلار بازار آزاد را در محدوده حمایتی فعلی یا اندکی بیشتر بهصورت تثبیتشده خواهیم داشت و شاخصکل هم نهایتا در ارقام مذکور نوسان پیدا کند.

در این میان احتمالاتی پیرامون اینکه در اواخر بهار سال۱۴۰۲ سقفشکنی شاخصکل بورس تهران صورت پذیرد نیز دور از ذهن نخواهد بود. بودجه سالآینده برای بازار سرمایه از اهمیت بالایی برخوردار است. با توجه به اینکه نگاه دولت نسبت به برجام نیز منفی شدهاست، حال اینکه اکنون بودجه سالآینده چگونه خواهد بود نیز مهم ارزیابی میشود. بر اساس بودجهسال۱۴۰۲ رویکرد قیمت دلار نیز مشخص خواهد شد، بنابراین با توجه به وضعیت موجود، دولت کمبود منابع ارزی را بهطور محسوس تجربه کردهاست.

تثبیت نرخ دلار برای کالاهای اساسی بهطور مشخص از کمبود این ارز نشات میگیرد. قاعدتا بهطور مجدد رشد نرخ ارز با شیب آهسته را خواهیم داشت، حرکتی آرام و منطقی که بهتبع آن بازار سرمایه نیز میتواند در مسیری روبهرشد قرار گیرد. وضعیتی که اکنون مشاهده میشود، در واقع نشاتگرفته از تصمیمات اشتباهی بوده که طی یک سالگذشته اتخاذ شدهاست. حال دولت به لحاظ هزینهای باید بهصورت کنترل شده حرکت کند.

بهنظر وعدههای دادهشده از جمله یکمیلیون شغل و یکمیلیون مسکن قابلانجام نیست. وعدههای دور از دسترس نیاز به منابع سنگین و تیمهای اجرایی قوی دارد که متاسفانه در این بدنه دولت احساس نمیشود. شرایط بودجهو درآمدهای ارزی از نکات حائزاهمیت برای سالآینده است. اینکه برخی از مسوولان مدعی هستند که فروش نفت در سطوح مطلوبی قرار گرفتهاست، اما در مورد درآمدهای حاصل از فروش هیچگونه شفافسازی وجود ندارد هم با ابهاماتی مواجه هستیم. آیا منابع میتوانند وصول شوند؟ آیا پول نفتی که بهفروش میرسد در اختیار دولت قرار میگیرد؟ در واقع سوالاتی بوده که در این زمینه وجود دارد، در صورتیکه پاسخ مثبت باشد، متاسفانه وضعیت بازار ارز شرایط دیگری را به تصویر میکشد.

نیما آگاهی/ کارشناس بازار سرمایه

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه