صفآرایی بلوک جدید در دلارزدایی

به گزارش میمتالز، آمریکا بزرگترین اقتصاد جهان و همچنین بزرگترین بدهکار جهان است و بر اساس گزارش وزارت خزانهداری این کشور، تا ژانویه ۲۰۲۳، بدهی ملیاش به رکورد ۵.۳۱ تریلیون دلار رسیده است. اما چه کسی صاحب این همه بدهی است و چه پیامدهایی برای امریکا و اقتصاد جهانی دارد؟ آمریکا به چه افراد، کشورها و سازمانهایی بدهکار است؟ بدهی این کشور را میتوان به دو دسته کلی تقسیم کرد: بدهی داخلی و بدهی خارجی. بدهی داخلی پولی است که دولت فدرال آمریکا به سازمانهای فدرال دولتی مانند صندوق تأمین اجتماعی، صندوق بازنشستگی نظامی و سایر صندوقهای دولتی بدهکار است. طبق آمار وزارت خزانهداری، تا ژانویه ۲۰۲۳، بدهیهای درون دولتی بالغ بر ۶.۹ تریلیون دلار یا حدود ۲۲ درصد از کل بدهی ۵.۳۱ تریلیون دلاری امریکا را شامل میشود.

بدهی خارجی پولی است که دولت فدرال به نهادهای خارجی مانند سرمایهگذاران فردی، بانکها، شرکتها، دولتهای ایالتی و محلی، صندوقهای بازنشستگی، شرکتهای بیمه، صندوقهای سرمایهگذاری مشترک و دولتهای خارجی بدهکار است. این نهادها اوراق بهادار خزانهداری آمریکا را به عنوان نوعی سرمایهگذاری یا پسانداز یا به عنوان راهی برای تنوع بخشیدن به پرتفوی سرمایهگذاری خود جهت محافظت در برابر ریسکهای ارزی خریداری میکردند. تا ژانویه ۲۰۲۳، بدهی خارجی امریکا بالغ بر ۵.۲۴ تریلیون دلار یا حدود ۷۸ درصد از کل بدهی ملی این کشور بوده است.

کشورهای خارجی بخش قابل توجهی از بدهی خارجی امریکا را در اختیار دارند که بخشی از این مقدار تا نوامبر ۲۰۲۲ بالغ بر ۷.۲ تریلیون دلار اوراق بهادار خزانهداری امریکا در دست کشورهای خارجی است. یکی از اصلیترین طلبکاران امریکا تا آخر نوامبر ۲۰۲۲ چین با ۸۷۰ میلیارد دلار اوراق قرضه است که دومین طلبکار امریکا محسوب میشود.

چرا کشورهای خارجی تا این اندازه علاقهمند به خرید اوراق قرضه آمریکا بودهاند؟

دلایل مختلفی برای این پدیده وجود دارد. اولاً، اوراق بهادار خزانهداری آمریکا به عنوان یکی از امنترین و نقدشوندهترین داراییها در جهان در نظر گرفته میشد، زیرا با اعتبار کامل دولت این کشور پشتیبانی میشد و به راحتی در بازارهای جهانی خرید و فروش میشود. دوم، اوراق بهادار خزانهداری آمریکا در مقایسه با سایر سرمایهگذاریهای کم ریسک، بازده جذابی را ارائه میدهند، به ویژه زمانی که نرخ بهره در کشورهای دیگر پایین یا منفی است. سوم، برخی کشورهای خارجی از اوراق بهادار خزانهداری آمریکا به عنوان ابزاری برای مدیریت نرخ ارز و تراز تجاری خود با این کشور استفاده میکنند. به عنوان مثال، چین اوراق خزانه داری آمریکا را خریداری میکند تا از افزایش بیش از حد قیمت ارز خود در برابر دلار جلوگیری کند که صادرات چین را رقابتیتر نماید.

بدهی آمریکا از تولید ناخالص داخلی فراتر رفته است

مقایسه بدهی یک کشور با تولید ناخالص داخلی (GDP) توانایی آن کشور را در پرداخت بدهی خود نشان میدهد. این نسبت نشانگر خوبی از وضعیت مالی یک کشور نسبت به عدد بدهی ملی است، زیرا بار بدهی را نسبت به کل تولید اقتصادی کشور و در نتیجه توانایی آن در بازپرداختش نشان میدهد. طبق آمار سایت Fiscaldata که شرکت زیرمجموعه وزارت خزانهداری آمریکاست و وظیفه آن ارائه دادههای مالی وزارت خزانهداری این کشور است؛ نسبت بدهی آمریکا به تولید ناخالص داخلی آمریکا در سال ۲۰۱۳ زمانی که تولید ناخالص داخلی تقریباً ۱۶.۷ تریلیون بوده از صددرصد عبور کرده و امروز نسبت بدهی به GDP آمریکا به ۱۲۴ درصد رسیده است، یعنی آمریکا در حال حاضر ۲۴ درصد بیش از تولید ناخالص داخلی خود بدهکار است.

در چنین شرایطی آنچه مورد سؤال واقع میشود این مهم است که آیا اعتباری که تحت عنوان اوراق قرضه و کش دلار در اختیار دیگر کشورها، شرکتهای چند ملیتی و افراد سرمایهگذار بینالمللی قرار دارد قابلیت نقد شوندگی دارد یا صرفاً یک اعتبار بسیار شکننده است که به زودی از بین خواهد رفت؟

این آمار مهم را در کنار پیشبینیهای تحلیلگران اقتصادی قرار بدهید که اذعان داشتهاند این بدهی نه تنها کاهش پیدا نخواهد کرد، بلکه مانند یک بمب ساعتی بوده و تا سال ۲۰۳۰ این بدهی به ۵۰ تریلیون دلار خواهد رسید، یعنی دو برابر کل تولید ناخالص داخلی حال حاضر امریکا.

خالی شدن صندوقهای ذخیره ارزی جهان از دلار

بر اساس گزارش فدرال رزرو آمریکا در دوره ۱۹۹۹ تا ۲۰۱۹، دلار ۹۶ درصد از صورتحسابهای تجاری در قاره آمریکا، ۷۴ درصد در منطقه آسیا اقیانوسیه و ۷۹ درصد در بقیه جهان را به خود اختصاص داده است. اما تنها استثنا جهان اروپاست که در آن ارز یورو غالب است. در ژانویه ۲۰۲۳، دلار ۵.۳۹ درصد از ارزش کل معاملات را در سوئیفت از آن خود کرده است و پس از آن یورو سهم ۶.۳۲ درصدی دارد.

روش دیگری که برای اندازهگیری نقش بینالمللی دلار استفاده میشود، بررسی سهم آن از ذخایر ارزی جهانی است که داراییهایی هستند که توسط بانکهای مرکزی و دولتها برای حمایت از ارزهای خود و پرداخت هزینه واردات نگهداری میشوند.

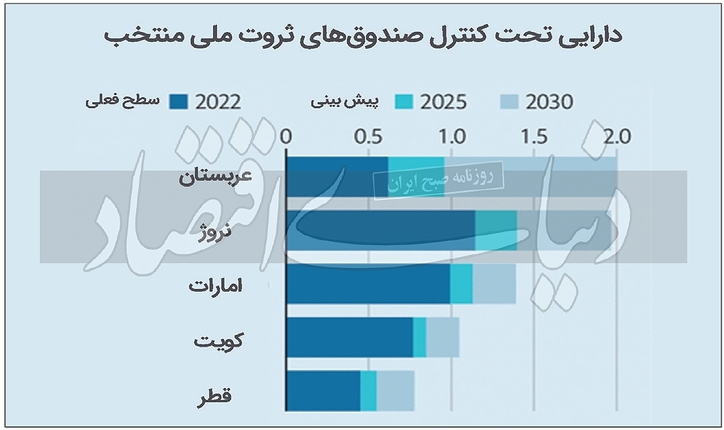

بر اساس گزارش صندوق بینالمللی پول (IMF) تا سال ۲۰۲۱، نزدیک به ۶۰ درصد از ذخایر ارزی جهان به دلار نگهداری میشده است، اما بر اساس بررسی ترکیب ارزی ذخایر رسمی ارز خارجی (COFER) که توسط IMF اطلاع رسانی میشود، سهم دلار در صندوقهای ذخایر ارزی جهان کاهش داشته است.

طبق آمار صندوق بینالمللی پول تا ژانویه ۲۰۲۳، کل ذخایر ارزی همه کشورهای جهان بالغ بر ۱۴.۷ تریلیون دلار بوده که از این میزان ۷.۲ تریلیون دلار (۴۹ درصد) به دلار امریکا اختصاص یافته است. دلار امریکا همچنان ارز ذخیره غالب در صندوقهای ذخیره ارزی جهان است، اما سهم ۶۰ درصدی دلار از صندوقهای ذخیره ارزی در عرض دو سال ۱۱ درصد کاهش داشته است. این اتفاقات نشان دهنده روند نزولی دلار امریکا در اقتصاد جهانی در مواجهه با رقابت سایر ارزهای مورد استفاده بانکهای مرکزی برای معاملات بینالمللی است.

اگر طلبکاران خارجی از اهرم فشار خود برای تأثیرگذاری یا فشار بر تصمیمات سیاسی یا راهبردی آمریکا استفاده کنند، واکنش این کشور، به عنوان یک ابرقدرت در برابر تهدیدهای امنیتی و اقتصادی چه خواهد بود؟

اگر طلبکاران خارجی با بدتر شدن اعتبار مالی یا پولی امریکا افزایش ریسک نکول را درک کنند، مالکیت خارجی بدهی این کشور میتواند باعث فروش ناگهانی یا از دست دادن اعتماد جهانی شود؟

مالکیت خارجی بر بدهیهای امریکا، پدیدهای پیچیده و پویاست که هم مزایا و هم معایبی برای هر دو طرف دارد. تا زمانی که هر دو طرف یک رابطه متوازن و متقابلاً سودمند مبتنی بر اعتماد و همکاری را حفظ کنند، مالکیت خارجی بدهی امریکا میتواند نیروی مثبتی برای رشد و ثبات اقتصاد جهانی باشد. با این حال، امروز هر یک از طرفین غیرمسئولانه یا متخاصم رفتار میکنند، مالکیت خارجی بدهی امریکا و منابع ارزی سایر کشورها تبدیل به منبع بیثباتی و درگیری برای امریکایی شده است که بعد از این به سمت رفتارهای عاقلانه حرکت نخواهد کرد.

تلاش برخی کشورها برای دلارزدایی

سیدعزیز آرمن، استاد اقتصاد دانشگاه شهید چمران اهواز با تأکید بر اینکه دلار یک واحد ارزی مربوط به یک کشور است که نقش مسلط را در جهان دارد، میگوید: «امریکا به طور طبیعی از رانتی استفاده میکند که هر کشور دیگر اگر این قدرت را داشت از آن استفاده میکرد. تسلط دلار بر مبادلات کشورها نقش تعیین کنندهای به آمریکا در اقتصاد میدهد، وقتی یک ارز مورد تقاضای سایر کشورها باشد باعث میشود ارزش آن ارز افزایش پیدا کند که این در مورد دلار نیز صدق میکند؛ لذا این تقاضاست که دلار را ارزشمند کرده است.»

وی میافزاید: «رقابت پذیری کشورها به توان تولید و جایگاه صادرات و واردات آنها بستگی دارد. اینکه کشورها تا چه میزان در مبادلات جهانی اثرگذار هستند، نشان دهنده قدرت و توانایی آن کشورهاست. تا زمانی که تسلط دلار بر مبادلات جهانی حفظ شود، آمریکا همچنان قدرت خود را در جهان حفظ خواهد کرد؛ بنابراین باید به دنبال راههای جایگزین برای استفاده از یک ارز معتبر و قابل پذیرش در فضای بینالمللی باشیم.»

استاد اقتصاد دانشگاه شهید چمران اهواز تصریح میکند: «حذف دلار به عنوان ارز مرجع جهانی یک فرآیند طولانی مدت و پیچیده است که نمیتوان آن را به سادگی پیشبینی کرد. این فرآیند به میزان تغییرات در نقش و جایگاه آمریکا در اقتصاد جهانی و همچنین به میزان رشد و توسعه اقتصاد نوظهور کشورهای بریکس بستگی دارد. در حال حاضر جنگ ارزی بین کشورهای بزرگ در جریان است و هر کشور سعی میکند با افزایش صادرات و تقویت ارز خود، جایگاه بهتری در بازار جهانی پیدا کند. بانکهای مرکزی کشورها نباید نسبت به خطرات استفاده از دلار به عنوان ذخیره ارزی نگران باشند، چون با تحلیل دقیق وضعیت بازار و تغییرات در ذخایر دلار سایر کشورها، میتوان سیاستهای مناسب را اتخاذ کرد.»

آرمن درباره تأثیرات سیاسی بر نوسانات ارزی و آینده دلار در بازار جهانی نیز میگوید: «دلار به عنوان ارز بینالمللی همچنان جایگاه خود را حفظ میکند، اما در صورت بروز تغییرات سیاسی عمده ممکن است دچار مشکلاتی پیشبینی نشده شود.» این کارشناس اقتصادی با اشاره به جنگ روسیه و اوکراین که در حال حاضر در جریان است، میافزاید: «این جنگ بر قیمت و جایگاه ارزها در صندوقهای ذخیره ارزی بینالمللی تأثیر دارد. اگر غرب در این جنگ پیروز شود، دلار قدرت خود را بیشتر نشان خواهد داد و اگر کشورهای شرق پیروز شوند بالعکس.» وی همچنین به تقسیمبندیهای سیاسی و اقتصادی که در جهان وجود دارد، اشاره و تصریح میکند: «قدرت سیاسی و قدرت اقتصادی کاملاً درهم پیچیده هستند و لینکهای قدرتمندی بین آنها وجود دارد. البته بعید است در جهان فردا شاهد قدرت به صورت دوقطبی باشیم، اما جهان به سمت چندقطبی شدن حرکت میکند.» استاد دانشگاه شهید چمران اهواز با بیان اینکه برزیل به عنوان یک کشور مهم اقتصادی ممکن است با چین و کشورهای بریکس همکاری کند و اقدام به ایجاد ارز مشترک کنند، میافزاید: «این تحولات در راستای تغییرات اقتصادی آینده جهان بوده و امریکا را نگران خواهد کرد. هر تغییری که بر قیمت دلار به عنوان ارز معیار و مقیاس در جهان اثر بگذارد آثاری نیز بر سایر کشورها دارد. ایران نیز به دلیل تحریمهای امریکا و انتظارات منفی مردم، درگیر این تغییرات شده است. مردم برای حفظ داراییهای خود، تمایل دارند نقدینگیشان را به دلار تبدیل کنند. این رفتار باعث شده است قیمت دلار در بازار داخلی بالا برود.» این اقتصاددان تصریح میکند: «بعضی کشورها مانند روسیه سعی کردهاند با دلارزدایی، از وابستگی به امریکا کاسته و نقش خود را در جهان تقویت کنند. اما آینده این سیاستها به شرایط سیاسی و نظامی منطقه بستگی دارد.» این استاد دانشگاه همچنین به جایگاه چین در اقتصاد جهانی اشاره میکند و میگوید: «چین در سالهای اخیر رشد قابل توجهی داشته و نقش مؤثری در بازار جهانی پیدا کرده است. چین به عنوان یک قدرت جدید در برابر امریکا قرار گرفته و تعادل قوا در جهان را تغییر داده است.»

جمعبندی

بهنظر میرسد یک بلوک جدید در جهان برای دلارزدایی شکل گرفته است و بنا دارد همزمان با کاهش قدرت سیاسی اثرگذاری بینالمللی این رژیم، قدرت دلار را به چالش بکشد، به طوری که کشورهای مهم و بزرگ اقتصادی درحال جایگزینی ارزهای ملی طرفین با دلار برای مبادلات اقتصادی است.

منبع: جوان آنلاین

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه