واگرایی درآمد و تولید در صنعت مس

به گزارش میمتالز، توانایی مس برای بازیافت بدون از دست دادن خواص خود به کاهش ضایعات جهانی کمک میکند. در حالی که به طور متوسط محصولات مسی حاوی ۳۵درصد محتوای بازیافتی هستند و سالانه ۹میلیون تن بازیافت میشود. مس در سیستمهای انرژی تجدیدپذیر برای تولید برق از انرژی خورشیدی، آبی، حرارتی و باد در سراسر جهان استفاده میشود. مس یکی از بهترین هادیهای الکتریسیته است که به طور گسترده در تولید وسایل نقلیه الکتریکی، توربینهای بادی و پنلهای خورشیدی استفاده میشود.

اثرگذاری مس بر اقتصاد

در بازار کامودیتی به مس به دلیل کاربردهای گوناگون، لقب دکتر مس میدهند. از این فلز در فعالیتهای مختلف اقتصادی به عنوان فشارسنج اقتصادی استفاده میشود. در صورت افزایش قیمت آن شاخص مهمی برای افزایش فعالیت اقتصادی و به دنبال آن رونق در سطح جهان است و در صورت کاهش نیز هشدارهایی مبنی بر مناسب نبودن اوضاع اقتصادی میدهد. کاربرد و ارزش مس روز به روز در حال افزایش است و چین بزرگترین مصرفکننده مس در جهان است که بیش از ۵۰ درصد مصرف جهانی را به خود اختصاص داده است؛ بنابراین تغییر در تعادل بازار مس، پیامدهای جهانی دارد.

واردکنندگان و صادرکنندگان کاتد در یک قاب

بزرگترین واردکنندگان کاتد مس در سال ۲۰۲۱ کشورهای چین، ایالاتمتحده و ایتالیا هستند و این در حالی است که صادرکنندگان اعظم کاتد در این سال شیلی، کنگو و ژاپن بودهاند. در دهه ۲۰۰۰، قیمت مس بهدلیل رشد خارق العاده تقاضا در چین چهاربرابر شد. شهرنشینی، برق رسانی روستایی و افزایش ساخت خودرو و لوازمخانگی به افزایش مصرف منجر شد. یکساختمان معمولی هشتطبقه حدود ۲۰ تن سیم و لوله مسی استفاده میکند و چین هزاران بلوک از این ساختمانها را در طول دهه ۲۰۰۰ ساخت. هر روز هزار و ۵۰۰ دستگاه خودروی جدید که هرکدام حاوی ۵۰ پوند مس بود در چین ساخته شد. میلیونها تلفن همراه و رایانه شخصی در چین ساخته شد که به ترتیب حاوی ۵/ ۱۰ اونس و ۵/ ۱ پوند مس بودند.

سهم دو درصدی ایران در تولید مس

در سال ۲۰۲۱ ایران با تولید حدود ۳۰۳ هزار تن کاتد رتبه هجدهم تولید مس پالایششده دنیا را دارا بوده، به طوری که سهم تولید مس ایران در دنیا در این سال ۲/ ۱ درصد بوده است. همچنین در منطقه آسیا طی سال ۲۰۲۱ ایران رتبه هفتم تولید مس پالایششده را در اختیار داشته، به طوری که سهم تولید مس ایران از این منطقه در سال مذکور ۱/ ۲ درصد بوده است. براساس آمارهای جهانی در سال ۲۰۲۱، بیشترین میزان مصرف به ترتیب در مناطق آسیا، اروپا و آمریکای شمالی بوده و پیشبینی میشود که این روند تا سال ۲۰۲۶ به همین ترتیب باقی بماند. در بازار سرمایه دو نماد «فباهنر» و «فملی» در حوزه مس فعالیت میکنند. این دو شرکت از نظر نوع فعالیت کاملا با یکدیگر متفاوتند. «فباهنر» در حوزه ذوب و ریخته گری و تولید محصولات مسی فعال است، در حالی که «فملی» عملیات معدنی و تولید کاتد و کنسانتره مس را انجام میدهد. هریک از این دو نماد در زمینه تولید خود سهم زیادی از کل شرکتهای داخلی را به خود اختصاص داده اند. در حال حاضر ارزش بازار کل صنعت مس ۵۴۶ هزار میلیارد تومان است که بیشترین آن مربوط به «فملی» با ارزش ۵۲۹ هزار میلیارد تومانی است و ارزش بازار «فباهنر» نیز نزدیک به ۱۷ هزار میلیارد تومان است. در این بین میانگین بازدهی صنعت ۱۰۰ درصد بوده که بیشترین آن مربوط به «فباهنر» با ۱۱۶ درصد است. بررسی نسبت قیمت به سود هر سهم این صنعت نشان میدهد که به دلیل استقبال خوب سهامداران از این دو شرکت تولیدکننده مس موجب شده است تا نسبت قیمت به سود «فملی» و «فباهنر» در حال حاضر ۱۲ و ۱۱ واحد باشد. این در حالی است که نسبت قیمت به سود آیندهنگر این دو سهم ۲/ ۸ و ۳/ ۶ واحد است. بر این اساس میتوان گفت کمی رشد هیجانی را این دو سهم تجربه کرده اند که البته باتوجه به شرایط خوب بازار سرمایه این امری طبیعی است.

عوامل موثر بر قیمت مس

از آنجا که عمده مصرف مس در صنعت ساختمان و تجهیزات است، بهبود صنایع تولیدی و زیرساختی کشورها بهخصوص در چین که به رشد GDP منجر میشود به معنی بهبود تقاضای مس و رشد قیمت آن است. تغییرات تولید ناخالص داخلی کشورها از جمله عوامل کلانی است که بر قیمت این محصول اثر میگذارد. در کنار عوامل بالا رشد تقاضای خودروهای الکتریکی، باتری ماشینهای الکتریکی و تامین انرژی از طریق توربینهای بادی و خورشیدی باعث رشد تقاضا برای مس خواهد شد. در سال ۲۰۲۱ بیش از ۵/ ۱۶ میلیون دستگاه خودروی الکتریکی در جادهها موجود بودند که در سهسال اخیر سهبرابر شده اند. پیشبینی میشود تا سال ۲۰۳۰، موجودی خودروهای الکتریکی در جهان تقریبا به ۲۰۰ میلیون وسیله نقلیه خواهد رسید و حدود ۱۰ درصد از ناوگان خودروهای جهانی را تشکیل خواهد داد. بر این اساس تقاضای مس برای باتری ماشینهای الکتریکی تا سال ۲۰۳۰ امکان رشد هزار درصدی را دارد. همینطور تقاضای مس برای توربینهای بادی به دلیل افزایش تامین انرژی بادی تا سال ۲۰۲۳ امکان دوبرابر شدن را دارد. همه این عوامل رشد تقاضای این فلز محبوب و دوست دار محیطزیست را نشان میدهد.

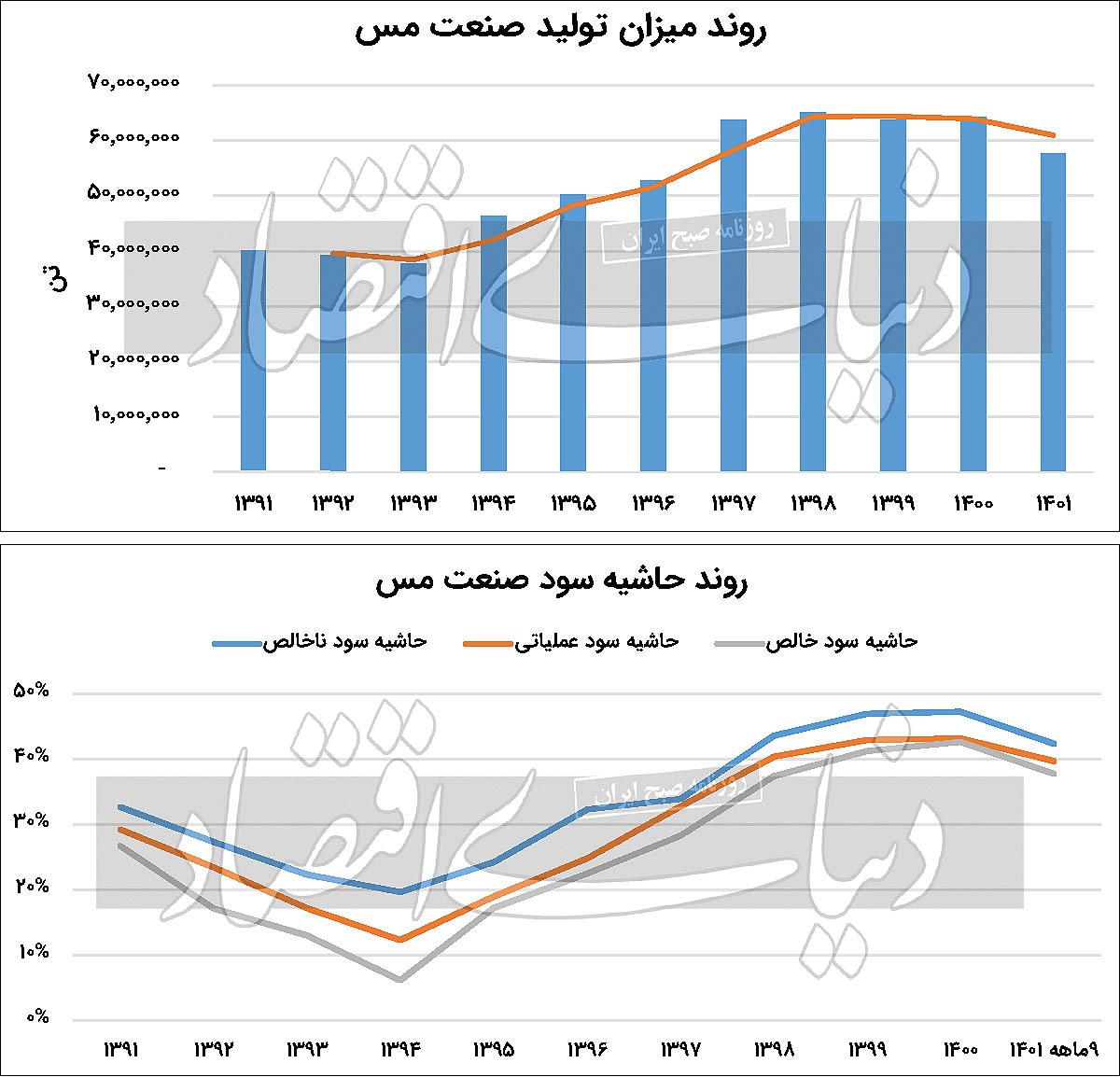

روند ۱۰ساله حاشیه سود صنعت مس

بررسی حاشیه سود یک صنعت نشان میدهد که سرمایهگذاری در آن به چه میزان برای صاحب سرمایه سودآور بوده است. از این رو بررسی روند بلندمدت حاشیه سود تولیدکنندگان مس نشان میدهد که میانگین حاشیه سود ناخالص ۱۰ ساله آنها ۳۴ درصد بوده که در این بین بیشترین میزان برای شرکت «فملی» است که توانسته است بهطور میانگین حاشیه سود ناخالص ۱۰ ساله خود را به ۵۱ درصد برساند. بررسی حاشیه سود خالص صنعت نشان میدهد بهطور میانگین در دهه اخیر دو شرکت سازنده مس ۲۶ درصد حاشیه سود ثبت کردهاند که در این نسبت نیز «فملی» با حاشیه سود ۴۱ درصد بیشترین مقدار را به ثبت رسانده است. بررسی روند هر دو حاشیه سود نشان میدهد که در سال ۱۳۹۴ به کمترین میزان خود رسیده اند؛ اما در ادامه توانستند با کنترل هزینه و افزایش نرخ فروش خود به روند صعودی بازگردند، به طوری که در ۹ ماه ۱۴۰۱ حاشیه سود ناخالص به ۴۲ و خالص به ۳۸ درصد افزایش یافته است.

افت تاریخی تولید در فملی

دومین نسبت مهمی که در خصوص صنایع تولیدی باید در نظر گرفت روند رشد یا افت تولید آن است. میانگین تولید ۱۰ ساله صنعت نشان میدهد که در هر سال بهطور متوسط ۴ درصد به تولید افزوده شده است. اما در این میان برخی سالها نیز باتوجه به افت تقاضای محصولات مس شاهد کاهش تولید صنعت بوده ایم. بیشترین افت ۱۰ سال اخیر در سال ۱۴۰۱ رخ داده که تولید کلی صنعت در حدود ۱۰ درصد افت کرده است. بررسیها نشان میدهد که عمده دلیل آن کاهش تقاضای چین به دلیل افت سرمایهگذاری در بخش مسکن بوده که موجب کاهش قیمت مس شده و از این رو بر تولیدات شرکتهای سازنده مس تاثیر گذاشته است.

افت فروش به دنبال کاهش قیمت جهانی

ارزیابی وضعیت درآمد صنعت نشان میدهد که در ۱۰ سال اخیر بهطور میانگین ۴۱ درصد به درآمد کل صنعت افزوده شده که نشانه خوبی برای آن است. با این حال کمترین میزان رشد مربوط به سال ۱۳۹۴ بوده که درآمد کلی سازندگان مس ۲۴ درصد افت را تجربه کرده است. بیشترین افزایش رشد درآمد نیز مربوط به سال ۱۳۹۸ است که درآمد سازندگان مس رشد ۱۱۴ درصدی را نسبت به سال ۱۳۹۷ تجربه کرده است. با همه این تفاسیر در سال ۱۴۰۱ باتوجه به افت جهانی قیمت مس و کاهش تولیدات شرکت میزان رشد درآمد کلی صنعت ۱۱ درصد بوده که از میانگین ۱۰ ساله آن عدد کمتری را به ثبت رسانده است.

وصول دیر هنگام مطالبات در «فملی»

گردش جریان نقد نشان میدهد که یک شرکت به چه میزان توانسته است نقدینگی را به گردش بیندازد و همینطور نشانهای است از توانایی شرکت برای مواقع بحرانی که با کمبود سرمایه همراه میشود و برای تامین مواداولیه و افزایش ظرفیت عملی تولید خود به نقدینگی نیاز دارد. بر این اساس اولین نسبتی که میتواند میزان گردش نقدینگی صنعت مس را نشان دهد، نسبت جریان نقد عملیاتی به فروش است. بر این اساس شرکت ملی مس ایران در دوره ۹ ماه ۱۴۰۱ به میزان ۶۶ درصد از درآمد فروش خود را توانسته است تحت عنوان نقدینگی عملیاتی ذخیره سازد. در این بین میتوان از دوره وصول مطالبات گردش میزان نقدینگی را نیز ارزیابی کرد. میانگین دوره وصول مطالبات ۱۰ فصل اخیر در «فملی» و «فباهنر» به ترتیب ۱۲۱ و ۵۶ روز بوده است. باتوجه به نقدینگی بالای موجود در «فملی» در کنار دوره وصول مطالبات زیاد آن میتوان گفت گردش نقدینگی در این شرکت ضعیف بوده و اصطلاحا پول در آن راکد مانده است.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه