شاخص راهنما در بورس تهران

به گزارش میمتالز، شاخصکل، نماگر اصلی بورس تهران است که سالها بهعنوان دماسنج تالار شیشهای نقشی مهم در محاسبات سهامداران ایفا کرده؛ درحالیکه این روزها برخی فعالان بازار سرمایه معتقدند شاخصکل هموزن مبنایی منطقیتر برای ارزیابی وضعیت بازار سهام است، بهطوریکه طی دو هفته معاملاتی اخیر، همزمان با افت بازار دربرابر اصلاح ۹/ ۷ درصدی شاخصکل، شاهد کاهش ۹/ ۸درصدی نماگر هموزن بوده ایم، درحالیکه سبد سرمایه گذاران متنوع است و صرفا روی سهام شاخص ساز متمرکز نیستند، از اینرو شاخص هموزن با واقعیتهای بازار مطابقت بیشتری دارد و با خالص جریان ورود و خرج و پول حقیقیهای بازار سهام و افت و خیز سطح ارزش معاملات خرد بورس (سهام و حقتقدم) همخوانی بیشتری دارد.

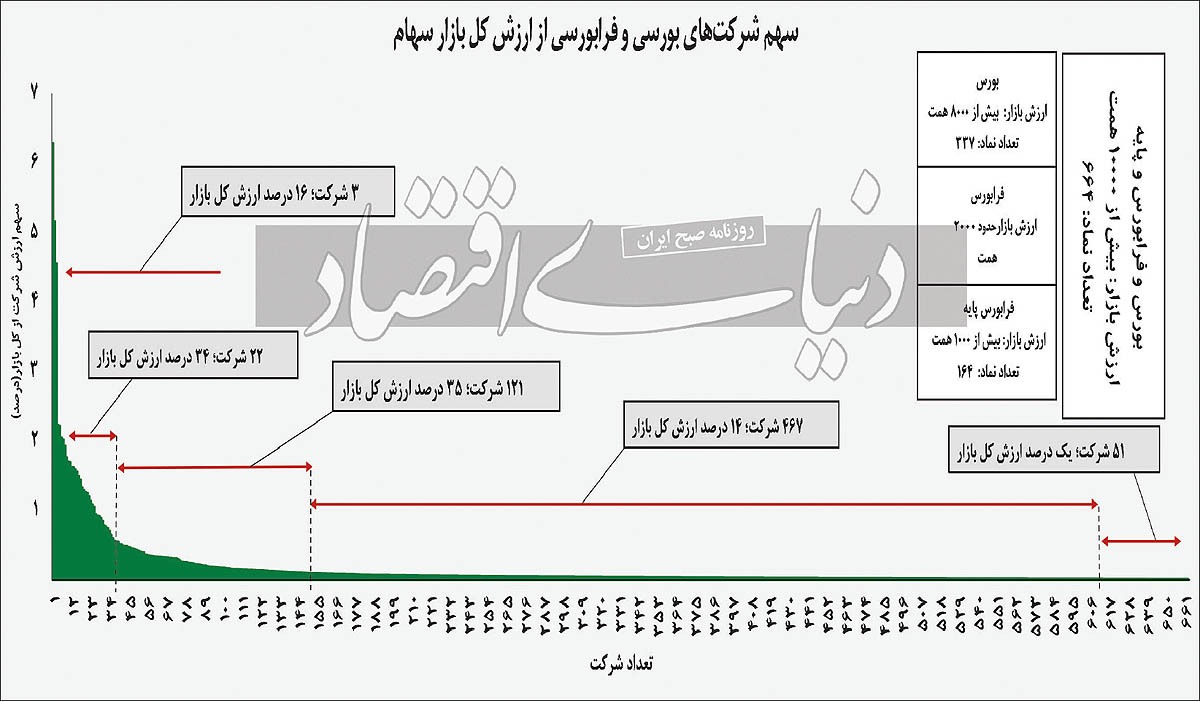

علاوهبر این از ابتدای سال۱۴۰۲ شاخصکل ۲۶/ ۱۸درصد رشد کردهاست، اما شاخص هموزن توانسته رشد ۷۴/ ۳۲درصدی را در کارنامه خود بهثبت برساند. در این میان بررسیها نشان میدهد به دلیل توزیع نامتقارن ارزش بازاری شرکتها در بورس تهران، شاخص ارزش وزنی یا همان شاخصکل تنها نشانگر عملکرد شرکتهای بزرگ بوده و این شاخص هموزن است که عملکرد وضعیت کلی بازار را به نمایش میگذارد. نگاهی به وضعیت بازار سهام از ابتدای سال۹۹ تا سقف اخیر نماگر اصلی بورس تهران از رشد ۳۹۱درصدی شاخصکل در مقابل افزایش ۳۷۷درصدی شاخص هموزن حکایت دارد. در این میان آمارها حکایت از توزیع نامتقارن ارزش بازاری شرکتها در بورس تهران دارد؛ جاییکه ۵۰درصد ارزش بازار در اختیار ۲۵ شرکت شاخص ساز و بسیار بزرگ قرار دارد. درمیان این ۲۵ شرکت ۳ شرکت «فارس»، «فولاد» و «فملی» با داشتن انحصار ۱۶درصد (معادل یکسوم از ارزش شرکتهای شاخص ساز بزرگ) از ارزش کل بازار با اختلاف در سه سکوی اول قرار دارند. ۱۲۱ شرکت بازار سهام که بهعنوان شرکتهای نسبتا شاخص ساز یا بزرگ شناخته میشوند تنها ۳۵درصد ارزش کل بازار را تحت الشعاع دارند، در مقابل ۴۶۷ شرکت متوسط و نیمه کوچک تنها ۱۴درصد بازار را شامل میشوند. ۵۱ شرکت باقیمانده نیز با داشتن یکدرصد ارزش کل بازار در انتهای لیست قرار گرفته اند؛ این در حالی است که پرتفوی سرمایه گذاران حقیقی متنوع بوده و صرفا روی سهام شرکتهای بزرگ و شاخص ساز متمرکز نیست، از اینرو شاخص هموزن بیشتر با واقعیتهای بازار مطابقت دارد.

انحصار ارزشی درمیان نمادها

بورس تهران بیش از ۶۰۰ بنگاه اقتصادی را در خود جای دادهاست. در این میان برخی شرکتها در مقیاس بسیار بزرگ و برخی دیگر متوسط و کوچک هستند. تا این لحظه ۱۴۳ شرکت بزرگ و متوسط بورس تهران، بیش از نیمی از کل ارزش بازار را در اختیار دارند. این مهم جایی اهمیت پیدا میکند که شاخصکل به دماسنج اصلی تالار شیشهای تبدیل شدهاست و توسط تغییرات همسوی این نمادها رنگ سرخ و سبز را به خود میبیند. شاخصی که بر مبنای وزن ارزشی شرکتها محاسبه میشود و شرکتهای بزرگ بازار بهراحتی میتوانند جهت این نماگر را تعیین کنند و در مقابل شرکتهای کوچک، کمترین نقشی در تعیین مسیر این شاخص ایفا نمیکنند. شاخصکل هموزن، اما از آنجا که تاثیر مساوی از سهام شرکتهای بورسی فارغ از ارزش بازار پذیرا است، عملکرد واقعی معاملات یک روز بورس تهران را به نمایش میگذارد.

۴۶۷ شرکت پذیرفتهشده در بورس تهران توزیع نامتقارنی داشته اند، بهطوریکه ۶۹درصد ارزش کل بازار فقط در اختیار ۱۴۳ شرکت بزرگ و متوسط بورسی است. با افزایش این محدوده میبینیم که تقریبا یکچهارم سهام بورسی (۱۴۶ شرکت)، ۸۵درصد ارزش کل بازار را به خود اختصاص دادهاند که از این مقدار ۳ شرکت یادشده بیشترین ارزش را که معادل ۱۶درصد کل بازار است، اختصاص یافتهاست، در مقابل ۵۱۸ شرکت (معادل ۷۸درصد از کل)، فقط ۱۵درصد ارزش بازار را شامل میشوند. به این ترتیب در شاخص ارزش وزنی بورس اوراقبهادار تهران، ۱۴۳ شرکت، تقریبا پنجبرابر ۵۱۸ شرکت کوچک روی شاخص تاثیر میگذارند. به همین دلیل است که شرکتهای بزرگ به سهام شاخص ساز معروف شدهاند و شاخص ارزش وزنی (شاخصکل) بورس اوراقبهادار تهران بهشدت تحت تاثیر عملکرد شرکتهای بزرگ است و تعداد زیادی از شرکتهای کوچک تاثیری اندک بر این نماگر دارند، درحالیکه در شاخص هم وزن، تاثیر بزرگترین شرکت حاضر در بورس اوراقبهادار تهران همچون هلدینگ صنایع پتروشیمی خلیجفارس با سهم ۲۸/ ۶ درصدی و کوچکترین شرکت (نماد نشار با سهم بسیار ناچیز ۰۰۰۰۰۰۰۰۴/ ۰ درصدی) با یکدیگر برابر است. به بیان دیگر در شاخص هموزن تاثیر این دو شرکت بر شاخص برابر است. با توجه به توزیع نامتقارن شرکتها از نظر ارزش بازار در بورس تهران، اگر بازده هریک از ۳ شرکت بسیار بزرگ و ۲۲ شرکت بزرگ (از نظر ارزش بازار) در یک روز منفی ۵درصد و بازده هریک از ۶۳۹ شرکت باقیمانده مثبت ۵درصد باشد، شاخصکل ارزش وزنی در آن روز تغییرات چشمگیری را نخواهد داشت؛ این در حالی است که با همین فرض، شاخصکل هموزن با افزایش قابل توجهی همراه میشود، از اینرو بهنظر میرسد شاخص هموزن که نشانگر عملکرد عموم بازار است، وضعیت را بهمراتب بهتر از شاخص ارزش وزنی به نمایش میگذارد.

ریسک کمتر، با نماگر هم وزن

شاخصکل داری قدمت به نسبت بالایی است، اما محاسبه شاخصکل هموزن از ابتدای سال۹۳ آغاز شد. از آن روز تاکنون بورس تهران ۱۹۸۰ روز معاملات را پشتسر گذاشته است. شاخصکل ۶۰درصد روزهای معاملاتی با رشد همراه شده و شاخص هموزن از روز شروع کاری خود (۴ اسفند ۱۳۹۳ تاکنون) سهم ۵۸درصدی از روزهای مثبت را دارد، بااینحال در مقابل رشد ۳.۴۸۵ درصدی شاخصکل از ابتدای سال۹۳ تاکنون، بازده نماگر هموزن به ۷.۷۱۶ درصد میرسد. با وجود این بازده دو برابری، اما نگاهی به انحراف معیار دو نماگر مذکور نشان از ریسک پایینتر شاخص هموزن به نسبت شاخصکل دارد، بهطوریکه برخی صندوقهای سرمایهگذاری شاخصی که نسبتا همپای شاخص هموزن حرکت میکنند نیز سودهای مناسبی را در بلندمدت برای سهامداران به ارمغان آوردهاند. با نگاهی بهعملکرد شاخصکل و هموزن از ابتدای سال۹۹ تاکنون نیز نتایج جالبتوجهی بهدست میآید، جاییکه در ۷۵۸ روز معاملاتی، شاخصکل ۴۰۳ روز مثبت را ثبت کرد و شاخص هموزن نیز ۴۱۰ روز را سبزپوش پشتسر گذاشت. نکته قابل توجه در بازه زمانی مذکور، سبقت شاخصکل با بازدهی ۳۵۲درصدی از شاخص هموزن با رشد ۳۳۹درصدی است.

گفتنی است که در این میان نیز انحراف معیار شاخصکل نسبت به انحراف معیار شاخص هموزن بیشتر بوده و این موضوع نشان از ریسک پایینتر نماگر هموزن با عملکرد یکسان نمادها دارد، بنابراین شاخصکل بورس اوراقبهادار تهران برای سرمایهگذاریهای بلندمدت یا سرمایهگذاریهایی که پایه و اساس بنیادی دارند، نمیتواند معیار مناسبی برای تکمیلکننده تحلیل و پیشبینی تغییرات در سریهای زمانی متفاوت باشد.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه