مستند سقوط ۹۹ بورس

به گزارش میمتالز، در این نشست به بررسی دلایل رشد بازار سهام در سالهای ۹۸ و ۹۹، چرایی ریزش تاریخی بورس، چگونگی سقوط بازار، ضعفهای سیاستگذار در کنترل بازار در روند صعودی و نزولی، دلایل رکود سهساله بازار و چشم انداز آتی بورس پرداخته شد.

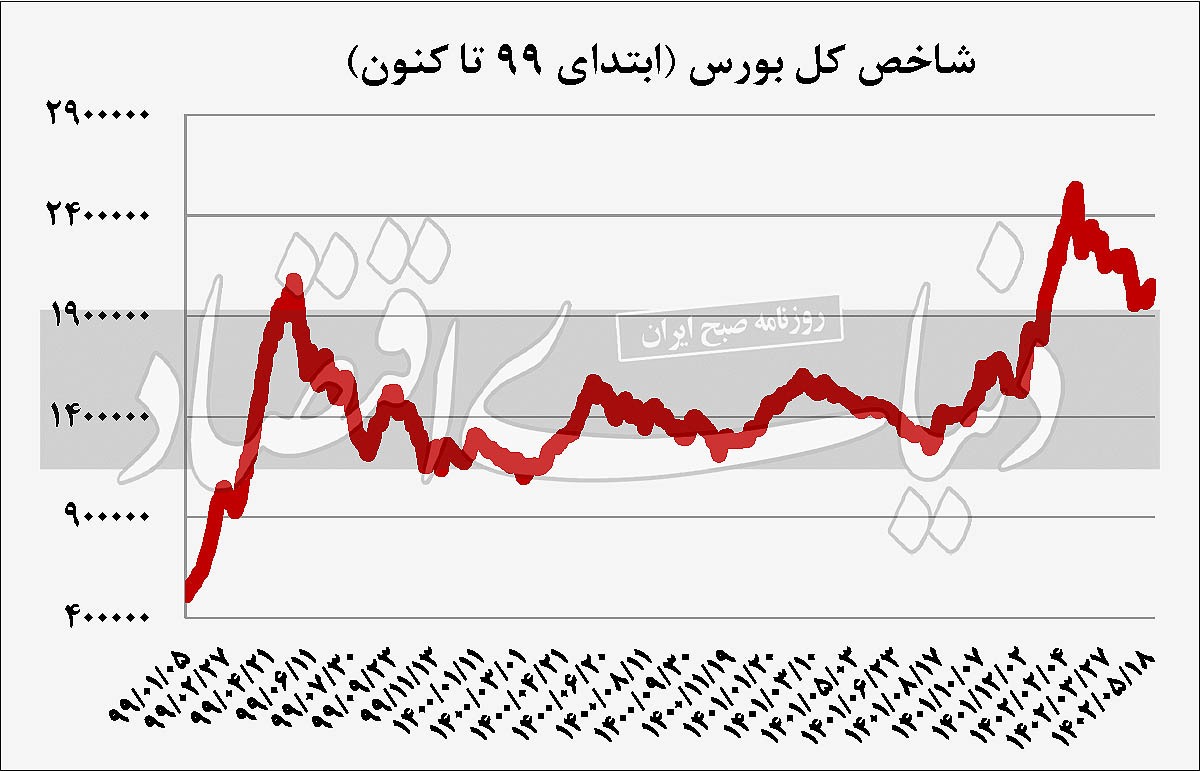

در ابتدای نشست، علیرضا توکلی کاشی به بیان آمار و ارقام مربوط به سالهای ۹۸ و ۹۹ بورس تهران پرداخت و گفت: در ۲۰مرداد سال۹۹ شاخصکل بورس شاهد ثبت یک پیک قیمتی منحصربهفرد تاریخی بود. سقف تاریخی شاخصکل بورس در فروردین سالجاری شکسته شد و شاخص در ۱۶اردیبهشت سالجاری، سقف ۲میلیون و ۵۳۵هزارواحدی را ثبت کرد.

در هر دو رشد بازار سهام (سال ۹۹ و روند صعودی اخیر)، عمدتا سهمهای کوچک که شائبه دستکاری قیمتی در آنها آسانتر است با رشدهای بیشتری همراه شدند. در مرداد سال۹۹ شاخص بورس نسبت به یک سالقبل خود، ۷۰۰درصد بالاتر ایستاده بود. در بازه زمانی ۴ساله (رشد شاخص نسبت به ۴ سال قبل خود) در قله سال۹۹، شاخص ۲۶۰۰درصد بالاتر از رقم ۴ سالقبل خود قرار داشت. نکته دیگر این است که بورس در هیچ بازه ۴ سالهای، سرمایه گذاران را متضرر نکرده است. اگر شاخص بورس برمبنای نرخ تورم تعدیل شود، خواهیم دید که در یک سالمنتهی به مرداد سال۹۹ بورس تهران ۶برابر شدهاست.

سالگرد سقوط

اولین پرسش مطرحشده در این نشست به رکوردهای تاریخی شاخص بورس اشاره کرد. شاخص بورس در آبان ۹۸، ۷ رقمی شد و به عدد ۱۰۰هزار واحد رسیدو در پایان فروردین سال۹۹، ۸ رقمی شد و ابرکانال یکمیلیونواحدی را فتح کرد. سوال نخست در اینخصوص پرسیده شد که؛ چرا شاخصکل بورس چنین رکوردهای تاریخی را ثبت کرد؟

دهقاندهنوی در پاسخ به سوال فوق گفت: هنوز عدهای در بطن بازار سهام حضور دارند که اعتقاد دارند در شرایطی که کشور رشد اقتصادی خوبی نداشته، رشد شاخص بورس اشتباه و بهصورت حباب گونه است، درحالیکه این گزاره اشتباه است و یک متغیر اسمی را نباید با یک متغیر حقیقی مقایسه کرد. رشد اقتصادی یک متغیر حقیقی و شاخص بورس نیز یک متغیر اسمی است. اگر از این افراد سوال شود که با وجود عدمرشد اقتصادی، آیا شما حاضرید داراییهای خود را به قیمتهای چهار یا پنج سالپیش در بازار عرضه کنید؟ مطمئنا پاسخ این گروه از افراد دربرابر سوال فوق منفی خواهد بود، پس چرا این افراد داراییهای خود را به قیمتهای بالاتری عرضه میکنند؟ آیا داراییهای آنها دچار حباب قیمتی شدهاست؟ دسته دیگری از افراد نیز مدعی هستند که هشدار حبابی بودن قیمتهای بازار در زمان مناسب از سوی آنها صادر شده و کسی به تذکرات آنها اعتنایی نکرده است.

طبیعتا کسی که در مقادیر ۱۰۰هزار یا ۲۰۰هزارواحدی شاخصکل، سیگنال خروج از بازار را داده بود، در تحلیلهای خود دچار اشتباه بودهاست، اگرچه شاخصکل تجربه مقادیر بالای ۲میلیون واحد را در مرداد ۹۹ داشت، اما در بدترین حالت و در پایینترین مقدار خود پس از ریزش، به یکمیلیون و ۱۰۰هزار واحد رسید، پس هرکس در مقادیری پایینتر هشدار وجود حباب را داده بود، در تحلیل خود اشتباه کردهاست.

دهقاندهنوی در ادامه صحبتهای خود به بررسی عواملی پرداخت که موجبات رشد قیمتها را در سال۹۸ و ۹۹ در بورس تهران را فراهم کرد. اولین عاملی که سبب شد بازار سهام با استقبال همراه شود، ارزندگی نسبی سهام در قیاس با قیمتهای واقعی بود. برخی از افراد ادعا میکنند که با رشد قیمتها در سال۹۹، P/ E TTM بازار به ارقامی بیش از ۳۰ رسیده بود و این بیانگر وجود حباب در بازار سهام است، درحالیکه این یک متغیر گذشته نگر است که نسبت قیمت به درآمد ۱۲ ماه منتهی به یک تاریخ خاص را نشان میدهد، درحالیکه سودی که توسط شرکتها در سالهای ۹۹ و ۱۴۰۰ ساخته شد، بسیار بیشتر از سالهای قبل بود. بهعنوان مثال: سود شرکتها در سال۹۹، نسبت به سالقبل با افزایش ۲۵۰درصدی همراه شد، پس افزایش سودسازی شرکتها بخش زیادی از رشد شاخصهای سهامی را توجیه میکند. حال سوالی که در این اثنا ممکن است به اذهان برخی خطور کند؛ این است که آیا این سودسازی به دلیل عملکرد خوب شرکتها بودهاست؟

در پاسخ به این سوال میتوان گفت: خیر، بخش زیادی از این جهش سودها به دلیل جهش ارزی بودهاست. طبیعتا در زمانهایی که نرخ ارز با افزایش قابل توجهی همراه میشود، سود شرکتهایی که صادرات محور هستند و درآمدهای ارزی دارند، رشد چندین برابری را تجربه میکند. افزون بر این، هزینههای داخلی نیز معمولا با تاخیر با قیمتهای جدید دلار همگام میشوند. دومین دلیلی که در بررسی رشد بورس در آن مقطع باید بدان توجه داشت، بحث نرخ بهره است. با شیوع و آغاز پاندمی کرونا در زمستان سال۹۸ و تعطیلیهای گستردهای که در آن مقطع به دلیل وحشت ناشی از ویروسکرونا شکلگرفته بود، بسیاری از کسبوکارها در حالت تعطیلی کامل یا نیمه تعطیل بهسر میبردند.

این موضوع موجب کاهش تقاضای تسهیلات در نظام بانکی شد، بهگونهای که نرخ بهره بین بانکی در یک مقطع حتی تا محدودههای ۸درصد نیز عقبنشینی کرد، یعنی اکثر بانکها به دلیل عدمتقاضای تسهیلات با مازاد منابع مواجه شدند. مازاد منابع موجب شدهبود تا برای بانکها، استقراض از بانکهای دیگر در بازار بین بانکی با نرخهای بالاتر توجیه نداشتهباشد.

وقتی این اتفاق حادث شد، بانکها در قالب یک توافق، تصمیم گرفتند که نرخ سود سپردهها را تا محدوده ۱۵درصد نیز کاهش دهند. این موضوع سبب شد تا نرخ بهره در اقتصاد کاهش پیدا کند. ارتباط معکوس نرخ بهره با ارزش داراییها یک تئوری اقتصادی است که در همه دنیا بهعنوان یک اصل بنیادین پذیرفته شدهاست. در واقع در آن مقطع، کاهش نرخ بهره، منجر به افزایش قیمت داراییها شد و افزایش ناگهانی نرخ بهره در ماههای بعد نیز یکی از دلایلی بود که موجبات ریزش قیمتها را در بورس تهران فراهم کرد؛ در واقع در آن برهه، باید بانک مرکزی موضع فعالانه تری را در قبال نرخ بهره اتخاذ میکرد، یعنی اجازه عقبنشینی نرخ بهره تا سطوح نازل را نمیداد و متعاقبا نرخ بهره را با شوک افزایشی ناگهانی نیز همراه نمیکرد.

سومین عامل نیز بحث انتظارات بود، بعد از خروج آمریکا از برجام در اردیبهشت سال۹۷، نرخ ارز در ایران با رشد همراه شد و هر قدر که به انتخابات آمریکا نزدیکتر میشدیم، با نطقهای ترامپ، فعالان بازارها انتظار داشتند که در صورت پیروزی احتمالی ترامپ در انتخابات آمریکا، فشار تحریمها تشدید خواهد شد و این تشدید منجر به افزایش بیشتر نرخ ارز خواهد شد. بورس تهران بازاری نیست که معاملات در آن براساس شرایط کنونی انجام شود، فعالان بازار، انتظارات خود نسبت به آینده را در سودآوری، تحولات، درآمدها، هزینهها و جریانات نقدی شرکتها لحاظ کرده و تنزیل میکنند و به قیمت امروز اضافه میکنند یا از آن کسر میکنند. از سه عامل یادشده که تقریبا جزو عوامل اصلی پیشران شاخصها در سال۹۹ بودند، دو عامل بعدا با تغییر مواجه شد که به ریزش قیمتها در آن مقطع دامن زد. افزایش نرخ بهره بین بانکی و تعدیل انتظارات منفی نسبت به آینده با بیشترشدن احتمال پیروزی جناح مخالف ترامپ در آمریکا، دو عاملی بود که سبب شد بورس تهران با افت همراه شود.

عوامل رشد بازار سهام در سال۹۹

سوال دوم در اینخصوص پرسیده شد که چرا بازار سهام در سال۹۹ با رشد همراه شد و چه عواملی سبب جذب سرمایهگذاران به بورس در آن مقطع شد؟ حیدری در پاسخ به این سوال توضیح داد که در دهه۸۰ در کشور، نرخ دلار ثابت بود و چک کردن قیمت دلار در هر روز، تبدیل به رسم عادی مردم نشده بود. با رشد نرخ دلار در ابتدای دهه۹۰، قیمت اسمی داراییها با رشد همراه شد. بعد از خروج آمریکا از برجام، دلار از حوالی ۳هزار و ۵۰۰تومان به ۱۸هزارتومان رسیدو بازارهای دارایی با التهاب و تلاطم مواجه شدند. مردم باتجربه این دو جهش ارزی در دهه۹۰، به این نتیجه رسیدند که اگر متحمل ریسک میشدند و دارایی میخریدند، از اثرات کاهش ارزش پول در جهش ارزی آن مقاطع در امان میماندند. بهاینترتیب، اکثر مردم به چشم انتظار روند صعودی جدید در بازارها بودند تا اینبار از قطار رشد قیمتها جا نمانند. وقتی نرخ ارز رشد میکند، سود اکثر شرکتها با اهرم افزایش مییابد، یعنی وقتی نرخ ارز ۲۰درصد افزایش مییابد، سود برخی از شرکتها با افزایش ۴۰ یا ۵۰درصدی همراه میشود. در سال۹۸ شاخصکل با رشد ۱۸۷درصدی همراه شد، از نیمه دوم سال۹۸، افراد ناآشنا با بازار سهام کم کم راهی بازار سرمایه شدند و تعداد فعالان بازار سهام با رشد ۴ برابری به ۱۰میلیون سهامدار رسید. عمده این افراد با تحلیل صورتهای مالی و اطلاعات بازاری بیگانه بودند که منجر به التهابات آتی شد. حباب زمانی معنا پیدا میکند که ما از قیمت واقعی یک دارایی آگاهی داشته باشیم. در موضوعی مثل قیمت سهم دانستن ارزش ذاتی نشد نی است و نمیتوان به ارزش واقعی دقیق یک سهم پی برد و در مقام جمع بندی میتوان گفت که تغییر پارادایم خاصی در بازار شکل نگرفته بود و ورود سرمایه گذاران جدید و ناآشنا به بازار سبب شد که اتفاقات متعاقب آن در بازار حادث شود.

دنیایاقتصاد- عباس بیات: توکلی کاشی کارشناس بازار سرمایه در پاسخ به سوال مربوط به منفعلبودن یا فعالکردن ترمز بازار توسط سیاستگذار در شرایط حبابیشدن بازار سهام تصریح کرد: سیاستگذار به دلیل محدودیتهای موجود بهراحتی نمیتواند برخی گذارهها را به انجام رساند؛ چراکه سیکل ایجادشده در سال۹۹ را سیاستگذار بهراحتی نمیتوانست مهار کند، بااینحال اگر قرار بر تغییر هم بوده باشد، این تغییر باید در سالهای قبل اعمال میشد. میتوان گفت در حالحاضر بازار سهام به بلوغ نرسیده است و نیاز به کاملشدن دارد. جهت فهم بهتر موضوع میتوان به یک مثال عینی اشاره کرد. طی فروردین ۹۸ یکبارندگی شدید در ایران رخداد که در بسیاری از شهرها از جمله شیراز موجب سیل شد. درخصوص همین موضوع در اخبار عنوان شد که شدت بارندگی به حدی بالاست که امکان دارد موجب فروریختن سد دز شود که به جهت جلوگیری از این واقعه دریچههای سد پس از ۵۰سال بازگشایی شد. با توجه به مثال فوق چقدر خوب میشد تا سیاستگذار همیشه برای مواقع بحرانی حتی پس از ۵۰سال پیشبینی داشت و در این زمان از بحران جلوگیری میکرد. در بازار سهام ابزاری تحتعنوان فروش استقراضی وجود دارد که میتواند به تعادلبخشی بازار کمک کند. توکلی کاشی در رابطه با فروش استقراضی ادامه داد: درحالحاضر سرمایه گذار زمانیکه میداند چیزی قرار است گران شود و اکنون در وضعیت ارزنده قرار دارد، آن را خریداری میکند تا از رشد آن منتفع شود، اما با این حال در مواقعی که یک سهام گران و اصطلاحا بالاتر از ارزش ذاتی میشود، سرمایهگذاران بورسی در ایران نمیتوانند از کاهش قیمت سهم منتفع شوند و فقط کسانی میتوانند سهام را به فروش برسانند که دارنده آن سهام باشند. در اینجاست که فروش تعهدی (استقراضی) میتواند نجات بخش باشد. وی با تاکید بر فواید فروشاستقراضی عنوان کرد: روش کار فروش تعهدی به اینصورت است که اگر سرمایه گذار بداند یک سهم قرار است افت پیدا کند، میتواند آن سهم را قرض بگیرد و به فروش برساند و پس از پایینآمدن سهم را خریداری و جایگزین کند. در این حالت آن کسی که سهم را به فرد متقاضی قرض دادهاست دچار زیان نمیشود و فروشنده استقراضی نیز از این فروش منتفع میشود. فروش استقراضی میتواند جلوی رشد هیجانی را بگیرد چراکه علاوهبر نیروی افزایشدهنده، نیروی کاهنده نیز وارد بازار میشود. بر این اساس ابزار فروش استقراضی اگر فعال میشد، سرمایه گذاران میتوانستند در محدودههای ۵۰۰، ۷۰۰ و ۹۰۰هزار وارد شوند و جمعا شروع بهفروش استقراضی کنند. این فروش استقراضی موجب میشد تا شاخص به محدودههای بالاتر یعنی یکمیلیون و ۲۰۰ تا ۵۰۰هزار نرسد و در همان سطوح پایین حرکت کنترلشده داشتهباشد.

عملکرد معکوس سکاندار پولی کشور

این کارشناس بازار سرمایه ادامه داد: از دیگر ابزارهایی که بانکهای مرکزی در سراسر دنیا بهطور مستقل جهت کنترل تورم استفاده میکنند، نرخ بهره است. با وجود اینکه این ابزار صرفا برای کنترل تورم استفاده میشود، اما در شرایط بحرانی میتواند جهت کنترل حرکات بی پشتوانه بازار سهام نیز مورداستفاده قرار گیرد. در خرداد و تیر سال۹۹ دقیقا عکس این موضوع رقم خورد و نرخ بهره توسط بانکمرکزی کاهش یافت و همین امر بر هجوم سهامداران بر بازار سهام افزود و موجب رشدهای بی سابقه شد. در سال۹۲ پیک شاخص بورس ثبت شد که بهدنبال آن از سال۹۲ تا ۹۶ رکود سرتاسر بازار سهام را فراگرفت. این رشد بالا موجب شد تا یک سقوط ۳۰ الی ۴۰درصدی را شرکتهای بورسی تجربه کنند و در سال۹۶ شاخص در جایگاهی قرارگرفت که در سال۹۲ بود. طبیعتا یک جاماندگی در کلیت بازار رخداد که این امر در کنار شوک ارزی سال۹۷ موجب شد تا رشد در بازار سهام از این سالشروع و تا سال۹۸ ادامه یابد. توکلیکاشی در رابطه با ریزش بی سابقه سال۹۹ عنوان کرد: اتفاقی که در این سالرقم خورد چیزی ورای اینها بود که نه تنها عقبافتادگیهای سالهای گذشته و نرخ ارز را در خود نشان داد، بلکه چیزی بیشتر از آن نیز افزایش یافت. با نگاهی به سال۹۹ میتوان دریافت که تورم بهشدت افزایشی بود به طوری که متوسط تورم ماهانه در این سالاز فروردین تا مرداد ۵درصد بود که تجمع آن در پایان سالتورم ۶۵درصدی را به ثبت رساند. این تورم موجب میشد تا یک شخص عادی با حقوق کارمندی صرفا جهت حفظ ارزش پول خود و نه منافع سفته بازانه وارد بورس شده و سهام خریداری کند. بهدنبال گسترش استقبال از بازار سهام جهت حفظ ارزش پول، احساس جاماندگی در افراد دیگر برانگیخته شد و درنتیجه موجب هجوم افراد بیشتر به بازار سرمایه شد تا جاییکه تعداد کدهای فعال بازار از نیممیلیون به ۱۰میلیون افزایش یافت. در سال۹۹ سیل عظیم خریداران سهام تا جایی ادامه یافت که بسیاری از مردم فعالیتهای اقتصادی خود را صرفا جهت سرمایهگذاری در بورس تعطیل کردند. اگر رشد غیرمنطقی رخ دهد، اقتصاد از ریل خود خارج میشود و رفتارهای جایگزین شکل میگیرد. توکلی کاشی ادامه داد: در کنار همه این موارد باید درنظر داشت که دولت آقای روحانی در سالهای ۹۷ تا ۹۹ ناکامیهای اقتصادی متعددی داشت و رشد بورس را بهعنوان دستاوردی برای خود میدانست. بهرغم اینکه خود هیاتدولت و خود شخص وزیر اقتصاد میدانستند که رشد بورس به دلایل دیگری بهوقوع پیوسته و نمیتوان آن را بخشی از دستاوردهای دولت قلمداد کرد، اما از آنجا که دست دولت خالی بود و کشور با تحریم جدی دستوپنجه نرم میکرد که تا آن سال بی سابقه بود ناخواسته از رشد بورس حمایت میکردند.

قانونی که با تاخیر اجرا شد

در ادامه نشست دهقان دهنوی در پاسخ به سوال اقدامات سازمان بورس در مقطع رشد بی سابقه بازار سرمایه در سال۹۹ اذعان کرد: ابتدا باید گفت اگر کسی ادعا کند که سازمان بورس اقدامی در این رابطه انجام نداده است، اساسا حرف نادرستی است. معاون اسبق وزیر اقتصاد ادامه داد: در زمستان ۹۸ یک جلسه مشورتی وزیر اقتصاد در جمع صاحبنظران برگزار کرد که در این جلسه من عنوان کردم که این فرصت رشد بازار سرمایه باید به سمت تامین مالی و تولید سوق پیدا کند که یکی از این راهها ورود شرکتهای بیشتر به بورس است. این اقدام میتواند بخشی از این هیجان و فشار تقاضا را پاسخ دهد که در همان زمان بهدستور وزیر اقتصاد این امر پیگیری شد. موضوع دیگری که در جلسه عید دیدنی بعد از نوروز سال۹۹ عنوان شد این بود که در سمت تقاضای بازار سهام، مشکلی وجود ندارد، اما سمت عرضه با چالش جدی مواجه است. به جهت تقویت سمت عرضه پیشنهاد شد که مبحث صرف سهام راهاندازی شود. در ادامه دهقان دهنوی با تاکید بر صحبتهای توکلی کاشی مبنیبر راهاندازی فروش استقراضی عنوان کرد: سازمان بورس با تاسیس فروش استقراضی در آن زمان موافق نبود و آمادگی نداشت که در سال۹۹ این موضوع را در سطح وسیع اجرایی کند، بااینحال با اجرای افزایش سرمایه با صرف سهام و سلب حقتقدم در شرکتهای دولتی، سهام جدید وارد بازار سرمایه خواهند شد که این قانون در همان زمان توسط من به نگارش درآمد و بهدستور شخص وزیر اقتصاد پیگیری شد. دهنوی ادامه داد: این قانون پس از تایید به شورای سران سه قوه مطرح شد که در اینجا موافقت کلی صورتگرفت، اما به مجلس محول شد. رئیس مجلس وقت قول به تسریع در امور تحقیق و تفحص این موضوع و سپس تصویب آن داد. ریاست مجلس به قول خود عمل کرد، اما این قانون درست ۲الی۳روز قبل از ریزش بازار سرمایه به تصویب رسیدکه این موضوع موجب تشویق شرکتهای زیرمجموعه غیربورسی به پذیرش در بورس و افزایش شناوری شرکتها میشد. وقتی شاخص سقوط کرد همه این کارهایی که در جهت پاسخ به تقاضا و کاهش فشار تقاضا صورتگرفته بود تبدیل به یک نقطه منفی شد و تصور عموم مردم بر این شد که دولت قصد دارد سهم خود را بهفروش برساند. این درحالی است که تا قبل از این عموم سهامداران اعتراض داشتند که چرا اشخاص حقوقی اقدام به عرضه سهام نمیکنند و حال چرا افزایش عرضه پس از ۲۰مرداد و ریزش۹۹ بهوقوع پیوسته است؟ دهقاندهنوی ریاست پیشین سازمان بورس اوراقبهادار ادامه داد: افرادی که در شاخص ۲۰۰، ۵۰۰ یا ۷۰۰هزار از حبابیبودن بازار گفتند، الان باید حاضر شوند و توضیح دهند که چرا در آن عدد از حبابیبودن صحبت کردند و هرکس در این اعداد دم از حبابیبودن زده بود، قطعا دچار اشتباه شدهاست. حال اگر کسی در اعداد یکمیلیون و ۲۰۰ تا ۵۰۰هزار از حبابیشدن صحبت کرده است، در آن صورت میتوان اظهار کرد که با توجه به حرکت برگشتی بازار از ۲میلیون به یکمیلیون و ۲۰۰هزار صحبت این عزیزان تا حدی درست بودهاست. رفتارهای اقتصادی بر اساس انتظارات نسبت به آینده رخ میدهد و حباب وقتی است که رفتار غیرعاقلانه باشد. وی ادامه داد: ممکن است همه ما الان انتظاری داشته باشیم و براساس آن تصمیم عاقلانهای بگیریم که این تصمیم راجعبه اتفاقی است که قرار است یک ماه دیگر رخ دهد.

در ادامه مهدی حیدری، از مدرسان دانشگاه، عنوان کرد: فضای امروز با فضای قبل از سال۹۹ بسیار متفاوت است. در سال۹۵ جلسات متعدد زیادی با فعالان اقتصادی جهت شناخت فرصتهای بازار سهام و عرضه سهام این شرکتها برگزار میشد. اتفاقات سال

۹۹ استقبال شرکتها از عرضه سهام خود در بازار سهام را بهدنبال داشت و این امر آنچنان رونق پیدا کرد که هم اکنون صف طویلی از عرضههای اولیه شرکتها در بازار سرمایه تشکیل شده است. باید اذعان کرد میانگین نا آگاهی از این مکانیزم بازار حتی در بین سیاستگذاران بسیار بالا بود. حیدری ادامه داد: ما یک مشکل در کل فضای سیاستگذاری داریم و آن این است که این فضا بسیار کند است و این کندبودن در بازار سهام بسیار سریعتر مشخص میشود. بحران سال۲۰۰۸آمریکا که در تاریخ آن بی سابقه بود بدین شکل رقم خورد که روز چهارشنبه این فاجعه رخ داد و سه روز بعد یعنی در روز شنبه یک بسته تصویب شد که در تاریخ آمریکا بی سابقه بود که این بسته در روز دوشنبه، یعنی اولین روز معاملاتی هفته بعد اجرایی شد. حال شما مقایسه کنید با بازار سهام ایران که در اسفند ۹۸ دستور افزایش عرضه صادر میشود، اما در مردادماه به تصویب میرسد. این نوع از سیاستگذاری عملا هیچ نقش مفیدی در کنترل بازار سهام ندارد؛ این در حالی است که ۸۰درصد سهمهای بازار زیر نظر نهادهای فرادولتی بود و فقط لازم بود به این نهادها دستور عرضه صادر میشد تا این نهادها را ملزم به فروش بیشتر سهام کنند و این دستور روز بعد اجرا شود.

تداوم اصلاح زمانی در بورس

توکلی کاشی در پاسخ به این سوال که چرا بعد از گذشت سه سالهنوز علائمی جهت بهبود عملکرد بازار سهام مشاهده نمیشود، عنوان کرد که بازار سهام، ارز و طلا خصوصیت منحصربه فردی دارند که این خصوصیت در بازار مسکن وجود ندارد. این ویژگی آن است که اگر قیمتها بیش از حد بالا یا پایین رود خود را اصلاح میکنند؛ این در حالی است که در بازار مسکن این خصوصیت وجود ندارد و با بالارفتن قیمتها به دلیل وجود چسبندگی کاهش هیجانی رخ نمیدهد. در ادامه توکلی کاشی با یادآوری صحبتهای ابتدای نشست خود عنوان کرد: از فروردین تا مرداد۹۹ رشد بیش از اندازه بوده و هنگامی که یک متغیر بیش از اندازه به رشد خود ادامه دهد باید اصلاح کند و این اصلاح تا زمانیکه به تعادل برسد ادامه خواهد داشت. اتفاقی که از مرداد سال۹۹ تا مرداد ۱۴۰۲ رقم خورد مشابه دیماه سال۹۲ تا دیماه سال۹۶ است و شاخص در دیماه سال۹۶ در جایگاهی قرار داشت که دیماه سال

۹۲ بود. علت رشد شاخص در اواسط سال۹۲ جهش ارزی سال۹۱ و ابتدای آن بود. در تیر ماه سال۹۲ با تغییر دولت امید به بهبود بازار افزایش یافت که این موضوع موجب شد رشد بازار تا دیماه همان سال ادامه یابد. این جهشهای رشدی بازار در هر برهه از زمان که رخ دهد مطمئنا موجب اصلاح زمانی و قیمتی در بازار سهام خواهد شد که مدتزمان آن ممکن است همچون دیماه۹۶، حدود ۴سال ادامه یابد یا مثل سال۹۹، ۳سال به طول بینجامد؛ بنابراین نمیتوان برای بازگشت و ریکاوری بازار پس از جهش قیمتی مدت زمان خاصی قائل بود. در ادامه توکلی کاشی با تایید صحبتهای حیدری درخصوص تاخیر در تصمیمگیریهای سیاستگذاران عنوان کرد: در بازار سهام علاوهبر شرکتهای حاکمیتی، شرکتهای خصوصی نیز وجود دارند. برای مثال زمانیکه از یک شرکت خصوصی سرمایهگذاری با سرمایه ۱۰ الی ۳۰هزار میلیارد تومان درخواست میشد که عرضه کند از این کار اجتناب میکرد، چراکه در صورت عرضه هفته بعد ۲۰درصد سهام رشد کرده بود و این موجب میشد هیاتمدیره این مدیرعامل شرکت را اخراج کند، اما همین مدیرعامل شرکت سرمایهگذاری اذعان میکرد که اگر سازمان بورس دستور این کار را صادر کند حتما عرضه خود را افزایش خواهد داد. هرچند که این کار، کار غلطی است و اقدام بهتر راهاندازی فروش استقراضی بوده است.

چرا ورق بازار برخلاف انتظارات برگشت؟

دهقان دهنوی در پاسخ به این سوال که با وجود انتظارات کارشناسان مبنیبر رشد بورس، از اواسط اردیبهشت این پیشبینی نقض شد، مهمترین محرک بازگشت بازار در نیمه دوم سالچیست؟ گفت: در ابتدا باید درنظر داشت که اکنون وضعیت بازار نسبت به پاییز ۱۴۰۱ مطلوبتر است و از یکمیلیون و ۵۰۰هزار واحد به ۲میلیون واحد افزایشیافته، هرچند که این رشد تا ۲میلیون و ۵۰۰هزار هم ادامه یافته بود و بعد با کاهش همراه شد. همانطور که پیشتر بیان شد ما با یک کشور با اقتصاد درحالتوسعه مواجه هستیم که نوسانات و عوامل بیرونی و غیرقابلکنترل بسیاری بر آن تاثیر میگذارند. میتوان گفت مادامیکه این شرایط بر کشور حاکم است نمیتوان انتظار داشت رشدهای نسبتا متعادلی در شاخص بورس رقم بخورد. در کشورهای پیشرفته هم روندهای صعود و سقوط رقم میخورد، اما در ایران با توجه به عوامل مذکور عمر صعودها و سقوطها بیشتر است. وی ادامه داد: اگر موارد مذکور را به عنوان ماهیت بورس بپذیریم، چیزی که میتواند به بهبود بازار سهام کمک کند، این است که عوامل قابلکنترل بهدرستی اجرا شود. یکی از مهمترین عوامل قابل کنترل، رفتار دولت با سرمایهگذاری در کشور است. اگر بازار اولیه میتواند وجود داشتهباشد، در سایه بازار ثانویه است. این بدان معناست که اگر ارکان رد و بدلشدن سهام در بازار ثانویه فراهم شود، در بازار اولیه، عرضه اولیه میتواند انجام شود و شرکتها افزایش سرمایه دهند و پول وارد آنها شود؛ بنابراین بدون وجود یک بازار ثانویه شفاف و پویا بازار اولیه قوی نمیشود؛ پس عمل بازار ثانویه و رفتار معاملهگران سیگنال خوبی برای بازار اولیه خواهد بود. با این تفاسیر کسی نمیتواند ادعا کند بازار ثانویه برای اقتصاد مضر است.

حال اگر دولت تصور میکند که بازار ثانویه جایگاهی ندارد یا نمیتواند برای آن اقدامی انجام دهد، بهتر است آن را فراموش کند و تصور کند بازار سهامی وجود ندارد. ماهیت سرمایهگذاری برگشتناپذیر است، یعنی زمانیکه سرمایه گذار پول نقد دارد با آن پول میتواند هرکاری انجام دهد، اما به محض اینکه این پول تبدیل به کارخانه میشود بهراحتی تبدیل به پول نمیشود. سرمایه گذار با اعتماد به حرف دولت پول خود را در تولید سرمایهگذاری میکند؛ پس دولت نمیتواند هر روز با تغییر نرخهای مختلف به سرمایه گذاران آسیب وارد کند. دهقان دهنوی با انتقاد از عملکرد دولت فعلی ادامه داد: دولت یکبار از تولید و اشتغال حمایت میکند و از سرمایه گذاران دعوت به سرمایهگذاری میکند، اما چندی بعد همان تولیدکنندگان را رانت خوار خطاب میکند.

شما در کشور اگر میخواهید تولید، رشد اقتصادی و اشتغال ایجاد شود، باید از سرمایهگذاری حمایت کنید و باید افق سرمایهگذاری برای بلندمدت را روشن نگه دارید؛ طوری که سرمایه گذار بداند دولت چطور میخواهد با آن رفتار کند. وی درخصوص بحث جنجالی نرخ خوراک و عوارض صادرات اذعان کرد: بهیکباره از یک جای نامعلوم یک نرخ خوراک عنوان میشود و به شرکتها اعلام میشود که از فردا با این نرخ، خوراک شما محاسبه میشود؛ یا اینکه تا به حال از صادرات حمایت شدهاست از این به بعد از آن عوارض دریافت میشود. این دست اقدامات موجب ابهام سرمایه گذار در زمینه با چشم انداز آینده کشور میشود و سرمایه گذاران را فراری میدهد. شما اگر چشم انداز ۱۰ساله را به هر صورتیکه هست به سرمایه گذار اعلام کنید، شخص سرمایه گذار بر آن اساس برنامه ریزی میکند و میتواند با خیال آسوده تولید یا صادرات خود را افزایش دهد. اصطلاحی که اخیرا درمیان برخی افراد رایج شده صادرات خام است. این صادرات خام معنا و مفهومی ندارد و هیچکس نمیتواند بهدرستی آن را معنا کند. حتی اگر سنگ معدن را هم جزوی از صادرات خام درنظر بگیرید مگر سنگ معدن همینطوری به محض استخراج میتواند صادر شود؟ باید یکسری ماشینآلات آن را خرد کرده و بارگیری کنند و سپس صادرات صورت گیرد. این رفتارهای نادرست همچون عوارض بر صادرات محصولات خام، سرمایهگذاری کشور را تحت الشعاع قرارداده و آن را زیر سوال برده است و بالطبع وضعیت بازار سهام بدین شکل شده است.

لزوم ثباترویه در تصمیمگیریهای سیاستگذار

حیدری درخصوص لزوم ثبات رویه سیاستگذاران بهخصوص در حوزه بورس عنوان کرد: در سالگذشته رشد نرخ ارز از اواخر شهریور تا بهمن و اسفند رقم خورد که دلار آزاد تا عدد ۶۰هزارتومان افزایش یافت و در یک ماه از ۴۵هزارتومان به ۶۰هزارتومان افزایش یافت و دوباره به عدد ۴۵هزارتومان بازگشت، یعنی ۳۳درصد رشد و ۲۵درصد افت که بعضا برای چندسال یک کشور این حجم از نوسان کفایت میکند. تقریبا در ۶ماه گذشته بعد از اتفاقات بهمن و اسفند، در نرخ ارز ثبات ایجاد شد. متاسفانه از این قضیه نمیتوان خوشحال بود و باید درنظر داشت یکی از مهمترین محرکهای رشد بازار سرمایه در سالهای ۹۲ و ۹۹ رشد نرخ ارز بودهاست. در ادامه حیدری با تاکید بر صحبتهای دهنوی در رابطه با نرخ گاز عنوان کرد: اصلا مساله این نیست که گاز در حالحاضر ارزان یا گران به تولیدکننده داده میشود.

مساله این است که ثبات رویه وجود داشته باشد و روی این اعداد و فرمولها فکر شود. طبق شنیدهها حتی فرمولی که قبلا از آن بهعنوان تعیین نرخ استفاده میکردند، قرار است کنار گذاشته شود و دیگر عدد دقیقی وجود نداشته باشد. متاسفانه برخی اصطلاحات بین فعالان باب میشود و اصلا مشخص نیست پشتوانه این کلمات چه بوده است. از جمله این اصطلاحات اشتباه خامفروشی است. این کارشناس بازار سرمایه ادامه داد: شرکتهای پتروشیمی اگر بخواهند اوره را خام به فروش نرسانند باید کشت و صنعت کنند و بدین شکل دیگر سمت تقاضایی وجود ندارد. باید توجه داشت اینکه شرکت تولیدی بخواهد در مرحلهای از زنجیره تولید خود متوقف شود و به مرحله بعد نرود از آن زنجیره بازدهی کسب میکند. یعنی اگر در هر مرحله شرکت بداند بازده خوبی از آن کسب میکند همان را به فروش میرساند و دیگر این زنجیره را ادامه نمیدهد. از دیگر اصطلاحات رایج میان برخی فعالان این است که عنوان میشود فلان شرکت ۲هزارمیلیاردتومان سود کسب کرده است؛ این در حالی است که این سود کسب شده را بدون درنظر گرفتن سرمایه شرکت عنوان میکنند؛ یعنی در صورت سرمایه ۲۰۰هزار میلیاردی سود ۲هزارمیلیاردی آن بسیار عدد ناچیزی است و باید به داد آن شرکت رسید.

در ادامه توکلی کاشی در پاسخ به سوال مربوط به عوامل افت بازار با وجود پیشبینی رشد شاخص بورس در سال۱۴۰۲ عنوان کرد: اکنون تحت عنوان ورود حقیقیها متداول شده است. بررسی این عدد نشان میدهد که پیوسته منفی است و این نشان میدهد که سهامدار خرد رغبت چندانی به خرید سهام ندارد. از آنطرف محرک منفی را نمیتوان مبنیبر عرضه زیاد دانست، چراکه تقاضایی وجود ندارد. میتوان گفت ثبات نسبی ارز و اتفاقهایی که در بخش حقیقی بازار بهوقوع پیوسته و منجر به افزایش ریسکها و کاهش سودآوری شرکتها شده است، میتواند شرایط حال حاضر بازار را تشریح کند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه