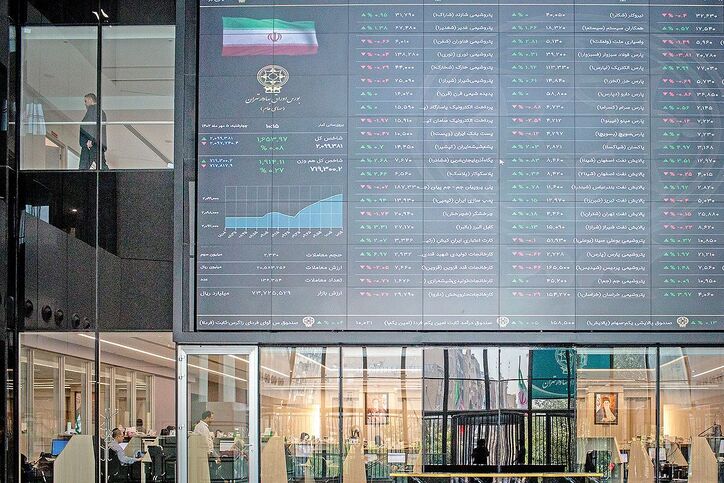

بورس و دو ریسک بزرگ

به گزارش میمتالز، با بررسی روند سیاستگذاری پولی در هفته گذشته شاهد افزایش ناچیز درجه انقباض پولی توسط بانکمرکزی در مقایسه با کاهش فشار هفتههای قبل و همچنین رشد مبلغ سفارشهای ارسالشده توسط بانکها در سامانه بازار بینبانکی هستیم که منجر به رشد ۰.۳درصدی و افزایش ۷ نقطه پایه نرخ بهره بینبانکی در مقایسه با هفته قبل شدهاست که پس از ۴ هفته کاهش متوالی رخداده است. شاخص عملکرد بانکمرکزی که توسط بنده محاسبه شدهاست، نشاندهنده عدد ۰.۸۳واحدی است که در مقایسه با هفته قبل کاهش یکدهمواحدی را داشته و همچنین مجددا پایینتر از سطح میانگین از ابتدای سال قرار گرفتهاست.

البته لازم به ذکر است که سیاست پولی بانکمرکزی از ابتدای سال بهجز مدتی محدود روندی کاملا انقباضی را طی کرده است و تغییرات هفتههای گذشته صرفا بهعنوان کاهش فشار انقباضی محسوب میشوند و فعلا چرخش قابلتوجهی به سمت انبساط دیده نمیشود. علت رشد نرخ بینبانکی هفته گذشته، افزایش مبلغ سفارشهای ارسالی بانکها و کاهش جزئی نسبت پذیرش درخواستها است که در مجموع ۵۲۰میلیارد تومان نقدینگی را از بازار بینبانکی حذف کرده و منجر به هدایت نرخ تعادلی بهره بینبانکی به سطح ۲۳.۶درصد شدهاست. لازم بهذکر است که بانکمرکزی با کمپین سیاست انقباضی خود از ابتدای سال بهطور خالص از محل ابزارهای قانونی (بهجز اضافه برداشت در حساب جاری) سطح بدهی بانکها به بانکمرکزی (آیتم منابع پایهپولی) را مجموعا به میزان ۳۷۶۰میلیاردتومان افزایش دادهاست که با وجود مثبتبودن، شاهد کاهش قابلتوجه نرخ رشد آن هستیم.

همچنین پایهپولی که در حقیقت پول پرقدرت یا monetary base نیز شناخته میشود و میتواند با اثر فزاینده منجر به رشد نقدینگی شود، از ابتدای سال مجموعا به میزان ۱۲۰هزار میلیاردتومان رشد کرده است که در مقایسه با نرخ رشد نقدینگی عدد بالاتری است و بانکمرکزی عمدتا رشد نقدینگی را از محل کاهش ضریب فزاینده سپرده و ضریب فزاینده پولی از طریق محدودسازی نرخ رشد ترازنامه بانکها، سیاستهای انقباضی کیفی از محل سختگیریهای اعتباری و سقفها (اعطای تسهیلات بانکها تقریبا متوقف شدهاست) و همچنین افزایش نسبت سپرده قانونی به سپرده به هزینه و سر به فلک کشیدن نرخهای بهره غیررسمی و همچنین نرخ بهره تامین مالی شرکتی با احتساب تمام هزینهها انجام داده که تبعات منفی برای بازار پول و بدهی بههمراه داشتهاست.

از طرفی نکته بسیار قابلتوجه موضوع اختصاص تقریبا نیمی از رشد پایهپولی بهوقوع پیوسته در ۶ ماهه ابتدای سال به جبران ناترازی بانک آینده است که بمبساعتی بودن این بانک و بانکهای مشابه را برای اقتصاد ایران یادآوری میکند. مورد دیگری که بازار این روزها به آن توجه ویژهای دارد موضوع لایحه بودجه سال۱۴۰۳ است که روز سهشنبه به مجلس ارائه میشود و زیر ذرهبین مدیران سرمایهگذاری برای تعیین استراتژی مناسب سالآتی خواهد رفت. یکی از مواردی که در قالب لایحه برنامه هفتم توسعه بهچشم میخورد پیشنهاد کاهش نرخ قانونی مالیات شرکتها از ۲۵درصد به ۱۵درصد است که میتواند با کاهش نرخ statutory منجر به کاهش نرخ موثر مالیات شرکتها شده و با شناسایی ذخیره کمتر به افزایش سود شرکتها ختم شود. هرچند برخی معافیتها نیز از این لایحه حذف شدهاند که نیازمند بررسی دقیق است. بهطور کلی بهنظر میرسد برخلاف لایحه بودجه سال۱۴۰۲ که دارای نکات منفی فراوانی بود، امسال شاهد شوک و تغییر قابلتوجه خاصی نباشیم.

امیررضا اعلاباف / تحلیلگر بازارهای مالی

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه