تحلیل تکنیکال "سکرد" - ۵ آذر

۱. توضیحات کلی در خصوص شرکت

به گزارش میمتالز، تولید کنندۀ سیمان_ محصول اصلی: سیمان فلهای، سیمانِ تیپ ۲ پاکتی، و کلینکر (صادراتی)

اطلاعاتِ اولیه از تابلوی سهم:

نکات بنیادی شرکت:

شروع نیمۀ دوم سال و افزایش فصلیِ فروش و رشدِ نرخِ سیمانیها_ نزدیکی به مرزهای عراق و کاهش هزینۀ حملونقل صادرات_

نزدیک به ۵۰ درصد از مبلغ فروش متعلق به فروش خارجی (آهک و کلینکر) _ در حال تکمیل تکنولوژی VDZ آلمان.

۲. تکنیک غالب در تحلیل انجام شده:

استفاده از خطوط کانال، خطوط آلفا و الگوهای بازگشتیِ ایجاد شده بروی خطوط روند مانند SYD.

تصویر شمارۀ ۱ (بررسی کارکردِ الگوها در گذشتۀ نمودار)

شکل ۱ تحلیل قبلی

در تحلیل قبلی به این موضوع اشاره شد که با کراسِ نزولیِ قیمت از خطِ MCL سیگنالِ فروشی صادر شده است که این الگو میتواند قیمت را تا تستِ کفِ قبلی (نقطۀ مشخص شده با شمارۀ ۲) و حتی نواحیِ پایینتر هدایت نماید. درهرصورت کراسِ صعودیِ قیمت از خطِ MCL میتواند ماهیتِ این خط را تبدیل به خطِ آلفا نماید و بهاینترتیب سیگنالِ خریدِ کوتاهمدتی را در جهتِ روندِ نزولیِ ماجور صادر نماید.

تصویر شمارۀ ۱ (بهروزرسانی نمودار)

شکل ۲ بهروزرسانی نمودار سکرد

در تصویر بالا بهروزرسانی نمودار قبلی را مشاهده مینمایید. همانطور که در تحلیل قبلی هشدار داده شده بود، کراسِ نزولیِ قیمت از خطِ MCL باعثِ صدور سیگنالِ فروش و هدایتِ قیمت تا اهدافِ پایینتر و باکسِ نارنجیرنگ شده است. همان طور که در تصویر مشاهده میکنید خط MCL گرچه از اتصال دو سایۀ کوچک و به ظاهر بی اهمیت و در جهتِ نزولِ قیمت ترسیم شده است، اما به واسطۀ قدرتِ خطوطِ کانال تأثیر زیادی در مسیر آیندۀ قیمت گذاشته و حتی در ادامه برای بیش از ۵ کندل به حرکتِ آن جهت داده است که این امر خود تأیید کنندۀ این خط و تکنیکِ نهفته در آن است.

در مسیر نزولیِ قیمت حتی خطِ روندِ TL ۲ تبدیل به یک خطِ MCL شده و حتی باعثِ صدورِ سیگنالِ فروش دیگری شده است. خطِ TL ۲ در ادامه تبدیل به خطِ AL ۳ شده و در کنارِ خطِ MCL و AL ۲ سیگنالِ خریدی را در کراسِ صعودیِ قیمت از خود شناسایی کردهاند. اکنون قیمت در حالِ ایجادِ پولبک به مقاومتِ شکستهشدۀ ناحیۀ سبزرنگ است، این پولبک دقیقاً بروی خطِ MCL و بالاتر از خطِ روندِ نزولیِ اصلیِ TL ۳ قرار دارد و ازاینرو در صورتِ تثبیتِ این پولبک، این ساختار باعثِ افزایش اعتبار سیگنالهای خرید میشود. روندِ صعودی این بار، زمانی مورد تأیید قرار میگیرد که سقفی بالاتر از محدودۀ سبزرنگ ایجاد شده و سپس پولبک شکستِ معتبری به آن ایجاد شود. در چنین حالتی میتوان اهدافی بیشتر از سقفِ محدودۀ معامله را (مقاومت ناحیۀ نارنجیرنگ) و حتی سقف تاریخی قیمت در نظر گرفت، زیرا در گذشتۀ نمودار این اتفاق حتی باوجود حرکتِ صعودی قدرتمند و ساختارشکن، ایجاد نشده است، بنابراین ایجاد هرگونه روندِ نرمال، حتی بهصورتِ میکرو در این بازۀ زمانی میتواند نشانهای محکم و مهم از افزایش قدرت خریداران در نظر گرفته شود.

باید به این موضوع توجه کرد که باتوجهبه رفتارشناسی سهم، درصورتیکه موجی صعودی بهصورت تک موج یا سه موج و بسیـار شارپ، خود را به مقاومتهای سقفِ محدودۀ معامله؛ یعنی اهدافِ ۱۰۲۷۵ و ۱۱۲۳۹ ریال برساند، دلیلی بر تغییر روند ایجاد نمیشود و حتی ممکن است حرکتِ شارپِ ایجاد شده؛ بهواسطۀ خلأ معاملاتی از ناحیۀ فروشندگان، بهسرعت نقض شده و بازگشت نماید و خط مرکزی یا حتی کفِ محدودۀ معامله تست شده و حتی روند نزولی ادامه پیدا کند، بنابراین رفتار و نوعِ روندی که در این بازۀ زمانی و قیمت ایجاد میشود، در سرنوشت آیندۀ سهم نقش بسزایی دارد و باید مورد بررسی دقیقی قرار بگیرد.

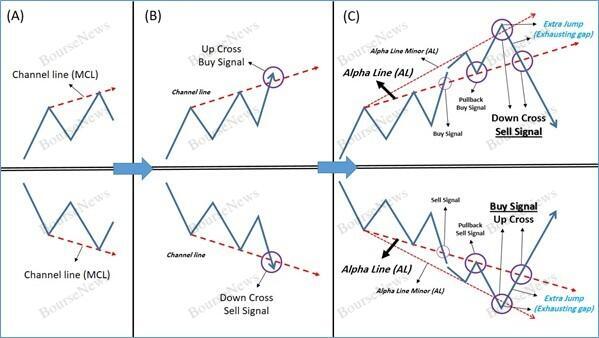

در ادامه، مطالبِ آموزشی در خصوص نحوۀ شناسایی خطوطِ کانالِ MCL و خطوطِ آلفا (AL) در اختیار شما قرار داده شده است که توجه شما مخاطبِ محترم را به آن جلب مینمایم.

تعریف مفاهیم، عبارات اختصاری و الگوها

تصویر آموزشی

در تصویر زیر مراحل شناسایی خطوطِ کانال به تصویر کشیده شده است. در مرحلۀ اول با اتصال دو سقف در روندِ صعودی (قسمت بالای تصویر) و دو کف در روندِ نزولی (قسمت پایینِ تصویر) خطِ کانالی با عنوانِ MCL قابلشناسایی است (A) که در ادامه شکستِ آن میتواند در جهتِ روند، سیگنالِ ادامهدهندهای را صادر نماید (B)، اما با نقضشدن این شکست و بازگشتِ قیمت به فضای قبلی، نسبت به خطِ MCL ماهیتِ این خطِ تبدیل به خطِ آلفا شده و سیگنالی در جهتِ مخالف صادر میشود (C).

شکل ۳ تصویر آموزشی از مراحل ایجاد خطِ کانال و تبدیل آن به خطِ آلفا (Alpha Line)

در قسمت زیر مفاهیم و الگوهای مورداستفاده تعریف شدهاند.

Channel Line_MCL: (خط کانال یا خط میکرو کانال): خطی است مورب که از اتصال سقفها در روند صعودی و از اتصال کفها در روندِ نزولی ایجاد میشود.

Exhuasting Gap/Extra jump: جهش اضافه یا گپ خستگی، در اثر هیجانات بازار و کمین و خلأ معاملاتی جناح مخالفِ روند بروی یک خطِ کانال ایجاد میشود. این جهش منجر به شکستِ موقتی خطِ کانال شده و قیمت در جهتِ روندِ آن خطِ کانال حرکت کرده و سیگنالی در راستای حرکتِ آن صادر میکند. این حرکت اغلب بسیار تندوُتیز بوده، اما پس از مدتی نقض شده و در جهتِ مخالف باز میگردد. بهعنوانمثال در روندِ صعودی و در انتهای آن جهشی صعودی رخداده و خطِ کانال به سمتِ بالا شکسته؛ اما پس از مدتی بازمیگردد.

Alphan Line (خط آلفا): زمانی که جهشِ اضافهای از یک خطِ کانال ایجاد میشود، در صورتِ بازگشتِ قیمت به فضای قبلی، خطِ کانال نقض شده و تبدیل به خطِ آلفا میشود که در این صورت سیگنالی در جهتِ مخالف قابلشناسایی است، بهعنوانمثال زمانی که جهشِ اضافهای از خطِ کانالِ صعودی ایجاد میشود و قیمت به زیر این خطِ کانال باز میگردد، سیگنال فروش قابلشناسایی است که میتوان در تأیید آن از دیگر نشانههای تکنیکی استفاده کرد.

Alpha Line Minor: خطِ آلفای مینور خطی است که نسبت به خطِ آلفای ماجور یا اصلی دارای شیب بیشتری است و یا در بازۀ زمانی کوتاهتری بروی نمودارِ قیمتی شناسایی شده است. این خط اغلب میتواند با خطِ آلفای اصلی یا دیگر هشدارهای بازگشتی سیگنالی دارای همپوشانی قابلقبولی را صادر نماید.

PSP _ Final Flag: اصلاحِ پرچم نهایی (Final Flag) به آخرین اصلاح از یک روندِ مشخص (روندِ قبلی) گفته میشود و اصطلاحِ PSP (Previous Swing Point) به کف یا سقفِ قبلی از این اصلاحِ گفته میشود که میتواند بهعنوان یک سطحِ عرضه یا تقاضا یا سطحِ حمایتی یا مقاومتی ایفای نقش کرده و اغلب خطوطِ آلفا را میتوان با مبدأ آنها ترسیم نمود که در این صورت نامِ خطِ آلفا به Alpha PSP Line تغییر میکند.

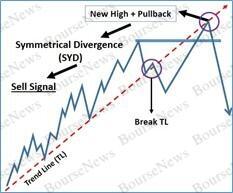

Symmetrical Divergence (SYD): زمانی که یک خطِ روند شکسته میشود و پولبکِ ایجاد شده بروی آن فراتر از اوجِ قبلی تشکیل میشود؛ الگوی واگرایی قرینهای (SYD) ایجاد میشود. بهعنوانمثال در یک روندِ صعودی اگر پس از شکستِ خطِ روندِ صعودی، قیمت سقفِ جدید را دقیقاً در قالبِ پولبک به خطِ روندِ صعودیِ از پیش شکسته شده ایجاد نماید، این الگو بهعنوان الگوی واگرایی قرینهای میتواند یک سیگنالِ فروش، همراه با یک حدِ ضرر فشرده را صادر نماید. در روندهای بســیار تندوُتیز پیش از بازگشتِ روند، اغلب شاهدِ ایجاد دو پولبک به خط روندِ خواهیم بود.

شکل ۴ نمونهای از واگرایی قرینهای در انتهای روند صعودی

نکته: در اغلب موارد در ترسیم خطوط روند یا خطوطِ کانال از قیمتِ بستهشدن پیوتِ دوم (Close Price) استفاده شده است.

۳. خلاصۀ وضعیت:

با تثبیتِ شکست خطِ روندِ TL ۳، احتمالِ صعودِ قیمت بسیار افزایش مییابد، اما درهرصورت باید دید واکنشِ قیمت به محدودۀ سقف و کفِ از پرچمِ نهاییِ ماجور (FF) چگونه است، در صورت عبورِ قیمت از پرچمِ نهاییِ ماجور (FF)، احتمالِ شکستِ سقفِ تاریخی و ادامهدار شدنِ روندِ صعودیِ بلندمدت افزایش مییابد.

منبع: بورس نیوز

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه