قفل معاملات سکه بورسی

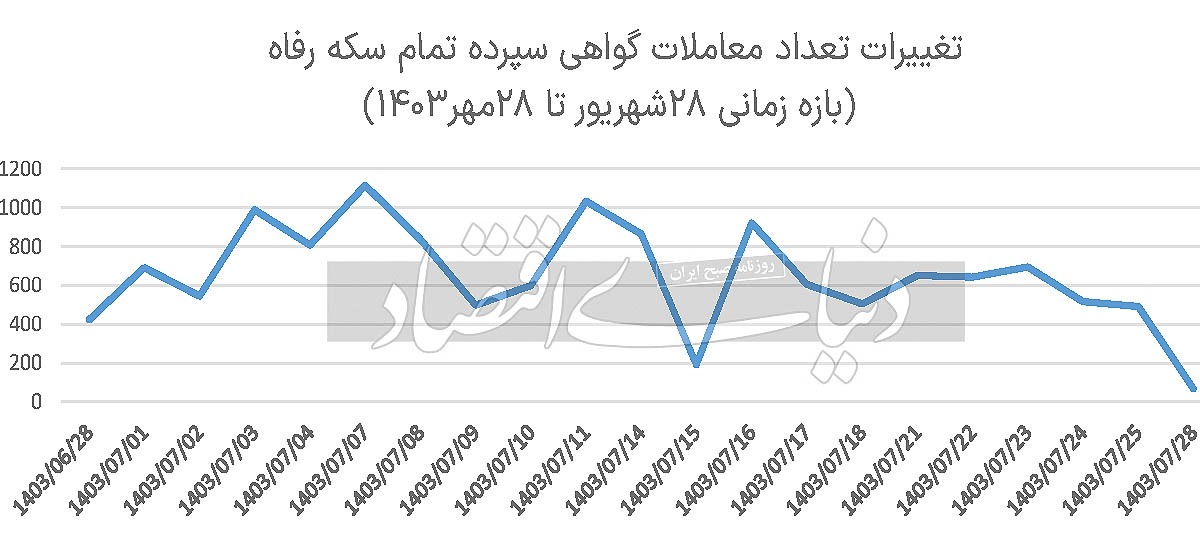

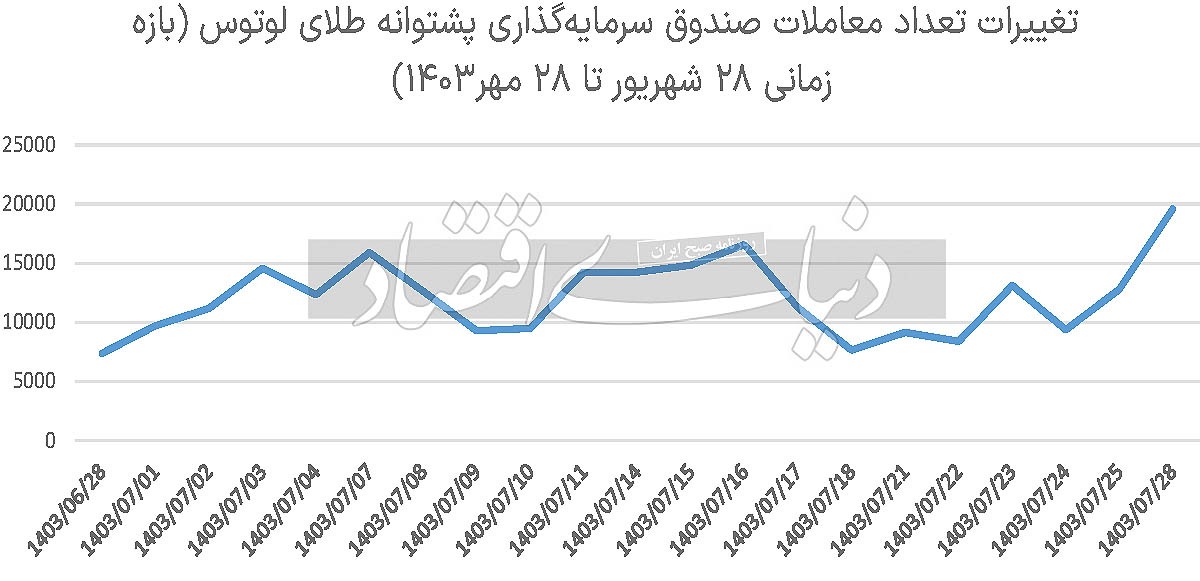

به گزارش میمتالز، پرمعاملهترین نماد گواهی ســـپرده تمامسکه طرح جدید (سکه رفاه)، عرضهشده در رینگ مالی بورسکالای ایران، در اولین روز هفته جاری، شنبه ۲۸ مهرماه، کاهش ۸۶ درصدی حجم معاملات نسبت به آخرین روز معاملاتی قبل (چهارشنبه ۲۵ مهر) را به ثبت رساند و از ۴۹۰ فقره معامله به ۶۷ فقره معامله در این بازه زمانی رسید. مهمترین علت این موضوع، قفل شدن بازار فروش سکه بورسی به دلیل افت شدید عرضه در شرایطی است که سکه بالاترین سطح تاریخی قیمت خود را تجربه میکند. این در حالی است که در سمت دیگر بازار مالی بورسکالا، صندوقهای سپرده گذاری طلا با پشتوانه شمش به دلیل تعادل نسبی بین عرضه و تقاضای شمش، نهتنها افت معاملاتی نداشته اند، بلکه در بزرگترین صندوق سرمایهگذاری طلای فعال در بورسکالا (صندوق لوتوس)، حجم معاملات تنها به فاصله یکروز معاملاتی (شنبه ۲۸ مهر نسبت به چهارشنبه ۲۵ مهر)، ۵۳.۳درصد رشد کرد.

ناموازنه عرضه و تقاضای سکه بورسی

شکیبا کرمی، کارشناس و تحلیلگر بازار طلا و سکه، در تشریح دلایل افت شدید حجم معاملات سکه بورسی در وضعیتی که طلا و سکه هم اکنون به عنوان پایگاه امن داراییها با رشد تقاضا روبهرو شده اند گفت: عرضه و تقاضای سکه بورسی که در قالب معاملات گواهی تمامسکه در بازار مالی بورسکالا مورد معامله قرار میگیرد، هم اکنون در شرایط نامتعادل است. این موضوع موجب تشکیل صف خرید در وضعیتی شده است که عملا عرضه در سطوح بسیار ناچیزی نسبت به حجم تقاضای فعلی قرار دارد. در سمت دیگر بازار مالی بورسکالا شاهد رشد محسوس حجم معاملات در صندوقهای سرمایهگذاری طلا با پشتوانه شمش هستیم. در حال حاضر تعادل نسبی بین عرضه و تقاضا در بازار شمش طلا وجود دارد و به همین علت معاملات متناسب با تقاضای بازار رشد داشته است. کرمی به تعیین سقف مجاز برای نوسان روزانه قیمت در بازار گواهی سپرده سکه اشاره کرد و گفت: به نظر میرسد تا زمانی که تنشها و ناآرامیهای سیاسی در منطقه ادامه دارد، این محدودیت نیز پابرجا باشد که بر عرضه سکه بورسی تاثیر خواهد داشت. او همچنین درباره چشم انداز رشد قیمتها در بازار مالی بورسکالا تاکید کرد: با توجه به شرایط موجود، چشمانداز قیمت همچنان افزایشی است.

اثرات محدودسازی بازدهی

کارشناسان فعال در حوزه بورسکالا، معتقدند: آزادی معامله یکی از ارکان اصلی در بورسها به شمار میرود و این موضوع برای ابزارهای مالی مبتنی بر کالا مخصوصا طلا اهمیت بیشتری پیدا میکند. هم اکنون، اما در وضعیتی هستیم که بازارساز اقدام به تعیین سقف مجاز نوسان روزانه قیمت در بازار معاملات گواهی سپرده سکه کرده است و این تعیین سقف مجاز برای افزایش نرخ به یک محدودیت در آزادی معامله تبدیل شده است؛ آن هم در وضعیتی که بازار آزاد مسیر خود را طی میکند و بهجرات میتوان گفت اعمال سقف رشد قیمت در معامله اثری بر قیمتهای بازار نمیگذارد. اعمال سقف مجاز رشد قیمت را باید چیزی شبیه به سندروم یا بیماری در معاملات کالایی به شمار آوریم که سالهاست به این بازار آسیب میزند، ولی تمایلی به رفع و رجوع و اصلاح آن دیده نمیشود؛ تا جایی که هر زمان نوسان نرخ یا شوک سیاسی و اقتصادی به کشور وارد میشود، گویا به موازات آن باید اعمال سقف مجاز رشد قیمت هم در بازار اعمال شود.

اعمال نظر برخی نهادهای خاص در این زمینه، سادهترین دلیل برای این مطلب است؛ آن هم در وضعیتی که مدیریت قیمتها در بازار آزاد با محدودیت روبهروست و سیاستگذار تنها به سرکوب قیمتها در بورسکالا میپردازد.

کارشناسان از این اقدام بهعنوان شوخی دردناکی یاد میکنند که سالهاست در بورسکالا تکرار میشود. نکته مهم دیگر آنکه قیمت همیشه بر پایه نوسان عرضه و تقاضا تعیین میشود و این نوسان عرضه و تقاضا باعث شده است تا در تلاقی یک نقطه، نرخی کشف شود؛ یعنی اگر عرضه و تقاضا شرایط متعادل و ایده آلی داشته باشد نیازی نیست که سیاستگذار در موارد خاص به اعمال محدودیت بر نوسان قیمتها دست بزند. از سوی دیگر وقتی قیمتها در بازار آزاد بالاتر از نرخها در بورسکالاست، صف خرید ایجاد میشود و حداقل فروشندهای هم که وجود دارد، از فروش عقب نشینی میکند و خریداران برای خرید صف میکشند که این را باید یکی از تبعات مهم عدممدیریت بازار و اعمال سقف مجاز رشد یا افت قیمت به شمار آورد؛ چیزی که در کمترین نقطهای از جهان مشابه آن را داریم. حال در این وضعیت، وقتی صف خرید ایجاد میشود، اولین خروجی آن کاهش شدید حجم معاملات است که خود را در دادوستد گواهی بهوضوح نشان میدهد.

در این شرایط اگر حباب قیمتی ایجاد شود و نرخها فراتر از رقم بنیادین خودشان دادوستد شوند که بارها و سالها در بازار آزاد تکرار شده، این وضعیت وخامت بیشتری پیدا میکند. بهعنوان مثال، در معاملات گواهی شمش طلا در بورسکالا شاهد هستیم که رقابت آزادانهای برقرار است و حداقل حباب قیمتی رصد میشود. در این شرایط مدیریت بازار هم خیلی راحتتر است و البته به نفع فروشنده هم تمام میشود. بسیاری از معادن که بهسادگی کالا در قالب گواهی سپرده و مواردی از این قبیل دادوستد میکنند، بهراحتی از این شرایط منتفع میشوند و فضای خوبی برای تامین مالی معادن و حتی فروشندههای طلا را شاهد هستیم که در کنار آن هم دادههای دیگری نیز خودنمایی میکند.

در مورد سکه نیز میتوان گفت اگر بانکمرکزی بهعنوان فروشنده سکه راسا وارد عمل شود، سادهترین خروجی این است که حباب قیمتی در این وضعیت به حداقل خود کاهش پیدا کند. درصورتی که بانکمرکزی واقعا تمایل به مدیریت بازار دارد، عرضه سکه ابزار خوبی است که میتواند از آن بهرهمند شود. البته سیاستگذار حراج حضوری را کلید زده است؛ هرچند وجود دو بازار با یک کالا و چند شیوه معامله، موجب ایجاد شرایط مطلوبی نشده است.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

ثبت رکورد تولید برق خورشیدی در کشور

گامهای مؤثر معاونت طرح و برنامه بانک مسکن در دولت چهاردهم

افتتاح نمادین همزمان ۵۸۸ واحد صنعتی جدید با دستور رئیسجمهور

اعلام جزئیات پیشفروش سکه طلای بانک مرکزی/ هر کدملی میتواند ۱۵ عدد سکه بخرد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۷

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۷ |برنت ۶۸ دلار و ۲۴ سنت شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد