کاهش فاصله نرخ تسعیر بانکها با سایر صنایع

به گزارش میمتالز، حمزهای در توضیح نرخ تسعیر ارز گفت: «نرخ تسعیر ارز (Exchange Rate) نرخی است که برای تبدیل ارزهای خارجی به ارز داخلی بهکار میرود. این نرخ مستقیم در بانکها و مؤسسات مالی برای انجام تراکنشها و تسویهحسابهای بینالمللی تعیین میشود و عوامل مختلفی بر آن تأثیرگذارند.»

او افزود: تغییرات نرخ بهره میتواند تأثیر قابلتوجهی بر ارزش ارزها داشته باشد. برای مثال، افزایش نرخ بهره در یک کشور میتواند سرمایهگذاری خارجی را جذب کرده و ارزش ارز آن کشور را تقویت کند. از سوی دیگر، نرخ تورم نیز از عوامل کلیدی تعیین ارزش پول ملی است؛ بهطوری که نرخ تورم بالا معمولاً موجب کاهش ارزش ارز میشود.

این کارشناس در ادامه به سایر عوامل مؤثر اشاره کرد و گفت: «وضعیت کلی اقتصادی، شامل نرخ رشد اقتصادی، بیکاری و تراز تجاری، نقش مستقیمی در نرخ تسعیر ارز ایفا میکند. عرضه و تقاضای ارزهای مختلف، سیاستهای پولی بانک مرکزی و تحولات سیاسی و ژئوپلیتیکی نیز میتوانند موجب نوسانات قابلتوجهی در این نرخ شوند.»

تصمیمات جدید در خصوص نرخ تسعیر ارز

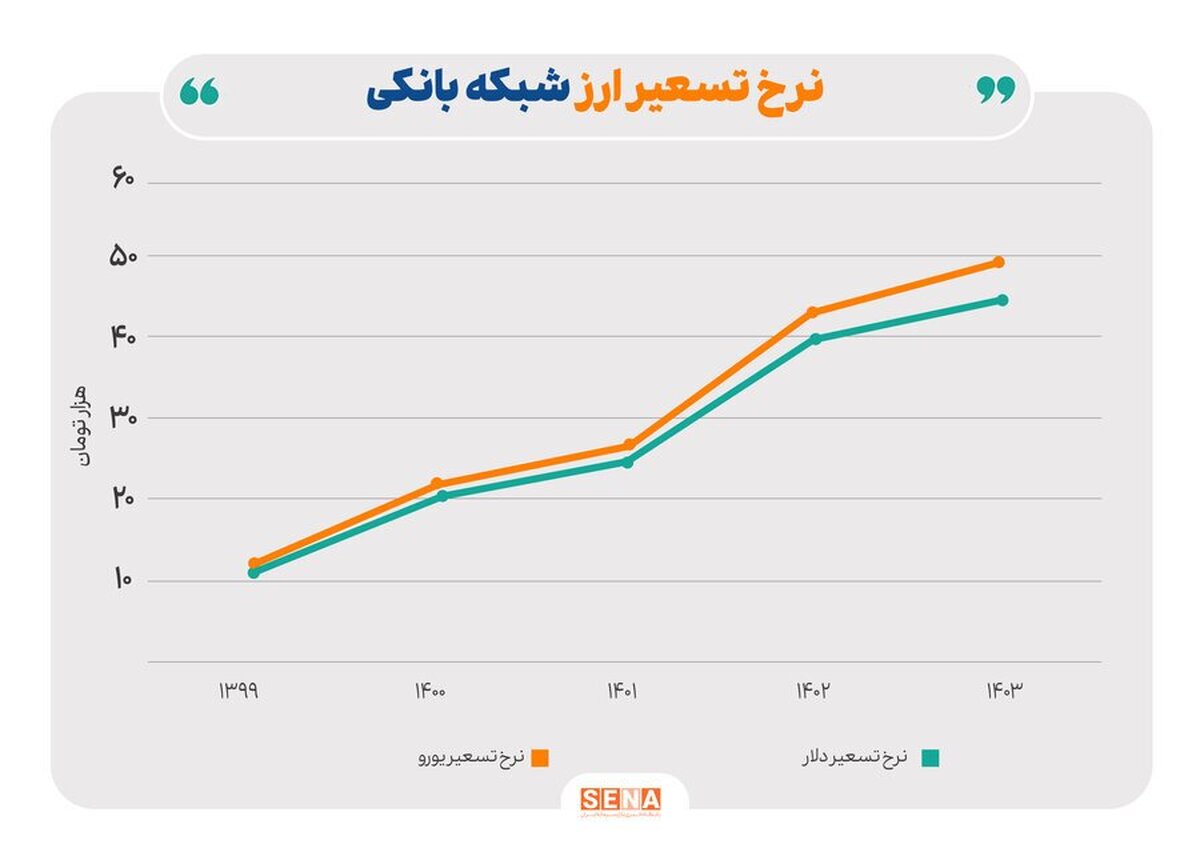

حمزهای با اشاره به اطلاعیه اخیر بانک مرکزی در مورد تغییرات نرخ تسعیر ارز گفت: برای ۶ ماه اول سال ۱۴۰۳، نرخ تسعیر برای داراییها و بدهیهای پولی ارزی بانکها و مؤسسات اعتباری غیربانکی به نرخ خرید حواله معاملات الکترونیک ارز (ETS) در تاریخ ۳۱ شهریور ۱۴۰۳ تعیین شده است. این نرخ برای هر یورو معادل ۵۰۸،۴۲۸ ریال و برای هر دلار آمریکا معادل ۴۵۷،۳۷۴ ریال اعلام شده است.

او افزود: «در سالهای گذشته نرخ تسعیر بانکها توسط بانک مرکزی همواره پایینتر از نرخ تسعیر سایر صنایع تعیین میشد که این امر موجب متضرر شدن سهامداران بانکها میشد. با این حال، در دو سال اخیر شاهد کاهش این فاصله هستیم.»

اثرات تغییرات نرخ تسعیر بر سودآوری بانکها

حمزهای در خصوص تأثیر این تغییرات بر سودآوری بانکها گفت: طبق مصوبه فروردینماه بانک مرکزی، سود یا زیان ناشی از تسعیر اقلام پولی در پایان سال مالی به حساب سود و زیان دوره منتقل میشود. با این حال، سود تسعیر نمیتواند بهعنوان سود قابل تقسیم در نظر گرفته شود و باید صرف افزایش سرمایه بانکها شود. در صورت زیان، این سود صرف کاهش زیان انباشته خواهد شد.

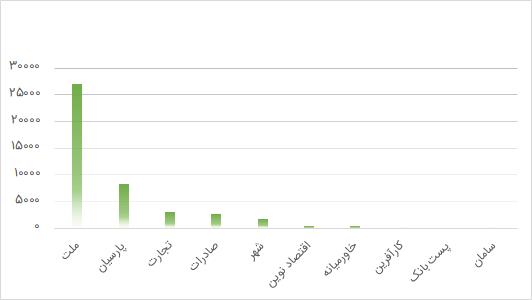

او تأکید کرد: بانکهایی با تراز مثبت ارزی، سود بیشتری شناسایی خواهند کرد. همچنین بخشی از سود حاصل از تسعیر به سرفصل مطالبات مشکوکالوصول منتقل میشود. نمودار زیر سود تقریبی برخی بانکها در سال مالی جاری با نرخ میانگین ۶ ماه اول سال را نشان میدهد.

تاثیر مثبت بر بازار سرمایه

حمزهای در پایان گفت: افشای سود و زیان ناشی از تغییر نرخ تسعیر ارز، تأثیر بهسزایی در افزایش تقاضای سهام بانکها خواهد داشت. این امر میتواند فضای کلی بازار سرمایه را بهبود بخشد و زمینهساز شروع دورهای جدید از رونق و شادابی در بازار پس از چند سال عملکرد ضعیف باشد.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه