2 رفتار متفاوت در ترازنامه بانکها

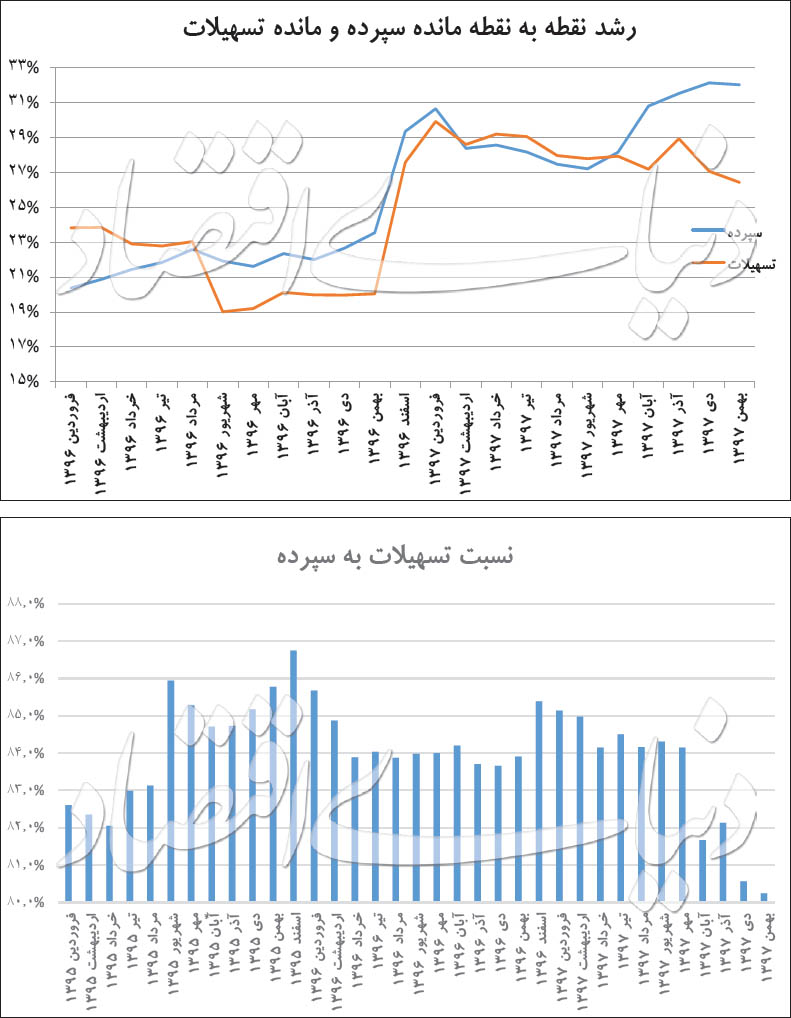

به گزارش می متالز، بررسیها نشان میدهد که رشد نقطه به نقطه سپرده در نیمه دوم سال گذشته روند صعودی را طی کرده و در بهمن ماه به سطح ۳۲ درصد رسیده است. این رقم از خرداد ماه سال ۱۳۹۳ بیشترین مقدار بوده است. در سوی مخالف آمارهای بانک مرکزی حاکی از این است که رشد مانده تسهیلات بانکی در سال گذشته روند نزولی را ثبت کرده است.

این موضوع نشان میدهد که بهرغم رشد مانده سپردههای بانکی در سال گذشته، میزان مانده تسهیلات روند کاهشی داشته است. این موضوع در کنار افزایش حجم تسهیلاتدهی در بازار بین بانکی این شائبه را ایجاد میکند که بانکها در سال گذشته عمدتا تمایل داشتند تسهیلات را به همنوعان خود اعطا کنند، شاید این موضوع ریسک معوق شدن تسهیلات را کاهش میدهد.

عبور از خط دو هزار

بانک مرکزی آمارهای مانده سپردههای بانکی را در بهمن ماه سال گذشته منتشر کرد. آخرین آمارها نشان میدهد که میزان مانده سپردههای بانکی در بهمن ماه سال گذشته به رقم ۲۰۲۲ هزار میلیارد تومان رسیده است.

این رقم در دی ماه این سال در سطح ۱۹۸۶ هزار میلیارد تومانی قرار داشت و نشان میدهد که میزان مانده سپردههای بانکی از خط ۲۰۰۰ هزار میلیارد تومانی گذشته است. بهطور کلی در ۱۱ ماه نخست سال گذشته حدود ۳۷۵ هزار میلیارد تومان به میزان مانده سپردههای بانکی افزوده شده است. به بیان دیگر، در این مدت بهطور متوسط حدود ۳۴ هزار میلیارد تومان در ماه، مانده سپردههای بانکی حجیمتر شدهاند.

البته رشد ماهانه سپردهها در هر ماه یکسان نبوده است. در بهمن ماه رشد ماهانه مانده سپردههای بانکی 1.8 درصد بوده که این رقم در دی ماه سال گذشته به میزان 1.9 درصد گزارش شده است. یکی از بالاترین رشدهای ماهانه سپردهها در آبان ماه تجربه شده است. بر اساس آمار بانک مرکزی در این ماه، ۴ درصد به منابع بانکها افزوده شده است، به نظر میرسد ثبات نسبی بازار در میانه پاییز سال گذشته در این موضوع اثرگذار شده و باعث افزایش مانده سپرده بانکها شده است.

اما یکی از نکات قابلتوجه این است که رشد نقطه به نقطه مانده سپردهها در سال گذشته دو روند متفاوت را طی کرد. در فروردین سال ۹۷ این رشد در سطح 30.7 گزارش شده بود که این رقم تا نیمه نخست سال گذشته در مسیر نزولی حرکت کرد و به 27.2 درصد رسید. اما در نیمه دوم سال گذشته، رشد نقطه به نقطه مانده سپردههای بانکی روند صعودی را در پیش گرفت، به نحوی که تا بهمنماه این شاخص به سطح ۳۲ درصد رسید.

این رقم از خرداد سال ۱۳۹۳ بیشترین مقدار رشد نقطه به نقطه مانده سپردههای بانکی محسوب میشود. برخی آمارها نشان میدهد که در نیمه دوم سال گذشته نرخ سود سپردهها روند نزولی را ثبت کرده بود و این انتظار وجود داشت که با این روند و همچنین بازدهی بالای برخی از بازارها نظیر ارز و دلار از رشد مانده سپردههای بانکی نیز کاسته شود، این در حالی است که آمارها نشان میدهد رشد مانده سپردههای بانکی در نیمه دوم سال گذشته روند افزایشی را ثبت کرده است.

کاهش رشد تسهیلاتدهی

بانک مرکزی علاوه بر میزان منابع بانکها، در سوی دیگر ترازنامه، آمار مصارف بانکها را نیز منتشر کرده است. بر اساس آمارهای بانک مرکزی، میزان مانده تسهیلات بانکی در بهمن ماه سال گذشته به رقم ۱۴۵۷ هزار میلیارد تومان رسیده است. این رقم در دی ماه سال گذشته به میزان ۱۴۳۶ هزار میلیارد تومان گزارش شده بود، بنابراین رشد یک ماهه مانده تسهیلات در بهمن ماه معادل 1.4 درصد گزارش شده است.

در حالیکه مانده تسهیلات در دی ماه، نسبت به آذر ماه بدون تغییر باقی مانده بود. بهطور کلی، طی یازده ماه نخست سال گذشته به میزان ۱۹۸ هزار میلیارد تومان به میزان مانده تسهیلات بانکها افزوده است که این رقم نسبت به روند مانده سپردههای بانکی، رشد بسیار آرامتری محسوب میشود. همچنین آمارهای بانک مرکزی نشان میدهد که در سال ۱۳۹۷ رشد نقطه به نقطه مانده تسهیلات بانکی روند نزولی را ثبت کرده است.

بر اساس این آمار در فروردین ماه سال ۱۳۹۷، رشد نقطه به نقطه مانده تسهیلات بانکی 29.9 درصد گزارش شده بود، که این رقم تا بهمن ماه سال گذشته به سطح 26.4 درصد کاهش یافته است. این آمارها نشان میدهد که بهرغم رشد نقطه به نقطه مانده سپردههای بانکی در نیمه دوم سال قبل، از رشد مانده تسهیلات بانکی کاسته شده است، اگرچه که رقم رشد تسهیلات ۲۶ درصدی نیز در یک سال رقم بالایی محسوب میشود، اما این رشد متناسب با افزایش مانده سپردههای بانکی نبوده است.

این موضوع میتواند به دو دلیل باشد، یکی اینکه هزینه تسهیلاتگیری برای بنگاهها و افراد بالا بوده و این موضوع باعث عدم اقبال به سوی تسهیلات شبکه بانکی شده است، که با توجه به وجود رکود اقتصادی احتمال این رفتار وجود دارد، از سوی دیگر احتمال این نیز وجود دارد که بانکها در شرایط تورمی علاقه کمتری برای اعطای تسهیلات داشته باشند، زیرا در ماههای گذشته نرخ تورم نقطه به نقطه نسبت به نرخ سود سالانه تسهیلات بانکها در سطح بالاتری قرار داشت.

از این رو احتمال معوق شدن تسهیلات بالاتر رفته است، چرا که تسهیلات گیرنده در این حالت، حتی اگر با جریمه نیز روبهرو شود، به صرفه است که اقساط بانک را به تعویق بیندازد. به همین دلیل از تمایل بانکها به تسهیلاتدهی کاسته شد. گزارش بانک مرکزی از بازار بین بانکی، بر این فرضیه مهر تایید میزند. چرا که در سال ۹۷، بازار بین بانکی با تعمیق قابلتوجهی روبهرو شده است.

ارزش معاملات در این بازار در سال ۱۳۹۷ مجموعا ۱۰هزار و ۷۱۵ هزار میلیارد تومان بوده که نسبت به سال ۹۶ رشد پررنگ و معادل 67.2 درصدی داشته است. از همین رو به نظر میرسد در سال ۹۷، برخی بانکها سپردهگذاری در بازار بین بانکی را بر تسهیلاتدهی در قالب عقود مختلف، ارجحیت دادند. جذابیتهای بازار بین بانکی بهواسطه ماهیت کوتاهمدتش، قابلیت اداره وجوه بیشتری را در اختیار بانکها قرار میدهد تا بانکها به جای تسهیلاتدهی به بنگاههای اقتصادی و تقبل ریسکهای گوناگون، تسهیلاتدهی بیشتر به همتایانشان را دستور کار قرار دهند.

افول نسبت تسهیلات به سپرده

یکی از نسبتهای مهمی که میتوان از آن وضعیت ترازنامه بانکها را تحلیل کرد، نسبت تسهیلات به سپرده پس از کسر سپرده قانونی است. کسر سپرده قانونی، بخشی از منابع است که بانکها باید در اختیار بانک مرکزی قرار دهند، تا بهعنوان یک ذخیره در مقابل ریسکها از آن استفاده شود، البته این ابزار سیاست پولی در بسیاری از کشورهای توسعه یافته تغییر یافته و این نسبت به سطح صفر درصد میل میکند.

براساس گزارش اخیر بانک مرکزی نسبت کسری قانونی بانکها به کل مانده سپردهها در بهمن ماه رقمی معادل با 10.2 درصد بوده است. نسبت تسهیلات به سپرده پس از کسر سپرده قانونی، نشان میدهد که بانکها پس از کسر این منابع، چه درصدی از سپردهها را به شکل تسهیلات به مشتریان ارائه کردند. برخی عنوان میکنند که این نسبت نباید بالاتر از ۸۵ درصد باشد، زیرا در این صورت ریسک منابع و مصارف بانکی افزایش مییابد.

اگرچه بر اساس آمارهای بانک مرکزی این نسبت در آذر ماه سال ۱۳۹۰ حتی تا سطح ۱۱۳ درصد نیز افزایش یافته بود، اما این رقم در ماههای اخیر به شدت کاهش یافته و در آبان ماه به 80.2درصد رسیده است. به بیان دیگر میتوان عنوان کرد که حتی پس از کسر سپرده قانونی، بانکها ۲۰ درصد از منابع خود را تسهیلات ندادهاند و صرف سایر امور کردند. در حال حاضر این نسبت به کمترین مقدار طی یک دهه اخیر رسیده است و تایید میکند که روند رشد سپردهها با رشد تسهیلاتدهی متوازن نبوده است.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه