سرگیجه کالاهای پایه در«عصرترامپ»

این موارد احتمال اشتباه بودن بسیاری از خوش بینیها را در بازارهای جهانی ایجاد کرده که میتواند به ادامه افت قیمتها و حتی بحرانی شدن مجدد بازارهای کالایی منجر شود. به عبارت سادهتر تحلیف ترامپ برعکس انتخاب وی، چندان هم برای بازارهای کالایی خوشیمن نبوده و ممکن است پوشالی بودن برخی از تحلیلهای پیشین را برجسته سازد. با توجه به این نگرانیها آیا میتوان سقوط مجدد قیمتها را در دورانی موسوم به «عصرترامپ» اعلام داشت؟

پاسخ کلی به موارد فوق قطعا خیر است. بازارهای جهانی هرچند که فراز و فرودهایی را تجربه میکنند ولی بررسی دقیقتر اوضاع جهانی نشان میدهد وضعیت کلی نیازمند گذر زمان است. حال که ترامپ قطعا رئیسجمهور آمریکا شده و چند روز هم خبرها حول رفتارهای غالبا غیرمنطقی وی در حرکت بوده و بازارها نیز سرگیجههایی جدید را تجربه میکنند، اما به تدریج شرایط بازارها از روزهای قبل شفافتر است و میتوان با رصد رخدادها و پیشزمینههای آن، واقعیتهای پیشرو را شفافتر از قبل ترسیم کرد. بررسی رخدادهای روزهای اخیر نشان میدهد روند کلی در بازار هنوز هم همچون قبل در نوسان است و رفتارهای ترامپ، برای برخی محدودیتهای تجاری و حتی صنعتی عامل این نوسانات است.

توفان ترامپ در بازارهای جهانی را باید در خروج آمریکا از پیمان تجاری اقیانوس آرام موسوم به TPP، محدودیت لابیگری برای فعالان در بخش اجرایی دولت آمریکا و توقف مذاکرات درخصوص اختلافات در دریای جنوبی چین جستوجو کرد که این اقدام به تنهایی برای تغییراتی مهم در بازارهای جهانی کافی است. موافقتنامه موسوم به شراکت ترنس پاسیفیک (TPP) در سال ۲۰۱۵ میان ۱۲ کشور که ۴۰درصد اقتصاد جهان را تشکیل میدهند امضا شده و باراک اوباما برای اجرایی شدن آن 5 سال زحمت کشیده بود هرچند که با مخالفتهای اجتماعی در کشورهایی همچون فیلیپین و حتی کرهجنوبی، به این کشورها گسترش پیدا نکرد. البته هنوز در برابر این پیمان جایگزینی پیدا نشده و رویکردهای پوپولیستی دلیل این اقدام بوده، ولی در کشورهایی همچون مالزی یا ویتنام، تاثیرات بزرگی بر جای خواهد گذارد.

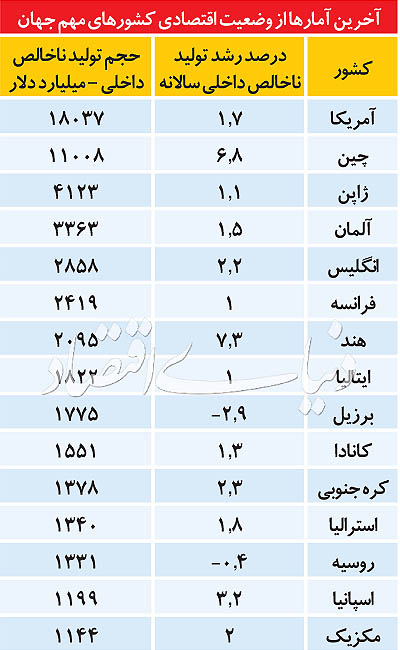

به جز این دو کشور، از این پس شرایط ورود کالاهای ژاپن، استرالیا، کانادا، مکزیک و حتی استرالیا به آمریکا نیز دشوارتر خواهد شد که نگرانیهایی را بر میانگیزد. این سیگنال به تنهایی کافی بود که تصور کنیم دوران حمایت از صنایع داخلی در آمریکا آغاز شده است. این رخداد نیز هرچند در کوتاهمدت بازارهای مختلفی را تحتالشعاع قرار میدهد ولی در نهایت تاثیر چندانی بر روند کلی در اقتصاد جهانی با رویکرد بازارهای کالایی بر جای نخواهد گذاشت.

بازار مصرف مواد اولیه و پایه هرچند تغییر کرده ولی حجم مصرف آن تغییر نخواهد کرد؛ یعنی از این پس باید منتظر ماند و دید که محمولههایی از مواد اولیه که به این کشورها منتقل میشدند، خود را برای ورود به بازار آمریکا آماده کنند اگرچه کاهش رشد اقتصادی کشورهای ذکر شده نیز مد نظر قرار میگیرد. دلیل این امر نیز آن است که کشورهای طرف پیمان با ایالات متحده با مصرف مواد اولیه و پایه کالای نهایی را به بازار ایالات متحده صادر میکردند اما اکنون خود آمریکا قصد دارد تولیدکننده محصول نهایی باشد و قطعا این امر مسیر صادرات مواد اولیه را تغییر خواهد داد.

واقعیت آن است که بازارهای جهانی مدتها است در رکود قرار داشته و هنوز نمیتوان به صراحت از عبور اقتصاد جهانی از رکود سخن گفت. در صورت صحت این ادعا؛ هم اکنون در یکی از عمیقترین رکودهای تاریخ اقتصادی جهان قرار داریم که 9 سال ادامه یافته اگرچه برخی از تحلیلگران رکود دهه 30 را از سال ۱۹۲۹ آغاز و تا اوایل سال ۱۹۳۹، ادامهدار تحلیل میکنند. در هر حال به نظر میرسد آمارهای اقتصاد مخصوصا در آمریکا از پایان یافتن رکود خبر میدهد ولی موفقیت ترامپ و برخی دیگر از پوپولیستها یا برگزیت، خود دلیلی است بر اینکه هنوز هم رکود تمام نشده و این قبیل شعارهای تودهگرایانه خریدار دارد. با توجه به این موارد چشمانداز خروج واقعی از رکود خود دلیل بزرگی برای بهبود ساز و کارهای اقتصادی و تقویت قیمتهاست که از این پس بیش از پیش خودنمایی خواهد کرد.

نکته مهم دیگر درخصوص رکود را باید دلایل خروج از آن برشمرد. کشورهای عضو بریکس و اقتصادهای نوظهور را موتور محرک خروج از رکود لقب داده بودند ولی این خوشبینیها محقق نشده است. سیاستهای حمایتگرایانه آمریکا نیز از این پس سنگ بزرگی برای این کشورها به شمار میرود اگرچه افزایش ارزش دلار در ماههای اخیر، به اندازه کافی بر اقتصاد این کشورها تاثیرات مخرب برجای گذاشته است. به نظر میرسد از این پس باید منتظر خودنمایی مجدد آمریکا در اقتصاد جهانی باشیم تا بتواند یک تنه، بار خروج از رکود را بر دوش بکشد که البته چنین توانمندی مشخصی در اقتصاد این کشور وجود دارد.

نیاز به حجمهای بزرگی از زیرساختهای جدید مخصوصا در مناطق جنوبی این کشور خود میتواند بخش قابل توجهی از مواد اولیه را به سمت آمریکا جذب کرده یا تولیدات داخلی این کشور را تحریک کند. این در حالی است که افزایش سطح رفاه در سایر کشورهای جهان و سرمایهگذاری دولتها نیز از بین نرفته بلکه تقاضای پیشین خود را حفظ خواهد کرد.در کنار این موارد باز هم باید به نوسان قیمت نفت اشاره کرد، زیرا بهای این کالا از کف قیمتی کمتر از 30 دلاری فوریه 2016، هم اکنون در بالاتر از 50دلار در هر بشکه تثبیت شده که سیگنالی بسیار مهم در این بازار محسوب شده و درآمدهای نفتی کشورهای تولیدکننده را به شدت افزایش داده است. به جز درآمدهای ارزی، ذات رشد قیمت نفت خود عامل و دلیل بسیار مهمی برای حمایت از سایر بازارهای کالایی محسوب شده و میتواند کف قیمتی مشخصی را از لحاظ بنیادین، به اقتصاد بازارها تحمیل کند.

درخصوص بازگشت قیمتی در روزهای اخیر باید به این نکته اشاره کرد که تعطیلات سال نو چینی فرارسیده و تا اواخر بهمنماه ادامه مییابد بنابراین یک فاز عقبنشینی قیمتی بعد از رشد نرخها در روزهای گذشته، چندان هم دور از ذهن نیست. این در حالی بود که مس برای معاملات 3 ماهه خود تا 6000 دلاری شدن، تنها 90 دلار فاصله داشت و البته قیمت نقدی روی، هم با 2 درصد رشد روزانه به بیش از 2800 دلار در هر تن رسیده است.

اما درخصوص سرب شاهد افت 3 درصدی قیمتها در روزهای اخیر بودهایم هرچند که این روند کاهشی ممکن است ادامه یابد. در این بازار شاهد بودیم که موجودی این کالا در انبارهای بورس فلزات لندن بیش از 10 هزار تن افزایش یافت که سیگنالی منفی به این بازار ارائه کرده و موجب شده قیمتهای 3 ماهه این کالا به نسبت قیمتهای نقدی، کمتر مورد معامله قرار گیرد. این در حالی است که موجودی انبارهای این فلز باز هم در مسیر افت قرار گرفته که میتواند به رشد مجدد قیمتها در این بازار منجر شود ولی زمانبر خواهد بود. از سوی دیگر رشد قیمتهای روی باز هم به کمک بازار سرب خواهد آمد بنابراین میتوان این روند کاهشی فعلی را گذرا ارزیابی کرد.

نکته دیگر را باید در نوسان ارزش دلار جستوجو کرد. هرچند ارزش دلار آمریکا در بازارهای جهانی و به نسبت سبدی از ارزهای معتبر به کمتر از 100واحد در روزهای اخیر کاهش یافت ولی باز روز گذشته به بیش از 100 واحد رسید که نشانهای از مقاومت بازار در برابر کاهش این نسبت است. این در حالی است که این نسبت به بیش از 80/ 103 واحد نیز در سوم ژانویه سال جاری افزایش یافته بود، ولی با توجه به آمارهای دیروز و رشد مجدد نسبت برابری دلار میتوان گفت هنوز هم میل این بازار بهصورت کلی به سمت بازگشت ارزش دلار حرکت میکند ولی زمانبر خواهد بود. اعمال سیاستهای حمایتی از تولید داخل در آمریکا در کنار شرایط نامساعد بسیاری از ارزها در جهان و البته اما و اگرهای فدرال رزرو از افزایش نرخ بهره و نگرانیهای تورمی، همگی به کلافی سردرگم در بازار دلار منتهی شده که مشخص نیست کدام سیگنال در نهایت تاثیر بیشتری بر نوسان ارزش دلار بر جای خواهد گذاشت.

با توجه به خوی سرمایهگذارمآبانه ترامپ در کنار شعارهای حمایتگرایانه وی از تولید داخلی و مقابله با واردات و مخصوصا افزایش گام به گام و ممتد بازارهای سهام در آمریکا، به نظر میرسد رفتارهای کلی اقتصاد این کشور باز هم از رویکرد اجرایی ترامپ تبعیت کرده و بازارهای آمریکا برای سیاستهای حمایتگرایانه ترامپ با کاهش ارزش دلار، فرش قرمز پهن کنند. این در حالی است که قطعا بدنه صنعتی و تولید داخل در آمریکا نیز از این روند کلی حمایت کرده که تجمیع کلی این موارد میتواند از کاهش بیشتر ارزش دلار حمایت کند.

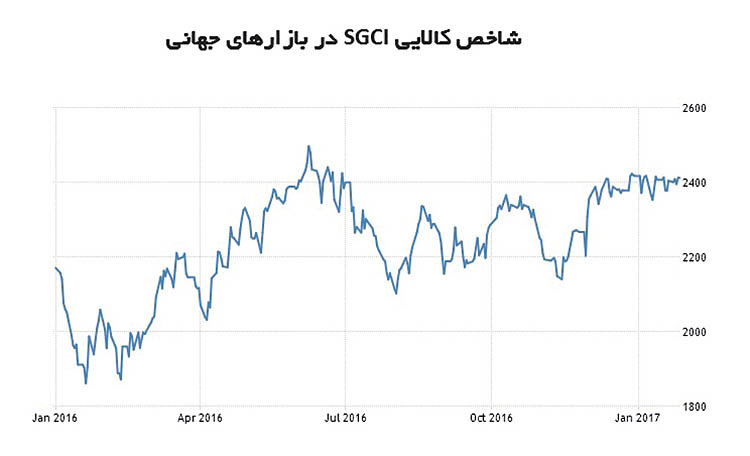

موارد بالا را نمیتوان تمامی واقعیتهای این بازار به شمار آورد، زیرا این قبیل سیاستها و مخصوصا محدود کردن هزینههای دولتی در سایر کشورها، در نهایت به افزایش تورم در بازار آمریکا منجر شده که به احتمال قوی به مقابله فدرال رزرو با این سیاستها منجر میشود که این تقابل ممکن است با افزایش نرخ بهره خودنمایی کند. هم اکنون این احتمال وجود دارد که این سیاستهای پوپولیستی، همچون سایر کشورها اول به خود توده مردم خسارت وارد کند و با افزایش تورم، چندان هم آینده ایدهآلی را برای مردم آمریکا ترسیم نکند که تمامی این موارد به تقابل ارگانهای تصمیمسازی در آمریکا منجر خواهد شد؛ اگرچه تاثیر چندانی در نهایت بر بازارهای کالایی برجای نگذاشته ولی بهتر است از این احتمالها نیز یادی کنیم. باز هم باید به واقعیتهای بازارهای کالایی با مرکزیت بازارهای فلزی اشاره کنیم، زیرا واقعیتهای معاملاتی در این بازارها بیش از سایر معاملات کالایی بروز و ظهور دارد. نگاهی به رسانههای اقتصادی و رصد آنها نشان میدهد که واژه consolidation به معنی تثبیت یا تحکیم، بیشترین رواج را برای ترسیم شرایط موجود به خود اختصاص داده؛ یعنی رفت و برگشت قیمتها را در چارچوب تعدیل و تثبیت بازار مورد بحث قرار داده است. این واقعیت نهتنها در بازارهای فلزی بلکه در غالب بازارهای کالایی قابل رهگیری و مشاهده است. نگاهی به نوسان شاخصهای کالایی همچون CRB Index یا S&P GSCI نشان میدهد که غالب قیمتها در بازارهای مختلف همین رویکرد نوسانی را در روزهای اخیر در پیش گرفته؛ هرچند این رفتار از بیم و امید قیمتها نیز خبر میدهد. با توجه به تمامی این موارد باز هم باید از ادامه تقویت بازار خبر داد ولی رفتارهای قیمتی در روزهای گذشته نشان میدهد که بسترهای لازم برای جرقهای جدید در بازارهای کالایی ایجاد نشده، اگرچه بازار به کفسازیهای قیمتی بیشتری نیاز دارد. این در حالی است که آغاز تعطیلات سال نو در چین نیز سیگنالی مقاومتی در برابر رشد قیمتها محسوب میشود، اگرچه تجربه سالهای اخیر نشان داده است که پایان این تعطیلات نیز شرایط ایدهآلی برای بازارها فراهم نمیسازد. از سوی دیگر ماه فوریه نیز هرچند که با آغاز به کار بازارهای چینی مصادف خواهد شد، ولی چندان هم برای این بازارها خوشیمن نبوده و شاید این بار نیز همین رخداد، باز تجربه شود.

به نظر میرسد خروج ترامپ از پیمان ترنس پاسیفیک را باید نقطه عطف بازارهای مختلف به شمار آورد، زیرا نگرانی از رفتارهای غیرقابل پیشبینی وی را افزایش داده و این رخداد غیرمنتظره موجب شد تا حجم خوشبینی به بازارهای کالایی تضعیف شود؛ اگرچه با توجه به عدم نبود کشورهایی همچون چین یا اندونزی در این پیمان، درنهایت تاثیر واقعی بر این بازار برجای نخواهد گذاشت. از سوی دیگر باید نگرانی جدیدی را نیز به تحلیلها اضافه کنیم آن هم احتمال خروج ترامپ از پیمان نفتا است که ارتباطات تجاری با مکزیک و کانادا را باز هم سختتر خواهد کرد.

با توجه به این موارد باید تحلیلها را به دو گونه اصلی مورد توجه قرار داد، یکی اوضاع کلی در اقتصاد جهانی و دیگری وضعیت هر بازار کالایی خاص. درخصوص بازارهای کالایی خاص میتوان به تقویت قیمتها بهصورت کجدار و مریز باز هم امیدوار بود اگرچه باز هم از اوضاع جهانی تاثیر میپذیرد. با توجه به این موارد به نظر میرسد روزهای کمخبر و کمالتهابی را تجربه کنیم اگرچه حرکت کلی در بازارهای جهانی هنوز هم شواهدی از رونق قیمتی را با کاهش موجودی انبارها یا بالاتر بودن قیمتهای سلف به نسبت بهای نقدی کالا ترسیم میکند. این در حالی است که تا آغاز به کار واقعی بازار چین از اواخر بهمن ماه، نمیتوان اظهارنظر قاطعی نسبت به دورنمای قیمتی اعلام کرد، هرچند جهتگیری مثبت به همراه نیاز به تعدیل و تثبیت قیمتها را نباید از نظر دور داشت.

درخصوص شرایط حاکم بر اقتصاد جهانی بهتر است اظهارنظر قاطعی برای کوتاهمدت تا میانمدت اعلام نکرد زیرا مشخص نیست که ترامپ به کدام یک از وعدههای انتخاباتی خود جامه عمل پوشانده و با جدیت، آنها را دنبال خواهد کرد زیرا نبض بزرگترین اقتصاد جهان در دستان کسی است که باید نگران تصمیمهای خلقالساعه وی بود؛ بنابراین هر رویکرد و اقدام وی میتواند تغییری جدی را در بازار و اقتصاد جهانی ایجاد کند. با توجه به این موارد و در کنار تاثیرگذاری این موارد بر تمامی سرمایهگذاران و فعالان این بازار، باید گفت که هر بازاری را باید به ذات همان بازار ترسیم و تحلیل کرد که این مطلب میتواند پتانسیل خطا را کاهش داده ولی نمیتوان از واقعیتهای غیرقابل پیشبینی اقتصاد نیز غافل بود. به نظر میرسد دورانی با سردرگمی آغاز شده که مشخص نیست تا کی و کجا ادامه خواهد یافت.

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

صرفهجویی ۵۱۰ میلیارد ریالی در هزینه انرژی کورههای قوس الکتریکی فولاد هرمزگان

بانک مرکزی و وزارت صمت موظف به اجرای آییننامه جدید واردات خودرو شدند

آغاز فروش فوری و پیشفروش محصولات زامیاد

آغاز فروش کوییک GXR-L ویژه متقاضیان طرح عادی+جزئیات

روش جدید کسب درآمد مشاوران املاک؛ هزینه کمیسیون بر دوش مستاجران

۲۶ درصد رشد درآمد مالیاتی در ۵ ماهه نخست سال/ شروع فاز سوم وصول برخط مالیات ارزش افزوده از مهر

قیمت جهانی نفت امروز ۱۴۰۴/۶/۸ |برنت ۶۷ دلار و ۴۸ سنت شد

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۸

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اقدامات توسعهای طرح توسعه گوهرسنگ از اکتشاف تا صادرات/ توسعه زنجیره ارزش گوهرسنگها با رویکرد حضور در بازارهای جهانی

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه