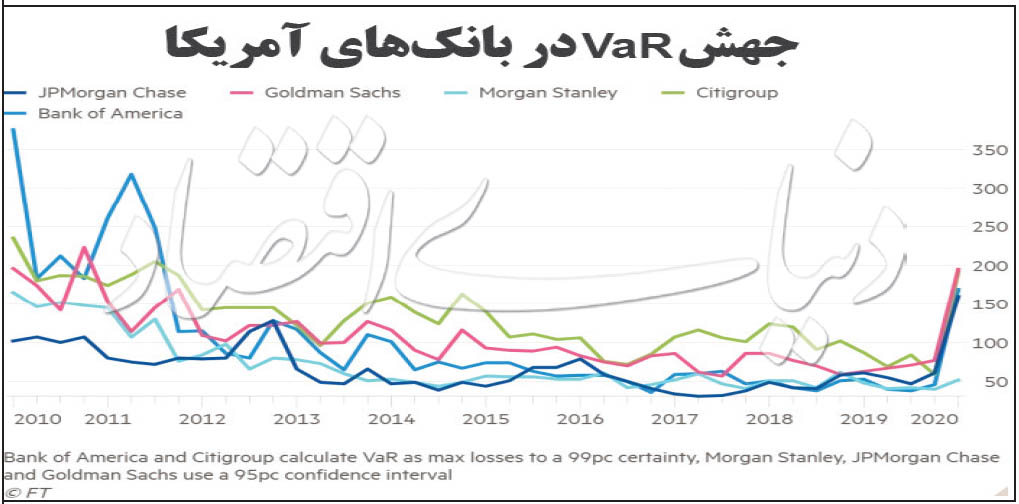

جهش ریسک معاملات بانکی والاستریت

به گزارش می متالز، براساس تحلیلهای فایننشال تایمز ۵ بانک برتر والاستریت «ارزش در معرض ریسک» یا VaR که میزان ضرر معاملات روزانه آنها را اندازهگیری میکند، در ۳۴ فصل گذشته به بالاترین سطح خود رسیده. در پروندههای نظارتی بانکها این معیارکلیدی نشانگر کل ریسک مربوط به مشاغل تجاری بانکها است که تعیین میکند چه مقدار سرمایه باید به فعالیتهای تجاری آینده اختصاص یابد. جهش در VaR به این معنا است که واحدهای معاملاتی بهویژه در کوتاهمدت به سرمایه بیشتری احتیاج دارند و این امر باعث میشود که آنها برای تداوم فعالیت با هزینههای بیشتری مواجه شوند. «دوین رایان»، تحلیلگر JMP Securities، گفت که ۳ ماه اول «نمونهای شدید» از این اثر بود، زیرا رکورد نوسانات منجر به افزایش توجه بیشتر نسبت به VaRها در دورههای دیگر شده است. درحالی که بازارها در هفتههای اخیر آرامتر شدهاند، رایان افزود: «اگر نوسانات بازگردد و دوام بیشتری پیدا کند، فکر میکنم بانکها میتوانند به دنبال کاهش بیشتر ریسک باشند که این امر میتواند موجودی معاملات را پایین بیاورد.» «استوارت پلاسر»، تحلیلگر آژانس رتبه بندی S&P، گفت که افزایش VaR در ۳ ماه اول احتمالا باعث میشود که بانکها از داراییهای تجاری خود که در اسناد خود دارند تجدید نظر کنند. آقای پلاسر ادامه داد: آنها میتوانند از اهرم برای کاهش ریسکها استفاده کنند، آنها همچنین ممکن است برخی از اجزای کمتر سودآور نمونه کارهای خود را حذف کنند. نسبت سرمایه بانکها به داراییهای دارای ریسک خطر-که یک اقدام مهم تنظیم اهرم است-در ۳ ماه اول سقوط کرد. درآمدهای ۳ ماهه اول بانکهای آمریکا، در زمانی که مشاغل وامدهی آنها با مقررات گستردهای برای خسارات وامهای آتی کاهش یافته بود، رونق درآمدهای معاملات تجاری بود. سطح مطلق VaR در بین بانکها قابل مقایسه نیست؛ چراکه آنها نسبت به روش استفاده شده برای ارائه خدمات اختیار دارند. اما روندها را میتوان با یکدیگر مقایسه کرد؛ زیرا روشهای منتخب بانکها بهطور مداوم مورد استفاده قرار میگیرند. در ۳ ماه اول، ارزش در معرض ریسک روزانه JPMorganبالاترین سطح خود را از ۳ ماه گذشته سال ۲۰۰۹ میلادی، در طول بحران مالی لمس کرد. برای گلدمن ساکس، اوج VaR در ۳ماهه بالاترین سطح بانک از ۳ماهه چهارم سال ۲۰۱۰ میلادی بود، در حالی که سیتی و بانک مرکزی آمریکا هر دو بالاترین سطح خود را از ۳ ماهه سوم سال ۲۰۱۱ میلادی ثبت کردند. اما اوج VaR روزانه مورگان استنلی در سه ماه اول بود. تنها بالاترین میزان از ۳ ماهه چهارم سال ۲۰۱۸ میلادی و کمتر از نیمی از سطح سال ۲۰۱۰ میلادی است. این تا حدودی نشاندهنده کاهش بزرگی است که بانک از نیم دهه قبل در تجارت خود ایجاد کرده است. یک مدیر ارشد بازرگانی در یکی از بانکها گفت: «ما از رشد در معرض ریسک در بازار بسیار آگاه هستیم. وی افزود که بانک وی باید در مورد میزان رشدی که میتوانیم تامین کنیم، بسیار متفکر باشد. تاثیر جهشهای سه ماه اول در ریسک کلی نیز بسته به عواملی مانند اینکه محاسبه مبتنی بر سابقه طولانیتر است یا کوتاهتر نیز متفاوت خواهد بود. اگر بر اساس تاریخ طولانیتر باشد، افزایش در ۳ ماهه اول تاثیر کمتری خواهد داشت و اگر کوتاهتر باشد، برعکس درست است.جهش VaR تاثیر بیشتری بر تقاضاهای سرمایهگذاری مشاغل تجاری در آینده خواهد داشت، آیا این برای معرفی پس از بحران متریک «استرس VaR» نبود. این امر مستلزم آن است که بانکها بدترین روز معاملات را بهعنوان بخشی از محاسبات سرمایه در معرض خطر در بازار خود درج کنند.

انتخاب طیبنیا در انتخاب

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

نگاهی به مجمع «فملی»: روایتی از بازگشت به مبانی واقعبینانه توسعه

اختتامیه دوره آموزشی تهیه نقشههای زمینشناسی یک پنجاه هزارم با هدف توانمندسازی نسل آینده

حضور وزیر ارتباطات در کمیسیون صنایع برای پاسخگویی به سوال نمایندگان

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

شروع طرح تحول زمینشناسی از نایین

مس زیر تیغ تعرفههای ترامپ

شرکت سیمان زنجان مجوز احداث نیروگاه خورشیدی ۷ مگاواتی را دریافت کرد

خروج ۲.۵ همت پول از بورس توسط حقیقیها در معاملات امروز

ارز آوری ۸ میلیارد دلاری همزمان با تکمیل زنجیره مس

کاهش اختلافات بین مالک و مستاجر از طریق سامانه خودنویس

ورود تجهیزات نیروگاه خورشیدی به شرکت آلومینای ایران؛ پروژه وارد مرحله اجرایی جدید شد

چالشهای خصوصیسازی در ایران؛ فرصتها و موانع

روند حرکتی شاخصهای بازار سرمایه چگونه خواهد بود؟

ریزش بیش از ۲۶ هزار واحدی شاخص کل بورس

دستیابی به تولید آلومینیوم خلوص بالا برای اولین بار و تداوم تولید آن در شرکت آلومینای ایران

فروش فرسایشی به جان بورس؛ خروج نقدینگی حقیقیها تداوم یافت

تقدیر از مدیرعامل شرکت آلومینای ایران با حضور معاون اول رئیسجمهور

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

ورود تجهیزات نیروگاه خورشیدی به شرکت آلومینای ایران؛ پروژه وارد مرحله اجرایی جدید شد

تقدیر از مدیرعامل شرکت آلومینای ایران با حضور معاون اول رئیسجمهور

ثبت رکوردهای تولید روزانه و ماهانه ورق اسیدشویی شده در تیرماه سال جاری

بهرهبرداری از پروژه احداث پست برق اختصاصی ۶۳ کیلوولت کارخانه شماره ۲ شرکت ورق خودرو