اعتراف اردوغان به شکست از بهره

به گزارش می متالز، در نهایت در آخرین قسمت از این ماجرا، رئیسجمهور ترکیه تن به افزایش نرخ بهره داد تا با قبول سیاست درست پولی، به شکست خود اعتراف کند.

قسمت جدید جدال اردوغان با نرخ بهره اکران شد. در قسمتهای قبل، اردوغان ابتدا از افزایش نرخ بهره ممانعت کرد و با ارزپاشی سعی در تقویت لیر داشت. حتی تغییر چیدمان در سیاستگذاران افاقه نکرد و این نگاه اردوغان باعث قربانی شدن سیاستگذاران بله قربانگوی اردوغان شد. حال پس از این تغییرات در نهایت اردوغان رضایت به افزایش نرخ بهره داد، تا کمی فشار از روی پول ملی برداشته شود. رئیسجمهوری ترکیه در صحبتهای جدید خود به شکست از نرخ بهره اعتراف کرد. پس از کش و قوسهای فراوان بالاخره بانک مرکزی ترکیه تصمیم به افزایش قابلتوجهی در نرخ بهره گرفت. به همین منظور این نهاد نرخ بهره خود برای بانکها را از ۲۵/ ۱۰ درصد به ۱۵ درصد رساند. در پی این اتفاق ارزش لیر ترکیه با صعود مواجه شد. ارقام نشان میدهد واحد پولی ترکیه در روز اعلام با ۵/ ۱ درصد جهش مواجه شده است. طی ماههای قبل که لیر بهطور مداوم ارزش خود را از دست میداد دعوا بر سر بالا بردن نرخ بهره برای جلوگیری از ریزش واحد پولی ترکیه به شدت بالا گرفته بود. اردوغان مخالف اصلی بالا بردن نرخ بهره بود و تاکید زیادی بر تورمزا بودن این اقدام داشت. اما حالا او با اعتراف به اثر معکوس نرخ بهره بر قیمتها گفته سیاست بالا بردن نرخ بهره را تا جایی ادامه خواهد داد که تورم تا حدود اهداف مشخصی پایین بیاید. ترکیه در پایان هفته گذشته بالاترین افزایش در نرخ بهره خود طی دوسال اخیر را تجربه کرد. بهنظر میرسد هدف رجب طیب اردوغان از تغییر رئیس بانک مرکزی چرخش از سمت سیاستهای نامتعارف به سمت سیاستهای جدیدی بوده است. او سیاست افزایش نرخ بهره را قرص تلخی دانست که خوردن آن برای ترکیه ضروری است.

پیروزی دوباره اصول اقتصادی

پیش از این در سال ۲۰۱۸ نیز ترکیه دچار بحران مالی نسبتا بزرگی در اقتصاد خود شده بود. کسری حساب جاری و بدهیهای خارجی در مقیاس بالا باعث بروز آثار منفی زیادی در ترکیه شد. افزایش سطح قیمتها و بیثباتی واحد پول ملی مهمترین مشکلات اقتصادی کشور همسایه بود. در آن زمان رئیسجمهوری ترکیه در تلاش بود به نفوذ خود در تمامی عرصهها اعم از اقتصادی و اجتماعی بیفزاید. در چنین شرایطی اقتدارگرایی و دخالتهای بیجای رئیس دولت به شکل مستقیم و غیرمستقیم به وخامت اوضاع اقتصادی دامن زد. سرمایهگذاران خارجی به دلیل قدرتنماییهای اردوغان و مواضع غیراصولی او در قبال اقتصاد، تصمیم به خارج کردن سرمایههای خود گرفته بودند. همچنین مقاومت اردوغان در مقابل افزایش نرخ بهره فشارهای مقامات و کارشناسان را خنثی کرده بود و مستقیما بحران را تعمیق بخشیده بود.

اما در نهایت اردوغان تسلیم شد. بانک مرکزی طی چند ماه نرخ بهره را به طرز چشمگیری افزایش داد و پس از آن نرخ ارز با ثباتی نسبی روبهرو شد. تورم نیز روندی نزولی را ثبت کرد.

حالا پس از گذشت دو سال تاریخ به شکل نسبتا مشابهی در حال تکرار است. در نبود هیچ چشمانداز مثبتی برای بهبود اوضاع نابسامان اقتصادی، دولت ترکیه بالا رفتن نرخ بهره را قبول کرده است. بار قبل نیز این شرایط بد اقتصاد بود که اردوغان را مجبور به قبول افزایش نرخ بهره کرده بود. در حالی که کارشناسان معتقدند اگر رئیسجمهوری در مقابل بالا بردن نرخ بهره مقاومت نمیکرد ترکیه با هزینههای کمتری از بحران عبور کرده و به جاده رشد اقتصادی بازمیگشت.

داروی تلخ

بانک مرکزی ترکیه روز پنجشنبه اقدام به افزایش نرخ بهره کرد. سیاستگذار پولی ترکیه به همین هدف نرخ بهره خود در شبکه بانکی را از ۲۵/ ۱۰ درصد به ۱۵ درصد رساند. سیاستی انقباضی که به منظور ایجاد ثبات در قیمتها و حفظ ارزش پول ملی گرفته شد. این تصمیم نتیجه اولین جلسه سیاستگذاری تحت ریاست رئیس کل جدید بانک مرکزی یعنی ناجی اقبال بود. اقبال دو هفته پیش از سمت اردوغان به این سمت منصوب شده است. رئیس کل کنونی بانک مرکزی سابقه وزارت دارایی در دولت حزب توسعه و اعتدال را نیز دارا است.

بانک مرکزی طی اطلاعیه خود بیان کرد در دوره پیش رو تمامی عوامل تورم تحت نظر قرار خواهند گرفت و سیاستهای انقباضی پولی تا زمانی برقرار خواهد بود که نزول قابلتوجهی در تورم اتفاق بیفتد. اردوغان روز بعد از اعلام تصمیم به افزایش نرخ بهره گفت این تصمیم برای قدرت و اعتماد به نفس ترکیه در آینده لازم است. رئیسجمهوری ترکیه بیان کرد سیاست بالا بردن نرخ بهره در نگاه او شبیه به بلعیدن قرصی تلخ است.

در نتیجه تغییر رویکرد سیاستی بانک مرکزی ارزش لیر در بازار ارز خارجی روز پنجشنبه ۵/ ۱ درصد افزایش یافت و نرخ دلار به لیر تقریبا در سطح ۶/ ۷ استقرار یافت. در حالی که طی ماههای اخیر پایینترین نقطه ثبات نرخ ارز در سپتامبر و در سطح ۷۱/ ۷ ثبت شده بود. البته شروع روند نزولی اخیر لیر پس از اخراج رئیس کل بانک مرکزی در روزهای ابتدایی نوامبر (یعنی میانههای ماه آبان) کلید خورده است. پس از آنکه اردوغان مورات اویسال را از سمت خود برکنار کرد گمانهزنیها درباره تغییر سیاستهای پولی دولت ترکیه شکل گرفت. استعفای وزیر دارایی و داماد اردوغان نیز احتمال تغییر را قوت بخشید و نرخ ارز به کاهش خود ادامه داد. از روز اخراج مورات اویسال تا روز بعدی اعلام افزایش نرخ بهره واحد پولی ترکیه در حدود ۳۵ درصد افزایش ارزش را تجربه کرده است. نشانهها حاکی از آن است که انتظارات به سمت مثبتی چرخیده است.

اعتراف ضمنی اردوغان

در طول دو سال اخیر دخالتهای اردوغان در اقتصاد به اوج خود رسیده است. رئیسجمهوری ترکیه طی این مدت دو بار رئیس کل بانک مرکزی ترکیه و یک بار وزیر دارایی خود که دامادش نیز هست را اخراج کرده. اما در حالی که اخراج رئیس کل اسبق بانک مرکزی به علت مخالفت او با سیاست کاهش نرخ بهره بود، اخراج اخیر رئیس کل سابق و وزیر دارایی برای اقدام به افزایش نرخ بهره بوده است.

حالا شرایط نامطلوب اقتصادی و آینده تیره و تار ترکیه اردوغان را مجبور به واگذاری میدان تعیین نرخ بهره کرده است. بهنظر میرسد تصمیم به تغییر رئیس کل بانک مرکزی به هدف اعتبار بخشیدن به تصمیم جدید اردوغان برای نرخ بهره انجام شده است. طبیعتا افزایش نرخ بهره توسط رئیس کل قبلی که در دوران او لیر دچار سقوط شده بود به اعتبار این سیاست جدید نیز لطمه وارد میکرد. حضور فردی باسابقه در سمت ریاست بانک مرکزی و همچنین اعتراف ضمنی اردوغان به کارآیی افزایش نرخ بهره بهعنوان عامل کاهش تورم میتواند سیگنال مثبتی برای عوامل اقتصادی باشد. رئیسجمهوری ترکیه حتی هفته پیش در شورای اقتصادی اتحادیه اتاقها و بورسهای ترکیه، نرخ بهره را عامل تخریب توان سرمایهگذاران داخلی دانسته بود. اما حالا سرمایهگذاران و دیگر عوامل اقتصادی این پیام را دریافت کردند که اردوغان تسلیم اصول اقتصادی شده و میتوان روی رویکرد اصولی دولت ترکیه در آینده حساب کرد.

دیکتاتوری خوب، دیکتاتوری بد

وجه دیگر ماجرا تداوم سکانداری اردوغان در عرصه پولی است. گرچه حالا اراده اردوغان بر سیاستی تعلق گرفته که از نظر کارشناسان درست است اما بهنظر میرسد همچنان نظرات او در میدان سیاست و اقتصاد یکهتاز است. یعنی اگر زمانی به غلط افزایش نرخ بهره را تورمزا بخواند سیاستها براساس آن اتخاذ میشود و اگر روزی دیگر متقاعد به بالا بردن نرخ بهره شود، این اقدام صورت خواهد گرفت. سابقه قبلی اردوغان نیز به این ترسها دامن میزند. در سال ۲۰۱۸ نیز رئیسجمهوری ترکیه نهایتا مجبور به قبول سیاستهای متعارف شد اما پس از گذر از بحران و بهبود اوضاع باز به دخالتهای خود ادامه داد و با کاهش نرخ بهره زمینهساز بحران ارزی کنونی شد. با این توصیف اگرچه سیاست امروز ترکیه از دیدگاه علمی مناسب ارزیابی میشود اما ساختار قدرت در حوزه پولی همچنان نامناسب است؛ زیرا در عمل رئیس دولت بر سیاستگذاری پولی تسلط داشته و استقلال بانک مرکزی حفظ نمیشود. به این ترتیب عوامل اقتصادی نمیتوانند روی سیاستهای پولی بانک مرکزی در آینده حساب کنند و همین موضوع باعث نزول اعتبار بانک مرکزی و کاهش اثرگذاری سیاستها خواهد شد. گرچه دخالت دولت در راستای سیاستهای خوب بهتر از دخالت بههدف اجرای سیاستهای اشتباه است اما آنچه در بلندمدت برای رشد اقتصادی لازم است از بین رفتن دخالت دولت در کار مقام پولی است.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

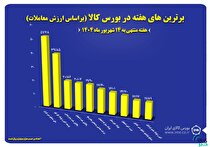

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود