تصویب عرضه اوراق خرید دین مصالح ساختمانی در بورس کالا

به گزارش می متالز، تصویبنامه هیات وزیران به پیشنهاد وزارت راه و شهرسازی در خصوص انتشار اوراق خرید دین مصالح ساختمانی در حالی از سوی معاون اول رئیسجمهور ابلاغ شد که مقرر شد سازمان بورس و اوراق بهادار زمینه لازم برای انتشار اوراق خرید دین کالایی مصالح ساختمانی را فراهم کرده و ضوابط و مقررات لازم در این خصوص را ظرف دو ماه از تاریخ ابلاغ این تصویبنامه تعیین و ابلاغ کند.

تصویبنامه مصوب جلسه مورخ ۱۳۹۹.۰۸.۱۴ هیات وزیران در خصوص “انتشار اوراق خرید دین کالایی مصالح ساختمانی” طی نامه شماره ۹۱۹۷۴ مورخ ۱۳۹۹.۰۸.۱۷ توسط معاون اول رئیسجمهور ابلاغ شد.

اوراق خرید دین کالایی چیست؟

اوراق خرید دین کالایی به عنوان یک ابزار مالی، مختص خرید دینِ ایجاد شده ناشی از فروش نسیه در بورسهای کالایی طراحی شده است. فرآیند عملیاتی این اوراق بدین ترتیب است که پس از وقوع فروش نسیه در بورس کالا، فروشنده کالا که دارنده مطالبات است به عنوان ناشر اوراق خرید دین اقدام به انتشار این اوراق میکند و سرمایهگذاران نیز این اوراق را با انگیزه بهرهگیری از ارزش زمانی پول به تنزیل خریداری میکنند.

در سررسید اوراق «خرید دین کالایی» خریدار نسیه وجه معامله را پرداخت میکند و سپس توسط شرکت سپردهگذاری مرکزی به حساب سرمایهگذاران واریز میشود. با انتشار این اوراق، فروشنده نسیه به دلیل وصول سریع مطالبات خود در امر تولید به سرمایه در گردش کمتری نیاز خواهد داشت. صندوقهای سرمایهگذاری با درآمد ثابت و عموم سرمایهگذارانی که تمایل به دریافت سود ثابت و با حداقل ریسک دارند، از خریداران این اوراق به شمار میروند.

مزیتها

در بیان مزایای معاملات اوراق خرید دین کالایی میتوان گفت تقویت فروش نسیه در بورسهای کالایی از مزایای مهم این اوراق است. تا پیش از این، معاملات نسیه با دورههای پرداخت کوتاه و با خریداران محدود انجام میشد. از طرفی تا پیش از این، طرفین معامله نسیه با ارائه سند تسویه خارج از پایاپای به بورس اعلام میکردند که تسویه با توافق یکدیگر، خارج از بورس انجام میشود؛ این درحالیکه است که با انتشار این اوراق، بورس کالا و شرکت سپردهگذاری مرکزی تا روز تسویه همراه طرفین معامله خواهند بود تا ریسک اعتباری طرفین با نظارت این دو مجموعه، به حداقل ممکن کاهش یابد.

در صورت اقبال فعالان حوزه صنعت و بازار سرمایه به این اوراق، پیشبینی میشود علاوه بر اینکه شاهد انجام معاملات نسیه طولانیمدت (حداکثر تا یکسال) خواهیم بود، انتظار میرود خریداران بیشتری که تمایل به انجام معاملات نسیه داشته باشند نیز از این مدل استقبال کنند. از طرفی با همراهی شرکت سپردهگذاری مرکزی تا تسویه نهایی، علاوه بر مدیریت ریسک اعتباری خریدار، فروشنده نیز سریعتر وجه فروش خود را دریافت خواهد کرد و مهمتر اینکه، با انتشار این اوراق، فروشنده نسیه به دلیل وصول سریع مطالبات خود، در امر تولید به سرمایه در گردش کمتری نیاز خواهد داشت.

با این تفاسیر، رفع تنگنای نقدینگی در کل چرخه و تأمین مالی بهینه صنایع بالادستی، هدایت سرمایهها به صنعت، سود تضمینشده برای سرمایهگذار و امکان معاملات ثانویه و وجود بازارگردان برای تضمین نقدشوندگی اوراق از مزایای راهاندازی اوراق خرید دین مصالح ساختمانی بوده و در شرایط رکود بازارهای کالایی، انتشار این اوراق در تامین مالی سرمایه در گردش بسیار کمککننده خواهد بود.

در این میان، رشد قیمت دو تا سه برابری قیمت مواد اولیه موردنیاز واحدهای تولیدی و عدم توانایی مالی بانکها در تامین سرمایه در گردش موردنیاز واحدها، ضرورت استفاده از این اوراق را دوچندان می کند.

سه کارکرد اصلی

به طور خلاصه انتشار این اوراق، سه کارکرد اصلی دارد: نخست اینکه مهلت خریدار برای پرداخت نسیه کالای خریداری شده نسبت به مدل فعلی فروش نسیه افزایش خواهد یافت. همچنین سرعت وصول مطالبات برای فروشنده از طریق تنزیل اوراق در بازار افزایش خواهد داشت و نیز فرصت سرمایهگذاری جدیدی برای مدیران صندوقهای سرمایهگذاری و آحاد سرمایهگذاران از این طریق فراهم خواهد شد.

سازوکار معاملات اوراق خرید دِین ساختمانی

با انتشار اوراق خرید دِین مصالح ساختمانی، تولیدکننده این قبیل مصالح که عموم آنها از جمله تیرآهن، میلگرد و قیر در بورس کالا قابل معامله است، میتوانند طلبی که دارند را به ورقه بهادار تبدیل کنند و آن را بفروشند. جذابیت این اوراق به گونهای است که خریدار به دلیل مواجهه با مشکل نقدینگی به دنبال خرید نسیه مواد اولیه مصرفی است؛ در مقابل فروشنده مواد اولیه به دلیل نیاز به سرمایه در گردش، تمایلی به فروش نسیه ندارد اما با این ابزار مالی بورس کالا، فروشنده با انتشار اوراق خرید دِین، پول را نقد دریافت می کند و خریدار به صورت نسیه مواد اولیه مصرفی را میخرد.

بهعنوانمثال شرکت ذوبآهن برای تامین سرمایه در گردش با دریافت مجوز فروش ۱۰۰ تن محصول، اقدام به انتشار اوراق خرید دین در طول دوره یکساله می کند. در زمان عرضه کالا و فروش به صورت نسیه، ۲۰ تن محصول توسط مصرفکننده خریداری و ۸۰ تن آن برای عرضه در مراحل بعدی باقی میماند.

فروشنده نیز بر مبنای ارزش ۲۰ تن کالای فروخته شده، اوراق خرید دین منتشر می کند و سرمایهگذاران با خرید این اوراق به قیمتی پایینتر از ارزش اسمی و پرداخت پول این اوراق به فروشنده، تامین مالی سرمایه در گردش موردنیاز فروشنده را انجام میدهند. در سررسید نیز خریدار، ارزش اسمی اوراق را به سرمایهگذاران و دارندگان این اوراق پرداخت می کند و همین فرآیند برای حجم باقیمانده کالای دارای مجوز برای انتشار اوراق مذکور در هفتههای بعدی تا سررسید، ادامه مییابد.

با بهکارگیری این اوراق، مشکلات تامین سرمایه در گردش مورد نیاز واحدهای تولیدی مرتفع خواهد شد؛ چراکه محدودیت معاملات نسیه و نیاز به تامین مالی صنایع بالادستی و عدم تمایل آنان به فروش نسیه، موجب اوراق بهادارسازی مطالبات ناشی از فروش نسیه به صورت کسر و در قالب اوراق خرید دِین میشود که در این رابطه، خریدار به صورت اعتباری با ارائه تضامین از ضامنی همچون بانک و یا با گشایش اعتبارات اسنادی (LC) به صورت نسیه و در قالب اوراق خرید دِین، کالای موردنیاز خود را خریداری می کند و فروشنده با فروش اوراق به کسر، نیاز مالی خود را از بازار سرمایه برطرف می کند.

در پایان این گزارش میافزاید، سررسید این اوراق حداکثر یکساله خواهد بود و در صورت عدم فروش کل این اوراق در زمان عرضه، متعهد پذیرهنویسی، خریدار اوراق باقیمانده خواهد بود. در سررسید نیز ارزش اسمی این اوراق از حساب نزد اتاق پایاپای به دارنده نهایی اوراق پرداخت میشود.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

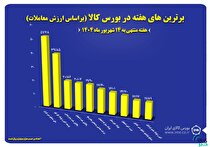

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود