ایجاد ۳ میلیون شغل با اجرای مصوبه شورای پول و اعتبار

به گزارش میمتالز، رکوردزنی و شکستن حد نصابهای بر جا مانده از گذشته تنها مختص به حوزه ورزش نیست و رکوردها در سایر حوزه نیز برای شکسته شدن خلق میشوند. البته رکورد زنی همیشه بار معنایی مثبتی هم ندارد و میتواند یک رویکرد کاملا منفی را عیان سازد.

یکی از زمینههایی عرصه تاخت و تاز رکوردها محسوب میشود، عرصه فعالیت نظام بانکی است که همه ساله با رکوردهای بعضا مثبت و منفی در اقتصاد کشور اثر گذار است.

بانکهای در حال فتح رکورد پرداخت تسهیلات

یکی از این رکوردها مرتبط با آمار تسهیلات پرداخت بانکی است. برای اطلاع دقیق از این موضوع به سیر این آمار در طول ۱۰ سال گذشته نگاه بیندازیم.

سال ۱۳۹۱ میزان تسهیلات پرداختی نظام بانکی با رقم ۱۹۵ هزار میلیارد تومان سیر کاهشی را نسبت به ابتدای دهه ۹۰ طی کرد، اما این کاهش تنها یک دورخیز به منظور ثبت رکوردهای نجومی پرداخت تسهیلات توسط بانکهای کشور بود.

در همین راستا سیر تسهیلات پرداختی در طول ۱۰ سال گذشته از ۱۹۵ هزار میلیارد تومان به ۱۴۰۰ هزار میلیارد تومان در طول تنها ۱۰ ماه از سال ۱۳۹۹ رسیده است. با یک برآورد ساده میتوان پیشبینی کرد، میزان تسهیلات پرداختی در ۱۲ ماه سال ۱۳۹۹ به نزدیک ۱۷۰۰ هزار میلیارد تومان نیز نزدیک شود. به عبارت دیگر، در هر ماه از سال ۱۳۹۹ تقریبا معادل کل تسیهلات پرداختی در سال ۱۳۹۰، وام پرداخت شده است.

نکته قابل توجه در افزایش تسهیلات پرداختی نظام بانکی در طول ۱۰ سال گذشته، رشد نجومی ۷۰ درصدی تسهیلات پرداختی بانکها در یکسال گذشته است. در حقیقت به احتساب میانگین افزایش تسهلات پرداختی توسط بانکها در بازه زمانی مذکور، بانکها به طور متوسط بین ۳۰ تا ۴۰ درصد در هر سال نسبت به افزایش پرداخت تسهیلات اقدام کردهاند.

افزایش تسهیلات پرداختی بانکها خوب است یا بد؟

همانگونه که در ابتدای بحث پیرامون رکوردها به مسئله مثبت یا منفی بودن ثبت این حدنصابها اشاره شد. بحث پیرامون اینکه رشد تسهیلات پرداختی بانکی به عنوان یکی از مهمترین منابع رشد نقدینگی خوب است یا بد نمیتواند بحث دقیقی محاسبه شود.

در همین راستا، احمد قدسی، کارشناس مسائل بانک، با اشاره به اینکه اگر تسهیلات پرداختی نظام بانکی به حوزه مولد اقتصاد تعلق گیرد شاهد اتفاق بسیار مثبتی در اقتصاد هستیم، گفت: «بزرگ شدن کیک اقتصاد با هدایت تسهیلات به بخش مولد اتفاقی است که زمینه رونق بازارهای مولد و ایجاد اشتغال را به دنبال دارد.»

قدسی در بیان اینکه اگر این تسهیلات به بخش غیر مولد تعلق گیرد و صرف تسهیلات کوتاه مدت فعالیتها سوداگرانه شود، دو ضربه عمیق به اقتصاد وارد میشود، گفت: «افزایش تسهیلات پرداختی اگر سهم بازار غیر مولد شود، نه تنها زمینه تورم ناشی از رشد نقدینگی همراه ما است بلکه از آثار تخریبی تامین مالی بخش غیر مولد نظیر رکود تورمی نیز در امان نیستیم.»

تسهیلات بانکها در بخش مولد اقتصاد هزینه نمیشود

به منظور بررسی اینک بدانیم آیا تسهیلات پرداختی نظام بانکی به حوزه تولید هدایت شده بیایید، سهم تسهیلات یک حوزه مولد اقتصاد یعنی مسکن را بررسی کنیم.

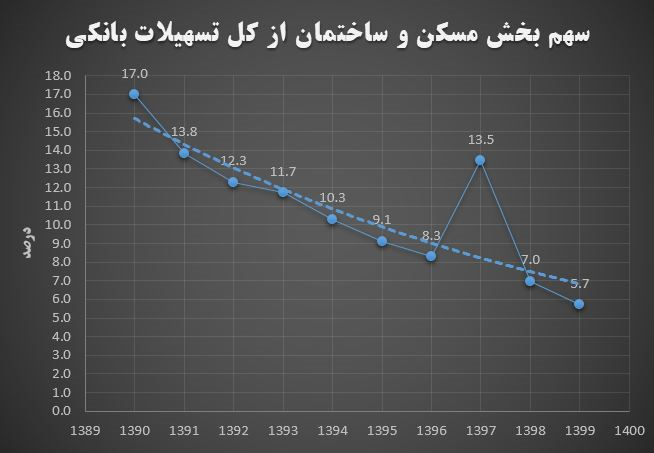

در همین راستا و در شرایطی که ۱۷ درصد از تسهیلات بانکی در سال ۱۳۹۱ به بخش مسکن تعلق داشت است، این رقم در سال ۱۳۹۹ به کمتر از ۶ درصد رسید. البته سهم بخش ساخت مسکن به عنوان یک پیشران اقتصادی در طول سالهای اخیر به کمتر از ۲ درصد رسیده است.

به معنای دیگر در حالی که میزان تسهیلات پرداختی به طور دائم رکورد زنی میکند و رو به افزایش است، سهم بخش مسکن از تسهیلات پرداختی در طول ۱۰ سال گذشته با افت چشمگیری مواجه شد.

کاهش سهم تسهیلات بخش مولد اقتصاد تا جایی پیش رفت که شورای پول و اعتبار با تاکید رئیس جمهور و رئیس بانک مرکزی تصمیم به وضع قانونی کرد که ۲۰ درصد از تسهیلات پرداختی نظام بانکی به حوزه مسکن به عنوان موتور محرک اقتصاد هدایت شود.

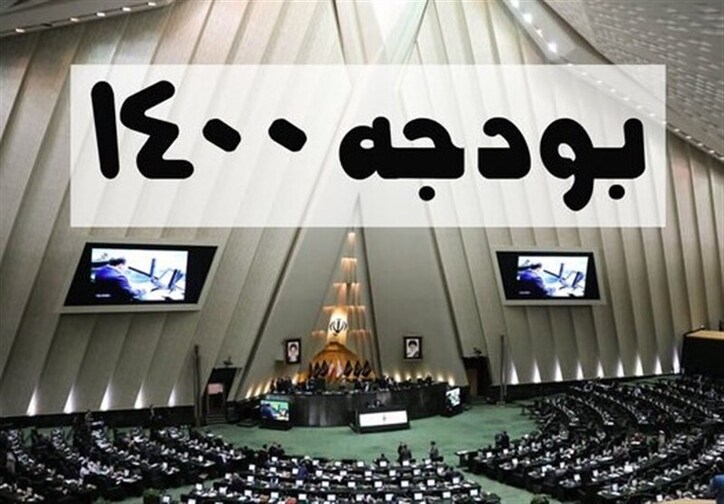

همچنین مجلس شورای اسلامی نیز برای هدایت منابع نقدینگی ناشی از تسهیلات به بخش مسکن در قالب دو قانونی جهش تولید و تامین مسکن و قانون بودجه ۱۴۰۰، با پیروی از تصمیم شورای پول و اعتبار، خلا قانونی این حوزه را پوشش داد.

مصوبه شورای پول و اعتبار ۴۴۰ هزار میلیارد تومان تسهیلات را به حوزه مسکن روانه میکند

حال برای آنکه بدانیم احیای سهم تسهیلات پرداختی بنابر مصوبه شورای پول و اعتبار در سال ۱۴۰۰ چه حجم از منابع مالی را در اختیار بخش ساخت مسکن قرار میدهد، بیایید کمی از علم ریاضیات بهره بگیریم.

بنابر محاسبه روند افزایش تسهیلات پرداختی بانکی، این تسهیلات به طور میانگین سالانه ۳۵ درصد رشد میکند، در همین راستا با توجه به اینکه سال ۱۳۹۹، نزدیک به ۱۶۸۰ هزار میلیارد تومان تسهیلات پرداخت شده است، لذا با حفظ روند یاد شده بانکها در سال ۱۴۰۰، بیش از ۲۲۰۰ هزار میلیارد تومان تسهیلات به حوزه غیر مولد و مولد پرداخت خواهند کرد. در نتیجه ۲۰ درصد از مبلغ یاد شده ۴۴۰ هزار میلیارد تومان منابع را در اختیار نظام بانکی کشور قرار میدهد.

البته مجلس شورای اسلامی در قانون بودجه ۱۴۰۰ تنها ۳۶۰ هزار میلیارد تومان را برای حوزه مسکن در نظر گرفته هنوز با مقدار ۲۰ درصد از تسهلیلات پرداختی یعنی ۴۴۰ هزار میلیارد تومان فاصله دارد.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه