قطبنمای تقاضای فولاد روی چین

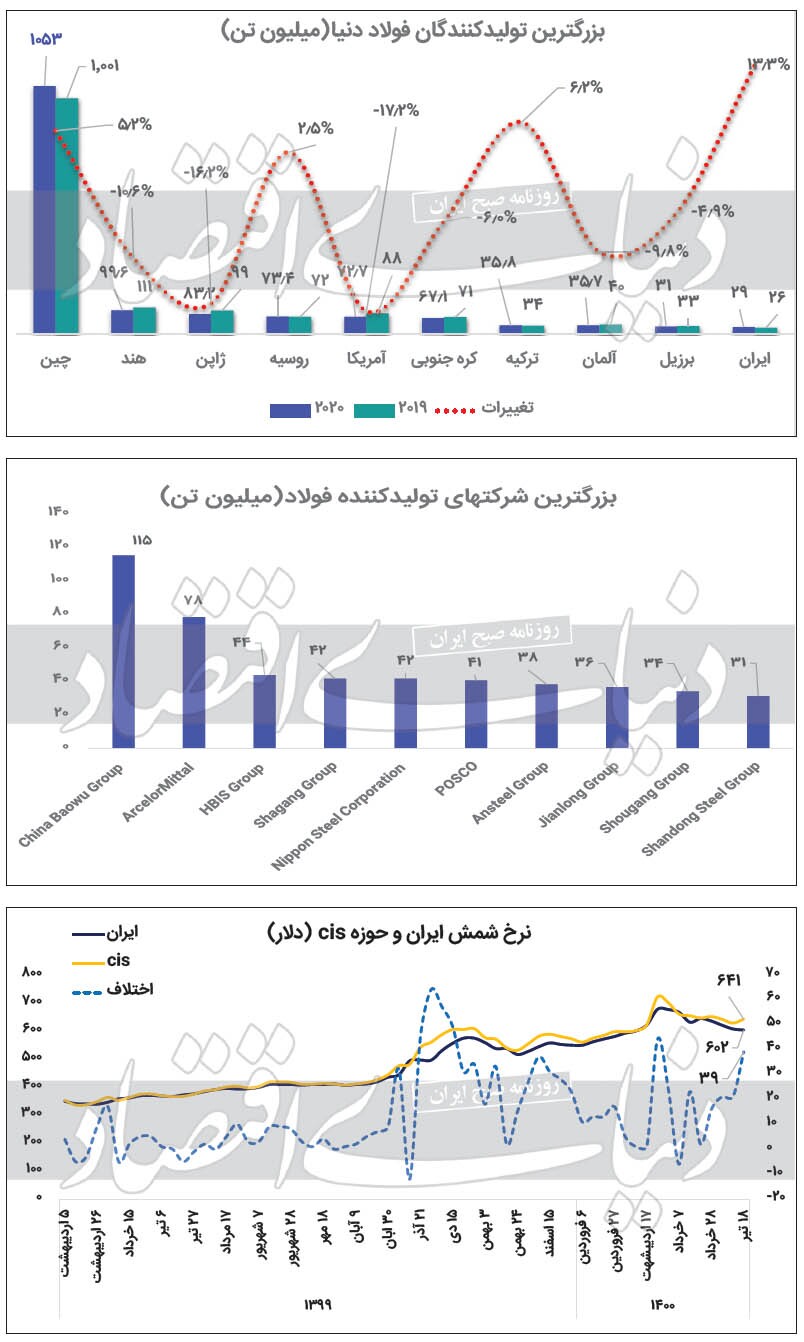

به گزارش میمتالز، هند، ژاپن و روسیه نیز با اختلاف زیاد نسبت به چین در ردههای بعدی قرار دارند. ایران هم با ۲۹ میلیون تن تولید فولاد در جایگاه دهم دنیا قرار دارد.

چین بزرگترین کشور واردکننده فولاد در جهان محسوب میشود. دولت چین ۲۸آوریل اقداماتی را برای افزایش موانع صادرات و همچنین کاهش تعرفههای وارداتی، افزایش فشار بر تولیدکنندگان فولاد برای کاهش تولید و کمک به تحقق اهداف تغییر آبوهوایی مدنظر رئیسجمهور اعلام کرد. با توجه به این موضوع اول ماه مه دولت این کشور توانست تعرفههای واردات فولادخام، آهنخام، قراضه و دیگر کالاهای فولادی را به صفر برساند. این اقدامات با هدف کمترشدن تعرفههای واردات که بهدنبال آن افزایش واردات فولاد شکل میگیرد و در ادامه برای حمایت از تولیدکنندگان داخلی جهت کاهش تولید فولاد خام و هدایت صنعت در راستای کاهش مصرف انرژی و فشار بر ارتقای صنعتی و توسعه با کیفیت بالا در واحدهای فولادی این کشور صورت گرفته است.

در میان ۱۰ شرکت بزرگ تولیدکننده فولاد، هفت شرکت متعلق به کشور چین هستند. در این بین نامی از شرکتهای هندی و روسی دیده نمیشود. در این دو کشور بزرگ تولیدکننده فولاد، تعداد زیادی کارخانه با مقیاس کوچک فعال هستند. براساس آمارنامه انجمن جهانی فولاد، رشد تولید فولاد ایران در سال ۲۰۲۰ پس از ازبکستان و مولداوی (که تولید ناچیزی دارند)، جایگاه سوم جهانی را از آن خود کرد. مجموع تولید شمش فولاد ایران در سال۲۰۲۰ به بیش از ۲۹میلیون تن رسید. ایران در سالهای اخیر جایگاه دهمین فولادساز جهان و نخستین تولیدکننده منطقه خاورمیانه را به خود اختصاص داده است.

درجه توسعه اقتصادی هر کشور، رابطه مستقیمی با مصرف فولاد دارد و مصرف فولاد یکی از شاخصهای مهم توسعه اقتصادی برای کشورهای در حال رشد است. در مراحل اولیه رشد و جهش اقتصادی، نرخ رشد مصرف فولاد بهشدت افزایش مییابد و پس از یک دوره ثبات نسبی، با فرارسیدن بلوغ اقتصادی بهتدریج مصرف فولاد کاهش مییابد.

براساس گزارشها سرانه مصرف فولاد در کشورهای اروپایی و توسعه یافته نسبت به سایر مناطق بیشتر است.

سرانه مصرف خاورمیانه بالاتر از میانگین جهانی است که این امر بهدلیل سرانه مصرف بالای کشورهایی مانند عربستان، امارات، قطر و ترکیه است.

مصرف سرانه فولاد در ایران از میانگین جهانی کمتر است، بهطوریکه در سال ۲۰۲۰ حدود ۲۰۵ کیلوگرم برای هر نفر بود.

مفروضات

نرخ بیلت با توجه به اطلاعات موجود در چهارماه ابتدایی سال بهطور میانگین ۶۰۰ دلار برای حوزه cis فرض شده و برای سالهای بعد با توجه به پیشبینیهای منابع معتبر لحاظ شده است. هر کارخانه فولاد برای رسیدن به ظرفیت کامل عموما به سه تا پنج سال زمان نیاز دارد؛ بنابراین با توجه به بهرهبرداری از طرح جدید بیلت شرکت کاوه در مهرماه سال گذشته برای سال جاری ۵۰ درصد و برای سالهای آتی ۸۰ درصد ظرفیت طرح توسعه جدید فرض شده است. «سال گذشته ۱۶ درصد از طرح جدید مورد استفاده قرار گرفت.»

در سالهای گذشته بیش از ۷۰ درصد فروش این شرکت صادراتی بوده است. بنا به اظهارات مدیرعامل شرکت کاوه با بهرهبرداری از طرحهای جدید مشتری خارجی تمایل کمتری به محصول طرح جدید خواهد داشت و در سال اول بهرهبرداری باید در داخل کشور مراحل تست و گذار انجام شود؛ بنابراین به فروش داخلی در تحلیل فوق وزن بیشتری داده شده است.

در سالهای گذشته روند فروش دلاری شرکت بهطور متوسط حدود ۴۰۰ میلیون دلار بوده است. اما با بهرهبرداری از طرح جدید و راندمان ۸۰ درصدی فروش دلاری به بیش از یک میلیارد دلار خواهد رسید که نشان میدهد سال جاری در شروع روند صعودی افزایش فروش دلاری است.

ظرفیت اسمی تولید آهن اسفنجی ۸۵/ ۱ میلیون تن است. سالهای قبل آهن اسفنجی مازاد به فروش میرسید، اما از سال قبل و با بهرهبرداری ۸۰ درصدی طرح جدید نیاز به خرید ۸۰۰ هزار تن اسفنجی دارد که عمده آن از گلگهر تامین میشود.

برای سال جاری فروش شرکت حدود ۲۰ هزار میلیارد تومان برآورد میشود. سال قبل شرکت ۱۳ هزار میلیارد فروش داشته که این افزایش عمدتا ناشی از افزایش میانگین نرخ دلاری محصولات و همچنین استفاده ۵۰ درصدی از طرح جدید است. براساس اطلاعات ماهانه سهماه بهار فروش و سود شرکتهای این گروه، محاسبه و نسبتهای فوق برحسب پیشبینیهای موجود لحاظ شده است. شرکت کاوه در میان شرکتهای تولیدکننده شمش در متغیرهای P/ S و P/ E از وضعیت مطلوبتری برخوردار است و پس از آن، فخوز وضعیت

خوبی دارد. تحلیل حساسیت سودآوری کاوه با دو متغیر نرخ دلار سامانه نیما و شمش بیلت CIS برآورد شده است:

۱۰ درصد تغییر در نرخ بیلت عامل تغییر ۲۲ درصدی سود خواهد بود؛ بنابراین این شرکت حساسیت بسیار زیادی به نرخ شمش دارد.

جداول مربوطه درستون سمت راست کار شدهاست

آرش صدیقی تحلیلگر بازار سرمایه

منبع: دنیای اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود