سه الزام خروج از منطقه خطر قیمتها

به گزارش می متالز، بازوی پژوهشی مجلس در یک گزارش عوامل موثر بر افزایش تورم تابستان سالجاری را بررسی و پس از شناسایی این عوامل، سه توصیه سیاستی ارائه کرده است. در میان عوامل بلندمدت، «رشد نقدینگی» مهمترین عامل معرفی شده و «نرخ ارز» بیشترین نقش را در کوتاهمدت ایفا کرده است. اما تاکید این پژوهش، مسیر آتی سیاستگذاری بوده است؛ بهنحویکه بهکارگیری سیاستهای مناسب توسط دولت و بانک مرکزی موجب رام کردن تورم سرکش خواهد شد؛ اما در صورت، اعمال سیاستهای نسنجیده و نامناسب، مهار تورم دشوار خواهد بود.

مرکز پژوهشهای مجلس راهکار نخست را کنترل اضافه برداشتها و رشد قاعدهمند پایه پولی مطرح کرده که بهعنوان پیشنیاز کنترل نقدینگی محسوب میشود. راهکار دوم، پرهیز از سیاستهای کنترل قیمت و اصلاح یارانهها معرفی شده است؛ سیاستهایی که معمولا با انگیزه رضایت عموم مردم صورت میگیرد و در نهایت باعث افزایش هزینه بنگاهها و رشد بدهی آنها به دولت و بانکها میشود. در مقابل، اصلاح یارانهها بهمنظور ایجاد یک نظام حمایتی برای دهکهای کمدرآمد، بهعنوان یک اقدام فوری توصیه شده است. راهکار سوم نیز پرهیز از سیاستهایی است که باعث افزایش هزینههای دولت و کسری بودجه میشود؛ نظیر افزایش دستمزدها که در میانه سال صورت میگیرد.

مرکز پژوهشهای مجلس در یک گزارش تحلیلی از افزایش تورم تابستان سالجاری، افزایش سرعت گردش پول در انباره نقدینگی و افزایش نرخ ارز را بهعنوان دو عامل اثرگذار معرفی کرده است. همچنین این گزارش معتقد است که باید از سیاستهای فزاینده رشد نقدینگی و افزایش سرعت گردش پول جلوگیری شود. «کنترل اضافه برداشتها و رشد قاعدهمند پایه پولی»، «پرهیز از سیاستهای کنترل قیمتی و حذف ارز با نرخ ترجیحی» و «حفظ توازن بودجه» مهمترین سیاستها درخصوص عبور از دام ابرتورمی معرفی شده است.

مرکز پژوهشهای مجلس در یک گزارش با عنوان «تحلیل تغییرات شاخص قیمتها و تورم تابستان سال ۱۳۹۷» عوامل موثر بر شاخص قیمت مصرفکننده در تابستان سالجاری را در دو بخش کوتاهمدت و بلندمدت بررسی کرده است. همچنین در بخش دیگری عوامل موثر بر تورم پاییز سالجاری را بررسی کرده و در نهایت سه توصیه سیاستی برای کنترل عامل اصلی موثر بر نرخ تورم ارائه کرده است. این گزارش ابتدا به بررسی نرخ تورم در تابستان پرداخته که تورم ماهانه ارقام بالاتر از سه درصد را ثبت کرده و در شهریورماه با ثبت رقم ۱/ ۶ درصد به بیشترین مقدار ۵ سال اخیر رسیده است. این گزارش عوامل موثر در تورم سال ۱۳۹۷ را در دو بخش کوتاهمدت و بلندمدت مورد بررسی قرار داده است.

نقدینگی، عامل بلندمدت افزایش تورم

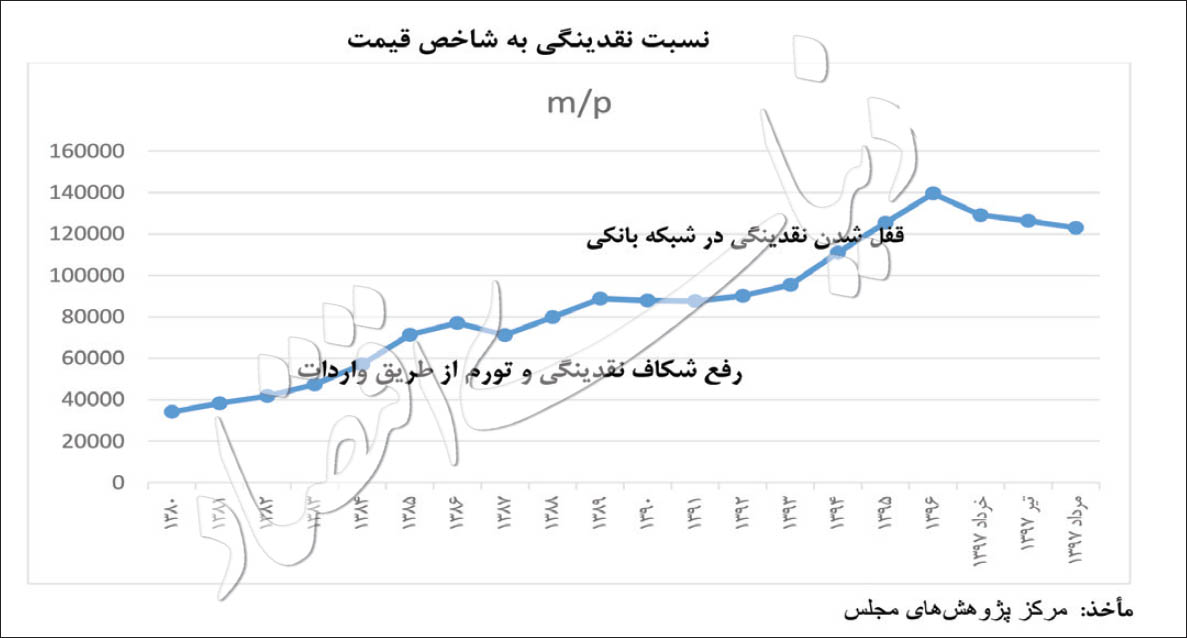

براساس بررسیهای صورت گرفته در این گزارش، در میان عوامل بلندمدت، رشد نقدینگی مهمترین عاملی است که باعث افزایش تورم شده است. بررسیها نشان میدهد در سالهای ۱۳۹۳ تا ۱۳۹۶ نرخ تورم از رشد نقدینگی (منهای رشد اقتصادی) فاصله گرفته است. براساس آمارهایی که در گزارش مرکز پژوهشها عنوان شده در سالهای ۱۳۵۸ تا ۱۳۹۲ نقدینگی بهطور متوسط سالانه 25.3 درصد رشد کرده که در این مدت نرخ تورم دارای رشد متوسط سالانه 19.9 درصدی بوده است.

این در حالی است که در سالهای ۱۳۹۳ تا ۱۳۹۶ نقدینگی بهطور متوسط سالانه 24.41 درصد رشد داشته و در مقابل نرخ تورم متوسط سالانه 11.53 درصد بوده است. این گزارش معتقد است که «بالا بودن نرخ سود بانکی حقیقی» و «افزایش سهم شبهپول از نقدینگی» در این سالها موجب کاهش سرعت گردش پول شده و از علل اصلی فاصله گرفتن تورم از رشد نقدینگی بوده است. اما سهم شبهپول از رشد نقدینگی در ماههای اخیر نیز روند کاهشی طی کرده و در تیرماه به کمترین مقدار خود از سال ۱۳۹۴ رسید.

این گزارش پیشبینی کرد که روند افزایشی سرعت گردش پول در ماههای باقی مانده از سالجاری نیز ادامه داشته باشد. این افزایش سرعت گردش پول خود منجر به افزایش نرخ تورم میشود و هر ریال نقدینگی را با ضریب بیشتری به تورم تبدیل میکند. از این رو حتی در کوتاهمدت نرخ تورم میتواند بیش از رشد نقدینگی (منهای رشد اقتصادی) افزایش یابد.

نرخ ارز، عامل کوتاهمدت افزایش تورم

این گزارش، از افزایش نرخ ارز نیز بهعنوان یک عامل کوتاهمدت بر افزایش نرخ تورم نام برده که بسیار اثرگذار بوده و با توجه به اینکه برخی از مطالعات، گذر نرخ ارز بر برخی کالاها را تا یک سال نیز برآورد کردهاند، میتوان انتظار داشت که افزایش نرخ ارزی که در ماههای گذشته رخ داده، همچنان منجر به افزایش شاخص قیمتها (مصرفکننده و تولیدکننده) در ماههای آتی شود.

بررسیهای این گزارش نشان میدهد که بخش زیادی از کالاهای اساسی که با ارز ۴ هزار و ۲۰۰ تومانی وارد میشوند نیز افزایش قیمت را تجربه کردهاند. براساس بررسیهای صورت گرفته این گزارش، رشد قابلتوجه شاخص قیمت تولیدکننده که تورم حدود ۱۰ درصدی در شهریورماه را برای این شاخص قیمت در پی داشت، نشانگر تداوم روند افزایشی شاخص قیمت مصرفکننده در پاییز ۱۳۹۷ خواهد بود.

مدیریت انباره و روانه نقدینگی

در انتهای این گزارش جمعبندی و توصیههای سیاسی، مطرح شده است. در این بخش عنوان شده در صورتی که دولت و بانک مرکزی سیاستهای مناسبی اتخاذ نکنند، احتمال وقوع تورمهای بالاتر برای اقتصاد ایران، بیش از هر زمان دیگری محتمل است. این گزارش تاکید میکند که نقدینگی افسار گسیخته با سرعت زیاد در حال تبدیل شدن به تورم است که اگر با سیاستهای غلط همراه باشد، میتواند تبدیل به تشدید روند افزایش نقدینگی در آینده شده و با افزایش سرعت گردش پول، تورم را بهطور فزاینده افزایش دهد.

براساس این گزارش انباره نقدینگی (کل نقدینگی موجود در اقتصاد) درسالهای گذشته به شدت رشد کرده و در حال حاضر، در حال تخلیه شدن بر تورم است، اما در کنار آن توجه به روانه نقدینگی (مقداری که به حجم نقدینگی افزوده میشود) نیز از اهمیت قابلتوجهی برخوردار است. کارشناسان معتقدند مهار انباره نقدینگی و روانه نقدینگی، راهحلهای متفاوتی دارد، اما آنچه بهعنوان یک اقدام سریع و فوری از سوی سیاستگذار باید صورت گیرد، کنترل روانه نقدینگی است. به همین منظور این گزارش سه پیشنهاد میدهد.

کنترل اضافه برداشتها

پیشنهاد نخست این گزارش، رشد قاعدهمند پایه پولی است. طی سالهای اخیر، بدهی بانکها به بانک مرکزی یا بهعبارتی اضافه برداشت بانکها، مهمترین عامل رشد پایه پولی بوده، کنترل نقدینگی بدون کنترل اضافه برداشتها امکانپذیر نبوده و بهعنوان پیشمقدمه هر گونه سیاستی است. اهمیت کنترل اضافه برداشت بانکها حتی از خطوط اعتباری پرداخت شده به بانکها برای بازپرداخت سپردههای سپردهگذاران موسسات پولی و اعتباری منحل شده در انتهای سال ۱۳۹۶ نیز بیشتر است (طراحی ساز و کاری برای تسویه این تعهدات با کمترین فشار بر پایه پولی ضروری است).

البته اقدامات فوق تنها یکی از گامهای ابتدایی اصلاح نظام بانکی است. مهمترین موضوعی که از سوی دولت و بانک مرکزی باید مورد توجه قرار گیرد، اصلاح نظام بانکی است که بدون آن کنترل انباره و روانه نقدینگی امکانپذیر نخواهد بود.

پرهیز از سیاستهای کنترل قیمتی

دومین توصیه این گزارش پرهیز از سیاست کنترل قیمتی و اعمال یک سیاست حمایت یارانهای با منابع مشخص است. براساس این گزارش، در تورمهای بالا، سیاستگذار با انگیزه رضایت عموم مردم علاقهمند به اجرای یکسری سیاستهای کنترل قیمتی است؛ این سیاستها به افزایش هزینه بنگاهها و بخش تولید منجر شده و خود باعث افزایش ضرر و زیان بخش تولید و بدهی بیشتر این بنگاهها به دولت و بانکها خواهد شد که آثار اقتصاد کلان آن بدتر خواهد بود.

در مقابل، یک سیاست و اقدام فوری که باید از طرف دولت صورت گیرد، اصلاح یارانههاست به نحوی که در کنار عدم کنترل قیمتها و حذف ارز با نرخ ترجیحی و یکسانسازی نرخ ارز، یک نظام پرداخت یارانهای و حمایتی برای بخشی از جامعه (برای مثال سه یا چهار دهک اول) در نظر بگیرد تا بتوان در عین عدم کنترل قیمتی، امنیت غذایی این گروه را تأمین کرده و مانع از افزایش جمعیت زیر خط فقر مطلق شد.

این گزارش تاکید میکند که یارانههای پرداختی باید دارای منابع مشخص (مانند حذف سایر یارانههای غیر هدفمند مانند انرژی یا افزایش نرخ ارز) بدون فشار به پایه پولی باشد. از طرف دیگر یارانهها نباید بهصورت ادوار مشخص باشند بلکه باید بهصورت موردی پرداخت شده و دائمی نباشد تا به تعهدات آتی برای بودجه دولت منجر شود.

حفظ توازن بودجه

راهکار سوم این گزارش، احتراز شدید از سیاستهای بر هم زننده توازن بودجه است. در شرایط تورمی اتخاذ سیاستهایی که به افزایش هزینههای دولت منجر میشود (برای مثال افزایش حقوق و دستمزد در میانه سال) ممکن است در دستور کار دولت قرار گیرد.

در این خصوص باید توجه داشت هر سیاستی که موجب عدم توازن بودجه و ایجاد کسری بودجه شود، میتواند آثار سوئی در نظام پولی نیز داشته باشد و شرایط تورمی را وخیمتر کند. این گزارش در انتها تاکید کرد موارد مطرح شده مهمترین موضوعاتی است که میتواند در شرایط فعلی منجر به کنترل انباره تورم شده و خطر رشد فزاینده نقدینگی و ابرتورم را کاهش دهد.

در همین رابطه بخوانید: سراب اصلاح نظام بانکی

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

کاهش ۴ درصدی مبادلات اقتصادی ایران و ترکیه

تحلیل نمادهای مشکوک - ۱۵ شهریور ۱۴۰۴

دستگیری صدها کارگر کارخانه هیوندای در آمریکا

یارانه این گروههای درآمدی قطع خواهد شد

همکاری راهبردی بانک تجارت با گروه صنعتی رازی

تعرفه گرانتر برق برای کسانی که در سامانه املاک و اسکان ثبتنام نکنند

نبض فولاد در ۴ ماهه ۱۴۰۴؛ ترکیب صادرات تغییر کرد

شفافسازی بیمه مرکزی در خصوص جبران خسارت خودروهای نامتعارف

صورتهای مالی بانک رفاه کارگران به تصویب مجمع رسید

آغاز مرحله جدید ساخت نیروگاههای خورشیدی صنعتی و خانگی با تسهیلات بانک ملت

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود