برنامهریزی برای اصلاح نظام بانکی / ۱۴ پیشنهاد سازمان برنامه و بودجه اعلام شد

به گزارش می متالز، عبدالناصر همتی، در یادداشتی در فضای مجازی درباره اصلاح نظام بانکی گفته است: در چند ماه اخیر، تمرکز بانک مرکزی بر بازار ارز وتلاش برای ایجاد ثبات در این بازار، این تصور را موجب شده که بانک مرکزی از موضوع مهم اصلاح نظام بانکی غفلت کرده یا آن را به تاخیر انداخته است.

به گفته وی در سه ماه گذشته براساس مصوبات شورای عالی هماهنگی اقتصادی سران قوا و با تشکیل کمیته نقدینگی و بازار پول متشکل از جمعی از صاحبنظران اقتصادی، پولی و بانکی و مسؤلین بانک مرکزی و در جلسههای متعدد برنامههای لازم برای این امر خطیر طراحی شده است و به تدریج و با تایید مراجع ذیربط اجرایی خواهد شد.

رئیس کل بانک مرکزی در پایان این یادداشت آورده است: معضلات پیش انباشته در نظام بانکی و حساسیت این امر نیازمند دقت نظر و تدبیر لازم در اصلاح نظام بانکی است، پرهیز از تعجیل، تداوم ثبات بازار پول و صیانت از سپردههای مردم، پیش شرطهای هر اقدامی در این زمینه است. مضافا که بانکهای کشور بیوقفه در خدمت اقتصاد کشور و جامعه خواهد بود.

در همین حال سازمان برنامه و بودجه با ارزیابی وضعیت سیستم بانکی پیشنهادهایی برای اصلاح نظام بانکی ارایه و تحقق اهداف برنامه ششم توسعه در این بخش پیشنهاد میکند.

وضعیت بانکها در زمینه شاخصهای عملکردی شبکه بانکی نسبت به استانداردهای تعریف شده در این حوزه نامناسبتر است. پایین بودن سرمایه پایه بانکها، فقدان انگیزه در صاحبان سهام برای افزایش سرمایه، عدم بازبینی مقررات کفایت سرمایه همگام با تحولات جهانی، ضعف در افشای اطلاعات صورتهای مالی بانکها، کاهش سودآوری و افزایش زیان انباشته، کیفیت پایین شیوههای افزایش سرمایه بانکها از جمله از محل تجدید ارزیابی داراییها و حجم بالای داراییهای موهومی و با ضریب ریسک بالا در ترازنامه شبکه بانکی از دلایل اصلی نامناسب بودن کفایت سرمایه بانکهای داخلی است.

بدین ترتیب لازم است اقدامهای اصلاحی و نظارتی لازم درخصوص بانکهای دارای کفایت سرمایه پایینتر از حد استاندارد انجام گیرد. برخی از بانکها برای کاهش حجم مطالبات غیرجاری نسبت به امهال مطالبات در قالب تسهیلات جدید اقدام میکنند. لذا لازم است تمهیدات لازم برای واقعی شدن این نسبت اندیشیده شود.

در بین ۳ طبقه مانده تسهیلات غیرجاری شامل سررسید گذشته، معوق و مشکوکالوصول، سهم مانده تسهیلات مشکوکالوصول در شبکه بانکی بالا بوده و به بیش از ۶۰ درصد می رسد. بنابراین لازم است ترکیب مانده تسهیلات اعطایی در ۳ طبقه مزبور نیز مورد ارزیابی و توجه مقام نظارتی قرار گیرد. پیگیری وصول مطالبات غیرجاری از طریق استقرار دادگاههای تخصصی و اصلاح قوانین و نسخ آییننامههایی که موجب افزایش مطالبات غیرجاری شده، در کاهش نسبت مطالبات غیر جاری مؤثر است.

بازار بین بانکی در سال ۹۶ در مقایسه با سال ۹۵ از رشد قابل توجهی برخوردار بوده به نحوی که تعداد معاملات با ۲۱.۳ درصد افزایش و حجم معاملات با رشد بیش از ۱۰۶ درصد همراه بوده است. سهم بازار بین بانکی در تأمین مالی کوتاه مدت بانکها نیز به ۳۱ درصد افزایش پیدا کرده است. روند نرخ سود بازار بین بانکی نیز در سالهای ۹۵ و ۹۶ نسبت به سال ۹۴ از کاهش برخوردار بوده است.

لازم است به منظور اصلاح سازوکار اشاعه سیاست پولی، تزریق منابع بانکی به بخش تولید و جلوگیری از فشارهای تورمی ناشی از افزایش نقدینگی در کنار سیاست مداخله بانک مرکزی در بازار بینبانکی به اصلاح ساختار ترازنامهای بانکها و ارتقای سلامت مالی آنها نیز توجه شود. سابقه تجربیاتی از قبیل طرح بنگاههای زودبازده و کارآفرین و پروژههای مسکن مهر موید این موضوع است. تجربههای پیشین نشان میدهد هدفگذارهای سلیقهای و ناکارآمد در تخصیص منابع بانکی از محل خطوط اعتباری بانک مرکزی به افزایش نسبت مطالبات غیرجاری منجر شده است.

در این میان عدم اعتبارسنجی دقیق متقاضیان تسهیلات، عدم توجه به توجیه فنی، اقتصادی و مالی پروژهها توسط شبکه بانکی، بیانگیزگی بانکها در وصول برخی تسهیلات به دلیل تکالیف و ضمانتهای دولت و اعطای خطوط اعتباری بانک مرکزی، دستیابی به اهداف را با چالش مواجه کرده است.در سالهای اخیر بررسی پدیده خلق پول درونزا که در ادبیات مرسوم پولی به عنوان نقش ضریب فزاینده پولی در رشد نقدینگی نشان داده میشود به شدت پررنگ شده است.

افزایش ضریب فزاینده پولی به ۷.۱۴ در اسفند ماه ۹۶ بدین مفهوم است که شبکه بانکی با سرعتی بیش از گذشته اقدام به خلق نقدینگی کرده است. خلق فزاینده نقدینگی توسط شبکه بانکی با وضعیت اقتصاد با مشخصه بارز تنگنای مالی و محدودیت فزاینده در دسترسی به اعتبارات بانکی ناسازگار به نظر میرسد.

میتوان گفت افزایش رشد نقدینگی در عین کاهش رشد پایه پولی معلول بالا بودن نرخ سود و خلق پول از محل پرداخت سود به سپردهها است. در شرایطی که سود سپرده پرداختی بانکها پیش از سود واقعی نقدی دریافتی آنها روی تسهیلات بوده و همچنین نسبت و حجم مطالبات غیرجاری نیز زیاد باشد، اقتصاد به طور خالص از محل پرداخت سود خلق پول میکند.

با وجود برخورد بانک مرکزی با بازار غیرمتشکل پولی و تعیین تکلیف بخش بزرگی از سپردهگذاران این بانکها، مشکلات اصلی نظام بانکی همچنان پابرجا مانده که باید برای حل آن تدابیر ویژهای اندیشیده شود. درمان عمده مشکلات نظام بانکی که خود را در قالب معضل داراییهای موهوم نشان داده، تنها به واسطه اجرای یک برنامه جامع اصلاح ساختار نظام بانکی ممکن میشود.

پالایش ترازنامه بانکها از داراییهای موهومی، شفافسازی صورتهای مالی بانکها و گزارشدهی بر اساس سیستم استاندارد گزارشدهی مالی بینالمللی، اصلیترین اقدامی است که باید از مسیر اجرای برنامه اصلاح نظام بانکی انجام شود. در این میان طراحی یک استراتژی مناسب برای جذب زیان انباشته بانکها به نحوی که کمترین آسیب را به ساختار مالی وارد کند، تنها در گرو همکاری دستگاههای ذی ربط با بانک مرکزی است.

راهکارهای مقابله با چالشهای نظام بانکی

- متنوعسازی ابزارهای اعمال سیاست پولی بانک مرکزی از طریق ایجاد سازوکارهای لازم برای استفاده از عملیات بازار باز.

- تهیه و اجرای برنامه اصلاح نظام بانکی که باید مشتمل بر بازبینی ترازنامه و سایر صورتهای مالی بانک ها در چارچوب استاندارهای گزارشگری مالی بینالملل (IFRS) باشد.

- تفکیک بانکهای دارای نسبتهای ترازنامهای مناسب از بانکهای دارای نسبتهای ترازنامهای نامناسب و برخورد با بانکهای متخلف.

- راهاندازی نظام حل و فصل و فراهمسازی امکان انحلال، توقف، ورشکستگی و ادغام بانکهای دارای نسبتهای ترازنامهای نامناسب.

- الزام بانکها به واگذاری داراییها و اموال مازاد و سهام در شرکتهایی که فعالیت غیربانکی انجام میدهند با توجه به افزایش قیمت در بازار داراییها.

- اخذ مالیات از عایدی اموال مازاد شبکه بانکی مطابق ماده ۱۷ قانون رفع موانع تولید رقابتپذیر و ارتقای نظام مالی.

- استقرار سیستم اعتبارسنجی قوی که باعث میشود بانک در انتخاب مشتریان دچار اشتباه کژگزینی نشود.

- تداوم اجرای برنامه ساماندهی بازار غیرمتشکل پولی و موسسههای اعتباری غیرمجاز.

- ممنوعیت اعطای تسهیلات بانکی به پروژههای فاقد توجیه فنی، اقتصادی و مالی.

- تنوع ابزارهای مالی برای پوشش نیازهای مشتریان.

- انتشار اوراق مالی اسلامی توسط بانکها بر روی داراییها(اوراق بهادارسازی داراییها) و تبدیل به افزایش سرمایه.

- اجرایی کردن عملیات بازار باز توسط بانک مرکزی.

- وامدهی امن بانک مرکزی به بانکها در قبال اخذ وثایق.

- دستهبندی بانکها و تعیین رفتار متمایز با هر دسته متناسب با شاخصهای سلامت و تبعیت از بانک مرکزی.

همچنین در همین رابطه نیز بخوانید:

3 سیاست جدید اصلاحی دولت/ وزارت اقتصاد

هشدار مراجع تقلید به وزیر اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

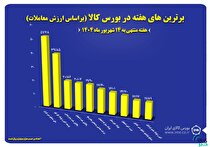

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود