مسیر کوچ بانکها به دنیای مجازی

به گزارش میمتالز، در مصاحبهای با سید محمدرضا مصطفوی، مدیر اجرایی فناوری اطلاعات بانک قرض الحسنه رسالت، به بررسی مزایا و چالشهای بانکداری الکترونیک پرداخته است.

منظور از بانکداری الکترونیک چیست؟

همزمان با پیشرفت تکنولوژی در سالهای اخیر، چگونگی ارائه کالا و خدمات نیز دستخوش تغییر شده. این تغییرات عموما در راستای سهولت دسترسی مشتریان به کالا و خدمات مورد نظر بوده است. ارائه خدمات در حوزه بانکداری نیز از این تحولات مصون نبود و در دهههای گذشته ارائه این خدمات به مشتریان دائما در حال تغییر و تحول بوده است. هرچند که سرعت تغییر و تحولات دربانکداری الکترونیک در ایران نسبت به دیگر کشورهای توسعهیافته کمتر بوده است. با این حال بانکهای کشور در سالهای اخیر سعی در ارائه خدمات غیرحضوری و سهولت دسترسی مشتریان به خدمات این بانکها داشته اند. در ایران بانک سامان و بانک رسالت در زمینه ارائه خدماتی نظیر افتتاح حساب غیرحضوری پیشگام بودهاند. سید محمدرضا مصطفوی معتقد است که برای شناسایی مزایای بانکداری غیرحضوری برای بانک و مشتریان ابتدا تعریف خود از بانکداری غیرحضوری را شفاف و یکسان کنیم. تعریف او از بانکداری غیرحضوری آن است که ارائه خدمات به مشتری و دریافت خدمات توسط مشتری در این نوع بانکداری به شکل غیرفیزیکی و بدون محدودیت زمان و مکان است. با این تعریف ابزارهایی مثل اینترنت بانک و همراه بانک جزئی از این نوع خدمت و شکلها و ابزارهایی برای تحقق بانکداری غیرحضوری هستند.

مزایای بانکداری غیرحضوری برای بانک و مشتریان

براساس تعریف مذکور میتوان به بررسی مزایای استفاده از بانکداری الکترونیک پرداخت. قابل حدس است که یکی از اصلیترین مزایای خدمات غیرحضوری و الکترونیکی بانکها صرفهجویی در منابع مادی و زمان برای بانکها و مشتریان است. هرچند که ورود به این حوزه نیازمند سرمایهگذاریهایی است، با این حال صرفه جویی حاصل از استفاده از خدمات غیرحضوری میتواند هزینه این نوع سرمایهگذاریها را پوشش دهد. برای مثال این خدمات به اندازه ارائه خدمات به صورت سنتی، نیازی به سرمایهگذاری در زمینه املاک یا نیروی انسانی ندارد. این کارشناس حوزه بانکداری در مورد مزایای این خدمات گفت: «مزیت اصلی این نوع بانکداری هم برای مشتریان و هم برای بانکها، فرصت یکسان بودن است. در هیچ کجای دنیا توسعه و پراکندگی شعب و پایگاههای مراجعه مشتری برای دریافت خدمات یکسان و یکنواخت توزیع نشده است و بانکداری غیرحضوری برای برطرف کردن این نقیصه اجباری، راهکاری لازم و ضروری است.

چراکه اگر بانکی نیازهای بیشتری از طیف وسیعتری از مشتریان و انتظارات آنها را برآورده کند، مخاطبان بیشتری را به بانک جذب کرده و این امر رشد آن را تسریع میکند. از جمله مزایای دیگر صرفهجویی در زمان است که مشتری به زمان کمتری برای انجام تراکنشهای ساده نیاز دارد. بررسی حساب ها، دسترسی به اطلاعات و دریافت اعلانها درباره اخبار بانکی در هر زمان در دسترس است. تنها چیزی که نیاز دارید اینترنت است و نیازی به مراجعه به شعبه نیست.» محدودیت زمان و مکان یکی از اصلیترین محدودیتهای ارائه خدمات بانکداری به صورت سنتی است؛ بنابراین میتوان نتیجه گرفت که از میان رفتن چنین محدودیتهایی، یکی از مزیتهای مهم و آشکار استفاده از خدمات غیرحضوری است. مصطفوی نیز در این مورد معتقد است: «مزیت آشکار این نوع بانکداری برای بانکها و مشتریان این است که ابزارها ۲۴ ساعته در همه روزهای هفته در دسترس است. بانکها نیازی به افتتاح شعبه جدید و استخدام افراد نخواهند داشت.

پس از سرمایهگذاری در راه حلهای فناوری مالی، بانکهای سنتی به مشتریان خود امکان دسترسی به حساب شخصی خود از راه دور در بستر اینترنت و انجام تراکنشهای جدید با استفاده از برنامههای مالی در زمانی که کارمندان بانک خارج از دفاتر هستند، میدهند. علاوه بر آن توجه به نیازهای شخصی شده مشتری از دیگر مزایای این حوزه است. با پیادهسازی بانکداری آنلاین، بانک سنتی در زمان صرفهجویی میکند. افرادی که میتوانند با حسابهای خود به صورت دیجیتال معامله کنند، اغلب به شعب مراجعه نمیکنند. بنابراین، کارمندان بانک زمان بیشتری برای کمک به افرادی که نیاز به توجه شخصی دارند، خواهند داشت. این به طور قابلتوجهی روند کار را بهبود میبخشد. هم کارمندان و هم مشتریان از این وضعیت رضایت بیشتری خواهند داشت.

بانکها بدون صفهای طولانی مشتریان بیشتری را جذب میکنند. از دیگر مزایای توسعه برنامههای بانکداری غیرحضوری، صرفهجویی در هزینههای عملیاتی، کاهش هزینهها با کمک به بانکها در صرفهجویی در هزینه چاپ و نیروی انسانی است. در همین حال، موسسه مالی میتواند تجزیه و تحلیل مشتریان را به دقت مطالعه کند تا تجربه آنها را بسنجد و خدمات را بهتر کند. حتی دادههای متنوع و زیادی برای تجزیه و تحلیل در اختیار بانکها قرار میگیرد. آمارهای مربوط به استفاده از این خدمات در کشورهایی مانند دانمارک و نروژ قابلتوجه است. تقریبا همه مردم این کشورها از طریق یک برنامه تلفن همراه به حسابهای بانکی دسترسی دارند. در سال ۲۰۱۹ حدود ۹۱درصد مردم در دانمارک و ۹۵درصد مردم در نروژ از طریق تلفن به حسابهای بانکی خود دسترسی داشتهاند. این به آن معناست که مصرفکنندگان به چنین خدماتی نیاز دارند و موسسات مالی به تقاضا پاسخ میدهند.»

چالشهای موجود در حوزه بانکداری غیرحضوری

با وجود مزایای قابلتوجه بانکداری غیرحضوری، فراهم کردن شرایطی برای ارائه خدمات مربوط به آن همراه با چالشهایی است. برای مثال تامین امنیت برای انجام ارائه خدمات کاملا الکترونیک خود یکی از چالشهای حوزه مذکور است. مصطفوی نیز در این مورد معتقد است که تعدد و فراوانی حفرههای امنیتی و اطلاعاتی در سالهای اخیر حاشیههای زیادی را برای بانکداری غیرحضوری رقم زده است. صنعت فناوری مالی ابزارهای امنیتی زیادی ایجاد میکند. امنیت دادهها این روزها یک قانون اساسی برای فناوریهای مالی است. در شش سال گذشته، صنعت فین تک یا همان فناوریهای مالی به طور انقلابی ایمن شده است تا به مشتریان پرداختهای فوری، بانکداری آنلاین و راه حلهای مالی ارائه دهد که تصور زندگی بدون آنها دشوار است. با این وجود، ممکن است برخی از راهحلها به اندازه کافی امن نباشند. به همین دلیل، بازار امنیت برنامههای کاربردی در سراسر جهان تا سال ۲۰۲۳ حدود ۲۵درصد رشد میکند و از ۵۶/ ۲ میلیارد دلار در سال ۲۰۱۷ به ۶۴/ ۹میلیارد دلار تا پایان سال ۲۰۲۳ افزایش مییابد؛ بنابراین انتظار میرود که در آینده بانکها برای جلوگیری از نشتهای اطلاعاتی سرمایهگذاری قابلتوجهی در این مورد انجام دهند.»

یکی از مسائل دارای اهمیت در زمینه مدیریت چالشهای این حوزه، چگونگی جلب اعتماد مردم است. تحولات و خرق عادتهای اینچنینی ممکن است به سرعت اعتماد مردم را به دست نیاورد و با مقاومت مواجه شود. سید محمدرضا مصطفوی نیز در این مصاحبه به چالش مذکور پرداخت. او در این مورد گفت: «چالش دیگر هنوز مساله فرهنگی است بنابراین، برخی نتیجه گرفتهاند سیستم بانکی نباید تعداد شعب را به شدت کاهش دهد. مردم به احتمال زیاد به دیگران اعتماد خواهند کرد تا برنامه. به عنوان مثال، آمارها نشان میدهند ۶۰درصد از آمریکاییها ترجیح میدهند یک حساب جاری جدید در یک شعبه باز کنند تا در یک برنامه تلفن همراه حساب افتتاح کنند. ۸۶درصد از مشتریان مایل به تعامل انسانی رو در رو هستند یا مثلا مدیرعامل اینتلنت گفته است که از بسته شدن شعب محلی ممکن است دستههایی از مردم مانند ساکنان روستاها و مناطق با ارائه دهندگان اینترنت کند و افراد مسن آسیب ببینند.

علاوه بر این، برخی از مشتریان توجه خدمات حضوری را ترجیح میدهند. این یکی از دلایلی است که بانکهای بزرگی مانند مترو بانک، بهرغم تغییر گسترده به آنلاین، شعبههای بزرگ را برای مدت طولانی باز نگه داشته اند.» علاوه بر چالشهایی که به صورت جهانی برای توسعه چنین صنعتی وجود دارد، در ایران مشکلاتی در حوزه زیرساختها و همچنین مسائل حقوقی مربوط به این حوزه وجود دارد. این کارشناس بازار سرمایه معتقد است که برای بهبود وضعیت این حوزه نیاز است که زیرساختهایی نظیرزیرساختهای احرازهویت، زیرساختهای مربوط به کارمزد و همچنین زیرساختهای مربوط به داده بهبود یابند.

سرمایهگذاری راهی برای عبور از چالشها

با وجود آنکه معضلات متعددی در زمینه بانکداری الکترونیکی وجود دارد، با این حال برخی از مشکلات با سرمایهگذاری به تسریع بهبود مشکلات میانجامد. او در این باره گفت: «مثال حوزه امنیت اطلاعات یکی از چالشهای جهانی بانکداری الکترونیکی است. این حوزه شامل حوزههای ارتباطاتی و شبکهای و امثال آن است. گسترش زیرساختهای فیزیکی و مجازی، سرمایهگذاری در حوزه اطلاعرسانی به منظور فرهنگسازی و آگاهی بخشی بیشتر و بهتر، سرمایهگذاری کشوری و دولتی برای پایداری و گسترش اینترنت، الزام و تشویق بیشتر ارگانها و نهادها برای تبادل سریعتر و متنوعتر اطلاعات موردنیاز برای خدمت رسانی و اعتبارسنجی مشتریان و نیز تحقق دولت الکترونیک همگی حوزههایی هستند که با درجه اهمیت بالا نیاز به سرمایهگذاری مالی و انسانی برای تسریع بهبود مشکلات بانکداری غیرحضوری دارند.»

کرونا و کاهش معضلات بوروکراسی

بسیاری از کارشناسان حوزه بانکداری معتقدند که بوروکراسی و قوانین دست و پاگیر مانع از توسعه خدمات غیرحضوری بانکها میشود. با این حال پاندمی کرونا در دو سال اخیر موجب شد تا نیاز به استفاده از چنین خدماتی بیش از قبل حس شود. این کارشناس بازار سرمایه نیز معتقد است که شرایط خاص دو سه سال اخیر جهانی یعنی شیوع کرونا به بوروکراسیزدایی و کاهش مشکلات در جهت سرعت گرفتن عمق نفوذ بانکداری غیرحضوری کمک کرده است. برای مثال بخشنامههای تمدید غیرحضوری کارتهای بانکی یا افزایش سقف انتقال وجه کارت به کارت از آن جمله است. به ویژه در دوران مدیریت جدید بانک مرکزی اراده خوبی برای تسهیل این نوع بانکداری شاهد هستیم. بخشنامههایی از جمله اعتبارسنجی غیرحضوری مشتریان یا انجام خدمات پایه غیرحضوری بر مبنای احراز هویت غیرحضوری و بیومتریک از جمله این اقدامات است؛ بنابراین میتوان به گسترش این روند امیدوار بود.»

تلاش برای ارائه خدمات الکترونیکی در ایران

میتوان گفت که مزایای بانکداری الکترونیکی در همهجای دنیا یکسان است. با این حال چالشهای مربوط به ارائه خدمات غیرحضوری با وجود مسائلی مانند تحریمهای اقتصادی، مسائل مربوط به زیرساختها و ...، در ایران بیش از کشورهای توسعهیافته است. با این حال بانکهایی مانند بانک قرض الحسنه رسالت در سالهای گذشته تلاش داشته اند تا این خدمات را ارائه دهند. پرسش نهایی آن است که دلیل اصلی این بانک برای حرکت به سمت بانکداری الکترونیک چه بوده است. مدیر اجرایی فناوری اطلاعات بانک قرض الحسنه رسالت در پاسخ به این پرسش گفت: «ما نیازمند تحول دیجیتال بوده و هستیم که به معنای بازطراحی شیوههای بانکداری است. قابلیتهای فناوری دائما در حال بهبود هستند و سازمانها برای حفظ آن باید چابک و نوآور باشند که بتوانند فناوریهای دیجیتال را در فرآیندهای بانکی خود ادغام کنند. از طرفی بین رویکردهای معامله محور و رابطه محور، رویکرد رابطه محور را انتخاب کردیم.

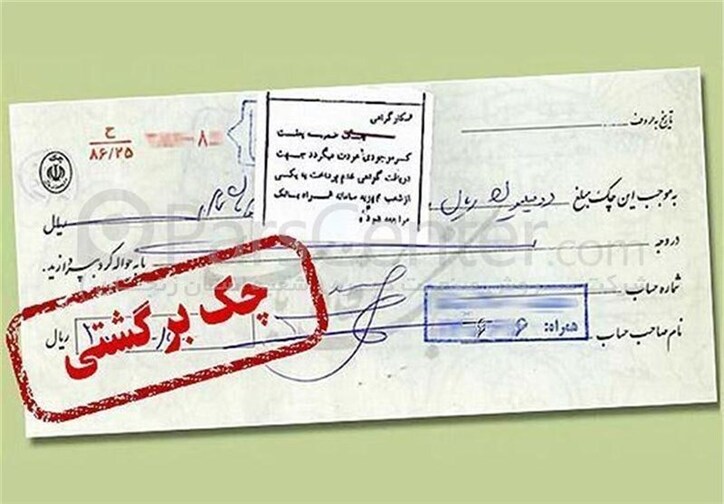

در این رویکرد سعی میکنیم انرژی و منابع خود را صرف شخصیسازی کردن خدمت و محصول خود برای مشتری و رفع نیاز او کنیم برای این کار ناگزیر به انتخاب دو راه یعنی بهکارگیری و صرف منابع جدید یا بازنگری در نحوه تخصیص منابع موجود و بهینه کردن آنها بودهایم. ما راه دوم را انتخاب کردیم یعنی انرژی نیروی انسانی خود را از برطرف کردن نیازهای روزمره و معمولی مشتری به سمت شناسایی بیشتر مشتری به منظور رفع نیاز خاص هر مشتری سوق داده ایم. برای این کار ناگزیر از بهکارگیری فناوری اطلاعات به منظور برطرف کردن نیازهای روزمره و عمومی بودیم و این راه را توسعه دادیم، به طوری که اکنون بیش از ۵۰ خدمت حضوری که قبلا توسط انبوهی نیروی انسانی در شعب صورت میگرفت به صورت غیرحضوری و از طریق پیشخوان مجازی رسالت با طیفی متنوع ازخدمات سادهای مانند درخواست المثنی کارت نقدی، تا خدمات پیچیدهای مانند رفع سوء اثر چک برگشتی به علت نامه قضایی و... انجام میشود.

از طرفی سرمایه انسانی موجود بانک از دغدغههای روزمره و خدمات عمومی بانکی فراغت یافته و فرصت فکر کردن و اجرای ایده نزدیک شدن به مشتری و شناسایی دقیق نیازهای او را پیدا کرده است. حاصل آن است که در حال حاضر گروههای مختلف بانکداری اجتماعی بانک قرضالحسنه رسالت برای گروه مخاطبان خود محصول و خدمت تخصصی متناسب با خلأ و نیاز مشتری یافتهاند و به فکر تعمیق و توسعه آن هستند.» او در مورد الگوهای حرکت به سمت ارائه این خدمات نیز افزود: «الگوها در کلیات و بهکارگیری ابزار و در لایههای فنی فناوری اطلاعات مثل امنیت شبکه و زیرساخت فیزیکی طبیعتا بهرهگیری از بهترین عملکردهای جهانی است، ولی در لایه کسب و کار با نگاهی به نئوبانکهای معروف و مطرح جهانی، به خاطر محدودیتها و مقدورات و ویژگیهای زنجیره خدمت رسانی زیست بوم کشور خود عملا الگوی مختص به خود را ساختیم. هنوز برخی از خدماتی که به صورت غیرحضوری ارائه میدهیم توسط هیچ نمونه داخلی و خارجی شبیهسازی نشده است و این اتفاق از چالشهای پیش روی ما بوده و هست.»

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه