همه وامهای مسکن؛ آیا این وامها برای خرید خانه خاصیتی دارند؟

به گزارش میمتالز، میثم مهرپور، کارشناس اقتصادی میگوید: اگر قرار باشد رقم تسهیلات متناسب با قیمت تمام شده مسکن بالا برود هم تبعاتی برای نظام بانکی و منابع مالی خواهد داشت و هم به واسطه شرایط اقتصادی کشور منجربه افزایش چند باره قیمت مسکن میشود.

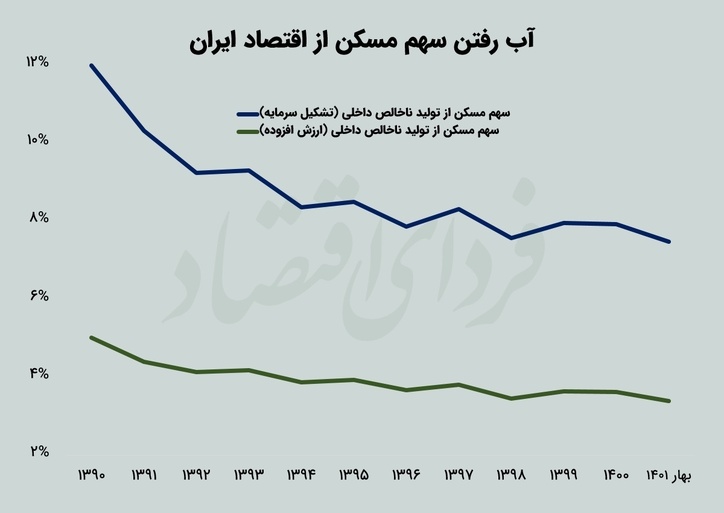

از گذشته تا کنون وامهای بانکی به عنوان ابزاری برای کمک به خانهدار شدن افراد در نظر گرفته میشد. البته با شرایط فعلی بازار اینکه این ابزار تا چه میزان میتواند خرید خانه را آسان کند خود جای سوال دارد. طی چند سال گذشته، بخش مسکن افزایش قیمت قابل توجهای را تجربه کرد و بسیاری از تحلیلگران در این حوزه، افزایش قیمت در بخش مسکن را عاملی دانستند که باعث شد وامهای بانکی کارکرد خود را از دست بدهند.

در گذشته هنگامی که از صاحبخانه شدن صحبت به میان میآمد، بسیاری بر این باور بودند که خرید خانه با وام مسکن یکی از راههایی است که میتواند شما را صاحبخانه کند، اما حالا قدرت خرید خانوارها کاهش یافته و وامهای بانکی دیگر دردی را دوا نمیکند. این در حالی است که وامهای بانکی دیگر مانند سابق نمیتوانند ابزار مفیدی برای خرید خانه باشند چراکه هم دریافت وام و بازپرداخت آن برای خانوارها هزینه و فشاری زیادی دارد و هم مبالغ در نظر گرفته شده برای وام مسکن آنقدری نیست که بتواند از پس قیمتهای نجومی در بازار بربیاید.

قیمت اوراق برای مجردها و متاهلهای تهرانی

مجردهای ساکن تهران میتوانند تا ۲۸۰ میلیون تومان تسهیلات دریافت کنند که شامل ۲۰۰ میلیون تومان تسهیلات خرید مسکن و ۸۰ میلیون تومان وام جعاله میشود؛ لذا برای دریافت ۲۰۰ میلیون تومان وام باید ۴۰۰ برگه تسهیلات مسکن خریداری کنند که هزینه این تعداد اوراق با تسه ۱۱۵ هزار و ۶۰۰ تومانی، ۴۶ میلیون و ۲۴۰ هزار تومان میشود. همچنین با در نظر گرفتن ۸۰ میلیون تومان وام جعاله که برای آن باید ۱۶۰ ورق به مبلغ ۱۸ میلیون و ۴۹۶ هزار تومان خریداری کنند، مجموع هزینه خرید اوراق به ۶۴ میلیون و ۷۳۶ هزار تومان میرسد. زوجهای تهرانی نیز بر همین اساس میتوانند تا سقف ۴۸۰ میلیون تومان شامل ۲۰۰ میلیون تومان تسهیلات خرید مسکن برای هر نفر و ۸۰ میلیون تومان وام جعاله دریافت کنند؛ بنابراین زوجین باید ۸۰۰ برگه تسهیلات مسکن خریداری کنند که هزینه آن ۹۲ میلیون و ۴۸۰ هزار تومان میشود که همراه با هزینه ۱۸ میلیون و۴۹۶ هزار تومانی وام جعاله که برای آن باید ۱۶۰ ورق تسهیلات مسکن خریداری کنند، در مجموع باید ۱۱۰ میلیون و ۹۷۶ هزار تومان پرداخت کنند. سقف این تسهیلات برای مراکز استان و شهرهای با جمعیت بیش از ۲۰۰ هزار نفر برای مجردها به ۱۶۰ و برای زوجین به ۳۲۰ میلیون تومان رسیده است که با توجه به اینکه مجردها باید ۳۲۰ و متاهلهای ساکن این شهرها نیز باید ۶۴۰ برگه تسهیلات مسکن خریداری کنند، مجردها باید ۳۶ میلیون و ۹۹۲ هزار تومان و متاهلها نیز باید ۷۳ میلیون و ۹۸۴ هزار تومان پرداخت کنند.

سهم اندک وامهای بانکی از قیمت تمامشده مسکن

میثم مهرپور، کارشناس اقتصادی با اشاره به تاثیر وام مسکن در افزایش قدرت خرید خانوارها به «ابتکار» گفت: عموما زمانی تسهیلات بانکی میتوانند در صاحبخانه شدن خانوار نقش اساسی داشته باشند که سهم این تسهیلات، سهم قابل توجهای از قیمت تمامشده خانه باشد. امروزه سقف تسهیلات بانکی برای خرید مسکن در خوشبینانهترین حالت کمتر از ۳۰ درصد قیمت تمامشده یک خانه کوچک در جنوبیترین نقطه شهر است. این در حالی است که گاهی حتی ۱۰ تا ۲۰ درصد قیمت تمامشده را هم پوشش نمیدهد. پس سهم منابع بانکی در برابر بودجهای که برای خرید خانه نیاز است بسیار ناچیز خواهد بود.

وی ادامه داد: البته باید اشاره کرد که فشار آوردن بر سیستم بانکی برای افزایش مبلغ وام خرید مسکن هم تبعاتی را به دنبال خواهد داشت. به عبارتی روشنتر اگر قرار باشد رقم تسهیلات متناسب با قیمت تمام شده مسکن بالا برود هم تبعاتی برای نظام بانکی و منابع مالی خواهد داشت و هم به واسطه شرایط اقتصادی کشور منجربه افزایش چند باره قیمت مسکن میشود.

این کارشناس اقتصادی اظهار کرد: فرض کنید به یکباره سقف وام مسکن دو برابر شود (اتفاقی که نزدیک به محال است) در آن شرایط باز سهم تسهیلات از قیمت تمامشده مسکن کمتر از ۵۰ درصد میشود و این درحالی است که ما با یک شوک تورمی در بازار مسکن نیز روبهرو خواهیم بود؛ لذا در شرایط فعلی این ابزار به تنهایی نمیتواند مشکلی را در بازار حل کند.

وی افزود: این درحالی است که با افزایش مبلغ وام بانکی برای خرید مسکن، خانوارهایی که بتوانند به سمت اینگونه تسهیلات بروند روز به روز کمتر میشود. همین حالا هم خیلی از افراد نمیتوانند وام ۴۸۰ میلیون تومانی را دریافت کنند چراکه میزان بازپرداخت آن برای اقشار آسیبپذیر بسیار بالا است. این کارشناس اقتصادی اظهار کرد: بسیاری از افراد حتی به اندازه قسط بازپرداخت وام مسکن در ماه درآمد ندارند، پس افزایش رقم وام مسکن هم گزینه خوبی برای بازار نیست.

باید تسهیلات به سمت ساخت مسکن برود

مهرپور به راهکاری برای موثر بودن تسهیلات بانکی اشاره کرد و در اینباره گفت: بهترین کار این است که تسهیلات بانکی به سمت ساخت و افزایش عرضه مسکن برود. از سوی دیگر ریشه مشکلات بازار مسکن به اقتصاد کل کشور بازمیگردد پس اصلاحات ساختاری هم میتواند تاثیرات خوبی در بازار داشته باشد. به بیانی روشنتر اصلاحات ساختاری در اقتصاد میتواند بر بازار مسکن به عنوان یک بخش فعال تاثیرگذار باشد.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه