تخطی بانک مرکزی از مرز دولت

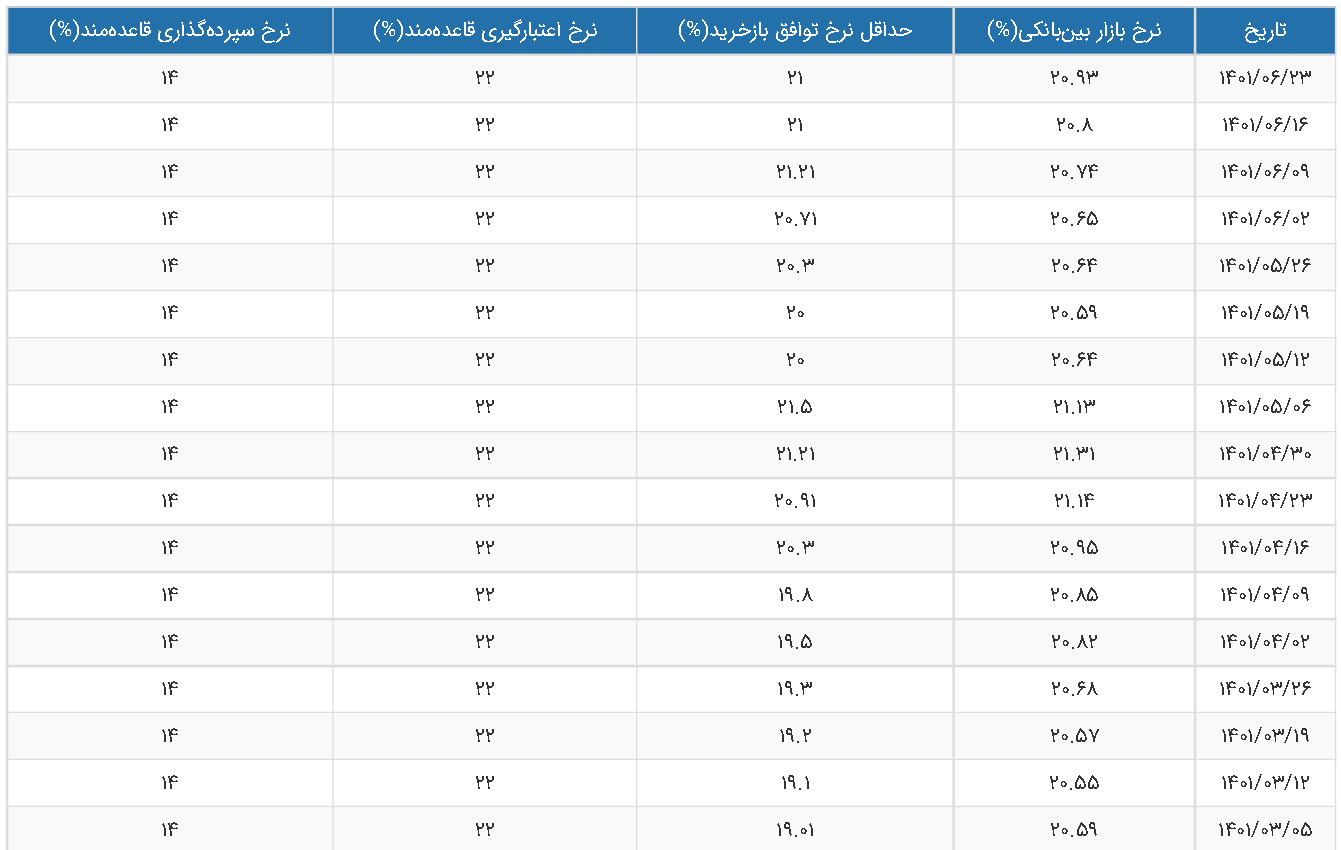

به گزارش می متالز، بانک مرکزی خبر داد که نرخ بهره بین بانکی در هفته منتهی به ۲۳ شهریور ماه، به ۲۰.۹۳ درصد رسیده است. این پنجمین هفته متوالی است که نرخ بهره بین بانکی در مسیر صعودی حرکت میکند.

پیش از این تیم اقتصادی دولت تصمیم داشت تا نرخ بهره بین بانکی را در مرز ۲۰ درصد نگه دارد و بانک مرکزی نیز به این استراتژی رضایت داشت. اما در طول یک ماه اخیر این نرخ به صورت چراغ خاموش یک واحد درصد افزایش پیدا کرده است. به نظر سیاستگذار پولی تصمیم گرفته تا نرخ هدف را متناسب با واقعیتهای اقتصادی تغییر دهد.

آنچه این فرضیه را تقویت میکند، کنترل تزریق پول در عملیات بازار باز است. تزریق پول در این بازار در حوالی ۷۰ هزار میلیارد تومان قرار دارد، نرخ سود بازار باز نیز ۲ هفته است که در سطح ۲۱ درصد کنترل شده است. همه اینها نشان از این دارد که بانک مرکزی خیال ندارد این ابزار پولی را به وزارت اقتصاد واگذار کند، چرا که برخی میگویند تابع هدف وزارت اقتصاد در مورد نرخ بهره بین بانکی، سیگنال مثبت به بازار سرمایه است، در حالی که هدف بانک مرکزی کنترل تورم است که با نرخ بهره غیرواقعی قابل تحقق نیست.

۲ احتمال از وضعیت بازار پول

آنچه افزایش نرخ سود را مبهم میکند، کاهش اعتبارات قاعدهمند در هفته گذشته است. میزان اعتبارات قاعده مند، که نشان دهنده استقراض فوری بانکهای نیازمند از بانک مرکزی در سقف نرخ سود (۲۲ درصد) است، در هفته اخیر ۲۱ هزار میلیارد تومان کاهش پیدا کرده است. نتیجه گیری اولیه این است که نیاز بانکها به نقدینگی فوری در حال کاهش است. اتفاقی که باید منجر به کاهش نرخ بهره بین بانکی شود، اما در عمل واقعیت جور دیگری رقم خورده است.

کارشناسان در توضیح این پدیده ۲ سناریو را مطرح میکنند، سناریوی اول ممکن است مربوط به جریمهای باشد که بانک مرکزی برای یک سری از بانکهای با اضافه برداشت در نظر گرفته باشد. در این سناریو، سیاستگذار پولی مسیر اعتبارات قاعدهمند را برای آنها سخت کرده و این بانکها نمیتوانند به شکل نامحدود از این امکان برخوردار شوند؛ در نتیجه ناچار شده اند نیاز خود را با نرخ بیشتر از بازار بین بانکی تامین کنند.

سناریو دوم میتواند ناشی از افزایش انتظارات تورمی در بانکها باشد. در واقع افزایش نرخ بهره بین بانکی در این حالت، سیگنالی از افزایش انتظارات در بانکها است که دیگر بانکهای دارای مازاد، منابع خود را از نرخی پایینتر در اختیار دیگر بانکها قرار نمیدهند.

منبع: اکو ایران

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه