پناهگاه پولها تغییر میکند؟

به گزارش میمتالز، فضای تورمی و التهابهای غیراقتصادی در سالهای اخیر، بخش بزرگی از جامعه را برای یافتن پناهگاهی امن برای سرمایههای خود به تکاپو انداخته است. وضعیتی که به خروج پول از سپردههای بانکی و بورس انجامیده و سفتهبازی در بازارهایی همچون ملک، دلار و خودرو را رونق بخشیده است. حال در صورت احیای برجام، پناهگاه پولها کدام بازار خواهد بود؟ احتمال ریزش قیمتها در کدام بازار بالاتر است؟

سرنوشت بازار مسکن در صورت توافق

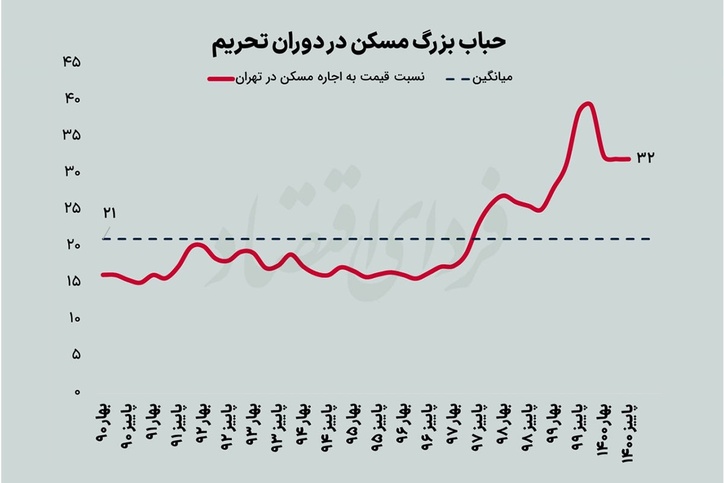

مسکن به عنوان آخرین پناهگاه سنتی پسانداز، در دوران تحریمی اخیر رشد قیمت قابل توجهی نسبت به بازدهی سالانه آن که اجاره است، داشته؛ یعنی همانطور که نمودار بالا نشان میدهد، نسبت قیمت یک متر مربع مسکن تهران نسبت به اجاره سالانه آن از ۱۵.۷ در تابستان ۹۶ به ۳۹.۴ در زمستان ۹۹ رسید و در پاییز ۱۴۰۰ هم در حدود ۳۲ قرار گرفت. افزایش زیاد این نسبت (معروف به نسبت p/r) نمایشگر رشد خاصیت داراییبودن مسکن برای مالکان است.

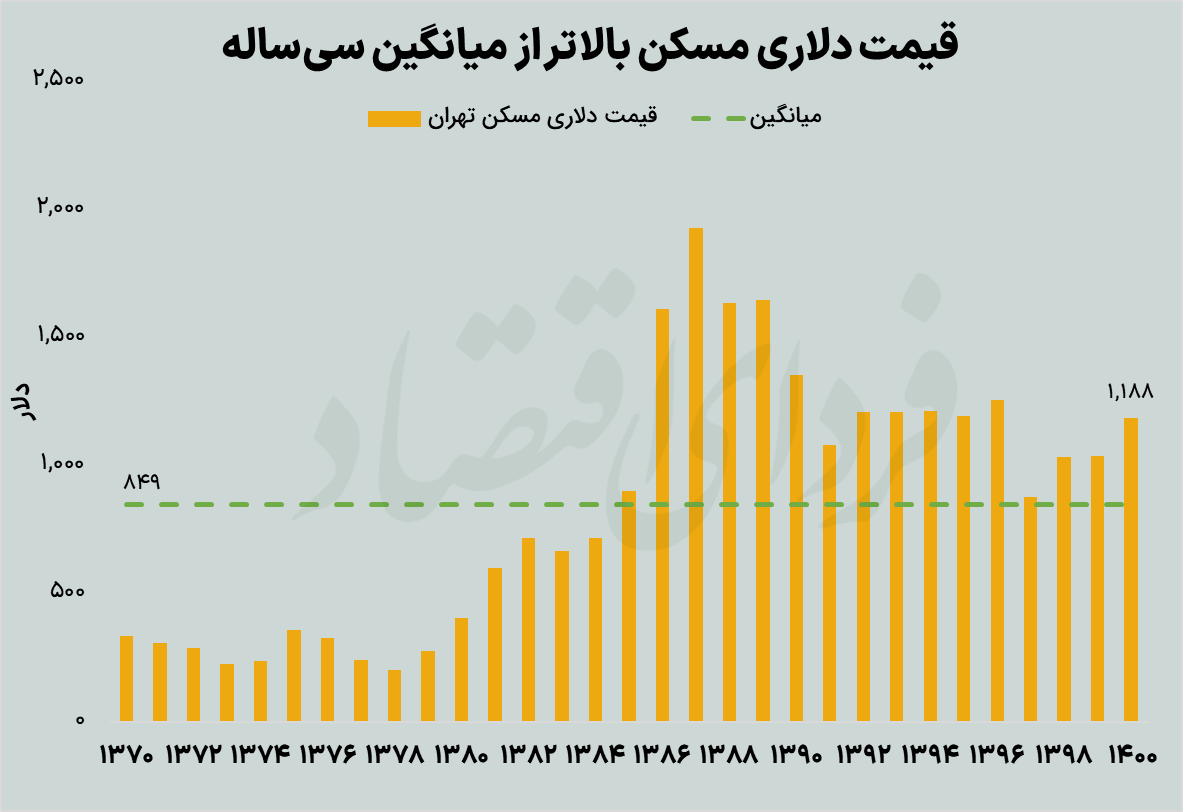

انتظار میرود در صورت احیای برجام، با کاهش انتظارات تورمی و نااطمینانیهای اقتصاد، سطح قیمت مسکن در کوتاهمدت، چه به صورت واقعی (نسبت به تورم) و چه حتی شاید به صورت اسمی کم شود؛ اتفاقی که در مقاطعی مثل سال ۱۳۸۳، نیمه دوم ۸۷ و بهارهای ۹۰ و ۹۴ (نسبت به فصل قبل) رخ داده است. رکورددار رشد منفی نقطهای (نسبت به مقطع مشابه سال قبل) هم نیمه اول سال ۸۸ است که در آن قیمت مسکن تهران ۲۰ درصد کمتر از نیمه اول سال ۸۷ شد. قیمت دلاری هم که روند آن در نمودار زیر مشخص است، میتواند به سمت میانگین سیساله کاهش یابد.

با این حال این که مسکن در مدت زمان بلندتر به کدام سمت و سو میرود، به کیفیت سیاستگذاری پس از توافق احتمالی وابسته است. اگر مانند دفعات گذشته، استفاده اول سیاستگذار از ارزهای نفتی این باشد که کالاهای مصرفی وارداتی را ارزان کند و همزمان روند کسری بودجه و رشد نقدینگی تغییری نکند، نقدینگی رشدیافته به سوی کالاهای غیرقابل واردات (مثل مسکن) میرود و در میانمدت به عنوان بخشی از اثرات «بیماری هلندی»، باعث رشد فزاینده قیمت مسکن میشود.

موارد بیانشده به طرف تقاضای بازار مسکن مربوط است، اما یک معضل امروز مسکن ایران و به طور خاص، تهران، از بخش عرضه مسکن ناشی میشود. بخشی از کمبود عرضه که ناشی از انتظارات تورمی بالاست، با فرض رخدادن توافق کاهش مییابد و در نتیجه مقدار و کیفیت عرضه مسکنهای موجود بیشتر میشود. اما بخشی از کاهش عرضه به افول سرمایهگذاری در مسکن برمیگردد؛ در شرایطی هستیم که در سال گذشته با تورم بیش از پنجاه درصدی در نهادههای ساختوساز ساختمان، میزان سرمایهگذاری بخش خصوصی در ساختمانهای جدید تهران فقط ۱.۵ درصد افزایش یافته است. به بیان دیگر مقدار واقعی سرمایهگذاری مسکن در تهران افول شدیدی داشته که زنگ خطری جدی برای قیمت مسکن آینده تهران است.

نقطه تعادل دلار کجاست؟

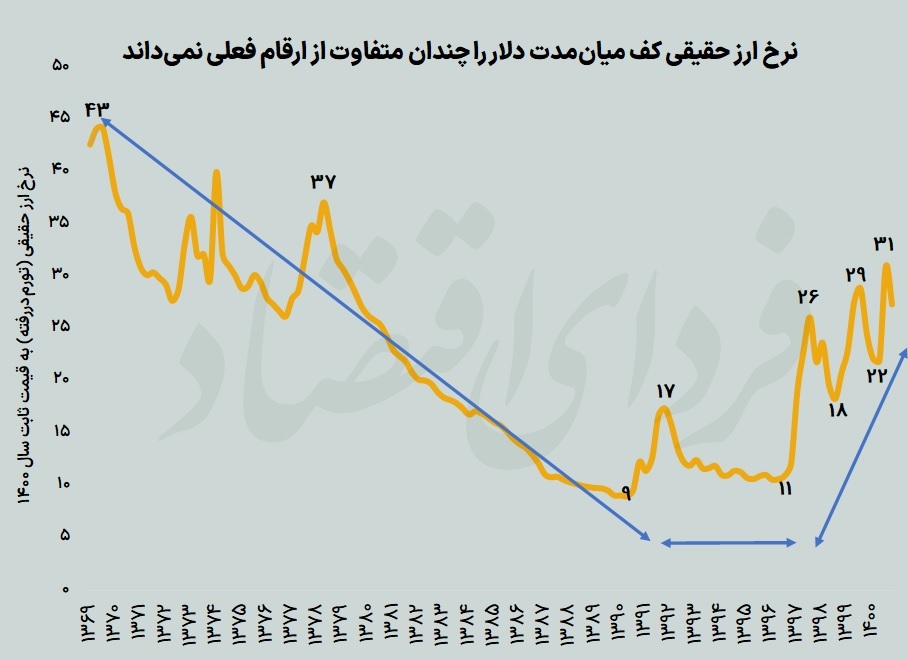

در نمودار زیر میانگین قیمت دلار از سال ۱۳۶۹ را مشاهده میکنیم که به دلیل مقایسه منطقی، آن را با تورم فصلی تعدیل کردهایم تا بتوان با قیمتهای کنونی درک بهتری از نرخ دلار در سالهای دورتر نیز داشته باشیم. به صورت واضحی نرخ دلار از سال ۱۳۷۹ تا سال ۱۳۸۹ کاهش شدیدی داشته و نسبت به تورم عقب مانده است. بعد از آن سه مرتبه به قله رسیده که همگان سه شوک ارزی دهه ۹۰ را به ذهن دارند. بر این اساس نرخ دلار در زمستان ۱۴۰۰ حدود ۲۷.۶ هزارتومان بوده که به صورت حقیقی نسبت به سال ۱۳۹۷ حدود ۱۰۰ درصد رشد را نشان میدهد.

با توجه به دو شوک خروج آمریکا از برجام و شوک کرونا انتظار میرود در صورت وقوع توافق برجام انتظار کاهش شدیدی در این متغیر را شاهد نباشیم، چرا که در صورت کاهش شدید قیمت حقیقی دلار، افراد سایر داراییهای خود را (مخصوصا مسکن) به دلار تبدیل کنند و خروج سرمایه اتفاق بیفتد.

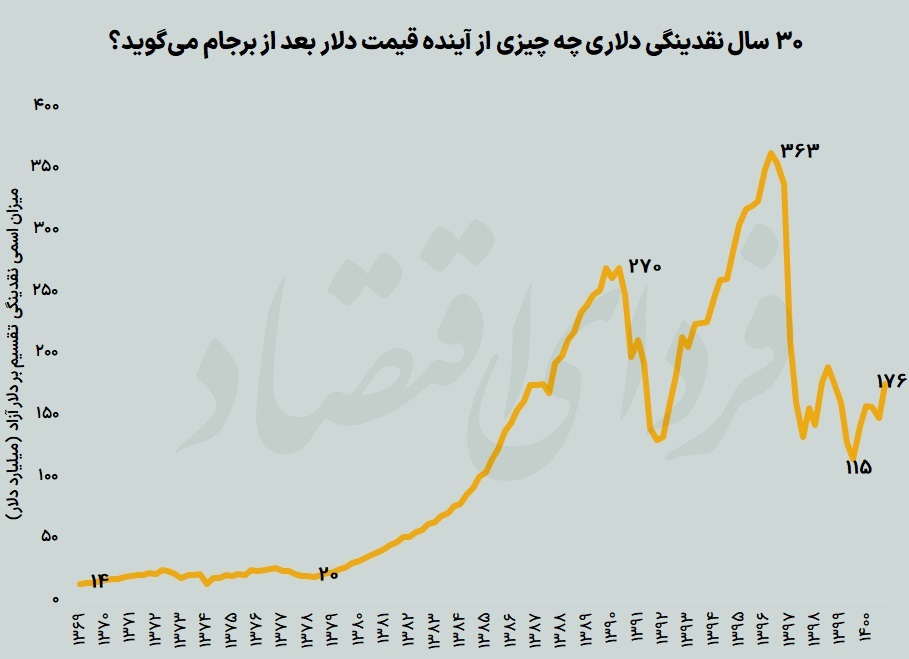

از طرفی در صورتی که میزان نقدینگی تا انتهای تابستان را ۵۵۰۰ هزار میلیارد تومان (همت) در نظر بگیریم، با فرض متوسط نقدینگی دلاری در ۱۰ سال گذشته (حدود ۲۰۰ میلیارد دلار)، میتوانیم ارقام منطقی برابری دلار به ریال را حدود ۲۷ هزار تومان بدانیم که نزدیک به نرخ نیما کنونی است و بعید است که رقمهای بالای پول به سمت بازار ارز حرکت کنند.

سپردههای بانکی جذاب میشوند؟

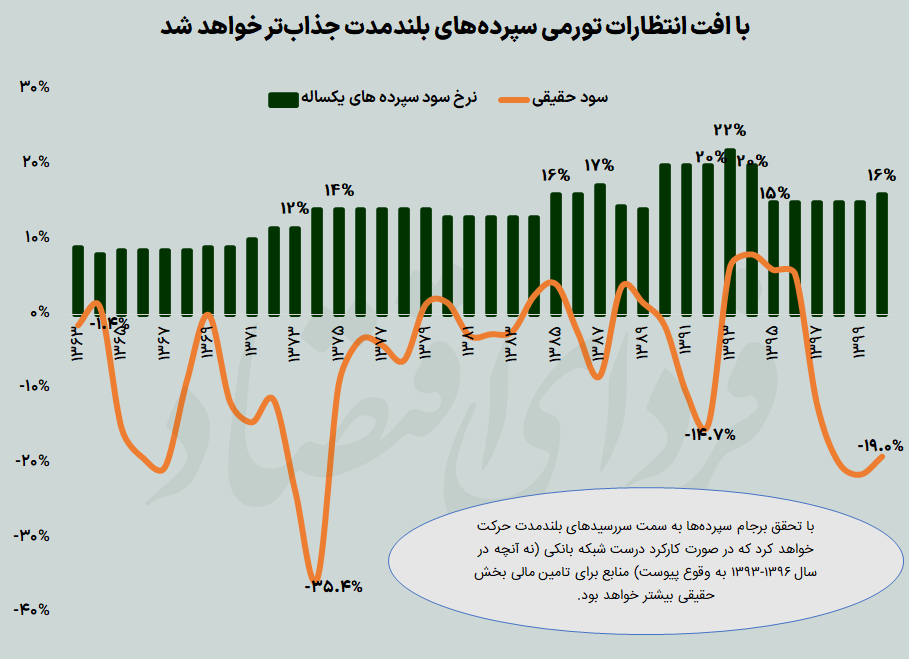

در نمودار زیر نرخ سود سپردههای یکساله را تا انتهای سال ۱۴۰۰ مشاهده میکنیم که اگر آن را از نرخ تورم تحققیافته در همان سال کم کنیم، به نرخ سود حقیقی میرسیم. طبعا انتظار میرود که با مثبت شدن سود حقیقی منابع موجود به سمت سررسیدهای بلندمدت برود که نمونه این اتفاق را در سالهای ابتدایی دهه ۹۰ مشاهده میکنیم که به صورت عجیبی همزمان با شیب تند مثبت شدن نرخ سود حقیقی، نرخ سود سپردههای یکساله بانکهای دولتی نیز افزایش یافته بود.

با توجه به مختصات خاص آن روزهای شبکه بانکی (رشد نقدینگی از سمت بدهیها) حرکت منابع به سمت سپردههای بلندمدت نتوانست به کمک بخش حقیقی بیاید و حتی خود بانکها نیز با مشکل کمبود نقدینگی و جنگ قیمتی مواجه شدند و در سایه نبود نهاد ناظر خلق پول بانکی بیشترین سرعت ممکن را پیدا کرد.

در صورتی که انتظارات تورمی افت پیدا کند، میتوان انتظار داشت که منابع به سمت سپردههای بلندمدت برود و با مدیریت بهتر نهاد ناظر بر شبکه بانکی شاهد افزایش توان تسهیلاتدهی بانکها به بخش حقیقی باشیم. طبعا با کاهش انتظارات تورمی و تورم ماهانه میتوان حتی امیدوار بود که نرخهای سود بدون ریسک نیز کاهشی شوند.

خودرو پس از توافق احتمالی

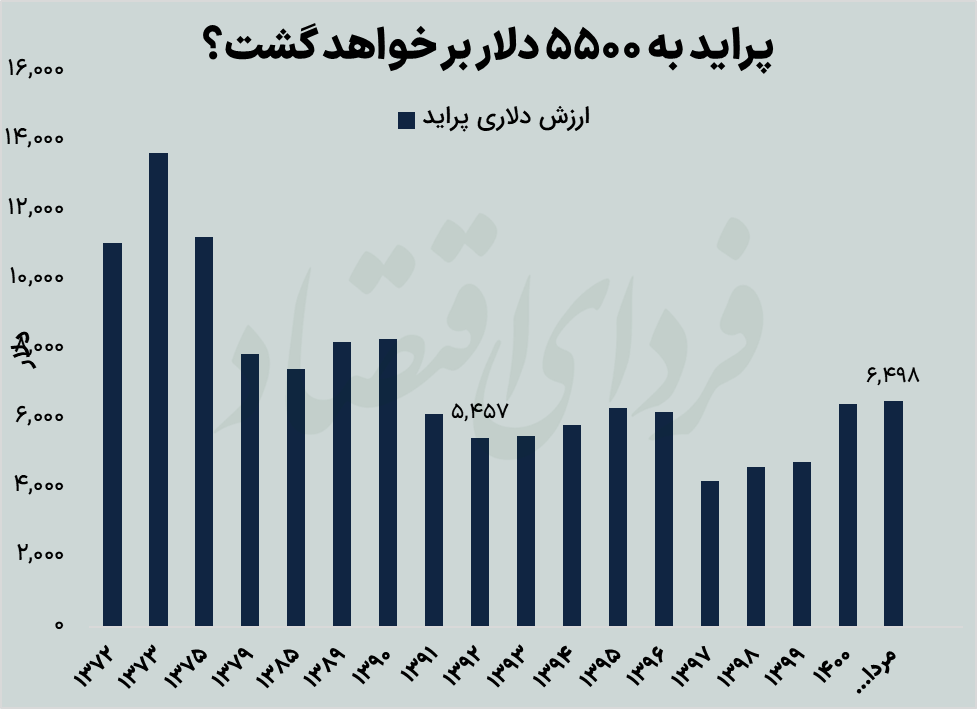

خودرو هم در سالهای گذشته به یک کالای سرمایهای در دسترس تبدیل شده که در برخی مقاطع جای مسکن را هم به عنوان دارایی پربازده گرفته است. وقوع توافق در وهله اول ممکن است از راه کاهش نااطمینانیها و انتظارات تورمی، تقاضای سرمایهای خودرو را پایین بیاورد. با توجه به شکل زیر که روند قیمت دلاری پراید را نشان میدهد، به نظر میرسد قیمت پراید میتواند به حدود ۵۵۰۰ دلار که در حوالی سال ۹۲ بوده برگردد، چرا که در این سال، اثر تورم روی نرخ ارز و خودرو تخلیه شده و قیمت نسبتاً پایداری شکل گرفته بوده است. با این حال این خودرو که به عنوان نمونه پرتقاضای سی سال گذشته مورد مقایسه قرار گرفته، به خاطر قدیمیشدن نرخ دلاری پایینتری هم میتواند داشته باشد.

اما باید دید برای دیگر عوامل مؤثر روی بازار خودرو در اثر توافق چه اتفاقی میافتد؟ آزادسازی واردات یک سیاست احتمالی است که عزم اولیه برای اجرایش مشاهده شد، اما به نظر میرسد با دلایلی مثل کمبود منابع ارزی به کما رفت. حالا با توافق و رشد بزرگ درآمدهای ارزی، این مانع برطرف میشود اما مانعی دیگر بر سر راه قرار خواهد گرفت؛ احتمالاً با رشد منابع ارزی دولت خواهد کوشید مواد اولیه وارداتی ارزانتر در اختیار خودروسازها قرار دهد تا به این صورت قیمت خودروی داخلی را کاهش بدهد و به جای آن سمت آزادسازی واردات نرود.

پیامد احتمالی دیگر احیای برجام، مشارکت برخی خودروسازهای خارجی مثل رنو با تولیدکنندگان داخلی است که میتواند باعث تولید خودروهای باکیفیتتر -نسبت به سطح قیمت خودروهای داخلی- شود. این مشارکت همچنین از طریق رشد بهرهوری تولید میتواند به کاهش سطح عمومی قیمت خودروها هم کمک کند.

سرنوشت بورس پس از برجام

در صورت احیای برجام، بورس تهران میتواند سرنوشت کاملا متفاوتی داشته باشد. نرخ دلاری که بازار سهام با آن تطبیق یافته همان نرخ نیمایی است که به نظر میرسد باید آن را به عنوان کف نرخ ارز در صورت حصول توافق و اتخاذ سیاستگذاری باکیفیت در تیم اقتصادی دولت رئیسی در نظر گرفت. البته پایداری نفت در سطوح بالای فعلی دست سیاستگذار را برای سرکوب مقطعی نرخ ارز باز میگذارد؛ با این حال چنین رفتاری بیش از آن ناشیانه است که بتوان به آن وزن زیادی داد. بنابراین، به نظر میرسد ریسک ریزش دلاری برای بورس تهران محلی از اعراب نداشته باشد.

اما مساله مهمی که میتواند راه را برای صعود بورس فراهم کند کاهش ریسک سیستماتیک است. در شرایط فعلی بسیاری از نااطمینانیها وجود دارد که سرمایهگذاری در بورس را تنها به شرط بازده بسیار بالا قابلقبول میکند. با عبور از ریسک سیاسی بازدهی مورد انتظار در بورس کاهش قابلملاحظهای خواهد یافت. این مساله به سهام اجازه خواهد داد تا نسبت قیمت به درآمدی بالاتری را تجربه کنند.

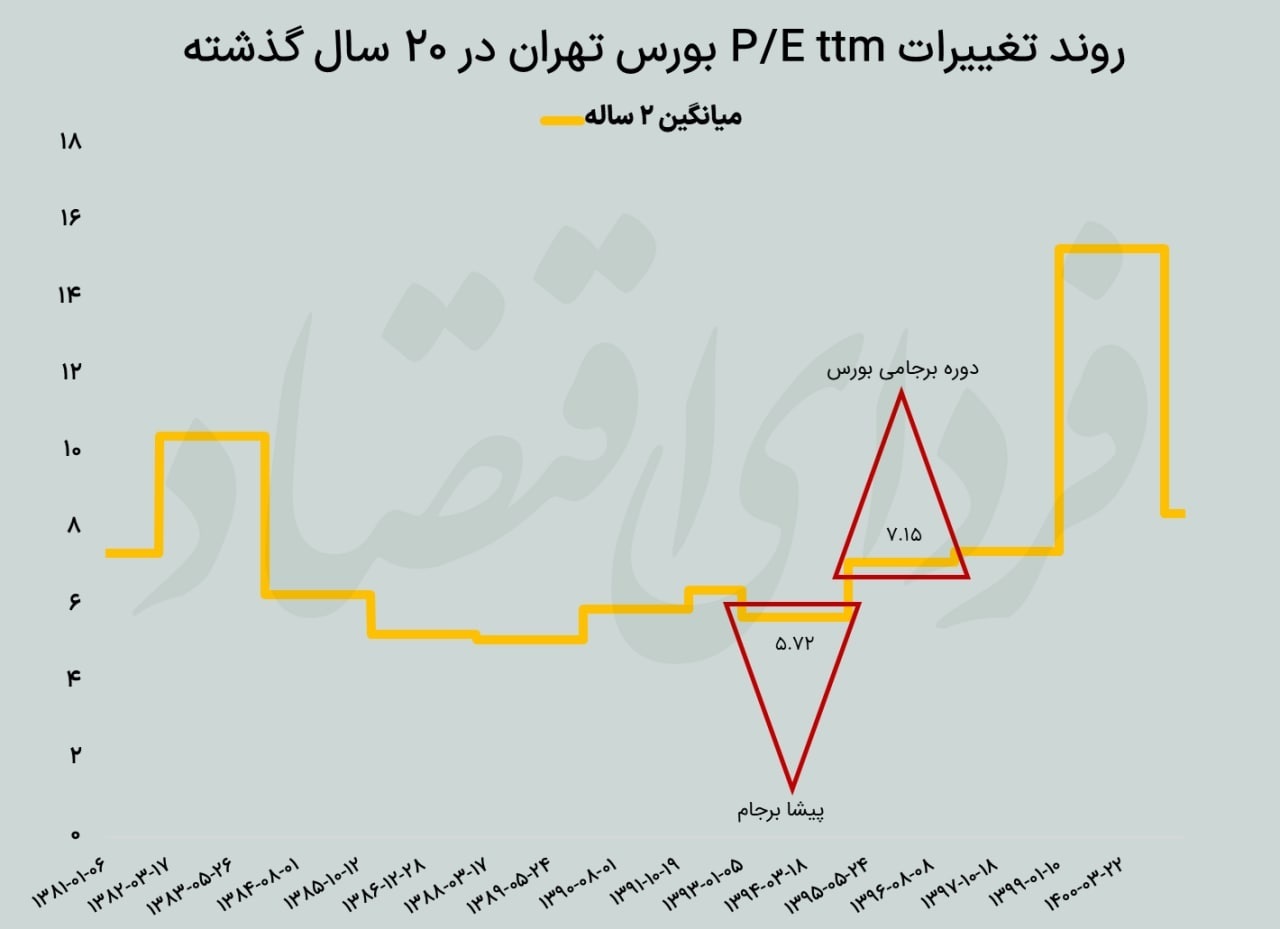

از ابتدای روی کار آمدن دولت روحانی در سال ۹۲ تا پایان سال ۹۴ و به نتیجه رسیدن برجام، بورس تهران دوران رکودی مشهوری را تجربه کرد. در این دوران نسبت P/E گذشتهنگر بازار سهام به ۵.۷۲ مرتبه رسیده بود. با این حال حصول توافق راه را برای بهبود این نسبت فراهم کرد و میانگین P/E بازار در سالهای ۹۵ و ۹۶، که برجامیترین سالهای دهه ۱۳۹۰ هستند، به ۷.۱۵ درصد رسید که رشد ۱.۴۳ واحدی را نسبت به بازه دو ساله پیش نشان میدهد. لازم به ذکر است که این نسبت برای بازار سهام در مقطع فعلی به ۶.۵۸ واحد رسیده است.

در نهایت باید به مهمترین وجه توافق و رفع تحریمها پرداخت. عملا از زمان خروج ترامپ از برجام تقریبا طرح توسعهای خاصی در کشور کلید نخورده است. بسیاری از طرحهای قبلی نیز همچنان منتظر بهرهبرداریاند. در صورت رفع تحریمها و امکان همکاری با شرکای خارجی میتوان انتظار رشد واقعی تولید را در عرصههای مختلف صنعت کشور داشت. این موضوع در برخی صنایع مانند خودروسازی با کاهش هزینه تولید خود را نمایان میکند و در صنایع بزرگ و استراتژیک از طریق طرحهای توسعه. البته در این میان باید تاکید کرد که امنیت سرمایهگذاری در کشور مسالهای است که نیاز به یک راهحل اساسی دارد. در غیر این صورت ترغیب سرمایهگذاران و شرکای خارجی به حضور فعال و طولانیمدت در کشور چندان آسان نخواهد بود.

به صورت خلاصه به نظر میرسد بورس تنها بازار داخلی است که ریسکهای برجامی (کاهش شدید نرخ دلار) را هضم کرده و پتانسیلهای نهفته زیادی دارد که با توافق فعال خواهند شد.

منبع: فردای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه