امید کالاییها به اقتصادهای آسیایی

به گزارش میمتالز، صندوق بینالمللی پول در آخرین گزارش خود رشد اقتصادی منطقه آسیا و اقیانوسیه را برای امسال برابر ۶/ ۴درصد پیشبینی و اعلام کرد ۷۰درصد رشد اقتصاد جهانی در سال ۲۰۲۳ در این منطقه رقم خواهد خورد. در این شرایط وجود چشم انداز مثبت به بهبود رشد اقتصادی آسیا در سالجاری نسبت به سال ۲۰۲۲ میتواند محرک قوی در بازارهای کالایی با محوریت محصولات صنعتی و بهخصوص فلزات باشد. با این حال اقدامات بعدی فدرالرزرو در خصوص نرخ بهره این کشور برای نیمهدوم سال جاری میتواند روند فعلی نوسان نرخ در بازار کامودیتیها را تقویت یا از مسیر فعلی دور کند.

دوراهی رونق و رکود

در شرایطی که بزرگترین اقتصاد جهانی در معرض بروز رکود اقتصادی جدی قرار دارد، امیدواری نسبت به بازگشت اقتصادهای آسیایی به مسیر رشد، محرک بازارهای کالایی شده است. به این ترتیب در شرایطی که تولیدکنندگان کالاهای پایه صنعتی امید چندانی به رشد تقاضا از سوی اقتصادهای غربی در سالجاری ندارند، احتمال بازگشت سریع اقتصادهای شرقی به مسیر رشد میتواند محرک قیمتی موثری در بازار کامودیتیها با محوریت محصولات صنعتی و بهخصوص فلزی باشد. صندوق بینالمللی پول در تازهترین گزارش خود اعلام کرد بهرغم چشم انداز نگران کننده پیش روی اقتصاد جهانی برای نیمهدوم سالجاری میلادی، برآورد میشود که اقتصاد کشورهای آسیا و اقیانوسیه پویا باقی بماند. این در حالی است که رشد اقتصاد جهانی با توجه به تبعات افزایش نرخ بهره و جنگ روسیه و اوکراین کاهش مییابد. ظرف ماههای اخیر از شتاب رشد تورم در آمریکا کاسته شده؛ اما تورم جهانی سرسختانه بالاست و عزم فدرالرزرو و بانکمرکزی اروپا برای کاهش تورم از مسیر بالا نگهداشتن نرخ بهره، چشم انداز اقتصاد جهانی را پیچیده کرده است.

تقاضای داخلی آسیا؛ محرک بازارهای کالایی

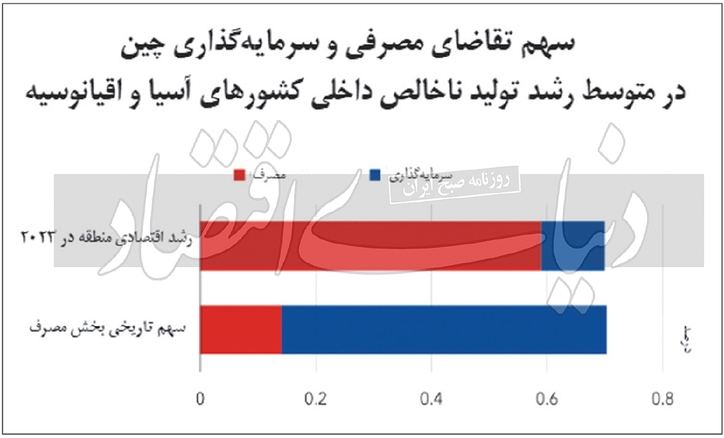

تقاضای داخلی آسیا بهرغم اجرای سیاستهای انقباضی در غرب افزایشی مانده است؛ این در حالی است که تقاضای صادراتی این منطقه برای محصولات حوزه فناوری و سایر کالاها ضعیف شده اشت. در این شرایط، صندوق بینالمللی پول برآورد میکند که منطقه آسیا و اقیانوسیه در سالجاری میلادی ۷۰درصد رشد اقتصاد جهانی را رقم بزند و در عین حال میزان رشد اقتصادی این منطقه از ۸/ ۳درصد در سال گذشته میلادی به ۶/ ۴درصد در سالجاری افزایش یابد. کاهش محدودیت کرونایی در چین و بازگشایی اقتصاد این کشور، شتاب تازهای در مسیر رشد تولید ناخالص جهانی ایجاد کرد. عمده تقاضای مصرفی دنیا برای کالاهای پایه از سوی چین رقم میخورد؛ بنابراین انتظار میرود که بازارهای کالایی در سالجاری میلادی از منظر تقاضای مصرفی قوی باشند. در حالی که ظرف سالهای گذشته، سرمایهگذاری پایه اصلی رشد اقتصادی چین بوده است، صندوق بینالمللی پول برآورد میکند که رشد اقتصادی چین در سالجاری میلادی از بخش تقاضا حمایت شود. تحقق این خوشبینی به سود بازارهای کالایی خواهد بود.

با این حال، چشمانداز رشد پویا در منطقه آسیا و اقیانوسیه به این معنا نیست که سیاستگذاران این مناطق میتوانند از عملکرد خود رضایت کامل داشته باشند. برخی از خطرات، مانند بدهی بالای دولت ها، همچنان باقی است و بروز احتمالی بحران مالی در دنیا که جرقه آن از ورشکستگی بانک سیلیکون ولی زده شد، میتواند بر خطرات پیش روی کشورهای منطقه آسیا در مسیر رشد بیفزاید.

دوگانه فروکش تورم آمریکا

در کنار این خطرات، تورم جهانی همچنان چالشی بزرگ برای اقتصاد جهانی است. اگرچه بهای کالاها در بازار جهانی پس از ثبت رکوردهای قیمتی در ماههای ابتدایی سال ۲۰۲۲، کاهش یافته و فشار زنجیره تامین نیز تعدیل شده است؛ اما همچنان تورم بالاتر از اهداف بانکهای مرکزی دنیاست. در عین حال تورم هسته که با حذف تاثیر بهای مواد غذایی و انرژی به دست میآید نرخی ثابت و این موضوع نشان از چسبندگی قیمتی دارد.

شاخص بهای مصرفکننده در آمریکا برای ماه مارس نسبت به مدت مشابه سال قبل رشد ۵ درصدی را به ثبت رساند؛ این در حالی بود که نتایج نظرسنجیها از رشد ۲/ ۵ درصدی این شاخص خبر میداد. به این ترتیب این شاخص فراتر از انتظار افت داشت و میزان رشد آن به کمترین میزان پس از ماه مه ۲۰۲۱ رسید. تورم آمریکا به مسیر کاهش بازگشته است؛ اما همچنان میزان رشد تورم با هدف ۲ درصدی فدرالرزرو فاصله زیادی دارد. البته شاخص هسته CPI، برای ماه مارس رشد سالانه ۶/ ۵ درصدی را به ثبت رساند؛ این در حالی بود که میزان رشد این شاخص برای ماه فوریه افزایش ۳/ ۵ درصدی داشت. به این ترتیب باید اذعان کرد که برخلاف تورم کلی، تورم هسته همچنان کاهشی نشده است. بررسی دقیقتر دادههای تورمی آمریکا نشان میدهد که کاهش بهای انرژی، تاثیر بسزایی بر فروکش کردن تورم آمریکا در ماه مارس گذاشته است. در شرایطی که هزینههای انرژی در این ماه افت ۵/ ۳ درصدی را به ثبت رسانده، شاخص مواد غذایی تغییری نداشته است.

بازار کالاهای صنعتی به دادههای فروکش تورم در آمریکا واکنش مثبت نشان داد. کاهش تورم در کنار بروز بحرانهای مالی در بانکها و موسسات مالی آمریکا، ذهنیت کاهش نرخ بهره در نیمه دوم سالجاری میلادی از سوی فدرالرزرو را مطرح کرده است. با این حال برخی از فعالان بازار این احتمال را بیش از حد خوشبینانه میدانند و معتقدند اقدامات بانکهای مرکزی دنیا برای مهار تورم پایان نیافته است. در این شرایط حتی احتمال مرحله دیگر رشد نرخ بهره و در ادامه تثبیت آن در سطوح فعلی محتملتر است. با وجود این باید دید اعضای فدرالرزرو چه دیدگاهی در خصوص آمار تورم، اشتغال و بروز بحران مالی در برخی بانکها و موسسات مالی این کشور دارند.

در شرایطی که تورم برای مصرفکنندگان آمریکایی در ماه مارس به ۵درصد کاهش داشت، میزان نرخ بهره در این منطقه در محدوده ۷۵/ ۴ تا ۵درصد نوسان دارد. کاهش فاصله نرخ بهره و تورم، با کاهش میزان بازگشت سرمایه بانکها از محل اعتبارات پرداختی، میتواند موسسات مالی و اعتباری را دچار بحران کند. به این ترتیب در حالی که بازارهای کالایی از منظر تقاضای مصرفی با حمایت کشورهای آسیایی با محوریت چین در وضعیت نسبتا مطلوبی قرار دارند، سیاستهای مالی بزرگترین اقتصاد جهانی با اثرگذاری بر تقاضای مصرفی و سرمایهای میتواند روند بازار کامودیتیها را تحتالشعاع قرار دهد.

اگر بانکهای مرکزی غربی با محوریت فدرالرزرو از افزایش بیشتر نرخ بهره در آمریکا عقب نشینی کنند، فرصت ورود سرمایه به بازارهای مالی و کالایی دنیا فراهم میشود و به این ترتیب رشد همزمان تقاضای مصرفی و سرمایهای به سود کامودیتیها تمام خواهد شد. اما در صورتی که سیاستهای انقباضی فدرالرزرو از مسیر رشد نرخ بهره ادامه دار شود، در وهله اول بازارهای کالایی با کاهش ورود سرمایه مواجه میشوند و در ادامه، کاهش تقاضای مصرفی در این بازارها تقاضا را برای کامودیتیها در فشار کاهشی بیشتری قرار میدهد. به این ترتیب کامودیتیها از این منظر با سیگنال افت نرخ موثری مواجه میشوند.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه