تورم در تور سیاست پولی

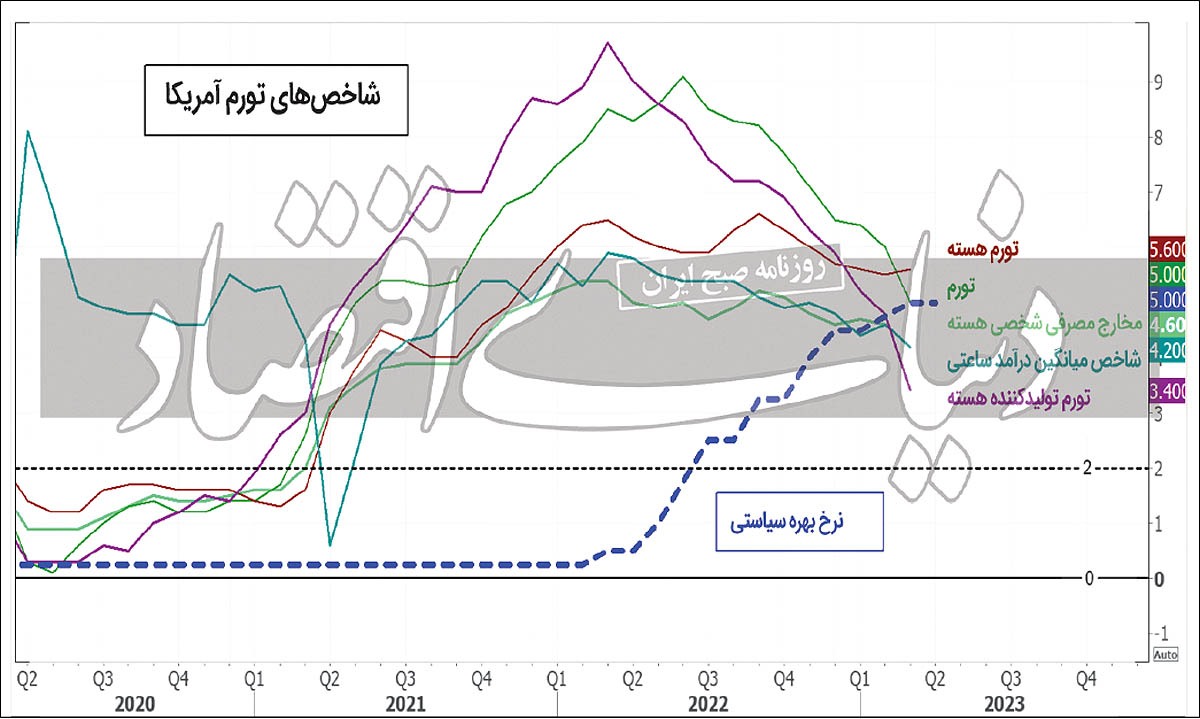

به گزارش میمتالز، برای محاسبه تورم هسته، اجزای نوسانسازشاخص نظیر تورم خوراکی و انرژی کنار گذاشته میشود و معیار دقیقتری از روند تورم برای سیاستگذاران ترسیم میشود. با توجه به افزایش جزئی تورم هسته، به نظر میرسد که سیاستهای پولی انقباضی فدرالرزرو برای تحقق هدف تورمی در سطح ۲درصد ادامه پیدا کند. پس از بروز التهاب قیمتها، بانک مرکزی آمریکا سیاستهای انقباضی را برای مهار تورم فعال کرد و نرخ بهره را از حدود صفر به سطح حداکثر ۵ درصد رساند. «اکونومیست» در گزارش تحلیلی این هفته، نقاط قوت و ضعف اقتصاد آمریکا را از نمای نزدیک ترسیم کرده است. اداره آمار کار آمریکا با انتشار دادههای تورمی در ماه مارس، دومین گزارش مطلوب اقتصادی این منطقه را پس از شرح ارقام شغلی در ماه مذکور رقم زد. پیشبینیها حاکی از آن بود که شاخص قیمت مصرفکننده با کاهش ۸/ ۰ واحد درصدی روبهرو خواهد شد و تورم را به ۲/ ۵ درصد میرساند. اما شواهد نشان میدهد که این ارقام از پیشبینیها فرارتر رفت و تورم با کاهش یک درصدی از سطح ۶ درصد در ماه فوریه به ۵ درصد در ماه مارس رسید.

این سطح از تورم، پایینترین نرخ از مه سال ۲۰۲۱ به شمار میرود. این امر گرچه خشنودی مقامات این منطقه را به دنبال داشت، اما با روند صعودی هزینهها در بخش مسکن و در پی آن افزایش ۱/ ۰ واحد درصدی تورم هسته، آنها را نگران و برای افزایش نرخ بهره در ماههای آتی آماده میکند. اما سوال این است که با توجه به دادههای اقتصادی اخیر در ایالات متحده، سیاستهای انقباضی ادامه خواهد داشت؟ در پاسخ به این سوال باید به پیشبینی برخی از تحلیلگران استناد کرد. آنها معتقدند که یکهتازی هزینهها در بخش مسکن و همچنین شیب صعودی تورم هسته میتواند نگرانکننده باشد، بنابراین اکنون نباید کمیته فدرال رزرو از سیاستهای خود عقبنشینی کند تا تورم ۲ درصدی تا اواخر سال جاری امکانپذیر باشد. با عملکرد فوق، آمریکا وارد رکود خواهد شد؟ پس از بررسی گزارش مشاغل و تورم آمریکا در ماه مارس و همچنین سیگنال مثبت آن به مقامات فدرال رزرو در خصوص ظرفیت بیش از پیش بازار کار آمریکا در برابر سیاستهای پولی انقباضی، کارشناسان افزودند که این منطقه در حال حاضر با رکود فاصله دارد. همچنین برخی از اقتصاددانان ایالاتمتحده با نظر به دادههای تورمی در ماههای اخیر در انتظار تورم ۲ درصدی تا پایان سال ۲۰۲۳ هستند. اثر این رویداد بر بازارهای جهانی چگونه بود؟ با روند نزولی تورم کل و شیب صعودی تورم هسته، برخی از اقتصاددانان افزودند که انتظارات برای افزایش نرخ بهره افزایش یافته است و این امر سبب شد تا شاخص دلار که در حال عقبگرد از کانال ۱۰۰ واحدی بود به جایگاه سابق خود بازگردد و بار دیگر بازارهای جهانی از جمله طلا و رمزارزها را در مسیر نزولی قرار دهد.

تکمیل پازل سیاست پولی

اثرگذاری سیاستهای پولی انقباضی کمیته بازار باز فدرال رزرو، تورم را برای نهمین ماه متوالی در مسیر نزولی قرار داد. این امر کاهش یک درصدی شاخص قیمت مصرفکننده در ماه مارس را رقم زد. اما در مقابل تورم هسته نتوانست مقاومت خود را در سطح قبلی با رقمی معادل ۵/ ۵ درصد حفظ کند و با افزایش ۱/ ۰ واحد درصدی روبهرو شد. علاوه بر تورم هسته، تورم ماهانه عدد ۴/ ۰ درصد را به ثبت رساند. با نظر به ارقام ذکر شده، تغییرات هزینهها در بخشهای مختلف اقتصادی مورد بررسی قرار گرفت. در آغاز باید به نوسانات هزینهها در بخش مسکن که ۳۰ درصد از وزن تورم را به خود اختصاص میدهد و مهمترین محرک افزایش تورم هسته به شمار میرود، پرداخت. با افزایش ۱/ ۰ واحد درصدی هزینههای سرپناه این رقم از ۱/ ۸ درصد در ماه فوریه به ۲/ ۸ درصد در ماه مارس رسید. در مقابل مواد خوراکی، خودرو و انرژی با کاهش هزینهها در ماه مارس روبهرو شده و به روند نزولی خود ادامه دادند.

مقاومت مسکن در برابر نرخ بهره

وضعیت تورمی آمریکا در یکسال اخیر نشان میدهد که اعمال سیاستهای پولی انقباضی کمیته بازار باز فدرال رزرو در خصوص کاهش هزینهها مثمرثمر واقع شده است و شاخص قیمت مصرفکننده در ماه مارس همچنان در مسیر نزولی قرار دارد. اما در این میان ارقام منتشر شده از تورم هسته به دلیل افزایش هزینههای مسکن در ماه مذکور، چندان موثر واقع نشد. این امر پیشبینیها را به سوی افزایش نرخ بهره در ماههای آتی سوق میدهد؛ زیرا هدف بانک مرکزی و سایر مقامات این منطقه بر آن است که تورم تا اواخر سال جاری به سطح ۲ درصدی برسد. بر این اساس باید گفت که عملیات ضد تورمی فدرال رزرو به پایان نرسیده است و بهره به روند صعودی خود ادامه خواهد داد.

طلا به کف کانال ۲ هزار دلاری نزدیک میشود

با توجه به عوامل مذکور و افزایش پیشبینیها در خصوص افزایش بهره، دلار جهانی مقاومت خود را در کانال ۱۰۰ واحدی حفظ کرد و سبب شد تا طلا که در خلاف روند آن حرکت میکند، در مسیر نزولی قرار گیرد. این دارایی ارزشمند در آغاز روز گذشته با قیمت ۲۰۳۳ دلار در حال معامله بود و ۴۴ دلار تا رکورد جدید خود در سال ۲۰۲۳ فاصله داشت. همزمان با روند کاهشی این فلز درخشان، شاخص دلار تا ساعت ۱۷ به وقت تهران توانست به کانال ۱۰۱ واحدی صعود و طلا را به کف کانال ۲ هزار دلاری هدایت کند. به نظر میرسد این دارایی در لحظات پایانی بازارها به زیر کانال ۲ هزار دلاری تنزل یابد.

مقاومت بازارهای ریسکی در مقابل دلار جهانی

پس از بررسی اثر بهره بر شاخص دلار و کاهش ارزش طلا در روزهای اخیر، باید به روند معاملاتی رمزارزها نیز نگاهی انداخت. شواهد گویای آن است که بازارهای ریسکی از جمله بیتکوین و اتریوم واکنش سردتری نسبت به طلای جهانی در مقابل شاخص دلار از خود نشان دادند؛ زیرا با تقویت دلار جهانی بیتکوین توانست در ساعت ذکر شده کانال ۳۰ هزار دلاری خود را حفظ کند و اتریوم نیز همچنان در کانال ۲ هزار دلاری خود در حال نوسان است.

سیاستهای انقباضی ادامه مییابد؟

ارقام منتشر شده از سوی اداره آمار کار آمریکا در ماه اخیر و تاکید برخی از مقامات بر تداوم سیاستهای پولی انقباضی در ماههای آتی با وجود رکود در برخی از بخشهای اقتصادی، این سیگنال را میدهد که باید در انتظار دهمین افزایش نرخ بهره نشست. در این بحبوحه شاخص دلار برای مدت کوتاهی به یکهتازی خود ادامه میدهد و طلا را قربانی خود میکند. بازار داراییهای ریسکی نیز اندکی با روند کاهشی مواجه خواهد شد، اما این نوسانات منجر به تغییرات اندکی در کانالهای قیمتی آنها خواهد شد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

استقبال چشمگیر خبرنگاران و نمایندگان خبرگزاریها از نشست مدیرعامل فولاد اکسین خوزستان

فولاد اکسین الگویی در توجه به رسانه و مسوولیتهای اجتماعی است

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران